2019年3月2日,据亿欧汽车查询,美国打车应用平台Lyft已经向SEC提交IPO申请,将以LYFT为代码在美国纳斯达克交易所上市。这意味着,如果后续一切顺利,Lyft将成为网约车*股。

在招股书中,Lyft未透露发行价格区间、发行量等信息。虽然提到了1亿美元的募集资金,但也只是用于计算注册费,未来该数据会发生一定变化。在未来提交的补充文件中,Lyft将会披露上述数据。

在股票结构方面,正如外界爆料,Lyft计划在IPO中引入AB股结构。相同股份下,B类股票的投票权是A类股票的20倍。

连年亏损的Lyft

据亿欧汽车了解,Lyft在2012年开始从事网约车业务运营,作为共享出行行业的第二大巨头,其宗旨是用*的运输服务改善人们的生活。在介绍自身业务时,围绕其平台属性,Lyft将业务已经扩展至顺风车、共享单车和共享摩托车、公共交通以及自动驾驶四个部分。

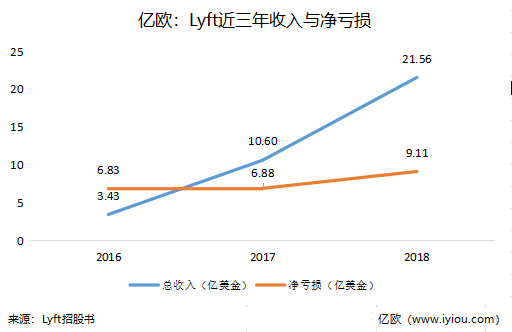

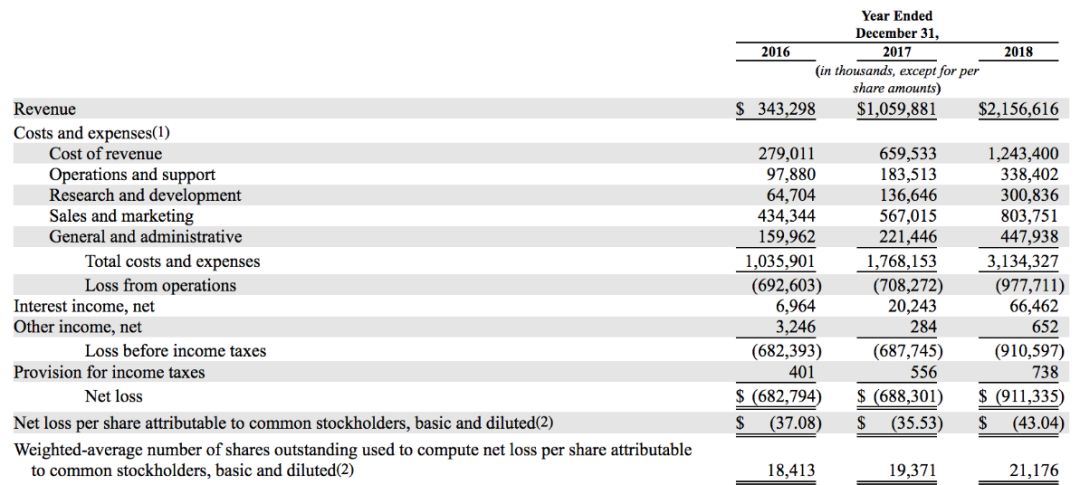

亿欧汽车通过Lyft招股书查询到,目前,Lyft已经进驻了美国和加拿大的350余座城市。在2018年,Lyft拥有司机190万人,运送乘客达到3070万人次,订单总价值达到81亿美元,全年营收在21.57亿美元,净亏损9.11亿美元。2017年营收10.6亿美元,净亏损6.88亿美元。2016年营收3.43亿美元,净亏损6.83亿美元。

而亏损也成为其在招股书中列举的重要风险因素。在多达十九项的风险因素,Lyft表示,“自成立以来,Lyft每年都遭受净亏损,今后可能无法实现或维持盈利能力”。另据了解,其他因素还包括有限的发展史、网约车激烈的竞争环境、尚不成熟的网约车及自行车等其他业务、易引起法律纠纷、自动驾驶运营服务遥遥无期等等。

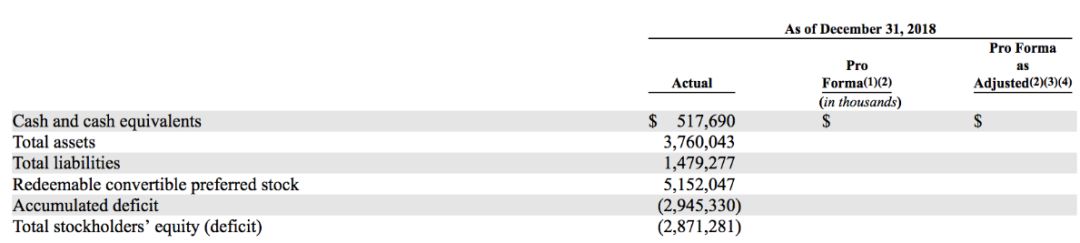

在资产与负债方面,招股书显示,Lyft的总资产达到37.6亿美金,总负债达到29.45亿美金。

“蓄谋已久”的上市计划

反将Uber一军

Lyft登陆纳斯达克可谓是蓄谋已久,早在去年10月份,Lyft已经为IPO选定了承销商,摩根大通、瑞士信贷和Jefferies集团将一起领导此次发行。2018年12月,Lyft又秘密向SEC提交了IPO文件,虽然在此期间遭遇了停摆,但是在两个月之前Lyft得到了SEC的反馈。不久前,有消息传出,Lyft将于3月18日开始为期两周的路演,而后在4月初上市。

而Lyft也为这次上市计划做了很多准备,本来Lyft最新一轮估值在150亿美金左右,而Lyft想在上市时估值达到200~250亿美金之间。为此,近期动作频频。据Techcrunch报道,为了占据更大的市场份额,Lyft在美国市场通过加大补贴力度吸引用户,有三分之一的Lfyt乘客享受到了补贴优惠,这一举动也让Lyft的市场占有率短期内上升了4%。

另外,为了奖励长期坚守在Lyft平台,做出*贡献的司机,Lyft提供了可转换为股票的现金奖励方案。如果司机在平台载客次数超过10000次,奖励金额为1000美金;若超过20000次,则奖励金额达到一万美金。

随着IPO文件的正式提交,Lyft上市可以说是进入了倒计时阶段,这也对Uber造成了巨大的压力。据亿欧汽车观察,Lyft之所以能够取得如今的成绩是因为在2017年Uber深陷危机后,Lyft抓住了这一机会实现了快速发展,再加上原本就不错的口碑,使得其市场份额不断提高。在IPO的道路上,也是先发制人,反将Uber一军。据消息人士透露,Uber近期推迟了IPO时间,还需要至少两个月的准备文件。

而对于进入上市倒计时的Lyft来说,这段时间其市场表现将直接决定其未来股价。*家上市的网约车企业究竟会有怎样的表现?IPO会扭转网约车巨头们持续亏损的局面吗?亿欧汽车将持续关注。