继歌礼制药、百济神州,华领医药是港交所“新规”生效后,第三家着陆的生物医药企业。

投资界(微信ID:pedaily2012)9月14日消息,国内药物研发企业华领医药今日正式在港交所挂牌上市,首日开盘价为8.28港元,截止发稿前,跌幅3.26%,市值86.26亿港元。

两年多亏损近10亿,难逃“烧钱”魔咒

华领医药成立于2011年6月,由创始人陈力协同生物医药领域企业家以及知名投资机构共同创立。目前正致力于开发用于治疗2型糖尿病的全球首创新药口服药物Dorzagliatin。

招股书提到,Dorzagliatin是一种葡萄糖激酶激活剂(GKA),通过恢复2型糖尿病患者的葡萄糖稳态平衡来控制糖尿病的渐进性和退行性等特性。Dorzagliatin可能成为治疗2型糖尿病的一线标准疗法,既能单药治疗,也能作为基础治疗与当前批准的抗糖尿病药物联合使用。这说明这款创新药口服药物的潜在市场价值。

根据招股书,弗若斯特沙利文统计,2017年,全球有4.53亿名糖尿病患者,其中约95%的糖尿病患者或4.35亿名患者患有2型糖尿病。预期到2028年,2型糖尿病患者人数将增加至5.61亿。中国目前是2型糖尿病患者人数最多的国家。2017年共有1.2亿名患者。此外,弗若斯特沙利文估计,截至2017年中国2型糖尿病患者中有47.7%未被确诊,但到2028年,这一百分比将下降至17.8%。

市场空间巨大,但对创新药企来说,并非易事。目前,华领医药尚未商业化任何产品,也没有任何产品的销售收益。

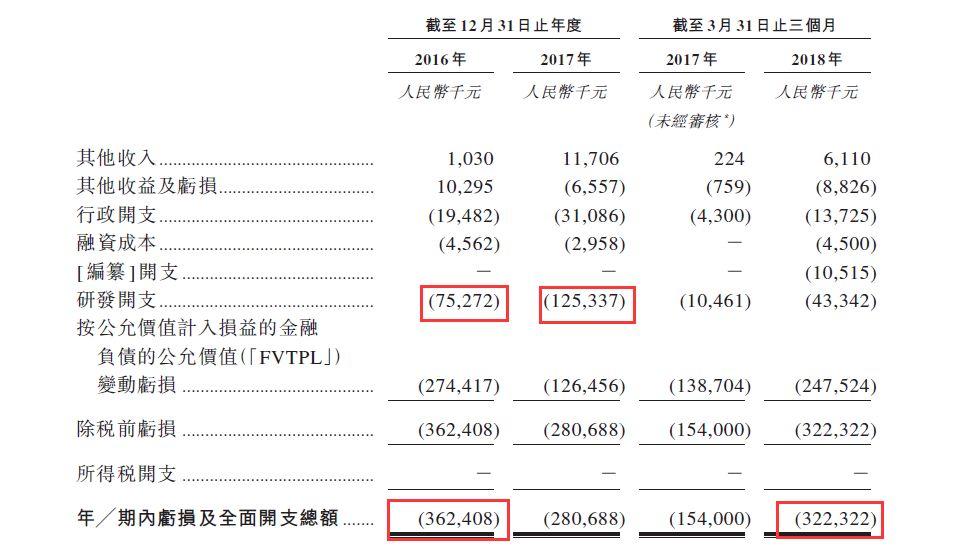

数据显示,2016年、2017年及2018年前3个月,公司的亏损额及全面开支总额分别为3.62亿元、2.81亿元、3.22亿元。2018年前三个月的亏损比较2017年同期翻了一倍,这主要是因为上市开支的录入、第三期试验行政开支增加以及可转换可赎回优先股公允值亏损变动所造成。

华领医药在公告中表示,筹集充足的资金是为了完成Dorzaliatin的III期试验,其后向国家药监局提交NDA(新药申请)、Dorzaliatin最终商业化以及改良公司其他研发管线的候选药物。

事实上,早期的Dorzagliatin研发大有来头。它的由来,还得从全球第一家专注于GKA设计的跨国药企——罗式制药说起。罗氏制药当时研发了第二代GKA药物——Piragliatin,但由于Piragliatin在二期试验中积累了大量人体代谢物,特别是对于定期使用该药物用来治疗2型糖尿病等慢性疾病的患者来说,可能会导致肝脏中毒,因此停止了Piragliatin的进一步研发。

2011年12月,华领医药获罗氏制药授权开发初期候选药物Dorzagliatin。Dorzagliatin是第四代的GKA,专为解决第二代GKA(Piragliatin)的特定缺陷。而根据与罗氏的协议,华领需要向罗氏缴纳各种前期、里程碑及特许权的付款。若华领需要在若干国家或地区提交新药申请,付费最高额达3700万美元;商业化后,若达到特定年度销售额下限后支付款项最高达5500万美元。

因此,华领医药的Dorzagliatin属于典型的授权药。除了罗氏的授权,华领医药也积累了7条研发管线。其中,Dorzagliatin管线、Dorzagliatin与二甲双胍联用的管线均处于临床第三阶段,预计2019年下半年便可完成第三阶段研发,2020年底或2021年上半年之前便可取得新药上市批准。

5轮融资近2亿美元,众知名VC/PE增持

华领医药成立7年来,历经5轮融资,获得不少知名投资机构支持。投资界统计如下:

根据招股书,ARCH Venture Partners目前持华领医药15.07%股份,这家基金专门投资种子期及起步期生命科学公司。

美国著名风投基金Venrock持股12.46%,该机构成立于1969年,最初是洛克菲勒家族的创业投资分支机构。

此外,富达集团下属斯道资本以及同为富达集团下属的F-Prime基金(原富达生物科技基金)分别持华领医药股份比例为6.74%、6.23%。富达集团曾先后投资阿里巴巴、药明康德、迅雷集团等知名企业。

马云与蔡崇信持有的Blue Pool Capital Limited通过旗下基金参与了D、E轮融资,D轮花费800万美元买入71.98万股优先股,E轮投入1700万美元再次购入127.8万股,两次参投后占目前股份的3.16%。

对华领医药创始至今支持力度最大的,要属药明康德。药明康德创始人李革曾是公司早期的联合创始人之一,其连投A、B轮,又在D、E轮持续增持。

根据招股书,李革夫妇合共直接持华领医药3.37%股份;同时,李革持30%的Wuxi Healthcare Ventures持8.92%股份;Wuxi Healthcare Ventures参股的医疗投资集团6 Dimensions Capital持华领医药0.8%股份。

在华领医药的股东名单上,有不少机构曾与药明康德有过关系。比如汇桥资本集团创始人于凡正是2015年药明康德从纳斯达克私有化退市的操作人之一。高管团队里,非执行董事之一的陈连勇,则是通和毓成资本的创始人兼CEO,这家基金的董事长就是李革,而药明康德是通和毓承最大的LP。

除此之外,K11创始人郑志刚、平安创新投资基金等资本方均投资华领。众多资金的参与,让华领医药股权较为分散。

创新药企迎来“上市潮”,都在急什么?

今年4月,港交所推出IPO新政策,允许尚未盈利的生物科技公司赴港上市。政策实施后,歌礼药业作为第一家尚未盈利的生物科技公司登陆港交所。

几个月过去,港股掀起了一波生物医药上市高潮,这波潮流中未盈利的生物科技企业独占一方。不完全统计,先后有歌礼药业、华领医药、信达生物、盟科医药、康希诺、AOBiome、StealthBiotherapeutics、亚盛医药等8家扎堆者“齐袭”港股。

新药投资热潮的到来有很多影响因素。国家对新药研发扶持力度加大,审批加速;更多拥有多元研发背景的海归回国开展新药项目,水平接近国际标准。更关键的是,国内已有优质创新药企业展现出成功的潜能。

对“内生力”的重视带来一大批创新药企估值大涨。据私募通数据库及公开资料整理,2014年以来国内新药领域发生融资323起,涉及金额约320亿元,平均单笔融资金额接近亿元。2014年以来融资能力最强的30家创新药企业,包括信达生物、百济神州、再鼎医药、华领医药、思路迪、奕安济世、亚盛医药等。

融资较为集中背后,创新药领域主要投资机构也呈现集中化特征。礼来亚洲基金、红杉中国、高瓴资本、启明创投、淡马锡、高特佳等资本方投资了多家创新药企,机构看中的标的还有所交叉。

但这同时传递一个信号:资本市场对一家医药企业竞争力的评价指标正在发生变化。过去不管药品本身如何,销售为王,现在如果一味照抄没有自主研发意识,这家企业一定走不长久。

选择上市,并非“一劳永逸”。对于绝大多数仍处于新药研发阶段的企业来说,上市是另一种方式的“输血”,而资本能否做好“接棒”,将是考验一家创新药企能够持续造血的重要因素。

就目前的市场情绪来看,对于未盈利的生物科技企业,投资者反响平平。虽然华领的药品出彩,研发进度有优势,但短期内不能商业化盈利仍是致命伤。未盈利生物医药公司上市已经不算什么大新闻,毕竟“既没收入,也没有盈利”已经有好几家了。