在市场风云变幻中,投资机构能否找准自己的定位,并坚持做下去,往往决定着一家机构能走多远。在近日举行的汉能投资2018年媒体沟通会上,汉能投资董事长兼首席执行官陈宏向媒体介绍了汉能投资的15年发展历程及所取得的各项成绩。“从15年前成立至今,汉能的商业模式一直未变,就是‘投资银行+私募股权投资’联合作战的模式。”陈宏表示。

对于今年以来一二级市场的种种热点问题,陈宏进行了深度剖析,与此同时,他也提出了汉能投资的未来长期发展愿景,就是以资本助力和陪伴新经济的领袖企业壮大腾飞。投资界(ID:pedaily2012)整理陈宏所述内容如下:

此“汉能”非彼“汉能”,“汉能”即“中国人能”

此“汉能”非彼“汉能”,不是那个“汉能来了,雾霾没了”,我们的名字是“中国人能”的意思。LOGO也和CHINA有关系,当时的梦想就是做和中国有关的、证明中国人可以把事情做好的一家企业,于是就有了我们“汉能”。

从15年前成立至今,汉能的商业模式一直未变,就是“投资银行+私募股权投资”联合作战的模式。这种模式其实和纯粹的基金不太一样,像红杉是纯粹的VC、弘毅投资是纯粹的VC、高瓴是纯粹的PE。

为什么我要做一个投行业务而不是纯粹的私募股权呢?因为投行是乙方,愿意“帮人”,我这个人的个性是很爱凑热闹愿意帮人。最早在硅谷的时候,我的企业1999年就上市了,那时候大陆留学生在美国创业其实还是蛮难的。

作为交大的毕业生,交大有一个“饮水思源”的传统,就是前辈帮助后者,有之前创业成功的交大前辈就投了我,帮助我,把他的投资人介绍给我,我才融到了钱,所以那时候就有感恩之心,的的确确也是很幸运的。1999年的时候,“华源科技协会”是中国留学生里面最有影响力的一个协会,我做了三年的创始会长。当时我们的目标就是寻找中国最优秀的创业者,组成一个团体,用我们的力量去影响主流,帮助留学生创业,让他们能够融到钱。后来我们还有VC分会,这些人回国之后创立了第一波中国的VC行业。

后来汉能做的第一个大案子也是华源科技协会的副会长尹志尧做的企业,他回到中国在上海创办了中微半导体设备公司。我们问他你为什么创业,他说和华源的年轻人在一起,他们天天都在说创业,所以我也要创业。

当时我们都在谈中国的崛起、中国的投资机会等等,后来觉得不能只是讲而不投身去做,于是我就辞去了上市公司的CEO职位,只做董事长,在2003年创立了汉能。

我们告诉我们的员工,我们的梦想就是给那些有梦想的创业者插上资本的翅膀。不管是在融资的过程中,我们以FA、投行的方式帮他融资或并购,或者是我们以投资方式,在VC阶段或后期来帮助他。

团队超100人,累计帮助企业超200多家

目前我们的团队有100多人,因为我们不做上市和特别早期的,所以这个人数不算少,在新经济行业里团队人数算是最多的。覆盖的投资机构有几千家。

我们累计帮助企业超过200多家。投行完成的交易有580亿美金,我觉得在中国崛起的过程中,这个数字会越来越大,基金部分,我们管理了100亿人民币。在并购方面竞争时,我们的对手都是一些比较著名的大投行。

汉能的核心优势有几点,首先我们只有100多号人,专注很重要,不需要天女散花。我们是做后期的,这是一个金字塔,通过研究去判断哪些企业会变成很伟大的企业,只要我们把这些企业服务好、服务深,再加上我们的战略资源,就能做的很不错。

我们做的案例中有金山云、UR Work和苏宁体育。在并购领域,我们会更加活跃一些,像刚刚参与的饿了么和阿里巴巴95亿美金的交易。沈南鹏说这是中国最大的现金交易,可能对于红杉来讲,这也是一个Landmark(里程碑),对于我们来讲,我们既是饿了么的股东,也是FA。

另外像车易拍卖给了大搜车。车易拍作为独立公司融资和成长面临一定挑战,但是并购是有价值的,很多融资受挫的公司,可以选择并购。对于大搜车而言,它有融资能力,但是需要一些有价值的东西。

我们做了很多“中国最大”的Landmark,像饿了么是中国最大的现金并购交易,去哪儿和携程是中国最大的总量交易,亚信和联创是中国最大的高科技交易,分众和框架是最大的媒介交易。这么多年来,总体来看,汉能伴随着中国经济的成长,做了一些创新,很多企业已经成为了中国的领导者,有很多独角兽企业成长起来。

今年,汉能参与了比较多类型的交易:链家是赋能式投资,东易日盛是一家传统的国立上市公司,它需要流量,而链家有,我们就把他们匹配起来;印象笔记是一家外资企业在中国的Spin-off(副产品);云知声属于典型的逐轮融资,金山云是目前最大的云行业单笔融资。

“很多基金发现LP不见了”,一级市场面临重新洗牌

中国的独角兽在全球是越来越多的,这肯定是一个趋势。世界上有个三个大陆性经济体,就是中国、美国,还有未来的印度,它们统一语言、统一管理,人口多,这就是为什么中国的独角兽公司容易成长起来。在过去的十几年中,中国VC和PE发展非常快,中美之间的投资量和融资量差不多,这说明很多投资人的的确确在享受着中国的成长。

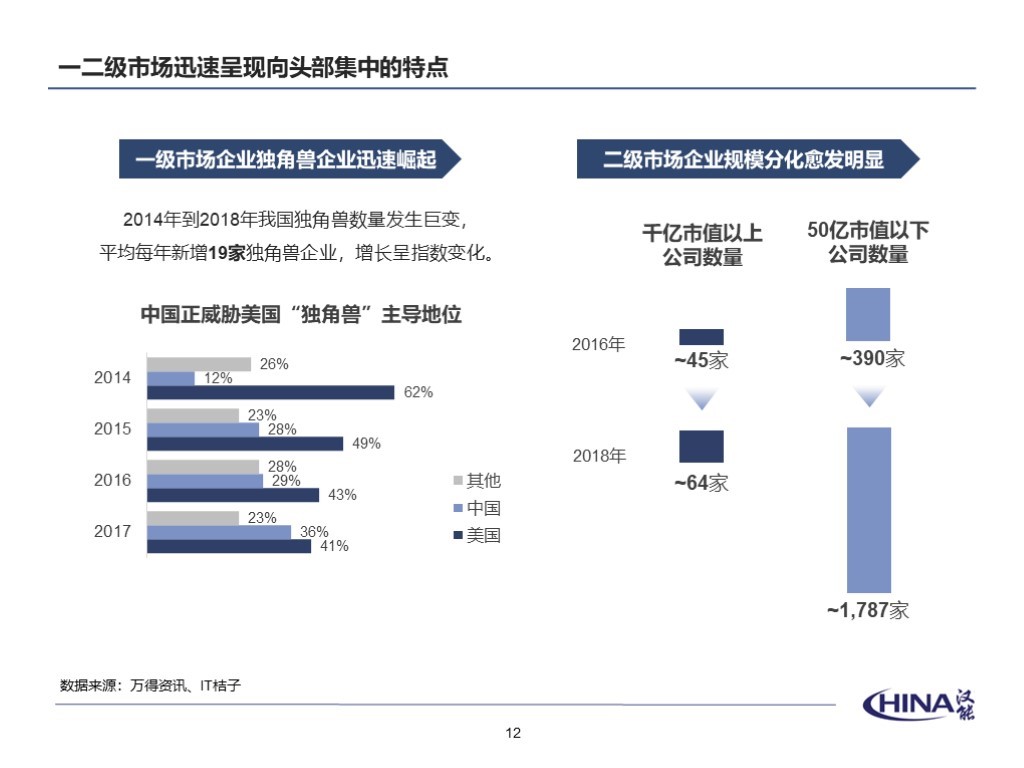

头部效应比较明显。体现在二级市场上,主要是千亿美金以上市值的上市公司和50亿美金以下的公司数量有变化,从2016年到2018年,千亿以上的公司数量从45家增至64家,涨了接近50%左右;50亿以下的公司是从390家增至1700家。

我们近期看到一些中国的创业者CEO把自己的股票进行抵押了,当股票跌了之后就需要补仓了,钱从哪儿来?二级市场可能有一些事情要发生。

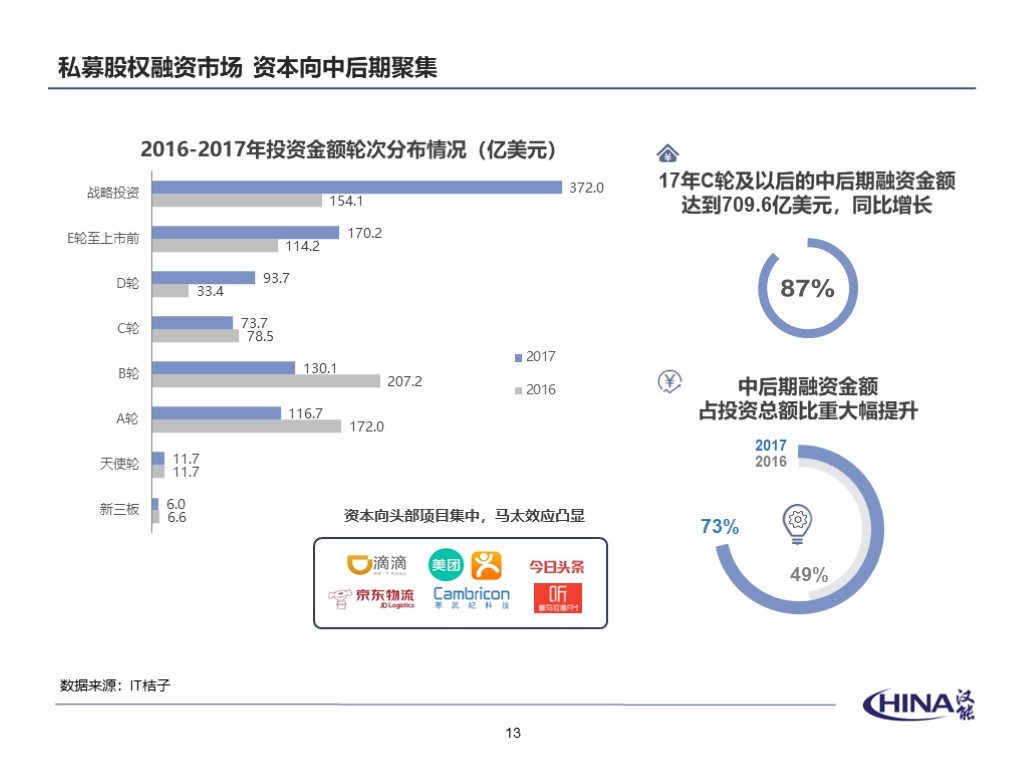

一级市场我们看到C轮以上总金额到了87%,中后期所占的比重占了73%,早期的企业融资比较困难,战略投资的量越来越大,中国的独角兽50%以上都是BAT站队。越头部的企业越能融到钱,而同时有很多企业会融不到钱。

中国前两年无论是VC、PE都做得非常好,人民币基金势头更猛,特别是很多大型的人民币基金,一说就是500、1000、2000亿,特别大。但是资管新规出来之后,发现一些大型的基金兑现有问题。我们看到银行体系里表外资产的30万亿基金,很多是投在了基金里面,资管新规出来之后,很多基金认为自己已经融到资了,但是突然发现LP不见了,其他人也不愿意出资,那么基金就停顿了。现在很多基金都是处于这个状态。

今年第二季度和去年同期相比,融资量跌了80%。VC/PE就面对了一个问题,就剩一点点钱,都投到了头部企业,于是头部机构的融资能力增加了。

2018年将是VC行业进行整合的一年。我们以前在招人的时候大多是从投行来招,最近发现很多简历是从VC或者PE过来的,因为他们停止投资了,还有一些上市公司的投资部解散了。

这会导致2018后半年不太好过。我始终认为,一级市场和二级市场有6个月的缓冲器,二级市场先动,在接下来两个季度,一些企业可能会有“破发式融资”。

汉能投资:未来我们要做的是怎么和别人区别开来

过去很长一段时间,中国的上市市场是比较不确定的,致使很多美元基金投资的公司选择美国上市。像阿里巴巴、百度、爱奇艺在美国可以找到参照物,而中国有一些公司是找不到参照物的,像映客、虎牙直播等。最近港交所调整了政策,改成了和美国比较接近的同股不同权制度,于是成为中国新经济企业上市的热门选择。

互联网行业竞争局势已经差不多定型了,无论是BAT还是TMB,已经在行业里占据了很多位置,他们也在创新和成长,也在用并购和投资的方式在行业里布局。对于剩下的公司而言,并购整合可能是一个好的去向。

新人工智能给传统行业赋能,所以还是有机会的。传统行业效率偏低,但陷阱也特别多。最近很多做电商互联的都倒闭了,因为做技术的人和做传统的人还是不太一样的。整体上来讲,目前中国的并购基金这个行业发展是有限的,中国真正做控股并购的非常少,大部分还是一些非控股型投资。

从汉能自身角度来讲,接下来我们要做的是怎么和别人区别。我们希望自己在行业中是比较综合化的,大家可能对投行的理解更多还是把谁和谁对接在一起,但其实像很多并购其实是并购方已经把被并购企业找好了,我们再参与的,因为这里面的交易技巧非常复杂。做不好的话可能不单单是给公司亏了很多钱,同时还把可能做成的交易给做没了。

在并购行业更能体现我们作为一家专业机构的价值。我们希望在给公司提供资本的时候,能在战略布局和方向上给企业提出建议,而不单单是简单的撮合和融资。汉能赋能很强,拥有多年积累的丰富经验,希望能提供给我们的合作伙伴,帮助他们成功。

我们的愿景是以资本助力和陪伴新经济的领袖企业壮大腾飞。现在VC说,做企业以前是靠自己,今天还得靠投资人和FA,才能决定你能不能成功。

目前行业发展对CEO的融资能力和资本运作能力要求越来越高。中国的《反垄断法》与美国还是有区别的,资本的力量很强大,资本竞争已经成为企业能否成功过程中非常重要的一部分。以前这个比重是很低的,在我创业的时候,资本的帮助是有限的,而现在,资本做局的能力是很强的。如果你身边有VC、PE、FA的帮助,就增加了你的胜算。