投资界(微信ID:pedaily2012)7月17日消息,创立3年的新电商平台拼多多,向美国证券交易委员会(SEC)更新了此前提交的招股书。

相关文件显示,拼多多计划在纳斯达克全球精选板块申请挂牌,代码:PDD。而拼多多以最高19美元的超额发行计算,其市值将突破240亿美元。招股书同时显示,2018年3月,拼多多曾以125亿美元左右的估值完成上市前的最后一轮融资。

腾讯和红杉拟各增持2.5亿美元

招股书显示,拼多多将以每股16美元至19美元的价格发行85,600,000股美国存托股票(ADS),最高拟融资18.7亿美元。腾讯和红杉资本拟在此轮IPO中分别增持2.5亿美元。

更新后的招股书披露,公司计划将40%的募资款用于增强和扩大公司现有业务,40%的会用于技术研发,剩余资金会用于日常公司运营和潜在投资项目。

与很多科技公司类似,拼多多也将实施“同股不同权”的AB股结构,即A类股票投票权为1:1,B类股票投票权为1:10,B类股票卖出时自动转为A类股票。这种双层股权结构也被谷歌、Facebook等多家公司采用。

预计本轮IPO后,创始人、董事长兼CEO黄峥将占股46.8%,拥有89.8%的投票权,腾讯所占股比为17.0%,投票权为3.3%;高榕所占股比为9.3%,投票权为1.8%;红杉所占股比为6.8%,投票权为1.3%。

2018年3月,拼多多曾以125亿美元左右的估值完成上市前的最后一轮融资。此轮若以最高19美元的超额发行计算,其挂牌后市值将突破240亿美元。

更新后的招股书还显示:拼多多的公司主体由“Walnut Street Group Holding Limited”变更为“Pinduoduo Inc.”,并迎来一支由知名商业领袖和顶级学者组成的“豪华”顾问委员会,其成员包括高盛前总裁约翰.桑顿(JohnL.Thornton),新加坡前外长杨荣文,以及人工智能专家、前百度总裁陆奇等。

约翰·桑顿认为,只有那些“长期价值追求者”(long-term greedy),才真正懂得创造价值的内涵并具备领袖潜质。关注长期价值而非短期利益,也是拼多多创始人、董事长兼CEO黄峥坚持的创业态度。在早先的致股东信中,黄峥强调:“我们的团队若在不安中醒来,永远不会是因为股价的波动,而只会是因为对消费者变化的不了解,以及消费者对我们的不满意乃至抛弃。”

“Costco+Disney”模式,成立3年IPO

拼多多更新后的招股书披露了2018年Q2季度的运营数据。截止2018年6月30日的12个月间,拼多多GMV达2621亿元,活跃买家数达3.44亿,活跃买家平均消费额从674元增至763元。当季,拼多多的平均月活用户达1.95亿,较Q1季度增长17%。

数据显示,拼多多平台收入继续保持高速增长。2017年,拼多多全年佣金及广告收入为17亿元,2018年Q1季度佣金及广告收入达13亿元,较去年同期大涨37倍。

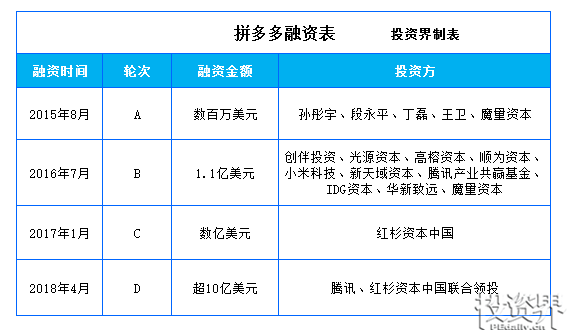

拼多多在成长过程中共获得4轮融资,其中红杉资本多轮领投,投资方还有IDG资本、光速中国、凯辉基金、新天域等投资机构。尤其是2016年年底,红杉中国独家领投,2017年年底,腾讯和红杉中国联合领投后,拼多多发展愈发迅猛,新电商“小巨头”诞生。

在黄峥看来,拼多多未来会是网络虚拟空间和现实世界相融合的新“空间”,是一个由分布式智能代理网络(而非时下流行的集中式超级大脑型AI系统)驱动的“Costco”和“迪士尼”(即集高性价比产品和娱乐为一体)的结合体。

在致股东信上,黄峥为拼多多幼年上市给出了解释:我们认为拼多多的业务类型本来就有很强的社会性,所以它终将走向公众,所有的成长也应该为公众所分享。我们相信拼多多有巨大的潜力,往后看3年、5年还是更长的时间上市其实没实质区别。相反,在公众的监督下,我们可以成长得更好更强。

在估值最高和融资趋紧的当下,选择上市,对拼多多来说无疑是最好的选择。这家创立仅3年的幼年科技公司,正迅速成长为电商行业的第三极。