5年4次冲击A股失败的华图教育终于变了方向,默默把希望聚焦在了港股。

这并非个例,如今,“齐袭”港股的教育企业们一个接着一个。今天,新东方在线正式提交赴港申请,两周前,沪江和卓越教育纷纷提交了赴港IPO申请书,加之此前正在排队的博俊教育、春来教育、希望教育、华图教育等等的企业,以及今年率先登陆香港资本市场的新华教育、21世纪教育、天立教育,一时间港股教育市场热闹非常。

2017年中国教育市场总规模约超过8.6万亿元,2019年预计将超过10万亿元。种种数据都在显示,即便身处新一轮的资本寒冬中,教育产业对资本市场依旧充满着吸引力。

香港成为内地教育企业上市首选,去年港交所教育版块总市值翻三番

据投资界(微信ID:pedaily2012)不完全统计,今年以来已经有3家教育企业在香港上市,另外还有10家企业排队等候。如下图所示:

今年以来,教育赴港IPO热有增无减,教育上市公司ATA董事长马肖风这样介绍到:“教育行业正在迎来它规模化和资产证券化的最好时机。”我们可以看到,2017-2018年至今,已经赴港及拟赴港的教育企业至少18家。

为何香港成为了上市热门地点?援引焦桐共享金融研究院筹备组负责人左剑明的分析,近期教育公司集中在港上市原因可能主要有两点:第一,这一批教育机构的体量,已符合上市标准。“第二,过去一两年内,PE机构退出压力不断增加。在投资互联网公司失败后,对这些机构而言,民办教育公司应为过去几年中投资相对成功的一类。推动此类公司上市实现退出,对这些机构而言较合适。”

所以,尽管在民办教育促进法的第三次修订的中,对义务阶段教育的限定是“不能设置为营利性”,继而引发了资本投资民办中小学退出问题的担忧,但其海外资本路径却十分明晰。

在港股之前,美股曾是“最佳选择”,2014年以前,教育企业海外上市大部分选择美国。今年这个市场也并没有冷却,2018年已经有3家教育企业在美国上市,分别是尚德机构、精锐教育和朴新教育,只不过,在与港股上市热潮的对比下,美股市场的热度稍减。比起在美国,内地教育公司赴港上市有许多便利的条件,包括地缘优势、语言优势,以及和内地的紧密合作,这也是为什么近年来,我们看到很多教育企业从其他资本市场转向了香港。

登陆A股的沉寂期依旧在继续。一边是A股估值、监管力度等问题,甚至导致有的企业多次冲击依旧铩羽而归(如华图教育),一边是港股“同股不同权”、"新三板+H股"等政策改革的吸引力,两相对比,如何选择无需多言。有投资人说:“目前教育企业去A股上市不能说完全不可能,但基本很难,昂立借壳新南洋算是少数成功案例。”

可以肯定的是,教育行业给香港资本市场带来了无穷的增长力。在2017年一年间,香港市场教育板块的整体市值翻了三倍,由232亿港元上升至759亿港元。

回过头来说,想要在红利结束前争抢上市窗口期,这与众多教育企业赴港IPO的大背景是协调的,港股半年IPO市场申报企业数量已经创了新纪录。数据显示,2018年上半年,香港IPO数量已冲至全球首位,其中共200家企业向港交所提交了申报稿,相比2017年同期港股市场共121家企业提交申报稿,同比增长65.29%。普华永道7月3日最新发布的报告预计,2018年全年将有220家企业赴港上市,全年集资总额预计将达到2000亿-2500亿港元,使香港有望再次成为全球最大的IPO市场。

民办教育资本元年

仔细分析上表我们不难发现,这些(拟)赴港上市的教育公司多集中高等教育领域,民办学历教育企业很受追捧。

其实,从2017年来说,在境外成功上市(包括美股和港股)的9家教育类企业中,就有6家是以基础教育或高等教育为主营的学历教育企业。2017年为中国民办高等教育赴港上市的“爆发年”,全年上市或拟上市的民办大学,覆盖在校生人数超过29万人。

2017年更是民办高等教育的资本元年。从公司上市时的PE值和募集资金来看,学历教育板块IPO融资再创新高,更重要的一点是,根据“i-EDU教育产业投资分析报告”,不论是基础版块还是高等教育版块,2017年全年学历教育股都是整体走高的态势。

此外,根据上表,2017-2018年已经登录港股等教育企业共8年,仅仅有两家不涉及民办高等教育的业务,剩下6家全部含有民办大学,纯民办高等教育集团则有民生教育、新高教、中教控股等。此外,正在排队的10家企业里,春来教育、希望教育、科培教育也是纯民办高等教育集团。

整体算下来,表中的18家企业中,涉及高等教育的企业有10家之多。

从民办教育整体市场来说,中国高端民办教育正在蓬勃发展,2012年至2015年,民办基础教育支出总收入由1241亿元人民币增至1842亿元,复合年增长率为14.1%。在高速增长的同时,国内民办中小学教育市场又高度分散,没有任何学校占据较大的市场份额。

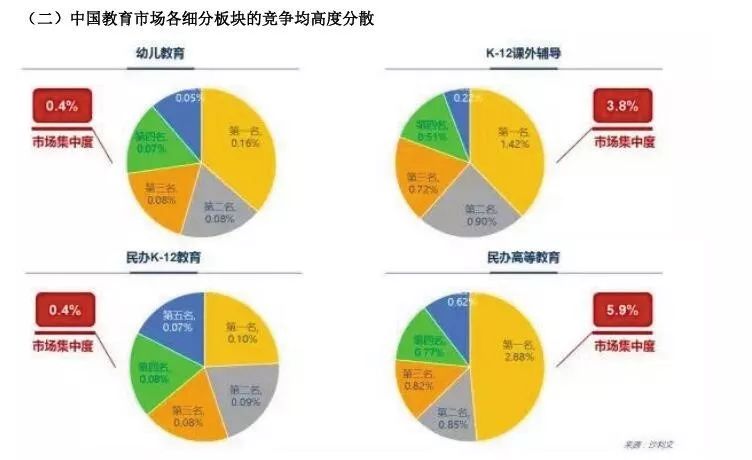

民办教育仅仅是中国教育产业的冰山一角,从市场的集中度来看,不论是幼教、K12课外辅导,还是民办高等教育,市场的集中度都比较低,竞争也是高度分散。

寒冬下,教育融资并购依旧频发

除了上市潮,在一级市场募资难的困境下,教育企业融资事件有增无减。

桃李资本不久前发布的报告中提到,截止至5月20日,今年上半年融资数量高于去年同期,已完成了182起,中后期融资热度强劲,大额融资数量增加,优质项目受到追捧,披露金额的融资总额已达152.73亿人民币,与去年全年180亿融资总额相当接近。

这其中,细分行业中,K12、早幼教、职业培训、教育信息化为融资相对集中,素质教育成为2017年新的关注重点,并且一直火热到今年。

此外,按照腾讯教育和中国统计年鉴之前的数据,2017年中国教育市场总规模约超过8.6万亿元,2019年预计将超过10万亿元。

除了上市,对于教育类创业团队和投资方而言,被A股上市公司并购是另外一个主要的退出渠道。根据桃李资本给出的数据,2017年A股并购活跃度保持基本稳定,并购总金额为历年最高,平均单起金额达到峰值5.99亿。

从新民促法生效至今,A股已有的教育概念股大部分是被上市公司并购教育类资产而成,部分有计划在A股上市的教育企业则投向港股或美股怀抱。比如去年年底,神州数码抛出了金额达数十亿元的教育类标的并购案,可以看出,A股上市公司追逐教育类资产的热度仍未降温。再如,今年6月6日,三垒股份发布公告称,拟以33亿元价格收购北京美杰姆教育科技股份有限公司100%股权。

普华永道中国审计部合伙人周喆介绍,教育类并购标的存在业绩低于预期的风险,但由于教育产业是逆经济周期的行业,且有二胎等政策的利好,资本对这个行业前景较为看好,苦于教育行业的优质标的越来越少,上市公司更会对教育类资产青睐有加。

结语

不管怎么说,教育市场正迎来史无前例的资本大年。

机构加速上市背后是行业的整合加速。经历了教育行业原始积累期、爆发期,很多公司都走到了需要快速发展的阶段,需要资金来推动快速发展。政策等得,钱和时间都等不得,美股和港股也就一直是“最佳选择”。

回归到教育本质,IPO并不是教育企业的终点。只有精准地解决需求、不断增强服务水平,才会发现,资本市场拥抱企业的窗口要广阔得多。