如果要评选近两年港股市场表现最强劲的消费公司,那么去年的名创优品和今年的泡泡玛特必然榜上有名。

2022年9月28日,名创优品股价跌至历史*的6.85港元/股,之后便开启了“开挂式”的反弹,一年不到的时间里涨到了58港元/股。而泡泡玛特今年1月时,股价还在20港元/股之下徘徊,而12月19日,泡泡玛特的收盘价为94.75港元/股。

在大多数人消费决策趋于理性化、寻求性价比的大环境下,销售平价刚需日用品的名创优品业绩股价双上涨顺理成章。对比之下,销售无实际用途、主打一个“情绪价值”的潮玩的泡泡玛特,也能在资本寒冬期逆势暴涨,就显得有些不合逻辑。但泡泡玛特就是这样一家公司,正如IPO之前被很多专业投资者看不懂、看走眼一样,它总是能给资本市场带来一些出乎意料的事情。

因此,我们试图通过分析泡泡玛特的财报数据以及战略动作,来一定程度上倒推和印证其各种“反常识”的合理性。

01 国内市场:线下渠道下沉,线上渠道变迁

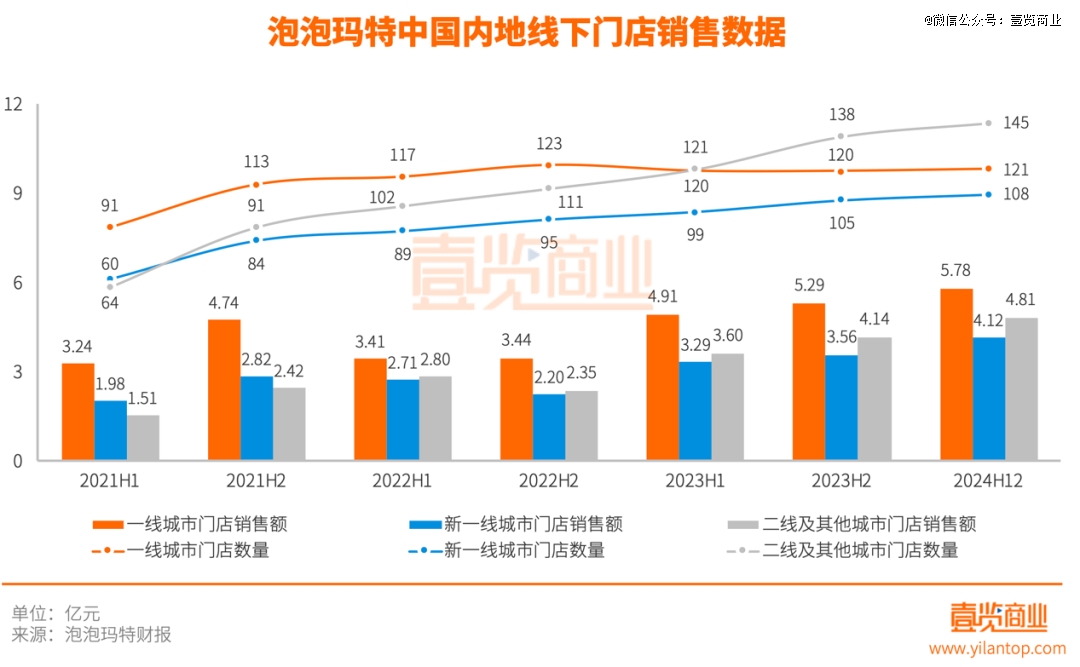

线下门店:数量稳中有升,效率屡创新高

泡泡玛特由于产品和模式的特殊性,并不像名创优品那样普适,加上门店的选址要求及开业、装修成本较高,因此开店速度并不激进。截至今年6月底,泡泡玛特在国内“仅”有374家门店。其中:北上广深四个一线城市门店数量趋于稳定;新一线城市稳中有升;二线及以下城市是相对的蓝海市场。单店经营效率在2022年下半年疫情后触底反弹后屡创新高。

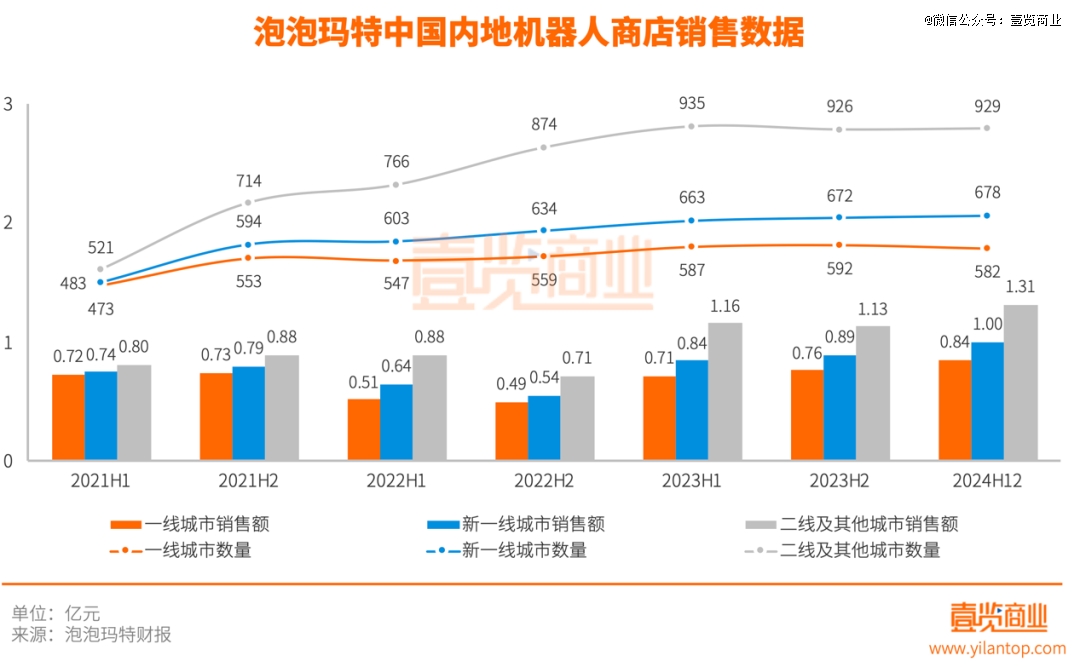

机器人商店:数量趋于稳定,效率逐步攀升

对于不适合开设门店,但是人流量大或者适合营销的地方,比如某些小型商场、办公楼、地铁站或者机场等处,泡泡玛特的解决方案是铺设无人售货机(泡泡玛特称之为“机器人商店”)。机器人商店就像门店伸出的触手一样,用于扩大线下人群覆盖的面积和密度。

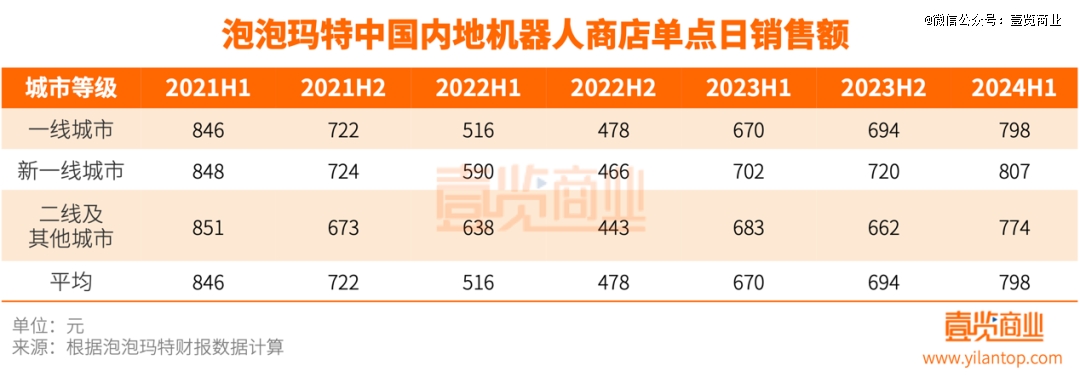

对于泡泡玛特来说,承载产品和模式的形式,线下门店优于电商优于机器人商店。随着线下门店的增多,以及视频化和直播带来线上销售额的提高,进入2023年之后,泡泡玛特对于机器人商店的铺设热情度冷却。好在随着营销和IP的深入,今年上半年,泡泡玛特机器人商店的单点效率,虽未达到2021年上半年时的水平,但也从2022年的谷底不断攀升。

线上:货架电商量级递减,私域、短视频和直播成主流载体

无疑,国内电商这十年的变迁是巨大的,已经从单一的货架电商发展到现在的社交电商、小程序电商、兴趣电商的多元化时代。而泡泡玛特着实抓住了每一个风口,并且幸运的是,小程序、短视频和直播的崛起十分匹配泡泡玛特的产品和商业模式。

2016年,泡泡玛特天猫旗舰店开业并一举成为泡泡玛特线上的最主要渠道。2018年时,天猫旗舰店占据泡泡玛特线上销售额的比例超过了70%。但也是2018年,泡泡抽盒机小程序的上线,开始*次改变泡泡玛特的线上销售结构。

钟情于IP和潮玩的粉丝黏度很高,这一点从泡泡玛特的会员转化率和复购率就能看出来:2022年、2023年和今年上半年,泡泡玛特国内会员贡献销售额占比分别为93.1%、92.1%和92.8%,会员复购率分别高达50.7%、50.0%和43.9%。截至今年6月30日,其内地累计注册会员总数3892.7万人,这是多少消费品公司梦寐以求都想达成的数字。

泡泡玛特高会员忠诚度的特性,和作为承载私域运营和交易的*载体的小程序一结合,便迅速产生火花。2019年,仅一年时间,泡泡抽盒机小程序就超过天猫成为泡泡玛特的*线上渠道,直至今日。

泡泡玛特的第二次线上销售结构的变化始于2022年上半年。

2021年4月,抖音正式入局电商赛道并将自己定义为“兴趣电商”,主要形式就是短视频和直播。而这又恰好给了主打艺术和潮玩的泡泡玛特*的营销和售卖场景,对比之下,以图文为主的货架电商则存在天然的短板。就这样,泡泡玛特天猫团队转战抖音,通过抖音,以更丰富的营销形式触达到了更多的人群。

2022年下半年,泡泡玛特天猫旗舰店销售额同比缩水高达42.7%(当然也有疫情因素),2023年又同比减少了30.4%。2023年下半年,抖音取代天猫,成为了仅次于泡泡抽盒机的第二大线上渠道。

02 IP和产品形态:不同IP轮流坐庄,盲盒之外找到第二曲线

泡泡玛特的IP生意开始起势是在2014年接下日本多丽梦公司的Sonny Angel代理权后。2015年,Sonny Angel已经能够占到泡泡玛特单店销售额的1/3,但随即多丽梦公司的一句“就让Sonny Angel走自己的路吧”终止了双方的合作。

好在2016年,泡泡玛特谈下了Molly的IP授权。Molly盲盒的开售爆红,也让泡泡玛特坚决了“走自己的路”的决心,开始降低第三方产品比例,转而主攻自有IP和*IP。

但很长一段时间,Molly都是泡泡玛特的“顶流”,这也让泡泡玛特陷入到只有Molly的质疑声中。但泡泡玛特证明了自己有捧红别的IP的能力。2020年上半年,Dimoo和Pucky的销售额超过了Molly。然后是SKULLPANDA,今年则是THE MONSTERS系列(*的IP是LABUBU)以及CRYBABY哭娃系列。

而产品形态上,“盲盒”的形式也一度饱受争议,泡泡玛特寻求告别这一单一的产品形态。2021年,俗称“大娃”的MEGA限量款一经推出便引爆市场,甚至引发了二手市场的炒作,一个大娃被炒到8万元之高,泡泡玛特被打上了“饥饿营销”的标签。只是大多数人不理解的是,潮玩和艺术品本身并没有实际价值,但稀缺性却往往能抬高其价格。

除了MEGA,搪胶毛绒玩具成为了泡泡玛特今年的超级增长点。今年上半年,MEGA和毛绒玩具的销售额占比已分别达到12.9%和9.8%,毛绒玩具同比提升了993.6%。而传统盲盒手办的比例则降到了58.3%,这一数字在去年上半年为72.5%。

03 海外市场:泰国疯狂出圈,全球化布局终赢资本关注

回到文章开头的问题,要说名创优品和泡泡玛特为何会先后引发资本市场强烈看好,全球化布局无疑是最重要的杠杆。

2018年,现任泡泡玛特海外负责人的文德一的加入,被视为是泡泡玛特要试水全球化的开始。2020年底,泡泡玛特没有选择在估值可能给得更高的A股上市,反而去了港交所,原因之一就是想让全球资本都看到它。好在泡泡玛特的上市时间处在中概股与美股脱钩的最后窗口期,泡泡玛特躲过一劫,得以顺利融资近58亿港元。

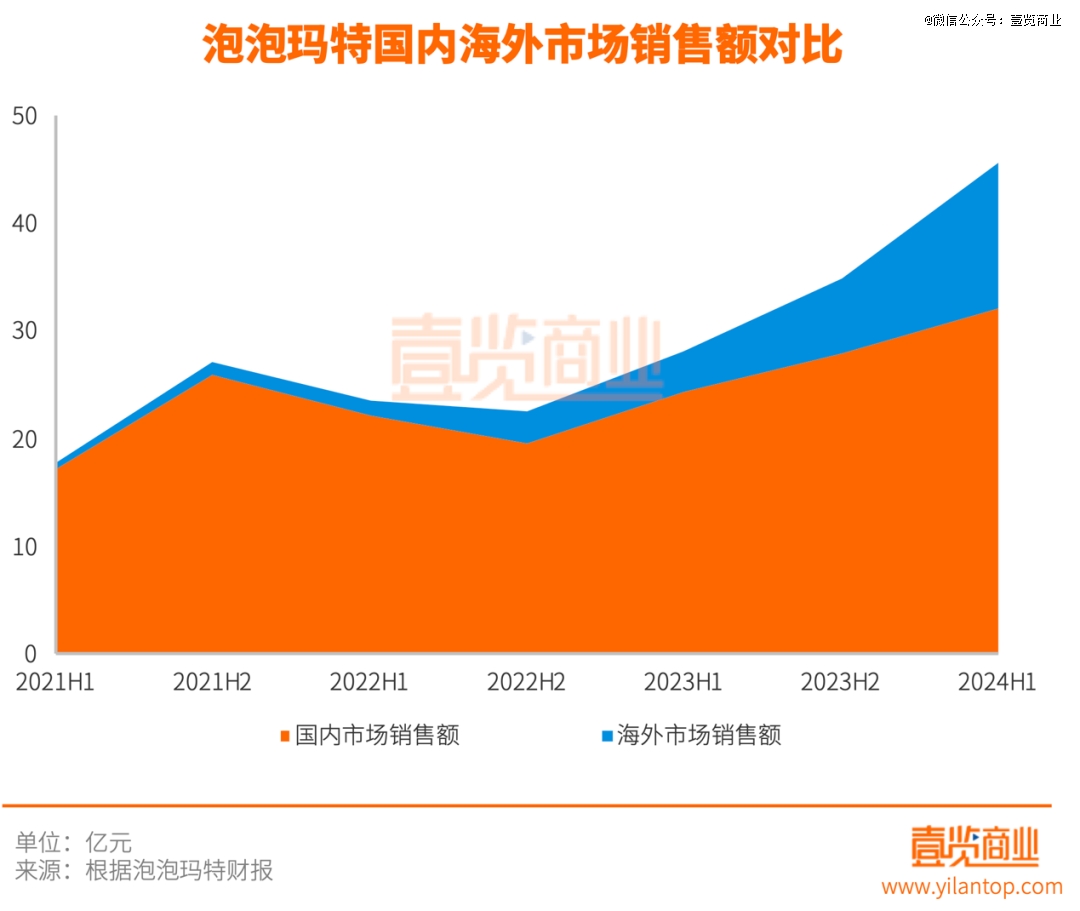

全球化初期,泡泡玛特以批发、合营门店的形式与海外合作伙伴合作。2020年9月,泡泡玛特*家海外门店在韩国首尔落地。但直到2022年上半年才开始从To B为主往DTC为主转型。2023年下半年,泡泡玛特在海外新增门店32家,自营门店总数达70家,占比海外总门店数87.5%。如今泡泡玛特海外门店的数量已经超过100家,开店速度已经超过国内。

而让泡泡玛特在真正海外出圈的,非泰国莫属。自去年9月,泡泡玛特一年内一口气在泰国开了6家门店,Molly、Labubu以及泰国本土IP CRYBABY风靡泰国。尤其是LABUBU,今年7月被泰国旅游局正式授予了“神奇泰国体验官”的称号。

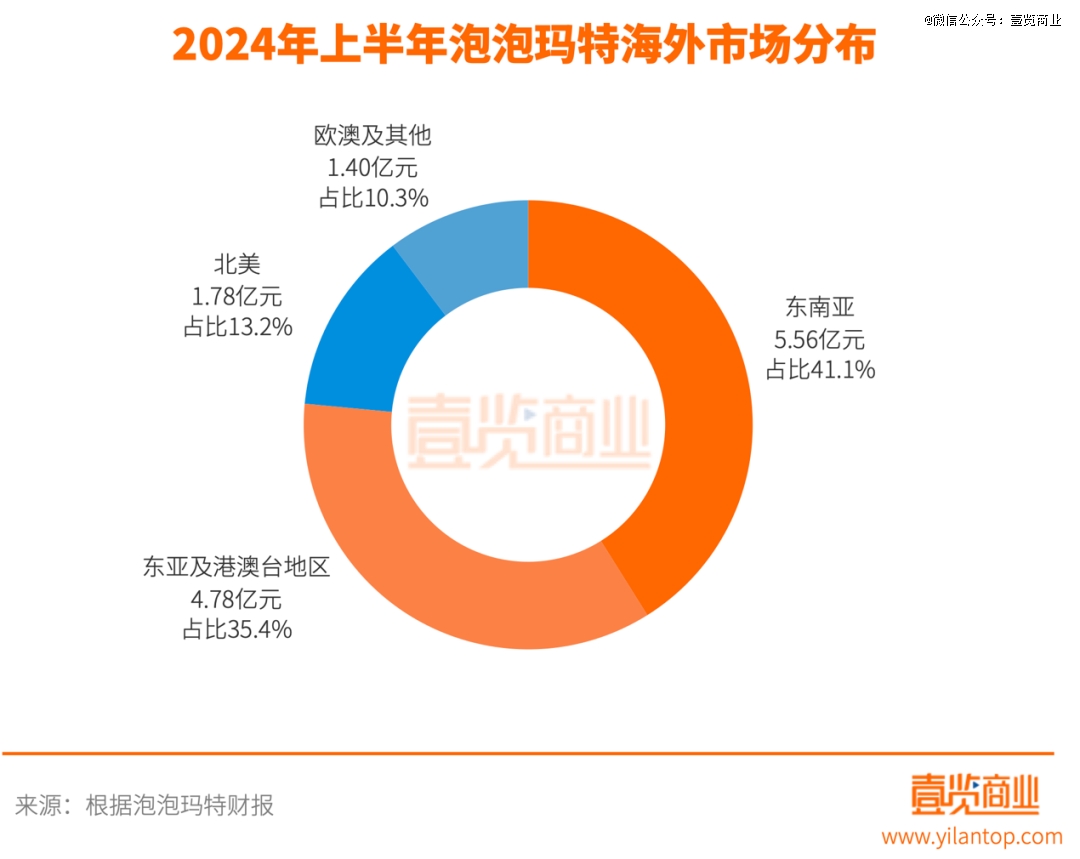

据泡泡玛特创始人王宁透露,泰国6家门店销售额几乎都能排进全球前十,从而带动了整个东南亚市场。财报显示,泡泡玛特在Lazada、Shopee等东南亚电商渠道销量大增。今年上半年,光东南亚市场,泡泡玛特就实现了将近5.6亿元的销售,同比增长478.3%,占比整个海外市场销售额的41.1%。

2023年,王宁在公司内部提出“海外再造一个泡泡玛特”,希望泡泡玛特海外的收入能达到2019年的水平(16.8亿元),今年上半年,泡泡玛特在海外就实现了13.5亿元的销售,无疑这个小目标已经宣告实现。

海外市场的出圈,不管是全球的资本还是消费者,都能切身实际地去感受到泡泡玛特,这也是泡泡玛特得以重获二级市场青睐的基础。

04 如何理解“尊重时间,尊重经营”?

当然,分析过往数据无疑是片面的。可口可乐CEO曾说,数据确实为我们提供了更多的洞察,但也可能让我们止步于美化过去,而非创造美好的未来。因此在数据之外,品牌的直觉和灵感显得尤为珍贵和有价值。

王宁常常把一句话挂在嘴边:“尊重时间,尊重经营”。我想泡泡玛特之所以独特,之所以会被人看不懂,或许就是因为它的产品和模式需要靠直觉来推动,从而来击中消费者的直觉。而这种直觉需要时间和经营来养成。

王宁看待时间和经营的本质问题非常谨慎。除了卖货,展会、乐园、电影、游戏……泡泡玛特都想和都在涉足。但有别于其他一些公司立完flag然后追着进度来完成的方式不同,泡泡玛特显得有些慢吞吞,很多东西都没有时间表。

有人一直把泡泡玛特对标为“中国版迪士尼”。迪士尼能成为百年企业,必然有着时间和经营的因素,也有着*可以借鉴和学习的经验。或许,泡泡玛特能否成为“中国版迪士尼”并不是目的,反而在“尊重时间,尊重经营”的过程中,它就逐渐演化出了自己的样子。