卖不动,是今年消费的通病。

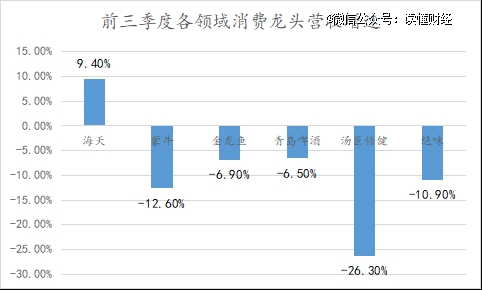

今年前三季度,包装水、奶制品、调味品等大部分消费龙头都出现了营收塌方。

相对刚需的金龙鱼,蒙牛营收都下滑了6.9%、12.6%。一些可选属性强的消费龙头营收直接下滑了2成以上。

但就在这样的消费环境下,前几年业绩不大好的海天味业逆势杀回来了。今年前三季度,海天营收同比增长9.4%。归母净利润同比增长11.2%。

海天味业是如何逆势增长的?本文持有以下观点。

1、业绩增长打了个时间差。过去两年,海天优化经销商数量,并控制发货,解决渠道存货的问题。到今年公司经销商数量重回增长,且渠道库存消化较好,经销商开始补货,助推了业绩。

2、错失零添加产品的失误被消费降级弥补了。在刚需品销量都下滑的情况下,很多消费者重选性价比酱油。今年第三季度,零添加代表千禾味业酱油营收为同比下滑13.82%。

3、成长性配不上高估值。海天味业最新PE超过40倍,通常高PE对应高成长,但支撑海天量价增长的空间都已到顶,多元化新产品也都面临红海竞争,其未来增长的天花板不大了。

01 *卖得动的消费品

消费一向被看作是“长坡厚雪”的赛道:无论宏观周期如何波动,人们总要消费,消费需求不会在一夜之间突然崩塌。

但今年冰冷的数据摆在眼前,似乎让消费“信仰”出现了动摇。

今年前三季度,包装水、奶制品、调味品等大部分消费龙头都出现了营收塌方。

相对刚需的金龙鱼,蒙牛营收都下滑了6.9%、12.6%。一些可选属性强的消费龙头营收直接下滑了2成以上。

业绩下滑的核心就是卖不动,很多可选消费龙头都出现了销量下滑的情况,如上半年青岛啤酒产品销量463万千升,同比下降7.82%,消失的销量相当于中型啤酒厂一年的产能。

消费股几乎团灭的情况下,海天味业反倒是逆势杀了回来。

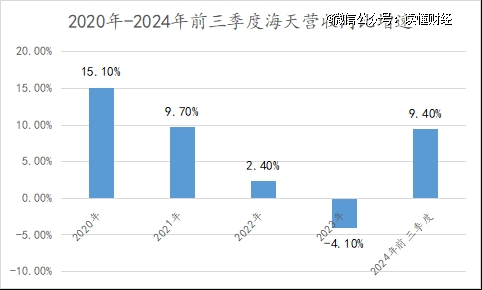

前几年因为“添加剂”事件,海天品牌遇到信任危机,再加上,健康概念兴起,海天也被千禾等零添加酱油,抢了些份额,导致海天23年业绩罕见出现了下滑(-4.1%)。

但今年消费不景气的时候,海天反倒是把失去的夺了回来。

今年前三季度,海天味业营收为204亿元,同比增长9.4%,归母净利润为48.1亿元,同比增长11.2%。公司净利润过去两年连续下滑后首次回正。

也不要怀疑海天的增长。确实有很多消费公司,在消费遇冷后,通过渠道压货的方式,获得账面上的业绩增长。

但至少今年的业绩增长,海天没有这个瑕疵。

2023年-今年前三季度,海天存货周转天数从56.3天下降到47.4天。存货周转天数减少,说明终端动销加快,海天的业绩增长来自实打实的终端销售。

那为什么其它刚需品都卖不动了,唯独海天是例外呢?其实是业绩既被动又主动的打了个时间差。

02 业绩增长打了个时间差

刚需市场+市占率提升的逻辑摆在这里,2020年之前的海天,是消费股业绩稳定性、持续性的代表,年营收同比增速基本稳定在15%以上。

但之后海天成长性突然崩塌,2020年-2023年,其营收同比增速是15.1%、9.7%、2.4%、-4.1%,几乎是一年下一个台阶。

从21年开始的营收增速断崖下滑,和消费遇冷无关,2023年之前,A股食品饮料板块增长稳定,年增速在7%以上,也和添加剂风波无关,添加剂主要影响22年四季度后的增长。

较消费大盘更早的下滑,既有被动原因,也有主动原因。

被动原因是,社区团购的兴起,冲击了海天的渠道体系。

海天实行“双驾马车”+精细化的经销商制度。双驾马车指一个地区至少设置两个经销商,实行赛马机制。

精细化是海天将经销商全年的销售任务分配到每一个月。上半年每个月一般要完成全年任务的8%,下半年每个月 要完成全年任务的9%-10%。

正常情况下,赛马机制激发了经销商动力,精细到月的销售任务又保证了销售额的稳定性和计划性。所以2020年之前的海天业绩像茅台,增长稳定性像按计算器一样精准。

但社区团购用亏损赚吆喝的补贴式打法,将销售额吸了过去。造成了两个后果,一是,很多经销商不玩了退网。二是,留下的经销商为了完成销售任务,开始窜货。

海天也开始主动优化,淘汰一批效率低、缺乏竞争力的经销商。

主动走的加上被动走的,海天经销商数量连续两年下降,从2021年的7430家减少到2022年的7172家、再到2023年的6591家。

在优化经销商时,海天也顺道完成了渠道去化的任务。过去赛马机制,经销商为了业绩或多或少的有压货动机。

海天优化渠道时,也主动收紧发货,使海天存货比率也比20年下降了2个百分点。

到今年上半年,海天经销商数量时隔两年后重回增长,上半年净增83家,说明经销商优化体系已经完成,在加上之前渠道库存去化好,经销商开始补货。

两者叠加下,海天把过去失去的增长“拿了”回来。

在业绩复苏后,海天错失的零添加风口问题,似乎也得到了解决。这倒不是说,海天的零添加做的有多好,而是消费环境的变化,让零添加红利开始消失。

一瓶传统酱油5-9块,稍微升级点的高鲜酱油9-15元,而一瓶零添加要15元以上了,连刚需品销量都开始下滑了,很多消费者也就重选性价比酱油了。今年第三季度,零添加的代表,千禾味业酱油营收为4.35亿元,同比下滑13.82%。

那么,海天的业绩能持续吗?

03 撑得住40倍PE?

业绩回暖后,海天酱油在资本市场上也有了反应,从今年1月的低点算起,海天至今反弹了43%。

反弹之后,海天PE来到42.6倍,茅台不过20倍出头,通常高PE对应高增长。

但海天未来的成长性不容乐观,其量、价维度均已来到瓶颈。

量上,2023年海天酱油销量为229.8万吨,已经连续2年下滑,较2021年高峰的266万吨累计下滑36.2万吨。

虽然不排除有主动控货的原因,但酱油作为基础消费必须品,渗透率早就触及了100%,叠加人们越来越追求饮食健康,总消费量重回下降趋势将会是大概率事件。

价上,2023年海天吨价为5498.6元/吨,较2022年下降0.7%,6年吨价年复合增长率仅为0.3%,跑不赢CPI。

考虑到,国内经济遇冷,用户消费能力下降,以及各大厂家在需求稳定的情况下,最近几年仍加大酱油产能,行业有轻微供需矛盾,海天未来提价的空间也不大。

量、价难提,海天市占率也到多年维持在13%-17%。主要原因是中国各地食饮口味差距较大,酱油品牌整体以本地为特色,难以一家独大。

量价和市占率都难以提升,海天酱油主业已然来到天花板。多元化成为拉动海天增长的主要逻辑。

目前看,多元化产品中,海天增速最快的是,以醋、料酒为代表的其他业务。但一来这部分业务营收占比不到15%,小马拉不动大车。

二来,醋、料酒也都是竞争激烈的红海市场,海天跨界布局能增长,但能抢到的份额已然不大了。醋、料酒等其他业务的降速降的也快,三季度,海天其他业务同比增长19.88%,增速环比下降2.4个百分点。

成长性遇挑战,海天撑得起40倍PE吗?