1.4亿名活跃钓鱼者撑起了一个IPO。

11月15日,钓鱼装备制造商乐欣户外正式向港交所递交了招股书,如若成功上市,乐欣户外将成为中国“钓鱼*股”。

招股书显示,乐欣户外的产品线极为丰富,涵盖了超过8000个SKU的钓鱼装备,包括钓鱼椅、钓鱼床、搁杆架、钓鱼箱、手推车、渔具篷、全围伞、钓鱼包及抄网等。乐欣户外与全球知名户外用品品牌建立了合作,主要客户有全球知名户外用品品牌如迪卡侬、全球知名钓鱼品牌Rapala VMC和Pure Fishing、英国知名钓鱼品牌Fox、Nash,以及美国知名户外用品品牌Ardisam。

弗若斯特沙利文的数据显示,按2023年收入计算,乐欣户外是全球*的钓鱼装备制造商,市场份额达20.4%。而在中国钓鱼装备制造商中,乐欣户外以25.4%的市场份额占据**优势,相比之下第二名的市场份额仅为4.9%。

尽管形势大好,但乐欣户外仍面临诸多隐忧,比如近三年业绩持续下滑、大客户依赖度高以及困于代工模式等等,乐欣户外能否成功登陆港交所,还是一个未知数。

01.业绩增长乏力

乐欣户外存在业绩显著下滑的情况。根据招股书,2022财年(2021年7月1日至2022年6月30日)至2024财年,乐欣户外的总营收从9.08 亿元降至5.12亿元,净利润从1.02亿元降至0.62亿元。乐欣户外的总营收在三年内下降超过40%,而净利润也在三年内缩水接近40%。

对于业绩“开倒车”,乐欣户外在招股书中解释称:2022年钓鱼活动的低社交互动符合公共卫生事件期间消费者的偏好,使得消费者对钓鱼的热情提升,进而带动公司销售额快速增长。而2023年及2024年,随着公共卫生事件逐渐消退,人们恢复规律的日常生活,其他可选娱乐活动增加,导致钓鱼的消费者减少,公司销售随之放缓。

事实上,海外市场收入减少,是乐欣户外业绩增长乏力的主要原因。

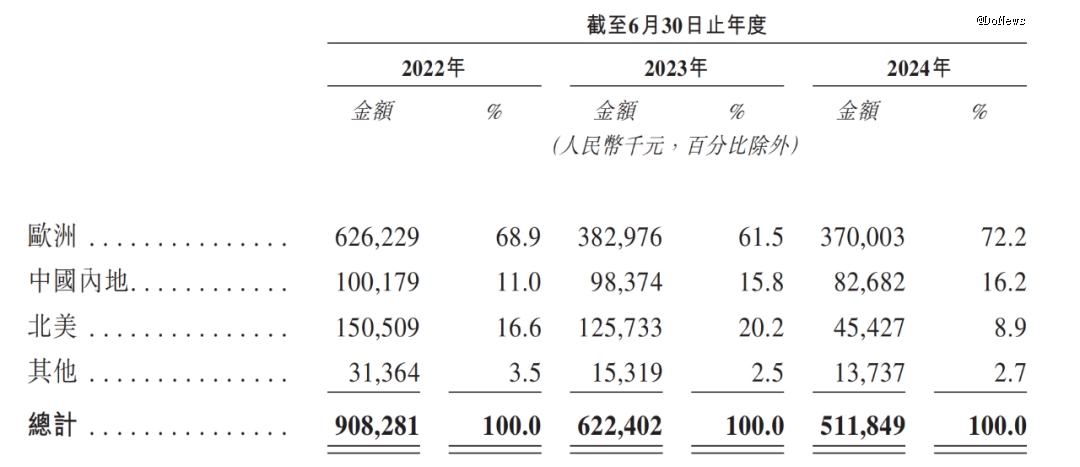

根据招股书,乐欣户外的业绩严重依赖海外市场。2022财年至2024财年,以欧洲、北美为主的海外市场收入分别为8.08亿元、5.24亿元和4.29亿元,占总营收的比例分别为89.0%、84.2%和83.8%,呈现出下滑态势。

图源:乐欣户外招股书

欧洲市场是创收大户,2022财年至2024财年,其收入占总营收的比例分别为68.9%、61.5%和72.2%,然而值得关注的是,2024财年,乐欣户外在欧洲市场的收入为3.70亿元,较2022财年的6.26亿元下降40.9%,这意味着欧洲市场的收入占比虽然逐年提升,但收入却是下滑的。

此外,北美市场在2022财年和2023财年是第二创收大户,但在2024财年的收入占比却下降至8.9%,同比下降11.3个百分点,收入也由2022财年的1.51亿元下降69.8%至2024财年的0.45亿元。

两大市场收入双双下降,导致乐欣户外的海外市场收入也随之下降,进而影响到其整体的业绩表现。

不过,中国内地市场在2024财年取代北美市场成为了第二创收大户,收入占比由2022财年的11.0%提升至2024财年的16.2%。

中国内地市场收入增长的另一面是,中国钓鱼用具行业有着巨大的想象空间。根据弗若斯特沙利文的数据,按零售额计算,中国钓鱼用具行业市场规模由2018年的234亿元增长至2023年的318亿元,复合年增长率为6.3%,并预计该市场规模将于2023年至2028年保持7.3%的复合增长率。

同时,中国钓鱼协会的数据显示,中国约有1.4亿名活跃钓鱼者(每年至少参与4次钓鱼活动),相当于每10个中国人中就有1位热爱垂钓。尤其是25至44岁的中青年群体已成为钓鱼运动的主力军,占比高达46%。

乐欣户外也在招股书中表示,随着中国、东南亚、东欧及南美收入的增加及对户外休闲活动的兴趣日益浓厚,推动钓鱼爱好者快速增加,这些地区正在成为高潜力市场,公司计划进军这些快速增长的市场,寻求新的增长动力。

02.严重依赖大客户

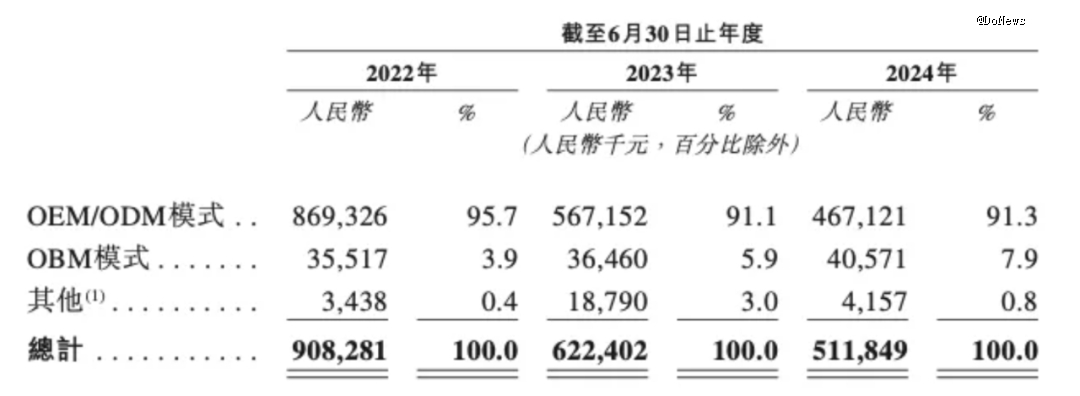

招股书显示,乐欣户外为户外装备品牌提供涵盖产品设计至制造全流程的一站式OEM(原设备制造商)及ODM(原设计制造商)解决方案。

2022财年至2024财年,乐欣户外的OEM/ODM模式收入占总营收的比例分别为95.7%、91.1%和91.3%,而OBM(原品牌制造商)模式收入分别为3550万元、3650万元和4060万元,占比分别为3.9%、5.9%和7.9%。

图源:乐欣户外招股书

OEM/ODM模式收入占比较高决定了乐欣户外的业绩严重依赖大客户。据招股书显示,2022财年至2024财年,乐欣户外从前五大客户获得的收入分别为5.53亿元、3.6亿元和2.97亿元,占总营收的比例为60.8%、57.8%和58.1%,其中*大客户贡献的收入占比分别为15.1%、19.6%和16.3%。

需要指出,乐欣户外的母公司泰普森集团也是其大客户之一,2022财年至2024财年,泰普森集团贡献的收入占比分别为10.0%、13.4%和12.3%,不容忽视的是,过多的关联交易或将导致乐欣户外在决策和运营上失去独立性,同时还可能涉及不等价交易、资金占用等问题,增加其财务风险。

大客户的留存对于乐欣户外的业绩增长至关重要,但硬币的另一面是,对于大客户的依赖导致乐欣户外的资金回笼压力承压。2022财年至2024财年,乐欣户外贸易应收款项分别为1.17亿元、4880万元和1.04亿元,其中,来自前五大客户的贸易应收款项占总贸易应收款项的比例分别为65.5%、70.2%和76.7%,呈现出持续上升的趋势。可见,一旦大客户的经营状况发生变化或出现信用风险,就会导致乐欣户外现金流承压。同时,贸易应收款项高企也降低了乐欣户外的资金使用效率,如果无法及时收回,将会严重影响其正常经营活动。

对此,乐欣户外也在招股书中坦言,公司的成功取决于高效设计、开发及生产能够满足客户需求的高质量产品的能力,若未能及时成功推出或升级紧贴市场趋势的产品,可能会导致客户流失及损害竞争优势及市场份额,从而进一步对业务、财务状况及经营业绩造成不利影响。

03.亟需转型自救

OEM/ODM模式让C端消费者对于乐欣户外的品牌认知度几乎为零,事实上,乐欣户外也早就意识到了OEM/ODM模式的局限性。

乐欣户外在招股书中表示,欧美钓鱼用具企业以自有品牌为主。中国钓鱼用具市场一直以来以OEM、ODM制造模式为主,未来将更加注重自有品牌的发展。自有品牌有助于企业树立独特的品牌形象及品牌忠诚度,在市场上获得更高的品牌认可度。通过建立自有品牌,企业可以扩大市场份额,提高盈利能力。此外,拥有品牌可以更好地指导产品设计和创新,使企业能够快速适应市场需求和趋势。

因此,乐欣户外在2017年走上了向自有品牌转型的道路,并收购了英国鲤鱼垂钓品牌Solar。Solar品牌推动乐欣户外OBM业务的增长,但其收入占比始终不足总营收的10%,不仅规模较小,而且增速也不快,难以挑起收入大梁。对此,乐欣户外也坦言,我们经营自有品牌的历史相对有限,这可能使我们在品牌发展及管理方面面对未能预料的挑战。

乐欣户外之所以向港交所发起冲击,一大原因在于其计划进一步丰富Solar品牌的产品线。

乐欣户外在招股书中提及了多项融资用途及未来计划,包括Solar品牌在欧洲市场的进一步开发及推广,开发迎合中国及亚太地区市场的钓鱼装备品牌,以及收购或投资与现有产品组合互补的鱼竿、渔轮等钓具品牌。另外,乐欣户外的融资还将用于建设全球钓鱼用具创新中心和提升数字化能力及升级生产设施等。

此外,乐欣户外另一转型方向是扩大在中国内地市场的业务规模,抓住中国内地市场快速增长的红利期。

目前,中国钓鱼用具行业正面临激烈的竞争。天眼查数据显示,2021年之后,中国钓具渔具相关企业的注册数量持续增长,2022年注册量进一步增加至27.7万家,同比增长149.2%,2023年注册量再次创下历史新高,达到53.2万家,同比增长91.7%。

不过,乐欣户外在中国内地市场的品牌认知度有待提升,在品牌推广和市场培育方面仍需加大力度。

倘若成功登陆港交所之后,如何让投资者看到成长性,将是乐欣户外不得不直面的严峻挑战。