12月4日,Duality Biologics(“映恩生物”)宣布,与全球生物医药公司葛兰素史克(GSK)已就一项潜在同类*ADC药物 (DB-1324),达成*授权协议。根据协议,GSK将获得全球(不包括中国大陆、香港地区和澳门地区)的*授权,以推进该ADC药物的研发与商业化进程。

根据协议条款,GSK将预先支付3000万美元预付款及其他行权前里程碑付款以获得在全球范围内(中国大陆、香港地区和澳门地区除外)推进DB-1324研发和商业化的*授权许可。如果GSK行使许可权 ,映恩生物将收取行权费以及后续在开发、法规注册和商业化不同阶段的里程碑付款,最高可达9.75亿美元(总计约73.1亿元人民币)。商业化成功后,GSK将对全球净销售额(中国大陆、香港地区和澳门地区除外)支付不同比例的分级特许权使用费,并从中国大陆、香港地区和澳门地区的净销售额中获得特许权使用费。

01.

DB-1324仍处于临床前

本次交易的管线DB-1324是一种创新ADC分子,基于映恩生物独有且经过临床验证过的Duality Immune Toxin Antibody Conjugates(DITAC)平台开发而成。目前还处于临床前开发阶段,其研究方向可能针对胃肠道(GI)癌症。

映恩免疫毒素抗体偶联平台(DITAC)是映恩生物基于专有的基于拓扑异构酶抑制剂的ADC平台,获得了来自美国、中国、欧洲、澳大利亚及其他主要市场超1000名患者的全球临床数据的验证。该平台的开发是基于对专有ADC成分库的重要技术改进、筛选及优化,包括其专有的有效载荷P1003及P1021。因此,DITAC使得映恩生物设计ADC具有关键灵活性,能获得更好系统稳定性、肿瘤特异性有效载荷释放、旁观者杀伤效应及快速毒素载荷清除能力。

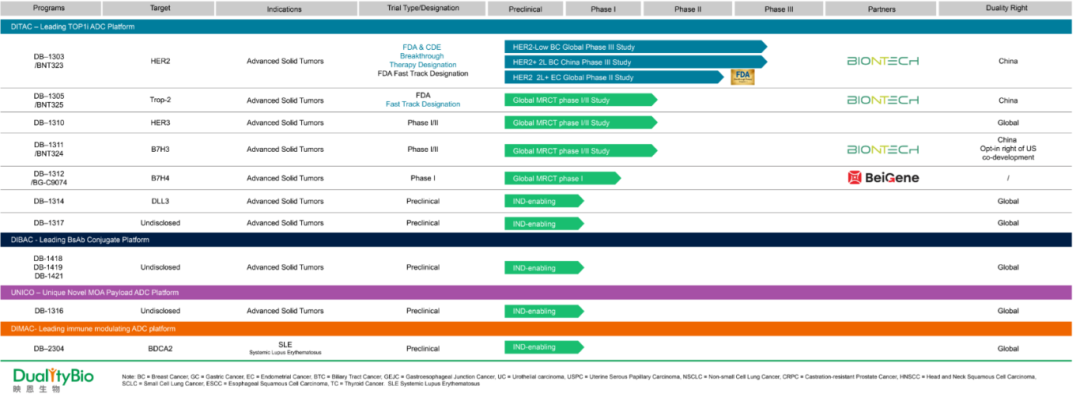

四大技术平台 图源:映恩生物招股书

此外,映恩生物还具有DIBAC、DIMAC及DUPAC几个关键技术平台。

DIBAC平台是世界上为数不多的双特异性ADC平台之一。相较于普通ADC药物,通过在单药中整合两个不同的结合部分,双特异性ADC可能较传统的单特异性ADC及联合疗法具有重要优势。尽管前景广阔,但双特异性ADC的复杂性给抗体工程、稳定性及生产带来了挑战。DIBAC平台在双特异性抗体工程以及人工智能赋能的靶点选择及抗体设计方面具有丰富经验。

DIMAC平台则搭载了映恩生物专有的免疫调节有效载荷,打开了ADC药物形式在自身免疫及其他治疗领域的重要空白市场的潜力。目前,许多慢性自身免疫性疾病患者接受的治疗方法通常会导致严重副作用。ADC则可以通过提供系统性暴露更低、疗效更强及安全性更好的靶向治疗以重塑自身免疫性疾病的治疗方案。DIMAC平台开发的分子在临床前研究中展现了有效及广泛的抗炎活性,药物作用时间长、稳定性高及系统性暴露低。

DUPAC平台用于开发优于传统细胞毒性药物且具有新型作用机制的连接子-有效载荷复合物,以应对越来越多的耐药性及难以治疗的肿瘤。目前,映恩生物已在许多独特的有效载荷机制方面取得了积极性进展,并获得了针对多种实体瘤具有广泛抗肿瘤活性的候选毒素载荷,这些毒素载荷在临床前研究中展现了强有力的直接及旁观者杀伤效应。

映恩生物于今年8月递交港股上市申请招股书。招股书显示,映恩生物目前拥有12条ADC管线,尚无产品获批上市,6条管线进入临床阶段,HER2 ADC已有适应证处于临床3期。本次与GSK交易的DB-1324此前并未公开。

映恩生物管线 图源:映恩生物官网

招股书显示,映恩生物通过与BioNTech(针对DB-1303、DB-1311及DB-1305)、Adcendo(针对其使用我们的有效载荷连接子就特定靶点做的ADC资产)、百济神州(针对DB-1312)、先通药业、和铂医药等各大药企合作,获得了不菲的首付款以及后续源源不断的里程碑付款,交易总价值超40亿美元(包含首付款和后续里程碑付款)。

02.

GSK正在“杀”回肿瘤赛道

2015年,诺华与GSK完成“业务互换”交易:诺华以160亿美元收购GSK旗下肿瘤科相关产品,整合两家公司的消费者业务;GSK以52.5亿美元买下诺华除流感以外的疫苗业务。这次交易中,诺华获得了彼时GSK已经获批用于治疗转移性黑色素瘤的两个肿瘤产品BRAF抑制剂达拉菲尼和MEK抑制剂曲美替尼。

两年后,GSK新任CEO Emma Walmsley上任,立即对制药业务进行业务重组。当年Q2财报中,其宣布放弃30多个在研项目,计划将80%的研发费用聚焦核心业务——呼吸疾病、HIV、肿瘤以及免疫炎症。此后,GSK便开始通过“自研+引进”的方式重建在肿瘤领域的影响力。

2018年,GSK斥资51亿美元收购肿瘤药物制造商Tesaro,获得了口服PARP抑制剂Zejula(niraparib)的所有开发及商业权利,正式宣告重新回到肿瘤领域。这项合作后也成功推出PARP抑制剂、PD-1单抗等商业化产品。

2019年,GSK与默克签署了一项总额高达42亿美元的合作协议,共同负责M7824未来在全球范围内的临床开发及商业推广。不过,后由于M7824在III期临床研究未能复制早期研究中观察到的令人鼓舞的数据,该项合作于2021年宣布终止。

从2022年开始,GSK便展示出了对ADC浓厚的兴趣,并在这一领域进行了一系列重要的布局和动作。

尽管GSK在2022年遭遇了其*BCMA ADC药物Blenrep的验证性III期临床试验DREAMM-3的失败,并因此撤回了该药物在美国市场的上市资格,但公司并未放弃对Blenrep的进一步研究和开发。相反,GSK继续推进了其他两项正在进行的临床试验,即DREAMM-7和DREAMM-8,以探索Blenrep在联合疗法中的更多潜力。

在DREAMM-7试验中,Blenrep与硼替佐米及地塞米松的联合疗法显示出了显著的治疗效果,将疾病进展或死亡的风险降低了近60%,且中位无进展生存期(PFS)延长了近3倍。而在DREAMM-8试验中,Blenrep与泊马度胺及地塞米松的联合疗法也表现出显著意义的统计学及PFS获益。这些积极的结果重新点燃了GSK对Blenrep的希望,并促使公司重新提交了该药物的上市申请,以用于复发或难治性多发性骨髓瘤(r/r MM)的二线治疗。

除了Blenrep之外,GSK还在ADC领域进行了广泛的布局。2023年,公司从翰森制药引进了两款针对不同靶点的在研ADC药物,并支付了高额的预付款和潜在里程碑付款。此外,GSK还与Mersana等公司进行了合作,以获得更多ADC药物的共同开发和商业化权益。

在实体瘤领域,尽管GSK的布局相对较晚,但公司通过引进和自主研发的方式,迅速组建了实体瘤ADC管线。目前,GSK已有多个针对不同靶点的ADC药物处于不同阶段的临床开发中,包括HER2 ADC药物XMT-2056、B7-H4 ADC药物HS-20089和B7-H3 ADC药物HS-20093等。

本次与映恩生物达成的 ADC 相关交易,是 GSK 首次与中国 ADC 企业达成合作。这一合作标志着 GSK 在全球药物研发布局中的重要战略转变,也凸显了中国 ADC 企业在国际舞台上日益增长的影响力。

目前,GSK在肿瘤板块拥有多项重点产品,包括BCMA ADC药物Blenrep、PD-1单抗Jemperli、PARP抑制剂Zejula、JAK1/JAK2和ACVR1 抑制剂药物Ojjaara/Omjjara 等。

近年来,肿瘤板块业务重建也呈现节节升高的态势:2022年GSK肿瘤板块营收约6亿英镑,同比增长23%;2023年营收约300亿英镑,抗肿瘤业务营收同比增长破20%。据GSK 2024 Q3财报显示,肿瘤和HIV药品销售强劲,肿瘤药Ojjaara表现突出,带动专科药品收入增长19%。