过去低价战争以一种吞噬一切的姿态,吸到了几乎所有的中国消费品牌们。

日常消费品,1.2元的怡宝,3.5元的东方树叶,已经席卷大街小巷。必需品,金龙鱼仅在上半年就降价10%。

但就在低价战争似乎无休无止的时候,三只松鼠逆势涨价,旗下有7款礼盒产品产品出厂价统一提高10%。

在消费的低价竞争已造成产业利润下滑、员工收入下滑的甚至有通缩苗头的情况下,三只松鼠逆势涨价,是消费低价竞争策略松动的开始吗?

本文持有以下观点:

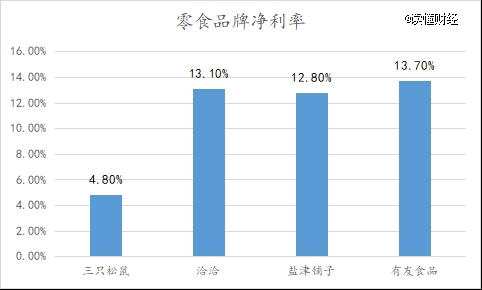

1、三只松鼠需要提高盈利能力。产品降价导致三只松鼠毛利持续下降,与三年前相比,其毛利率下降了近4个百分点。横向对比,其净利率不到盐津铺子、洽洽的一半。利润低也使三只松鼠在二季度出现淡季亏损。

2、供应链成本上涨倒逼三只松鼠涨价。三只松鼠坚果类成本占比53.77%是成本大头。但近两个月,坚果原料以为极端天气减产,导致成本上涨。夏威夷果、瓜子、核桃等收购成本均有上涨,比如山核桃干籽的收购价预计比往年贵30%。

3、消费需要停止低价竞争了。国内品牌实现低价大多以依靠盘剥供应商或品牌自己补贴,实现的价格优势。这种伤害供应链利益的降价,会导致行业利润下降,进而引发品质下滑、员工收入减少等问题,不是正向的营商环境。

1、曾靠低价走出困境

三只松鼠曾是新消费品牌的代表,靠着将坚果零食这一非标品类“品牌”化,以及抓住线上流量红利,其上线之初仅投入60万投流,用了65天就拿下了天猫坚果零食的*名。

之后三只松鼠的发展也顺风顺水,2014年-2019年,其营收复合增速达到61.5%。

转折点出在2020年,线上受困于越来越分散且昂贵的线上流量,以及消费遇冷,之后三只松鼠业绩连年下滑,营收从20年98亿下降到23年的70亿出头。

就在大家以为三只松鼠拿着一个快速崛起又急速坠落的典型新消费剧本时,它又杀了回来。

今年前三季度,其营收实现71.7亿,同比增长56.5%。营收规模超过23年全年。

三只松鼠业绩反转,是在性价比战略的支撑下实现渠道转型的结果。具体要先从渠道转型说起,三只松鼠的增量带来主要来自抖音。

抖音已取代天猫成为对三只松鼠线上营收贡献*的平台,并且抖音渠道增速还在翻倍增长。上半年,其在抖音渠道收入同比增长180.7%。

三只松鼠翻身看似是渠道转型的功劳,其实更深层次的原因是性价比战略支撑了渠道转型的成功。

用三只松鼠CEO章燎原自己的话说,三只松鼠业绩下滑那几年,为什么做不好抖音、拼多多?

“因为东西卖贵了,当时,同样的品类,白牌卖5元,虽说质量没保障,但三只松鼠卖10元属实贵了。”

之后,三只松鼠顺应消费趋势,提出“高端性价比”战略,说白了就是比价格。

以风干鸭脖为例,同等类型的产品超市里卖9.9元,零食量贩店卖6元以上,在三只松鼠社区零食店只卖5.6元。

本身多少有些品牌力,在加上价格还比同行便宜,三只松鼠的收入也就被“救”回来了。

不过,就在靠低价策略赢回增长后,三只松鼠忽然宣布涨价。

2、重新涨价是合理选择

年货节马上就到,休闲零食、礼盒产品来到了旺季。这要放在以前,大部分品牌都会砍一刀,抢市场。

但今年的三只松鼠是个例子。最近,三只松鼠发布调价通知函:

此次调整的产品包含罐装坚果礼、新年礼等7款礼盒产品,出厂价调整幅度为上浮10%,新价格在2024年12月1日开始执行。

按照三只松鼠的说法是,调价的七款产品都是低价礼盒,低价格带产品需求旺盛超预期,涨价主要是为了平衡整体产能,调整产品结构,高端性价比的总体战略没改变。

这些固然是涨价原因。但更深层地的原因可能是三只松鼠也要提高自己的盈利能力了。

横向对比,三只松鼠净利率不到同行的一半。今年前三季度,三只松鼠净利率4.8%,同期洽洽是13.1%,盐津铺子是12.8%。

利润低有三只松鼠线上占比高,而线上流量被平台支配,导致它要持续投流,造成营销费用高的原因。

但性价比战略同样是三只松鼠低利润绕不开的原因,因为产品持续降价,导致商品毛利持续下降,与三年前相比,三只松鼠毛利率下降了近4个百分点。

盈利能力变差了,三只松鼠的利润也不稳定了,甚至在淡季一不留神还会亏损,比如今年二季度,三只松鼠就因为淡季销量下降,亏损了3808.48万元。

想要稳定的盈利,适当提价是必然的。

而且,最近的产业链成本上升也在倒逼三只松鼠提价。

在三只松鼠的成本结构中,坚果类成本占比最高达到53.77%,烘焙、肉制品、果干等产品成本占比则分别只有15.89%、8.92%、5.05%。

但近两个月,坚果原料成本上涨。以夏威夷果为例,三只松鼠夏威夷果来自澳洲、广西与云南,但由于极端高温与强降雨等气候因素,澳洲今年产量低于预期,供给短缺,可能涨价。

瓜子、核桃等收购价也有上涨,比如山核桃干籽的收购价预计比往年贵了30%。

降价本身就拉低了三只松鼠的盈利能力,现在供应链成本又出现上涨,为了更稳定的利润表现,三只松鼠涨价是合理选择。

三只松鼠涨价后,也有必要讨论消费行业是不是该结束低价战争了?

3、消费该反思低价竞争了

低价战争以一种吞噬一切的姿态,吸到了几乎所有的中国消费品牌们。

日常消费品中,1.2元的怡宝,3.5元的东方树叶,已经席卷大街小巷。刚需品中,上半年金龙鱼每吨价格同比下降10.6%。大件消费里,去年秦PLUS荣耀版还10万出头,今年就到了7、8万。

但低价是目的,不是手段。

如果是通过改造生产环节提高效率来实现的低价,那全产业链互利共赢;而如果是依靠盘剥供应商或烧钱补贴,换来的价格优势,则会多输。

目前看,大部分行业价格战都是以牺牲产业链利益的方式实现,比如,前段时间的比亚迪,还被曝出要求某供应商从从2025年1月1日起降价10%。

以牺牲产业利益的方式实现低价,最终会给整个行业的基本面带来反噬。比如,深陷价格战的汽车行业出现增收不增利,今年前9个月,我国汽车行业收同比增长3%;利润同比下降1.2%,行业利润率创十年新低。

汽车好在还有电动车这一增量市场,能带着行业增点收。但对于绝大部分存量行业而言,价格战往往带来收入、利润双杀。

国内基本面最硬的5000多家A股上市公司,今年前三季度,营收、利润均同比下滑了1%左右。

那那些本身家底不厚的企业,当“低价”成为*的内卷方向时,就会尸横遍野。

比如,前几年风头正盛的零食折扣店们,在激烈的竞争中,生存空间急剧收缩。有的加盟商日入5000都亏损,有的店从开业到倒闭不到两个月。

当低价对中国品牌、中国产业造成伤害后,消费者也是买单者。

最显而易见的是,就是商品品质的下降,如最近羽绒服、卫生巾的集体造假。毕竟一分钱一分货,当社会风气极度追逐低价后,最后必然牺牲材料、品质、安全。

消费者买单的不只是品质下降,还要自己的钱包变扁。

一个人的消费就是一个人的收入,当品牌无限卷低价时,侵蚀的都是消费者的工资。*低价造成品牌、上下游产业链丧失利润,最后结果就是裁员、降薪。

长此下去,国内消费大概率陷入品牌降价-员工收入下降-更需要低价商品的通缩循环。

好在,国内企业的低价战争有了一丝降温的苗头,前不久,农夫山泉钟睒睒炮轰平台的低价体系伤害了中国产业,并表示将控制瓶装水价格。如今,三只松鼠率先逆势涨价。

价格战不是不能打,但不能是消费的*选择。