黄金饰品,一个向工艺要收益的生意。

10月14日,梦金园第三次向港交所递交招股书。

近年来,黄金消费势头凶猛,金价屡创新高,黄金珠宝企业的上市热情也一触即燃。自老铺黄金于6月底登陆港交所后,其市值从上市首日的113亿港元猛增至如今的265亿港元,似乎要带动新一轮“港股金企上市潮”。

然而,随着梦金园的招股书两度失效,这波上市潮似乎还未开始就要宣告终结。

当年轻消费者重新爱上黄金,黄金行业迎来黄金时代,但泼天的富贵之下,黄金品牌却只能“冷暖自知”。

1、上市难

在招股书中,梦金园引用弗若斯特沙利文的数据自证身份——按2023年黄金珠宝收益计算的中国第五大黄金珠宝品牌。

如果按照这一统计口径,中国前四大黄金珠宝品牌分别为周大福、老凤祥、中国黄金和豫园股份(老庙黄金)。这四家都是上市公司,经营范围重合度很高。

那么梦金园上市难的表层原因已经浮出水面,就是资本市场是否需要过多同类型的企业。

在老铺黄金于2023年11月转道港交所之前,梦金园已在同年9月底递交了港股IPO招股书;而在老铺黄金于2024年6月登陆港交所的前一天,周六福也向港股递交了招股书。

老铺黄金的IPO之路,连接着黄金珠宝行业的两个时代。

早在2020年,老铺黄金就曾向深交所递交招股书,原计划于2021年4月22日登陆A股,但在前一日被取消审核。2021年7月,老铺黄金再度迎来上会,但首发上会被否。2023年6月,老铺黄金再次申请A股上市,不到1个月就申请撤回,随后转战港交所。

实际上,2021年,A股曾有过一轮黄金珠宝企业上市潮,中国黄金、迪阿股份、曼卡龙等先后完成IPO。而被堵在A股门外的,正是今年排队冲击港股的老铺、梦金园、周六福三家。

早在2018年8月,梦金园就委聘广发证券作为保荐人,拟在深交所主板递交上市申请,但其后并未作出任何正式上市申请。2020年9月,梦金园首次向深交所提交A股IPO申请,2021年10月底首发上会被暂缓表决;在2021年11月第二次上会中,梦金园被证监会明确驳回否决,A股IPO的梦彻底破灭。

周六福早在2019年5月便首次冲击深交所主板,但IPO审查一度中止;同年恢复后,又在年底遭发审委否决。2020年9月,周六福再度冲击IPO,但年底再度被否。2022年7月,周六福三度申报,最终于2023年11月终止。

港股不是这三家企业的*。但拆解来看,三家企业被A股拒之门外的原因并不完全相同。

对于老铺黄金的质疑集中在上市主体的选择,以及单店营收远高于同行的合理性。简单来说,就是要回答是谁要上市,以及你为什么这么能赚钱的问题。

而监管层对于梦金园的质疑点包括加盟模式、以旧换新业务占比较高、存货规模较大且存货周转率降低等,对于周六福的质疑也较为类似。这些都是商业模式的关键部分,很难在一朝一夕内扭转。

在A股黄金珠宝企业最后一轮IPO小高潮中,以迪阿股份旗下DR为代表的钻类饰品还在收割消费者最后的信仰;而在老铺黄金IPO时,黄金成为年轻消费者的*,古法黄金成为新的风口。

老铺黄金是上一轮上市潮的收尾,还是下一轮上市潮的开端?黄金珠宝品牌想要在老铺黄金之后再度敲开港交所的大门,就要先想清楚核心竞争力的问题。

老铺黄金的差异化,是把黄金再次做成了奢侈品的生意。走“小而贵而美”的路线,聚焦高净值人群,以工艺撬动高端市场,采取“一口价”策略,换算后的克单价普遍高于同行,单店营收也遥遥*。

2023年营收31.8亿元的老铺黄金,在港股IPO的道路上迅速超过了同年营收200亿左右的梦金园,二者同期的净利润分别为4.2亿元、2.33亿元。而且这个排序没有错误,净利润更高的是老铺黄金。

夸张的赚钱能力,以及这种能力所代表的差异化能力,在这个高度同质化的行业中显得稀缺且珍贵。黄金消费离不开货比三家,大家都想成为“三家”中的最后一家,但价格在决策链条中的权重正在降低。

在这样的市场环境中,资本市场宁愿接纳一家体量较小但与众不同的黄金企业,也要再考虑一下是否为“行业第五”敞开大门。

2024年4月,由于未能在6个月内完成上市导致港股招股书自动失效后,梦金园迅速更新了招股书并重新激活上市程序;再6个月后,这一情况如重播般上演。

2、赚钱难

招股书显示,梦金园成立于2000年,是一家黄金珠宝首饰原创品牌制造商,也是为数极少实现运营涵盖黄金珠宝产业各关键阶段的企业之一。产品以高纯度黄金首饰为主,兼营钻石镶嵌、K金、铂金等饰品。

梦金园还在招股书中引用了另一组资料,2018年—2023年,梦金园是*一家连续入围中国黄金协会“中国黄金首饰加工量十大企业”和“中国黄金珠宝销售收入十大企业”排名的黄金珠宝品牌,且双项排名均列前五。

全能模式的战略路线上埋伏着很多暗礁,它们的名字叫“杂而不精”。

中国珠宝市场是三足鼎立的格局,由国际大牌、港资品牌和内地品牌构成。国际大牌的奢侈品路线和品牌溢价很难效仿,因此在很长一段时期内,内地新生品牌的模仿对象是港资品牌。

在消费市场上,可以尽情将自己包装成大牌的平替,因此在周大福(1929年)、六福珠宝(1991年)之后又有了周六福(2004年);但在资本市场门外,要花费很多成本来解释一个“mini版周大福”的核心竞争力。

“杂而不精”的另一个隐患在于成长性。全球金价屡创新高,黄金饰品成了大众消费者取悦自己的投资行为,行业规模整体增长。但企业要拆分行业整体的增势与自身的增长点,不能将行业的上升周期模糊处理为自身的业务能力,才能避免在行业周期反转时被退去的潮水遗落在沙滩上。

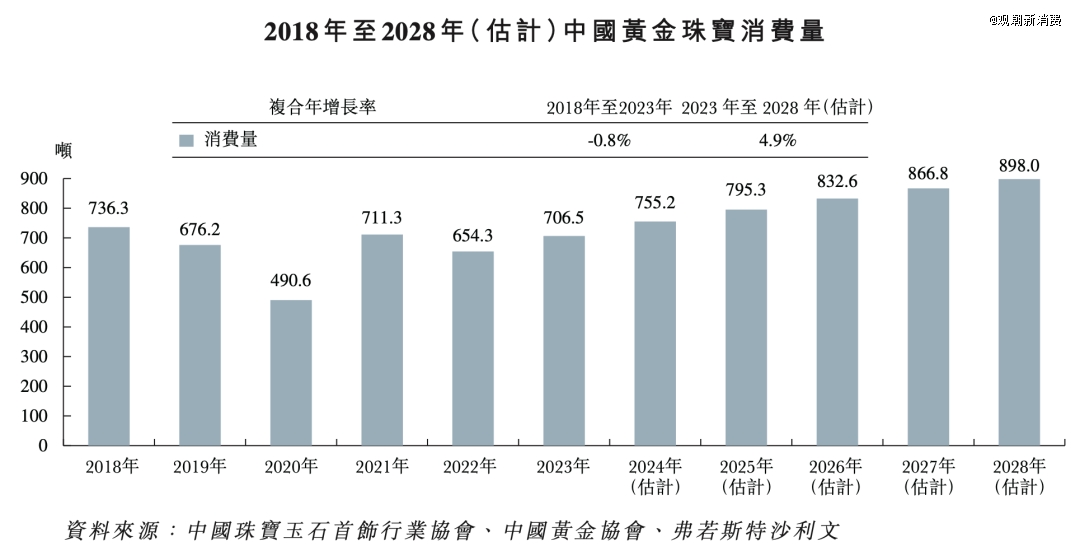

实际上,我国黄金珠宝消费量波动较大,2023年的消费量为706.5吨,不及2018年的736.3吨,中间多个年份的销量都处同比下滑趋势。2018年—2023年的年复合增长率为-0.8%,常年的波动也让2023年—2028年的4.9%年复合增长率预期显得过于乐观。

(来源:梦金园招股书)

行业的波动随时可能到来,这是*的不可控因素,规模、流量、品牌忠诚度,哪一块是长板,也是IPO前必须给出的答案。

黄金是财富的象征,但黄金企业真的不是。

最新财务数据显示,2021年、2022年、2023年和2024年1—6月,梦金园分别实现营收168.71亿元、157.24亿元、202.09亿元和99.80亿元;净利润分别为2.25亿元、1.81亿元、2.34亿元和5230万元。

报告期内,梦金园的毛利率分别为3.2%、4.8%、5.3%及6.2%,净利率分别为1.3%、1.1%、1.2%及0.5%。

同行业内对比,以2023年数据为例,梦金园的毛利率为5.3%,周大福、六福珠宝的毛利率超过20%,周大生、老凤祥等的毛利率也稳定在10%左右,老铺黄金的毛利率甚至超过40%。

对比其他行业,被视为薄利多销典型案例的蜜雪冰城,毛利率稳定在30%左右,净利率大约在15%—20%之间;名创优品的毛利率超过40%,净利率同样超过15%;农夫山泉的毛利率在2024年上半年突破了60%,净利率则连年稳定在20%以上。

梦金园在招股书中分别解释了毛利率与净利率低的原因:

受产品结构、销售模式及品牌溢价等因素影响,黄金产品的毛利率低于镶嵌产品,加盟模式的毛利率低于自营和电商模式。

净利率较低主要归因于公司采纳特许经营分销模式,当向省级代理及加盟商销售产品时,保持较低的固定工费。

黄金确实越来越贵,但卖黄金未必赚钱。

一方面,金价透明限制了黄金饰品的定价空间,大部分品牌采取“当日金价+工费”的计价模式,内卷的压力还会进一步压缩溢价。

另一方面,珠宝首饰是重投入行业,金价高,进价也高。黄金品牌喜欢扎堆开店,而且都在热门商圈的热门区域,开店、运营、税费成本均较高。

归根结底,品牌赚的是加工费,黄金珠宝是一个向工艺要收益的生意。

从这个角度看,金价越高,平价化金饰品牌的经营压力越大。扎堆上市或许不是行业水涨船高的佐证,而是为了在下一轮淘汰赛开启前充实资本的弹药。

3、转型难

梦金园A股IPO折戟,证监会的质疑也指明了改革的方向。

三项主要质疑分别是主营业务收入主要来自加盟模式、旧料业务活动的商业合理性,以及存货账面价值金额较大。

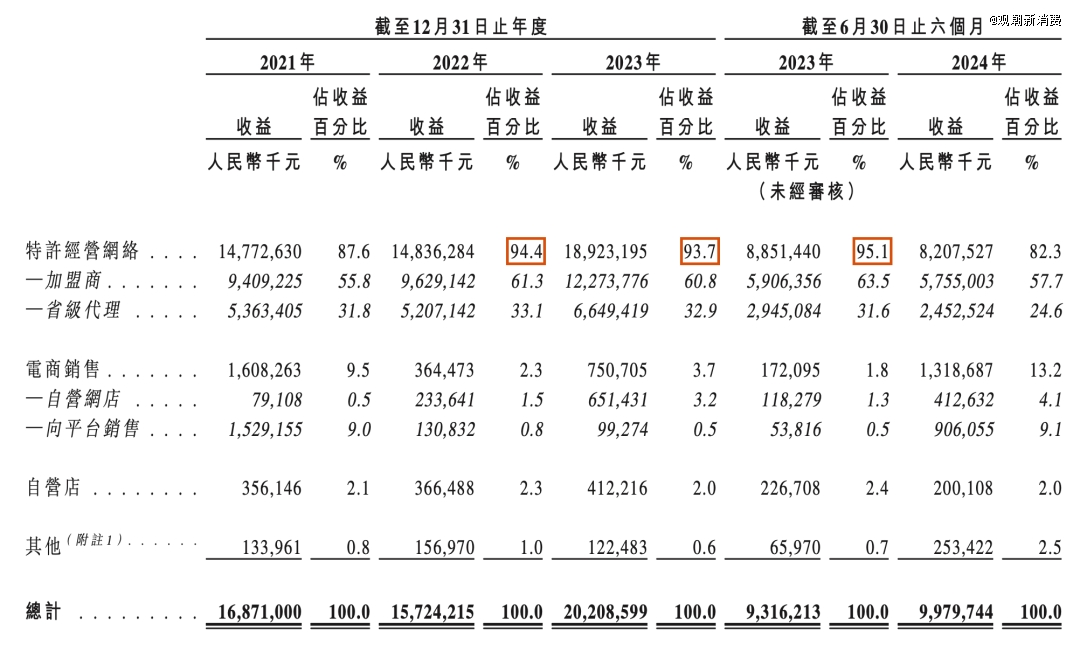

加盟模式方面,截至2024年6月30日,梦金园的特许经营网络覆盖全国1687名加盟商旗下经营的2850家加盟店、七个自营直营区服务中心及17个省级代理。其他销售渠道包括36家自营店、电商平台网店等。

(来源:梦金园招股书)

其中,特许经营网络渠道营收占比长期保持在90%以上。2024年上半年数据显示,该占比从2023年的95.1%降低到82.3%,显然是在有意识地作出调整。

旧料业务活动,是指以旧换新业务。梦金园通过以旧换新的形式,从消费者处收购旧料作为原料。2020年,梦金园来自旧料业务兑换获取的黄金量一度达到67.56%,后续几年降至30%左右。

不过,梦金园的存货规模依然较高。2021年、2022年、2023年和2024年1—6月,梦金园的存货金额分别为20.49亿元、16.89亿元、21.69亿元、20.16亿元。

更重要的是,三项质疑是梦金园A股IPO失利的关键,且不论针对性的调整进展如何,这些调整是否符合港交所的需求,暂时没有答案。

与此同时,梦金园还有一项潜在的压力,在于对下沉市场的“依赖”。

长期以来,在梦金园整体营收中,一线城市收入的占比始终没有突破个位数,三线、四线及以下城市加盟商销售收益合计占比保持在40%左右。

在未来计划中,梦金园也强调,将主要专注于在国内三线及以下城市中的扩张工作。

下沉市场固然是潜力所在,但也是消费品牌的必争之地,是继续内卷的舞台。

比如,周大福在2018年启动“新城镇计划”,开放下沉市场加盟,其门店数量从2018年底的2682家增长至2024年中的7429家。老凤祥的门店数量约6000家,周大生与周六福超过4000家,中国黄金、老庙、六福珠宝的门店数量则在3000家以上。

在定价相对透明的黄金饰品行业中,规模的优势无法替代。当头部品牌统一瞄准下沉市场,闲钱更多的小镇富裕人群有了更多的选择,梦金园的蛋糕难免被抢食。

更何况,梦金园的规模是在一定程度上牺牲利润换来的。

当国潮的风吹向饰品行业,黄金饰品领域也顺势进入了精耕细作、工艺升级的阶段。其中,古法黄金呈现出更强的增长力,市场规模由2018年的130亿元,飙升至2023年的1573亿元,年复合增长率高达64.6%。

作为一家“为数极少实现运营涵盖黄金珠宝产业各关键阶段的企业”,梦金园也在追逐设计升级的风口,但“设计溢价”的部分尚未体现在财务数据中。

另一重更为明显的压力是对线上市场的“忽视”。招股书数据显示,梦金园的电商业务营收占比一直不高,2021年曾短暂冲至9.5%,但其实是基于一项第三方平台的促销活动,并未持续带动梦金园的线上收入。

小县城的争夺战日渐白热化,打开线上渠道的重要性不言而喻。当珠宝文玩成为直播带货的财富密码,现金流承压的梦金园尚未抓住正在稀释的红利。

4、结语

近年来,消费者对于黄金饰品的偏爱,既深藏着对于资产重新配置的需求,也暗合奢侈品国产化的趋势,与新中式的走红类似,都是国潮崛起的表现。

消费选择的变化,离不开主流消费群体的代际转换。年轻人并非不爱黄金饰品,相比于传统黄金饰品消费人群,年轻人更倾向于为设计与工艺付费。正如小红书博主所说,不是年少不知黄金好,而是年少没有古法金。

尽管黄金饰品因其材质成为美观与财富的双重象征,但如前文所述,对于行业下游的品牌而言,这个生意的利润并不高。金价是透明的,品牌赚的是加工费与品牌溢价,线下金店选址的高度重合,为品牌带来的是无休止的对比,行业因此陷入同质化、低毛利、价格战的漩涡。

对于毛利率较低的品牌而言,一口价产品销量占比低,按克价销售的产品工费也不高,只能走薄利多销的路线,争夺市场占有率,就更加考验供应链管理与资金周转能力。

梦金园在招股书中表示,募集资金将用于升级其在山东潍坊的生产设施、扩大特许经营网络、投资信息科技以及提升运营效率等。通过数字化和现代化的改造,公司意图提升整体盈利能力,从而对抗日益激烈的市场竞争。在当今这个数字化浪潮下,对信息科技的投资和运用将成为公司未来发展的核心驱动力。

增强生产能力,提高运营效率,推进数字化转型,梦金园为自身发展设置了方向。但这些环节,是消费企业“不会出错”的答案,正确但不够出彩。

在急需冲锋的市场环境中选择防守,那薄如蝉翼的利润率,如何撑起IPO之后的未来?