随着私募债权市场的增长,投资者基础也在不断发展,从负债驱动的保险基金扩展到养老基金和主权财富基金,再到个人投资者。

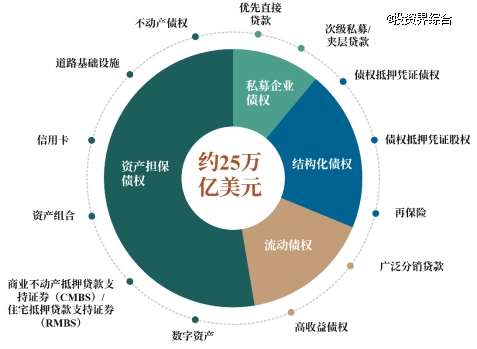

债权市场正在进行一场深刻的变革,私人借贷机构与银行合作,为实体经济资产提供融资。这一长期趋势有助于私募债权市场的快速扩张,但我们认为这一切只是开始。展望未来,我们预见到价值超过25万亿美元的机会,将持续为我们的客户带来巨大的增长和机遇。

实体经济机遇来临

为了更好地理解私募债权市场的机遇,让我们共同回顾其发展历程。

第 一阶段始于企业直接贷款,借贷机构向规模较小的中型企业提供融资。2006年,该市场总额仅为1,000亿美元。自此,市场步入了一个良性循环。直接贷款的增长带来了更大的交易额,进一步推动了市场的增长。如今全球直接贷款市场已发展成为一个成熟的1万亿美元的非投资级市场,能够为超过50亿美元的交易提供融资。1 私募股权投资群体愈发清楚地认识到这一市场的价值主张——交易的迅捷性、结构的灵活性、条款的确定性和保密性。俄乌冲突、2023年的区域性银行危机和资本市场动荡等事件都加强了他们对这一市场潜力的认识。私募资本在2023年为86%的杠杆收购交易提供了融资,高于2021年的65%。2

而第二阶段才刚刚起步。私募债权的迅速发展推动了其与银行业日益紧密的合作。这一互利共赢的合作关系使银行能够继续创造资产,为他们的客户提供服务,同时也为黑石带来了为客户提供高品质债权的机会。重要的是,更广泛的借款人群体得以持续获得融资,这些融资速度快、灵活性高、条款明确,和私募债权有着相同的特性。

这些合作关系的协作性质在下述案例中得到体现:黑石最近与KeyCorp(Key)的特别金融贷款集团达成前瞻性流动资金来源计划,该集团是一家领 先的资产抵押贷款机构,为美国的中端市场、成长资本、交通和设备领域的客户提供服务。3

对于下一阶段,基准利率的上升、银行向私人贷款机构的转变,以及私募债权的策略的广泛采纳,三者共同创造了一个超过25万亿美元的机遇。4特别引人注目的是包括资产抵押融资和基础设施在内的私人投资级策略。这些策略涵盖了黑石的高度重视和充满信心的主题,包括数字基础设施、能源转型和全球住房板块,这些领域需要大规模的资本投入,来进一步推动正在进行的显著增长。以数字基础设施为例,我们认为持续的资本积累,特别是投资级资本,将为由云计算和人工智能革命推动的数据中心需求增长提供资金支持。5 当前的预测表明,未来五年内,美国和全球在建和升级的新数据中心的资本支出需求约为2万亿美元。6

图1:通过私募债权为实体经济融资7

私募债权对投资者的优势

随着私募债权市场的增长,投资者基础也在不断发展,从负债驱动的保险基金扩展到养老基金和主权财富基金,再到个人投资者。这些投资者正推动资产从银行资产负债表的转移,这些资产负债表由短期存款杠杆化和融资,转移到最终账户持有人,他们希望持有这些资产以抵消他们的长期负债。在这方面,黑石倾向将自己定位为存储业务的参与者;我们有效地承销这些贷款,以期为客户持有这些资产直至到期。

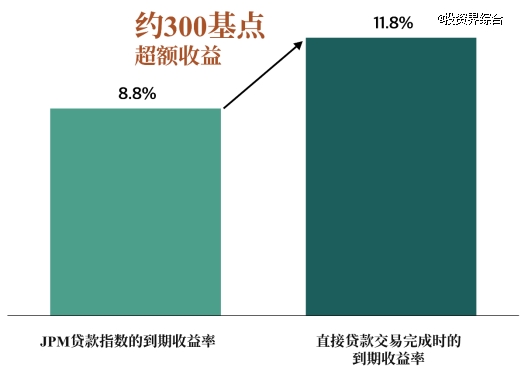

我们认为这对投资者来说具有显著优势。通过私人贷款机构直接发放贷款意味着中介环节更少,使投资者能够更接近资产,从而在相同或更低的风险水平下获得更优的回报。私募资本的经济效益极 具吸引力。目前,直接贷款在大约50%的贷款价值比上产生两位数的收益率,与公共贷款相比大约有300基点的超额收益(图2)。8而在私募高等级市场,我们今年迄今已在发行活动中为企业创造了约200个基点的超额利差。9

图2:当今私募债权中的超额回报机会10

私募债权可以为企业提供更直接、更有效的获取资本渠道。私募债权管理人直接从投资者募集资金,并在通常涉及私募股权公司的交易中向企业借款人提供贷款。这种没有银行介入的直接方法可以为企业借款人提高效率、保密性、执行交易的确定性和结构灵活性;投资者则可获得更有利的条款和更强大的保障,最终实现更可观的回报。

扩大规模

并非所有私募债权管理机构都拥有作为大型和多元化债权平台的一份子所带来的诸多优势,包括规模、行业专业知识、获取信息能力和渠道、承销和发行能力以及价值创造能力。黑石却能够做到,凭借庞大的规模和广泛的平台,我们能够充分把握未来的重大机遇,特别是在承销和发行方面。

在承销方面,我们致力于利用黑石的数据分析和市场洞察来塑造我们的投资策略。我们的承销方法中部署了三个S——优先级(Seniority)、板块选择(Sector Selection)和规模(Scale)。

在发行方面,我们利用公司各部门网络资源发掘新机会,而我们的全球布局和与投资者、公司、顾问和银行家的深厚合作关系助力我们构建了高质量的交易渠道,例如,在Sentinel收购Carrier Global Corporation工业消防部门的交易中,我们担任主要贷款人的角色11。此外,我们成功从巴克莱银行收购超过10亿美元的信用卡应收账款,用于我们的保险账户。12

我们的庞大规模和广度也帮助我们充分把握和利用私募债权领域的风险、抵押品和流动性机会。我们能够灵活在任何特定时间,将业务重点转向最 具吸引力的行业或策略,以实现资本的最 优配置。通过获取专有数据,我们获得了与同业相比更为宝贵的实时信息,包括对通货膨胀等宏观趋势的早期洞察。这些信息反之为我们的投资决策提供了指导。凭借这些独特的优势,我们在每个私募债权垂直领域内和跨领域构建了具有差异化的投资组合。

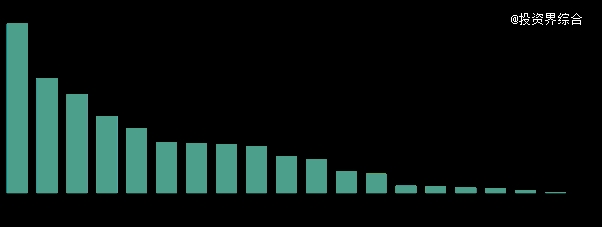

这些特质使我们能够提前部署,并在未来几个月内处于有利位置。我们认为,过去十年的低违约环境使业绩竞争相对均衡,但随着更多的贷款从银行和公共市场转移到私募债权基金的投资组合中,我们预计管理机构的投资组合将表现出非常大的不同。那些拥有必要的规模、资源和经验的大型管理机构将最有可能在这一转变中展现出卓 越的表现。

图3:私募债权管理机构业绩表现差距增加13(2024年第 一季度)

黑石债权和保险负责人Sarah Husband也对文章做出贡献。

注:

1. Preqin数据,截至2023年12月31日。

2. Pitchbook LCD 数据,截至2024年7月。

3. 黑石、KeyCorp 和BXCI宣布前瞻性流动资金来源合作伙伴关系,截至2024年3月18日。

4. 市场规模基于BXCI对包括资产抵押融资(ABF)、基础设施债权、私募配售、不动产贷款、结构化债权和直接贷款在内的策略组合的内部分析。

5. Green Street,“数据中心洞察”,截至2024年1月20日。

6.黑石董事长兼首席执行官苏世民,2024年第二季度业绩电话会议,截至2024年7月18日。

7. 市场规模基于BXCI对包括资产抵押融资(ABF)、基础设施债权、私募配售、不动产贷款、结构化债权和直接贷款在内的策略组合的内部分析。

8. 贷款价值比(LTV)指的是过去12个月基于PitchBookLCD数据用于资助美国收购的杠杆贷款的大致杠杆率,截至2024年3月31日。

9. BXCI战略保险公司投资组合数据,截至2024年第二季度。

10. JPM贷款指数YTM数据截至2024年3月31日。直接贷款YTM数据代表BXCI的估计,并根据BXCI私募债权产品线中观察到的首抵押和单元贷款的预期和承诺交易近似计算,截至2024年3月31日。

11. 彭博新闻,黑石资助Sentinel收购消防部门,截至2024年3月20日。

12. 黑石、巴克莱和黑石债权与保险部门同意出售信用卡应收账款,截至2024年2月27日。

13. 截至2024年3月31日,除非另有说明。反映了黑石债权与保险在本资料所示日期的观点和信念,这些观点和信念可能会发生变化。注意:非应计率是为每个BDC计算的,以非应计状态的贷款摊销成本除以投资组合的总摊销成本,并排除了对未合并合资企业和单独管理账户的股权投资。特定贷款的非应计状态由每个BDC自行报告,旨在表明对该贷款的本金或利息是否能够全额收回存在合理怀疑。包括交易和非交易BDC。