自2022年9月国家医保局发布《开展口腔种植医疗服务收费和耗材价格专项治理的通知》以来,患者在种植牙方面的支付压力得到了明显的降低,此前单颗种植牙的费用在1.5万元左右,目前已经降到了六千元上下。

伴随着种植牙价格的下降,产业链上下游的生态也出现了明显的改变。在口腔种植价格治理通知发布两周年之际,我们重新梳理了种植牙产业链相关方的动向,并借此观察到行业的生态正在发生着显著的变化。

01 集采降价后,下游医疗机构和医生受影响明显

在讨论种植牙集采后产业链发生的变化之前,我们首先来回顾一下集采前这个行业的生态是什么样的。

种植牙的整个收费包括种植体、牙冠和医疗服务费用三部分。在集采前,根据市场调研的情况,公立医疗机构的高端品牌种植体价格为4000元-6000元每套,医疗服务部分的平均费用在6000-9000元,牙冠的价格在1000元左右。种植一颗牙的收费在1.5万元左右,种植体的收费大概占三分之一,其他的是医疗服务费,牙冠的占比相对比较低。

对于有种植牙需求的患者来说,动辄过万的种植费用给患者带来了很大的压力。此前关于种植牙的高费用问题屡屡被提及,以至有了“种一口牙等于一辆宝马”这样的说法,由此可见群众对种植体降价的诉求是非常强烈的。

但是对医疗机构来说,种植牙就成了创收的主力。在口腔医院里,种植和正畸是价值量*、盈利最多的项目,与补牙、牙周炎这类单价仅有百元水平的治疗项目有着极大的差距。

种植牙的高客单价也给医生带来了丰厚的提成,据报道一些成熟的种植牙医生年收入在百万元以上。

此前医疗行业还有金眼科,银牙科的说法。但是集采之后,牙科的经营环境无疑发生了明显的变化。

根据医保局公布的口腔种植医疗服务收费方案,三级公立医院单颗常规种植的医疗服务价格目标为4500元,经济发达、人力成本高、口腔种植技术*的地区,服务费用可以放宽10%-20%。此后,种植体和牙冠的价格也降到了几百元的平均水平。这样算起来,单颗种植牙的总费用降到了6000元水平,与集采前1.5万元的水平有了明显的下降。

通过医疗服务收费和耗材价格的专项治理可以实现种植牙收费规范化、透明化,杜绝虚假宣传和低价广告欺骗的营销行为。同时,通过把过高的种植牙费用降下来,有种植牙需求的老百姓可以享受到更实惠的医疗服务。

但是集采对口腔医疗机构的经营产生了明显的压力。种植牙一直是口腔医院的创收大项,降价后将显著影响口腔医院的盈利能力。种植牙服务价格下降后,医生和医院的收入都会受损。

我们此前访谈过北京地区某口腔医院的医生,他在集采前对服务价格下调抱有严重的抵触心理,并声称“种牙是市场化收费,为什么要降价”、“如果降价了就不种牙了,改做其他项目”。实际上据我们了解,种植牙目前仍是医生单位时间内产出价值量大的业务,医生放弃做种植牙手术的现象并未出现。有经验的医生普遍通过多做手术的方式来进行弥补价格的下降,可以说是形势比人强。

但口腔医院就远没有这么幸运了。当前宏观经济低迷,大家的消费能力受到了影响。而种植牙在口腔治疗项目里目前仍属于高单价项目,毕竟牙齿缺损可以有补牙、安装假牙等替代方案,这类更低价的治疗手段在当前经济低迷阶段更受到患者的认可。

种植牙项目客源减少、价格下降的状况严重影响了口腔医疗机构的盈利。据相关机构统计,2024年倒闭的口腔门诊部超过1万家。

但是对于一些品牌影响力高的口腔医疗机构来说,种植牙价格下降之后,患者的数量出现了明显的提升。以通策医疗为例,目前公司根据市场细分对种植业务进行了差异化定价,推出了高中低全系列的口腔超市概念:高端类种植由*专家主刀并配以高端产品;中端类种植由中青年医生主刀并配以中高端产品;低端类种植由中青年医生主刀并配以高性价比产品。通过对高中低市场的全面覆盖,通策医疗可以更好地满足患者的需求,种植业务也实现了以价换量。

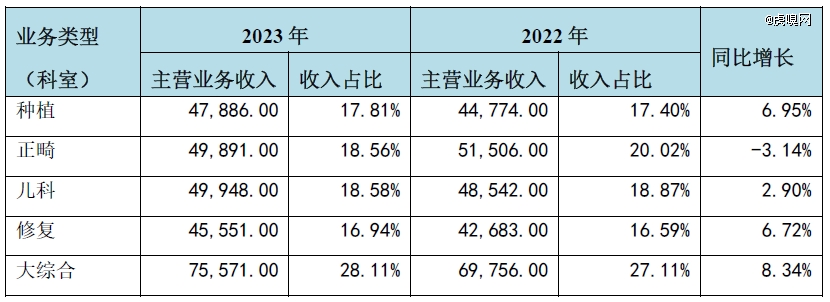

2023年通策种植了5.3万颗以上的牙齿,种植量同比增长了47%,但是种植价格的下跌使得公司种植业务的收入仅增长了6.95%。

继2023年通策的种植牙数量保持了47%的增长之后,2024年公司的种植牙数量依然维持了高增长态势。公司的最新交流表明,五六月份公司的种植牙数量分别达到了约六千颗,同比增长50%。

由此可见,口腔医疗机构正在经历一波淘汰赛,有品牌、有技术的医疗机构可以实现以量补价,做到收入的稳步提升。而一些小型的口腔诊所在经营压力增大的情况下不得不关门歇业,口腔行业的集中度在提升。

02 欧美种植体在集采后更受消费者青睐

说完了下游的医疗机构,接下来我们再来聊一下上游的种植体生产企业。

目前国内种植体市场以韩系和欧美系品牌为主,市场份额占比超90%,近乎垄断地位。国产种植体厂家的市场份额几乎可以忽略不计。

种植体中的高端品牌包括士卓曼、登士柏等,其中士卓曼的种植体被称为“种植牙中的爱马仕”,其产品经过了数十年的临床应用,被业内外人士公认等级较高的种植体。数据显示瑞士品牌士卓曼在国内市场的市占率在22%左右。

走性价比亲民路线的韩国品牌奥齿泰、登腾占据中国种植体市场份额的近6成。国产种植体由于起步晚、临床使用病例少等问题,医生在治疗的时候往往不愿意采用。

在集采之前,高端品牌和中低端品牌都有各自的用户,彼此之间相安无事。但是集采之后,下游的需求端正在悄然发生变化。

集采前价格较高的士卓曼、登士柏、诺保科种植体系统,从原采购中位价5000元左右,降至1850元左右;市场需求量*的奥齿泰、登腾种植体系统,从原采购中位价1500元左右,降至770元左右。

集采降价之后,患者更倾向于选择高端品牌,因为高低端产品的价格差距缩小到了一千元左右,高端产品的性价比优势凸显。在上游的种植体生产厂家,我们看到集采后高品质的欧美种植体销量提升明显,而原本走低价策略的韩国品牌销售受损。

虽然高端品牌集采后降价幅度明显,但是销量的增长有效地弥补了价格的下跌。据我们了解,士卓曼2023年及2024年在国内的销售收入都处于同比增长状态。而高端种植体销量的增长挤压了走性价比路线的韩国品牌的市场份额。

对于国产种植体企业来说,在政策的支持下有望逐步提升市场份额。比如大博医疗的子公司百齿泰,其产品已经具备了进口替代的能力,但在品牌认知和市场推广还存在着不小的差距。目前国产种植体的价格已经和韩国品牌价格接近,但国产价格略低。在可预期的时间内,国产种植体有望逐步替代韩国品牌。

在当前经济低迷、种植牙需求减弱的背景下,口腔行业产业链上下游都受到了明显的冲击。在这种情况下,具备品牌和技术优势的口腔医院和种植体厂商有望依靠自身实力逐步提升市场份额,这将为它们未来恢复快速增长提供基础。

相比较上游的种植体企业(比如大博医疗),我们更看好下游的医疗服务机构,比如通策医疗这些口腔医院,因为医疗服务的粘性更好,而且医疗服务存在天然的地域优势,跨区域竞争的可能性小,业绩更稳定。而上游种植体行业的竞争则更为激烈。未来随着宏观经济的逐步复苏,口腔医疗机构的业绩也会得以提升。