投资界-并购最前线获悉,近日高盛宣布一项重要人事任命——Raghav Maliah、Ed Wittig与Yoshihiko Yano共同担任高盛亚太区并购业务联席主管。

这一次,高盛剑指并购。追溯三位高管的职业生涯,在并购圈颇有建树,操刀多笔备受瞩目的交易,给业内留下深刻印象。

放眼望去,今年大手笔收购案层出不穷,亚太地区成了并购江湖的必争之地。

高盛宣布三名并购大将

他们是谁?

这三员大将来头不小,皆精通并购业务且各有所长,均在高盛工作超过20年时间。

先来说扎根中国香港多年的Raghav Maliah。1995年从伦敦政治经济学院毕业后,他在瑞银工作五年后加入高盛,2010年成为高盛合伙人。此次任命前,他已经身兼数职,任高盛投资银行全球副主席,兼任亚太地区(除日本外)技术、媒体和电信主管以及亚太地区(除日本外)并购主管。

Maliah是一名副其实的多面手。印象深刻的是他带领团队参与2021年神州租车作价约85亿港元的私有化退市,并领导组建SPAC新团队,聚焦亚洲交易。另外,他还是李嘉诚旗下长和系公司多年顾问。

“高盛需要这样的人”。亚洲著名投行女将、时任高盛亚洲投行业务负责人

Kate Richdale对Maliah的评价颇高,称他是一位能够同时处理多项任务的超级银行家。

另一名新人联席主管Ed Wittig同样是并购专家。2001年毕业于邦德大学便加入高盛。Wittig先后在澳大利亚、新西兰、伦敦、纽约等地工作,2022年升任高盛合伙人,现任工业并购及航空航天和国防业务全球主管,他将于今年晚些时候从纽约调往亚洲。

二十多年间,Wittig参与高盛上百个项目,服务了不少重要并购项目客户,包括联合技术公司、波音公司、通用电器等。数据统计显示,2023年由他负责的并购项目交易额达到了149.5亿美元,荣登全球 50 大并购银行家之列。

至于Yoshihiko Yano,成长路径与二人相似。早年求学于早稻田大学和哥伦比亚大学法学院,曾做过律师工作。他于1998年加入高盛日本公司,从部门助理做起,一路升至日本并购业务主管兼投行业务联席主管、董事总经理及合伙人。

梳理下来,Yano参与了多起跨境并购业务,包括东京海上控股公司以 75 亿美元收购美国保险控股公司HCC、日经新闻以13亿美元收购英国金融时报等经典案例。

“三英”入主亚太,高盛这次将目标瞄向并购。

这一切都有迹可循。从全球投行并购业务排名来看,高盛已连续七年夺冠,全年参与并购交易额超过 6710 亿美元,占据全球31.2% 的份额。然而近两年在亚太地区却遭遇失利。

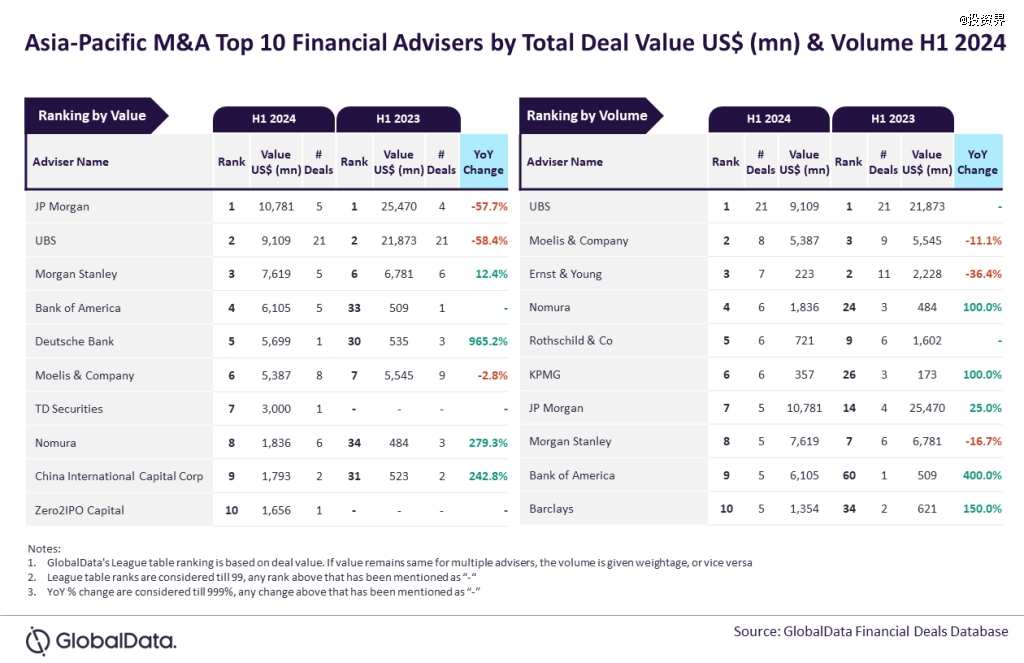

根据数据分析公司 GlobalData发布的2024年上半年亚太地区十大并购投行榜,不见高盛踪影,跌落前十,老对手摩根大通则稳居第一。而两年前,高盛以 841 亿美元的参与交易额位居亚太地区全年第二。想要夺回失地,高盛不得不变了。

对于此次人事变动,高盛表示三人将致力于加强与新老客户关系,重点关注并购业务,帮助高盛扩大财务投资者以及跨境交易等领域的覆盖范围。新高管新组合,或许将给高盛带来不一样的面貌。

并购风起

放眼望去,今年整个亚太区域大手笔并购案例层出不穷。

最新一幕出现在9月13日,法国高端个护品牌欧舒丹正式结束了14年的港股上市之旅,以60亿欧元(约472亿元人民币)的要约价格私有化退市。

此次收购方正是欧舒丹集团主席赖诺尔德·盖格尔,不过由黑石基金和高盛另类投资为其私有化提供15.51亿欧元(约122亿元人民币)的承诺资金支持。

1976年,欧舒丹创立于法国普罗旺斯,经典单品乳木果护手霜畅销多年。2005年欧舒丹进入中国市场,一度卖出销量神话,并“重仓”亚洲在港股上市。然而高光时刻总会过去,如今欧舒丹已走下中产消费的神坛。

上个月,7-Eleven便利店母公司收到一份来自加拿大便利店运营商Alimentation Couche-Tard(ACT)的收购要约,轰动一时。

目前双方仍在谈判过程中,最新消息是7-Eleven方面拒绝了约390亿美元的收购价格,而ACT则表示可以考虑更高报价。如果交易实现,这将是迄今规模最大的外资收购日企项目。

还有黑石集团以946亿元收购亚太地区数据中心平台AirTrunk;亚洲纸业巨头维达以261亿港元被新加坡金鹰集团收购;港股上市公司新秀丽(Samsonite)、李宁以及印度食品巨头Haldiram's陆续传出被收购消息……

正如此前高盛全球并购联席主管Mark Sorrell所说,今年并购市场活动有所增加,此前观望的企业有了交易信心,更重要的是“对大规模的并购交易有胃口”。

背后逻辑不难理解——当资产优质但规模庞大的标的,估值回归合理,这便给了资金充裕的大鳄抄底的机会。

于是就有了这样一幕:不论是海外PE还是国际巨头,都在跨越洲际排队争抢优质标的。

而快速增长的亚洲成了必经之地。Raghav Maliah表示,“过去二十年,这里成为全球并购的重要力量。我们看到金融投资者面临资金配置和回报的压力,企业简化和分拆活动持续进行,私有化和选择性收购的讨论也非常活跃。”

热闹将继续在这里上演,没人想再错过。