去年,背靠非洲这个新兴手机市场,传音控股成功挤下vivo,荣耀等厂商,登上全球智能手机市场前五。

传音所布局的非洲市场在经历着从功能机到智能机的红利期,而凭借在海外新兴国家扎根的成本优势和市场经验,传音成为其中受益*的手机厂商。

可今年,对于传音而言却处于多事之秋。不仅在海外频频陷入专利纠纷,内部管理层还出了乱子,导致市值出现了比较大的波动。

并且近年来国内手机厂商竞相出海,与传音狭路相逢,在我们不甚熟悉的东南亚、拉美地区激烈地争夺着市场份额。这个“非洲手机一哥”,也逐渐感到有压力了。

01

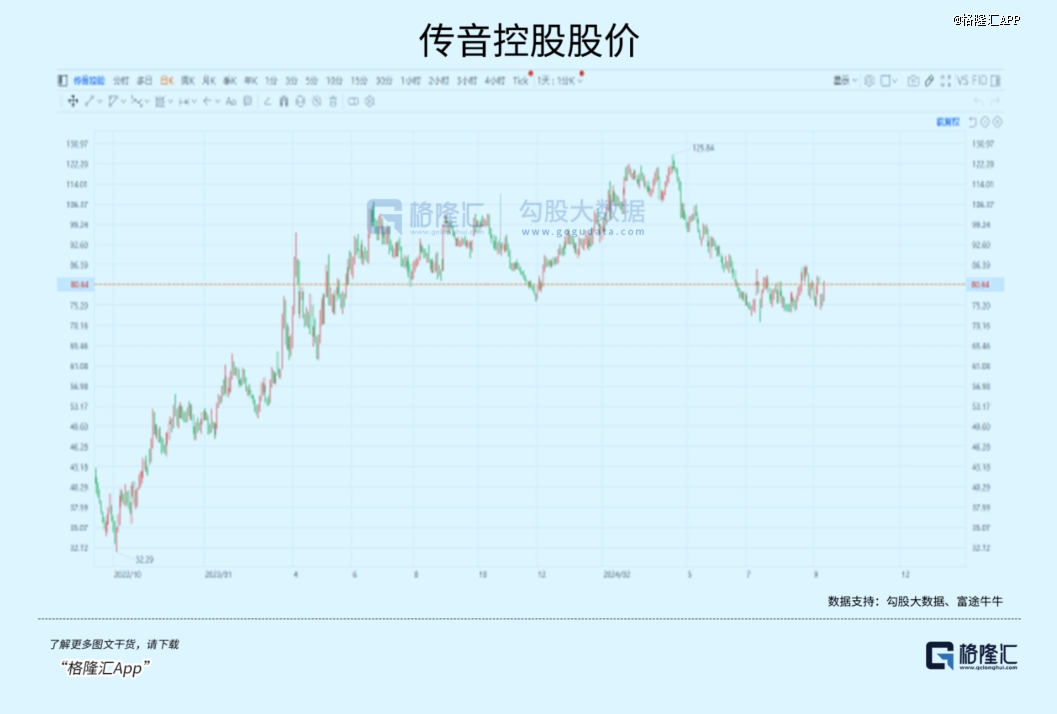

这半年来,传音的负面消息堪称一桩接一桩,把公司从千亿市值拉了回来。

公司股价自4月18日盘中达到125.84元/股后开始回落,距今近5个月市值已经削去了接近1/3。

首先是近期公司财务负责人肖永辉被丹东市振安区监察机构立案调查。至于立案原因,尚且未知是公司原因还是个人原因。但这位肖总已经在公司内任职超过十年,而且去年领取的税前薪酬共385.56万,可见已经是核心骨干级别的了。

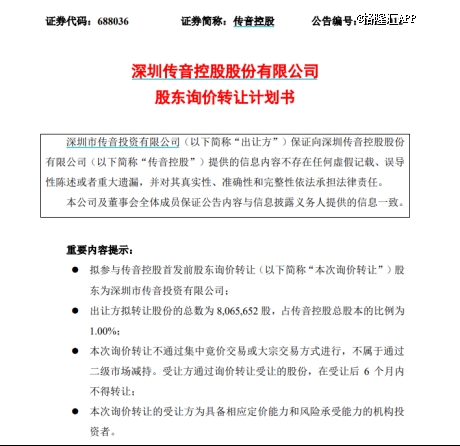

其次,公司今年公布的一项减持以及一项增持公告,也令投资者感到苦恼。今年5月17日公司控股股东传音投资,计划通过询价转让减持公司总股本1%的股份,按转让价格125.55元/股计算,套现金额在10.12亿。

公司公告

在4月底公司公布年报和一季报后,曾引起一天跌超10%的市场反应,而控股股东减持公布的时间也刚好在这种节骨眼附近,可想而知股东的心情有多复杂。

另外一则增持公告,发生在7月中旬公司被接连卷入专利纠纷之际。高通先后在印度和欧洲对传音提起专利侵权诉讼,导致股价下跌波动。也许是为了缓和市场情绪出了一则增持公告,公司四位高管拟自2024年7月16日起6个月内增持公司股份,合计增持金额不低于1080万元(含)且不超过1400万元(含)。

四位高管里,其中就包括近期这位被立案调查的肖总,但重点不在此,而是在于其中的一些人,本身就是之前减持的受益者。增持的高管里面有三人持有传音投资股权,按照股权比例减持可套现金额也多达8000万以上,增持金额相对而言就要小很多。

了解传音的朋友知道,公司分红非常慷慨,从2021至2023年累计三年分红达到了74.89亿元,减持之前的传音投资持股比例高达50.8%,也就是说控股股东也有38亿元分到手,而其中三位高管也拿到了不少。

也就说明了,在先惹众怒的情形下,增持对稳定股价起不到多大的作用,投资者对公司的主要担忧还是在于分红稳定性,而稳定性又取决公司手机业务的发展状态,这就不得不提到专利诉讼的事情了。

7月12日,高通在印度德里高法院对传音控股提起诉讼,指控其侵犯四项非标准基本专利。高通强调说公司绝大部分产品仍未获得公司许可就使用了他们的专利技术。公司的回应却称高通没有考虑市场实际情况,在传音的主要销售市场里只有拥有少量专利,但还是要收取高额许可费。

高通的专利税是许多智能手机厂商绕不开的支出,去年光是专利授权费用就给高通贡献了约15%的收入,此前像苹果、OPPO,VIVO等手机厂商也曾卷入与通信厂商的专利纠纷,但基本上结局就是确定一个合理的费率然后和解一起赚钱。

高通此举,也很可能是盯上了传音在手机领域的体量。

按照去年公司整体出货量1.94亿部粗略计算,传音手机均价300多元,而高通专利授权费按手机售价比例提取,费率区间在3.25%-5%之间,若按*3.25%计算,那么传音可能要付给高通多达18亿元的专利费用。

公司表示,现在的影响主要在印度市场,公司现在3G、4G等专利和高通未达成一致将继续谈判,虽然已经签署了5G标准专利许可协议,不过5G产品占比相对4G少一些。

如果最终专利费用有所增加,那么会在每年计提体现在资产负债表里的“预计负债”这一项,我们从最新的半年报来看,预计负债这一项为32.75亿元,比去年同期增加了约5.2亿元,目前来看还并没有对业绩造成太大的影响。

然而,这只能算公司布局新兴市场的一道坎。公司能立足于世界前五大智能手机厂商,并非只是靠盘踞非洲一个大市场。

正如开头所说,狭路相逢,最终胜负看的是份额,从传音今年的表现来看,虽然业绩很好,但是其他厂商更卷,倒显得传音不够积极进取了。

02

2024 年上半年,公司实现营业收入约 345.58 亿元,同比增长约38.1%,归母净利润约28.52 亿元,同比增长约35.7%。虽然增速挺好,但经营现金流却忽然由正转负,流出约14亿元。

经营数据上,根据IDC,公司上半年出货量5230万部智能手机,市占率9.1%排在第四。但一季度表现相对二季度更好,Q2市占率因为只有8.3%而被VIVO和OPPO赶超。

但对比而言,传音半年报给人的感觉是Q2表现不如Q1,增长速度开始放缓。

在大本营非洲市场,公司Q2智能手机出货量(920万台)增速只有1%,低于Q1(950万台)的36%。

一方面,手机市场受到了来自经济活动放缓的压力,市场整体增长都明显乏力;另一方面,高性价比手机竞争愈发激烈,其他国产品牌发力,抢走了传音和三星两家当地头部厂商的一些份额。比如在非洲主推Redmi Note 50、C53等产品的小米,开始取得了较高的关注度。

其他新兴市场,根据Canalys,传音在整个东南亚地区以14%的份额列居第五,但对于每个市场而言,与vivo和小米等厂商一起竞争,未来或将会对公司业绩形成很大的压力。

非洲是传音的优势区域,公司以大幅*的市占率享受规模效应带来的优势,对当地人手机需求有着深入的洞察,提供给他们物美价廉的手机体验;基于此,传音手机又和本土化的应用软件服务形成绑定,品牌经过多年的渠道沉淀已经有了辨识度。因此,新进入的手机厂商想要击破这种优势并不容易。

而新兴市场的空间体量巨大,能容纳很多不同风格的手机厂商,采用不同价格带策略,也都有一定的发展空间。比如印度,是仅次于中国的第二大智能手机市场,对于沉淀了8年的传音来说,其已经获得一定份额并且享受到自然增长的红利,但同行之间份额差距始终非常小,竞争相当激烈。

传音三个品牌(Itel、Infinix、Tecno)去年合占份额8.6%,排在第六位,今年上半年下滑一位。

又根据报道,传音去年二季度在印度的手机平均售价虽然提高到了86美元,但依然处在入门级价格带(低于100美元)上,符合其一贯的低价策略,去年销售情况比较良好。

然而,今年整个印度手机市场发生了一些变化,定价和出货量表现均好于去年同期,但消费者的兴趣却更多地转向大众级别以上(100美元以上)的品牌,受益的基本是苹果和几家国内厂商,在这些价格带上,公司品牌便不那么广为人知了。

虽然不确定公司是否将重点朝着高价格带手机或者智能化体验发力,但从中国手机市场经验来看,智能机体验提升必然伴随着手机平均售价的上涨。

换言之,如果刨开市场空间的扩张,智能化并非其核心竞争力的传音,市场份额可能很难有太大的提升空间,甚至面临萎缩的风险。

而且投资新兴市场的效益尚且还没那么可观,我们对比业务体量和毛利率可以发现,非洲的营收在疫情后好像没怎么增长,提供增量的是南亚、拉美等新兴市场,去年增速是55%,非洲只有7%。

但是比较毛利率,非洲地区有27%-30%的水平,而尚在发力的区域只有20%左右,虽然从2021年这些区域营收开始超过非洲,但并没有享受到太多成本优势。而且公司的研发费率和专利数量,和同行比也是略显落后。

总的来说,公司正享受着手机新兴市场的红利期,所以近几个季度业绩一直不错,分红回报也令人感到满意。

但估值方面,上证指数和沪深300在15倍以下保持了相当长的一段时间,公司(14.50X)只是在消化前期过高的估值,未来业绩增速可能还会调整,当前仍不具备太大的吸引力。

手机市场依旧是个竞争十分激烈的赛道,诺基亚都曾被智能机掀翻,随着技术迭代、新兴国家市场逐渐成熟,手机消费场景和偏好等逐渐丰富,很难说原来支撑传音的逻辑永远不会被颠覆,千万不要把市场的自然增长红利,过度归结成企业自身的竞争力。

背靠非洲市场的印钞机,公司过去每年还能拿出一半的留存收益分红,同时进行扩张,如果今后在海外同其他厂商竞争还能维持这种姿态的话,那vivo,OPPO,荣耀们都在卷啥?