“今年上半年渠道特别难做,现在多数大商都是在想哪里可以融资,哪里可以借钱。”谈及今年经销商的状态,身为某手机品牌经销商体系一员的李冰感叹道。

今年年初开始,品牌方不断透露出“大干一场”的信号,也格外的强调利润,以至于省公司的提货任务比以往多了不少,李冰不得不拿出大量现金去提货,确保后续的配货不会出现问题。但没想到的是,“P系列”的遇冷,让李冰的库存压力骤增,此前通过配货得来的“附加品”也都躺在李冰的仓库当中。

从李冰的视角来看,生意“不好做”是一个立体问题,外部市场的反馈只是其一,更多的压力反而是来自内部。现有的渠道体系之下,头部商尚有亏存的余地,而对于腰部以下的经销商来说,每跟进厂家一次“可能爆款”的产品都要压上大半身家。

李冰是通讯圈的老前辈,跟着品牌一起做渠道方面的业务已经十几年了,也参与品牌去年大规模扩张授权店、堡垒店动作,只是现实的压力让李冰不得不重新考虑更换代理品牌的可能。

01

缺货的门店

“思考一下是渠道比产品快半步还是产品比渠道快半步更有优势?”

在去年某品牌60系列刚刚发布,该品牌副总裁在广州走访时曾留下这样一段话。在此之前,这一品牌要求经销商在全国范围内大面积扩店,不论大小,计划在年末前把门店恢复到疫情前的水平。

“快半步”的渠道是60系列能够迅速占领市场的核心前提,同时也给连年亏损的经销商打了一针“强心剂”,有不少经销商对雷峰网表示到:“那时候大家信心很足,仅这一波就已经将我们前几年的亏损都赚回来了。”

只是让很多经销商想不到的是,好日子才没过几天,就要面对新的难题。

“从今年三月份开始,生意就开始不好做了,一方面是有些货我们想卖,但缺货很难拿到;另一方面是厂商今年业绩压力很大,进货时候需要搭一些不太好卖的货,导致我们库存也很大”经销商刘朗告诉雷峰网。

按照供应链的说法,今年Q1季度,该品牌将60系列产能转移到即将发布的P系列,导致60系列标准版在不少门店处于长期缺货状态,也正因如此,60 Pro、60 Pro+在线下的提货要求变得更为苛刻。

“当时缺货的时候,进一台60系列的热销版本要搭两个电视,有些大的经销商甚至被要求搭八个电视,吓得都不敢卖了”刘朗告诉雷峰网。

“缺货”对部分经销商是相对而言,以368、金种子等头部核心商为例,在面对更苛刻的配货策略时,头部商有足够的资金能够消化,自然会得到更多的资源倾斜;而腰部商想要快速清掉配货库存,就会选择对热销品进行捆绑售卖,反而会扰乱价格秩序。(了解更多细节,欢迎添加作者微信:ByArsT 交流)

这个现象在地域上也有一定体现,一个很明显的区别是,一线城市的强商门店基本都是有货的,部分门店还会建议消费者购买更高配的“至臻版”套装,区别是会多上千元耳机产品,而在一些三四线城市或者腰部商的门店里,哪怕是接近产品周期的结束时刻,都难以一见60系列的现货。

在市场压力下,产能的调整随之而来:在6-7月份的时间节点对60系列进行了加单,优先供给60 Pro、60 Pro+两个版本保持市场热度,并调整Pura 70备货,在线下做出清库存的动作。

不过产能的调整并不见得能解决产品“缺货”的问题,至少在新的70系列发布前不会。

从刘朗的视角来看,今年该品牌在融合业务上有着很大的压力,各地主官都曾对经销商放出话来:现在多拿一些配货,等下次热销品就多分一些。有不少腰部经销商原以为扛到P系列的发布就能等来春天,结果却等来了另一个转折点。

P系列手机发布当天,有不少经销商对雷峰网表示:客流量有很大提升,但对比预期过高的价格让消费者更多持有观望态度,显然P系列并没有承担起稳定市场的角色,反而进一步暴露了该品牌在各价格段承压能力弱的缺点。

据供应链的消息,今年年初该品牌定的销量目标达到了7000万台,后续调整为5000万台,然而截止7月底,销量才仅为2400万台。

“今年由于新的禁令,低端产品没办法用高通芯片,所以会有比较大的影响,但从品牌势能来看,下半年出货量达到4000万台以上没啥难度。”某供应链人士向雷峰网给出的自己的判断。

反过来看,如果低端产品产能受限,想要完成年出货目标的话,厂商势必会在定价上做出一定的妥协。

02

迟来的降价

7月中旬,发布刚刚满 3 个月的P系列,正式宣布下调价格,其中Ultra版本相比首发价格直接降价1000元,售价8999元起。8月15日,该品牌再次下调60系列价格,最高降价可达800元。

对经销商来说,降价是很突然的一件事,这代表着原有配货而来的库存将会继续积压,而热销品的流速将会加快。不过一个好消息是,P系列被匹配到了一个正确的价格。

P系列的降价政策取得了一定的成绩,刘朗告诉雷峰网:“P系列的之前就有些‘德不配位’,这次降价还是有效果的,销量有了小幅度的提升。”

根据某国代员工王海的说法,品牌之所以愿意降价是因为今年已经完成了穿戴业务的销售目标,部分地市也取消降级政策,换句话说,经销商哪怕完不成销售任务,也不会受到惩罚。

今年开始,该品牌将穿戴业务的销售目标进行了小幅度提升:“从内部考核目标就能看出来,之前穿戴业务能够占考核的6-7分,现在提升到了8-9分”王海说道。

穿戴业务业绩考核的提高,意味着经销商在提货时需要搭更多的货,完成更多品牌下达的目标。而部分省市取消降级制度,意味着厂商不再需要给经销商压力去配货,强行达成销量,热销的手机品类也不再被“配货”而捆住手脚。

只是在这个政策的延伸下,部分地市主官执行下来的动作仍有些变形:“今年7月初,该品牌忽然把Watch GT4给取消管控了,这个产品市场反馈非常不错,明明可以再做一段时间,结果因为取消管控,导致四处串货,到处抛货,价格直接被砸到冰点。”某地区的品牌渠道经理赵刚对雷峰网说道。

地市主官的决策失误是因为品牌内部“重利润政策”带来的压力,而在此基础上,有部分省公司的动作同样出现变形。

在经销商刘朗看来,品牌部分渠道员工一直在“朝令夕改”:“现在的操盘为了满足业绩压力,经常和我们许诺,只要我们拿了这批货,下一次分货的时候就会多分一些资源品,结果等到下一次分货的时候,这批资源品又被挪作他用,我们只能硬亏这笔钱。”

该品牌在回归之后虽然手机终端业务的流速有所提升,但平板、PC设备的销量并没有显著增长,所以经销商实际卖产品的利润并没有那么高。另一方面,品牌对经销商提供的帮助也极为有限,此前快速扩张阵地导致优质门店资源已经消耗殆尽,现阶段*能做的只有帮助商做好门头,培训更专业的团队。

换在前两年,经销商还能通过运营商业务去填补门店业务带来的亏空,运营商在补贴力度上有了明显下降,对部分经销商来说无疑是雪上加霜。

渠道经理赵刚对这件事也表示比较无奈:“只要有KPI的存在,就必然会出现类似的问题,目前来看很多卖车的经销商都是赚钱的,但如果只做1+8业务的客户就大概率会出现亏损的情况”。

此外,赵刚的感知中,迫于未来发展的压力,今年造出了太多不赚钱的产品去试水这个市场,去压着经销商去提货,这也是商感觉今年“不好做”的一个重要原因。

“如果说PC、平板、手表这些IOT产品能够少那么一两款,厂家可以不用投入更多精力研发,经销商也不用压那么多的货在仓库,无论是对品牌方还是经销商来说,今年都能过的更舒服一些”赵刚说到。

王海也向雷峰网佐证了这一说法,根据内部的调研数据显示:截止七月,全国经销商的亏损比例接近40%。

好在今年下半年,厂商已经改变了扩张门店的渠道策略,要求各省经理对原有阵地翻新,提高门店标准,此外原有门店开始优中选优,将不赚钱或赚钱少的门店进行形象升级,不合格的门店直接关停。

只是,这一迟来的政策对已经亏钱退场的经销商来说,着实晚了一些。

03

谁来为“利润”买单

“回归之前大家还有些盼头,可现在的日子,比回归之前还难。”李冰道出了当下的处境。

对经销商而言,门店的建设意味着要把大量的资金投入到低流速、慢回报的项目当中,以二线地方的门店建设为例,刘朗告诉雷峰网:“投入建设一个大型门店需要500万左右,如果是将近1000平的生活馆,就要投入1000万左右,对比当时扩店的开销,压货的钱只能是九牛一毛。”

除了经销商业务亏损外,售后也是亏损比较严重的板块。做售后业务的王楠告诉雷峰网:“早在22年下半年,售后的生意就已经不好做了,前段时间听说有个商,一个省一个季度就亏了30多万。”

在王楠的印象中,由于涉及到品牌形象、服务、人员配置等方面,售后门店的投入远高于生活馆,也正因如此,该品牌对售后商极为严格,稍有不达标就会受到处罚,甚至有部分职业经理人用处罚去充当当地业绩。

“这两年售后的业务量下降,售后经销商赚钱越来越困难。”王楠对雷峰网表示到,“今年有几个体量大的做售后的商都退掉了,还有一些想退但退不出去的,去年还有人接店,今年连接盘的人都没有”。

两个月前,该品牌曾在部分省市推出规定,将原售后业务移交给Hes体验店,并要求体验店客户对售后人员进行补充。能够看到的是,厂商已经意识到售后渠道的压力过大,最终选择将压力承接给更有实力的Top商家。

从这一点延伸来看,经营问题只是今天经销商们所面临的困难的一部分,问题的根源还是口袋里的资金不够了。

在当时浩浩荡荡的扩店运动中,有一些经销商是贷款去建设的门店。门店投入本身赚钱速度就慢,再加上其产品势能的下滑,在销售上也没有赚到钱,这些经销商的压力骤然增加,而在厂商森然的经销商等级制度下,想要下次拿到更多资源品,就要在这次通过贷款进更多的货,去为下一次“翻身”做准备。

前段时间也传出了部分经销商因经营不善而倒闭,甚至走向“极端”的消息,对此厂家的结论是经销商经营不善导致,但也只有身处其中的李冰才知道自己没得选:“在体系里面,如果你不跟上脚步,那就拿不到资源,拿不到资源的后果就是掉队出局。”

对于下半年的手机市场,还是有不少乐观的声音出现,一些机构也给出了不错的增长预期:在2024年Q2季度,全球智能手机出货量已经较去年同期增长了6.5%,而在Counterpoint给出的数据中更是显示,这一季度也是三年来增长率最高的一个季度,预估全年中国手机市场的销量将会有3%的持续增长,销量能够达到2.7亿-2.8亿之间。

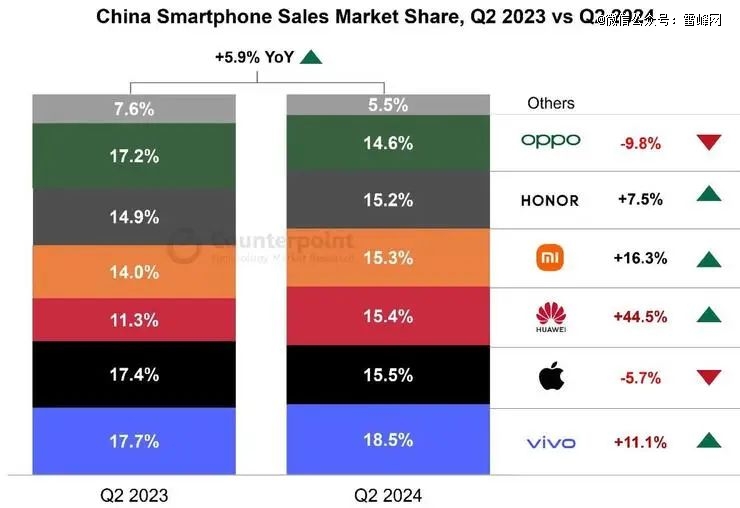

根据调研机构的数据显示,2024年Q2季度中国手机市场出货量超过7000万台,其中vivo高居榜首,市场份额达到了19%,OPPO、荣耀、华为紧随其后,市场份额分别为16%、15%、15%,华为的市场份额同比去年的12%,提高到了15%。

图源:Counterpoint

从销量来看,vivo得益于X100系列的成功,在3000以上价格段有着明显的增长,能够占据10%-20%的市场份额。而荣耀和OPPO则是在200美金-400美金这个价格段有着极强的竞争力。值得一提的是,小米今年虽然市场占有率排名并不靠前,但在3000元以上高端手机出货量占比已经达到了22.1%,显然已经进入了“高质量增长”的阶段。

虽然各家在上半年市场已经交出了超出预期的答卷,但同时这也意味着在下半年,各家的厮杀将会更为残酷。其中以华为为代表的企业更是早早就做好了准备。公开信息显示,华为即将在9月10日的发布会上,发布Mate 70系列以及全新的三折叠屏产品:华为Mate XT非凡大师。

这款产品同样采用提前预定的方式进行销售,9月7日的12:08分,华为Mate XT非凡大师正式开启预定,华为终端方面称,预订通道刚刚开启,预订人数就过万,截止当天下午5点多,华为商城显示已经有百万人预约。二手平台上早有卖家挂出了购买链接,价格从3万-10万元不等。

从过往来看,华为的折叠屏产品在发售后的很长一段时间内,都能够保持较高的溢价,这意味着经销商可以通过该产品赚到足够的利润,但值得注意的一点是,这次华为三折叠屏手机的首批备货量仅有4万多台。

有业内人士预测,华为Mate XT非凡大师的起售价可能会在2.3万元,首批稀缺货源溢价能达到3万,后期也能保持5000元的溢价。

“华为三折的预定量越高,我们这些小商就越难受,因为我们根本就拿不到货,压根就不敢想”在华为Mate XT预售当天,有经销商对雷峰网说道。

“这次的三折叠产品华为打算按照白名单、短渠道的方式去运作,可能连TOP 368都不一定能拿得到,以广州为例,超过1000家华为的店铺,不超过10家能拿到三折叠,所以这次经销商还是要靠Mate 70系列去赚钱”赵刚对雷峰网说道:“从内部预估来看,Mate 70系列差不多能做到Mate 60系列的70%左右。”

当然,华为今年的表现也足够亮眼,根据华为公布的上半年业绩,销售收入达到了4175亿元,同比增长34.3%,净利润率13.2%,约551.1亿元,如果今年华为能够继续保持增速,全年很有可能实现超8000亿元的销售收入,重回*时期。

从近期IDC所公布的《全球可穿戴设备市场季度报告》中显示,2024年二季度全球市场出货量为4,374万台,其中华为超过苹果、三星等厂商位居*名,市场份额达到了20.3%;而在中国市场,华为也以38.4%的市场份额占据*名,远超第二名小米的18.8%。

在华为增长的利润背后,离不开整个终端的支持,而下半年华为想要达成全年目标,终端的支持显然要加大力度。