今年,市场已经把拼多多看成全村的希望,没想到,机构刚集结成军,就遭遇了信仰挑战。

一周前,拼多多发布了2024年Q2财报 ,第二天股价就从145美元暴跌到88美元,暴跌接近40%,后来有小幅回调,但截至目前,再没能站上100美元。

至于股价崩盘的原因,大家一致认为,在财报电话会上,拼多多的管理层,来了一次自己锤自己——直接表示“未来几年不分红、不回购”。这被视为一种对市值管理的放弃。

在这次业绩会上,拼多多对于未来的业绩指引也十分清晰。

拼多多董事长、联席CEO陈磊说,拼多多未来利润将逐步进入下降趋势。还表示,高收入增长并不可持续,盈利能力下降是不可避免的。

翻开各种投资者社区,许多评论认为,单就业绩来说,拼多多的数据不算很差,甚至也有人感觉抄底时机已到。

还有很多人反驳看空评论:亚马逊也不回购不分红,但依然给股东带来了傲人的回报。

这话不完全对。在亚马逊未盈利且业绩增长时期,确实是不分红不回购。而在2022年,已经是巨头的亚马逊业绩受挫时,也不得不出手安抚市场,宣布拆股并回购总额至多100亿美元的股票。

拼多多确实是坚持不分红不回购。一般来说这属于成长股的特权。

用亚马逊对比拼多多,有一点对应逻辑的错位。但更重要的是,亚马逊曾经面临与拼多多类似逻辑的股价下滑。

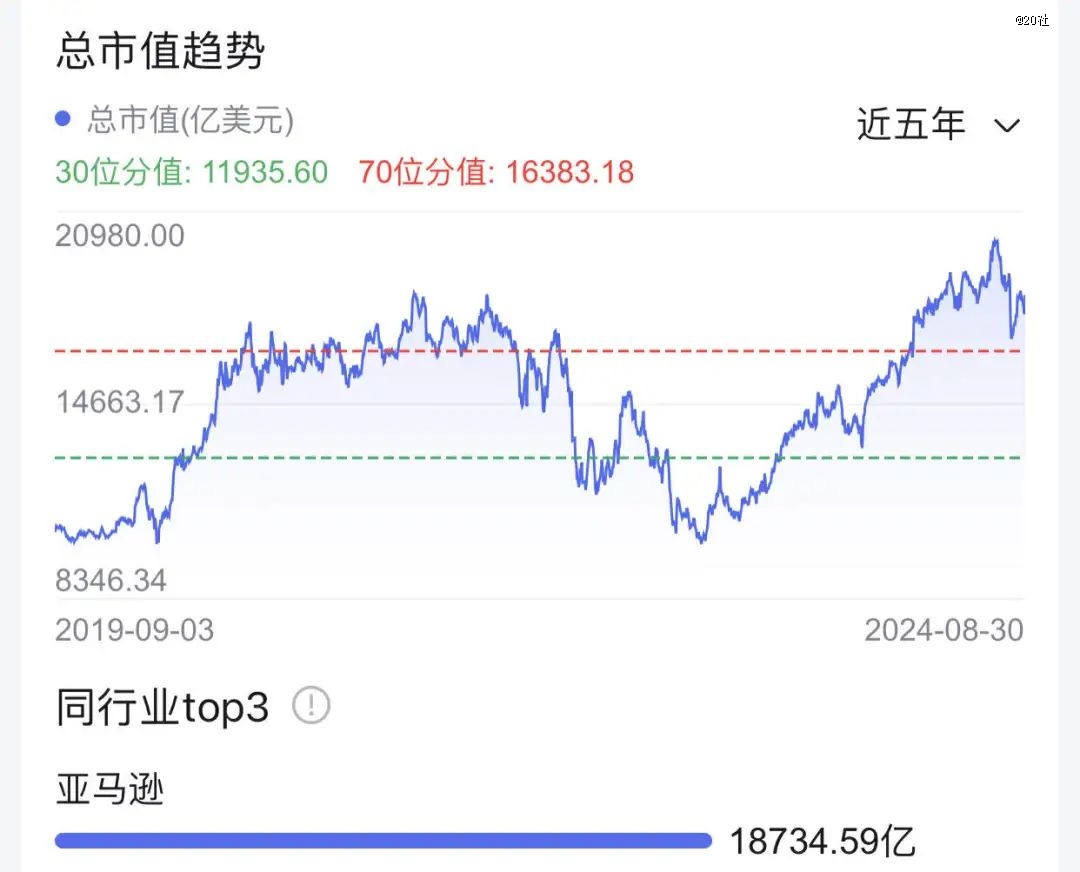

2021年底,亚马逊市值超过1.8万亿美元,但是之后一年就一路下跌,到2022年底时,跌去了一万亿,创下市值蒸发超万亿美元的纪录。

之后,亚马逊上演了*归来,股价没有在谷底盘桓过久,去年一路拉升,直到今年7月突破两万亿,创下新的市值*。

那么,亚马逊在过去一年多时间里,做对了什么?又是不是拼多多的一个合理的对标公司呢?

1、非得锤自己吗?

拼多多过去多个季度股价持续上涨的逻辑核心,在于营收持续增长,以及每一次都大超市场预期的利润。

投资者不需要创始人黄峥的分红承诺,就能获得丰厚的回报。

这次季度财报本身,成绩不算难看。拼多多二季度总营收为970.60亿元,与2023年同期的522.81亿元相比,增长了86%。此前,市场对拼多多营收的预期为999.98亿元。

问题就是,它展现出了一个危险趋势:这是拼多多跨境平台Temu上线以来的*次增速放缓。从2023年三季度到2024年一季度,拼多多的增速一直保持在90%以上。

这也是市场的担心:在消费和电商大环境如此的情况下,拼多多独美如何持续。

拼多多的主要收入来源由两大部分组成:在线营销服务及其它收入(可以理解为商家的广告费),以及交易服务收入。这两个部分的收入增速都在放缓。

在第二季度,拼多多的交易服务收入为479.44亿元,同比增长234%。在此前三季度,拼多多交易服务收入的增速分别为为315%、357%和327%。

这项收入和交易规模直接相关,交易规模增长放缓,服务费自然减少。

其次,拼多多的在线营销费服务及其他收入同比增速为29%,较上一季度的56%大幅放缓。

招商证券分析师丁浙川认为,这代表商家在拼多多上投放广告的意愿减弱,那么拼多多的货币率也就难以为继。

国信证券分析师张伦可还在研报中测算,拼多多二季度主站GMV增速为20%。而此前,拼多多长期保持了40%以上的 GMV 增速。

这样的转变,让一个怀疑浮到了水面上:拼多多的红利是不是到头了?没想到,管理层首先回应了这样的疑虑,让投资人和自己一起过苦日子。投资人当下的应激反应就是,先卖为敬。

但分析师们很快就回过味来,拼多多真的有这么糟糕吗?

摩根斯坦利的分析师就表示,虽然拼多多的在线市场服务收入增长未达预期,说明了消费疲软和竞争加剧。

然而,管理层对于长期盈利能力下降的评论,在他们看来太过了。

而且,从估值来讲,拼多多一直就不贵。

海豚投研指出,此前由于拼多多的业绩不算透明,本来在市场上的估值溢价就不高。

市场此前给拼多多大概10倍的PE,就是按照利润增速在10%-15%来估算的,根本没有成长性溢价。

股价一泻千里,显然是和这家公司的实际表现不相匹配的。

在炒股软件中,许多评论更进一步指出,拼多多或许是在“洗粉”,洗出对自己有着坚定信心的投资者。

花旗银行的分析师认为,管理层的信息存在矛盾点。他们可能希望通过“低调”的方式管理竞争和投资者期望。

也有人开玩笑说,拼多多之所以这么积极地“做空”自己,是因为格外重视隐私的黄峥不想当首富。

但实际上,黄峥刚在8月8日才取代钟睒睒成为中国首富,所以其实他只当了不到两周的首富。这对于财报所需要的筹备周期来说,多少有些勉强了。

2、当市场担心被坐实

把时间拨回到2021年,许多亚马逊的股东也没有想到,2021年的夏天,成为亚马逊从神奇到平凡的分水岭。

如果只看短期,股价往往是业绩与预期之间的拉扯。但亚马逊是一支神奇的股票,看一下这家公司过去十年间的市值变化,除了最近这一年多,前面8年都是一路上行。

亚马逊近五年市值变化

亚马逊真的不做市值管理吗?答案显然不是这样的,亚马逊确实不做分红回购,但是从另一个角度看,创始人杰夫·贝索斯完全称得上市值管理大师。

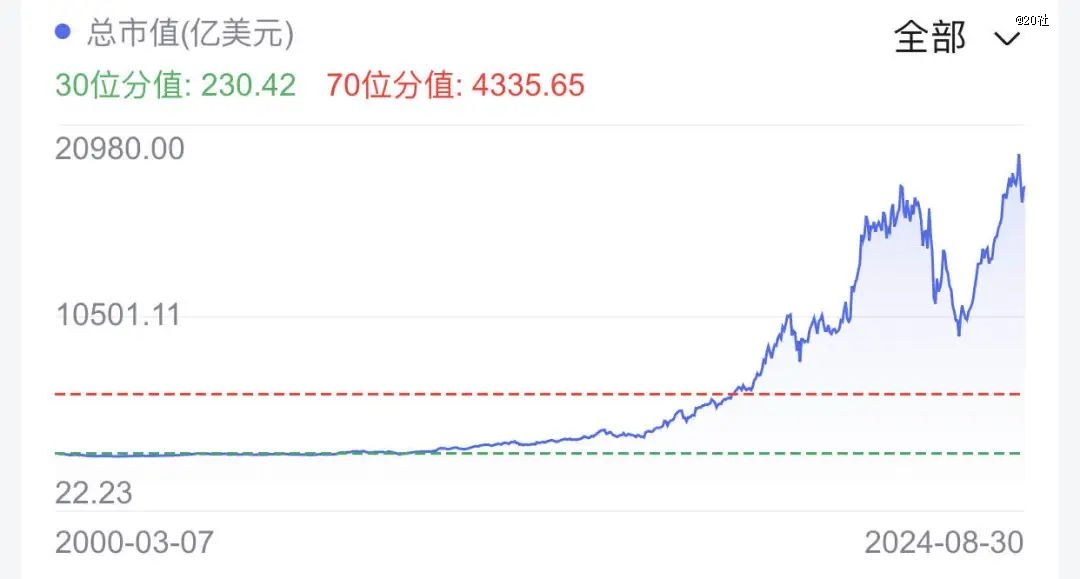

亚马逊的股价在20年前也有一次崩盘,那就是千禧年之后的互联网泡沫破列的时候。

贝索斯在2019年对彭博回忆,早期亚马逊的股价一度涨到113美元,而当2001年泡沫破裂的时候,他们的股价一直跌到了6美元。

他以此来证明,股价和公司业绩可能没有必然的关系。因为就在2001年,亚马逊迎来上市4年后首次扭亏为盈,“股价不代表公司,公司也不代表股价”。

那么什么能代表公司呢,显然是长期价值,贝索斯是“长期价值”的旗手之一。对他来说,这个长期价值其实拥有一个明确的指标,就是他多次在股东信中提到的,每股带来的“自由现金流”。

对于自由现金流的管理,这个财务问题,怎么成了市值管理利器以及战略上的长期主义呢?这个故事的逻辑,和中国零售行业在当年讲的“类金融模式”有点类似,就是用零售周转账期带来的应付账款,去做长期投资。

这20年里,亚马逊的投资标的有很多,最长线的两个方向是电商的仓储物流等基础设施,以及AWS 云服务。

说到这里,再重新认识一下亚马逊这支股票,亚马逊成立于1994年,从最初在线上书店发展至今,已经成为美国*的电商公司。

从收入结构来看,亚马逊的业务主要分为零售相关业务和云服务两大类。

正是由于亚马逊在过去20多年的坚定投入,业务高速增长成为支撑其市值的基本逻辑。这是一家自2000年以来平均收入增幅为30%的公司。

但长期主义的故事也有失去支持者的时候。那就是这种逻辑本身的核心开始动摇的时候。

虽然市场已经对亚马逊的增长习以为常,但一个常识是,没有哪个公司或者说经济体能够一直高速增长,总有自己的成长顶点。

2021年9月,金融服务公司D.A. Davidson & Co.的分析师汤姆ᐧ福特(Tom Forte)发表了一份白皮书报告,题为《亚马逊之死?2.0》,探讨了各种能把这个巨人从宝座上推落的可能性。

值得注意的是,D.A. Davidson & Co.是亚马逊著名的多头之一。

就在这个白皮书发布前一个月,亚马逊当年第二季度财报,为多头们敲响了警钟。当季亚马逊收入1131亿美元,同比增长27%,略低于市场预期。更令市场失望的是Q3指引,无论是收入还是利润都低于预期。

回过头看,这个时间点亚马逊市值已经站到一个新顶点,即将迎来一轮长达4、5个季度的下滑。

其实,当时也有人认为,亚马逊的增长虽然没能超出预期,但数据也还不错,还有机构更加乐观,认为亚马逊股价走低,带来了新的上车机会。

但少数乐观股东,以及亚马逊之后对自身的调整,都只是让股价曲线短期哆嗦了几次,没能阻止长线下滑。

回过头来看,当时发生的事情,简单来说就是市场心态崩了。

这种崩是由三种因素共同构成:外界基于商业常识判断对公司发展有普遍担心;趋势变化伤害了支撑市值的内在逻辑;一旦财务数据不佳,就坐实了市场的怀疑。

这与拼多多当下的情景十分相似,同样的担心,同样的杀逻辑,同样的心态崩了。

心态崩了,改善性的调整很难挽回,因为大家会认为修修补补解决不了大问题。

3、下蹲之后,怎么重回*?

那么,亚马逊是如何重回*的呢?

2022年,之所以成为亚马逊的伤心年,内外部因素都有。

在大环境方面,2021年亚马逊电商销售额占美国电商销售总额的56.7%,因此受通胀影响*。

市场层面,竞争迅速加剧,除了沃尔玛等老对手在疫情期间强势增长,还多了Shopee、Lazada以及SheIn、Tik Tok等新势力,在北美以及全球市场与亚马逊鏖战。

此前据Comscore数据预测,到今年6月亚马逊在美国的电商市场份额约为40.9%。

内部因素主要是在零售板块投入过大,导致ROI账算不过来。

自救方面,除了降本增效改善财务数据,亚马逊管理层还做了很多努力。

2022年2月份,亚马逊Prime会员费从119美元上调至139美元;以及面对部分使用亚马逊物流系统的销售商,额外收取5%的“通胀附加费”;后来,亚马逊也在尝试推出对标Temu的业务。

其中比较重要的是广告业务的增长。2022年2月,亚马逊首次将广告服务的收入从财报中单独列出。

亚马逊的广告业务一直有很大的增长空间。因为在很长一段时间,贝索斯强调“用户至上”的原则,对这块业务没有那么支持,并承诺不使用用户购买数据来推荐广告。

他解释是,亚马逊与客户建立的信任,让其相信亚马逊的广告永不会跨过隐私的界限。

实际上,2021年亚马逊广告收入达到312亿美元,成为继谷歌、Facebook之后的全球第三大体量的广告业务。

此后亚马逊积极推动这一板块增长,包括推出新的广告类型,吸引更多品牌、机构和第三方卖家入驻等。

甚至有一些分析师认为,广告将成为亚马逊自零售、云服务之后的第三曲线。

亚马逊2009年以来市场变化

但是,这些拉升市值的努力并没有真正奏效。广告也没能成为和云同等量级的第三曲线。

因为电商广告的增长实际上与其零售板块捆绑在一起。不仅增长空间受交易规模限制,而且正如贝索斯所说,需要平衡用户体验与商业,所以增速也很快回落。

将亚马逊拉出市值谷底的最重要力量,来自另一家公司,那就是OpenAI ,2022年11月,ChatGPT上线,带来了全球大模型竞赛。

本来亚马逊的云业务增长前景同样不乐观,2023年初AWS收入甚至出现了环比下滑。

但ChatGPT一出,很快市场就形成共识,受益于AI 行业投入带来的增量需求,AWS 的增速将会回暖。

到今年4月,亚马逊Q1业绩完全证实了这一预测。这一季亚马逊总营收同比增速超出市场预期,主要归功于AWS业务。

除了传统云业务的复苏,这一季AWS的增量主要来自于AI。据亚马逊披露,Anthropic的Claude 3模型和Meta的Llama 3模型,都已在AWS中全面推广,亚马逊自研的Titan模型(包括文字和图片处理功能)也已上线。

表面看起来,人工智能的出现像是一个意外,但回过头来看,这仍然是长期主义的胜利。