消费龙头财报预示着各行各业真实的消费状况,扮演着风向标的角色。眼下,消费龙头发布的上半年财报,就反映出了新信号。

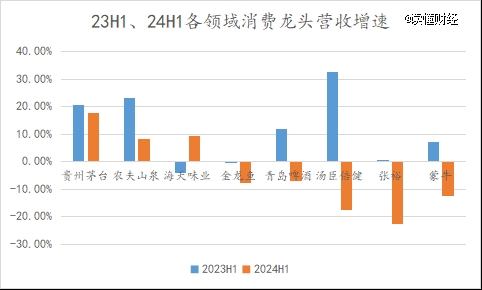

上半年,包装水、奶制品、调味品等几乎所有消费龙头都出现了增速塌方,甚至是营收下滑。相对刚需的金龙鱼,蒙牛营收都下滑了7.8%、12.6%。一些可选属性较强的消费龙头营收直接下滑了2成以上。

以前多个季度,虽然消费环境也不好,但龙头公司们的业绩还算稳定,大多数还都保持着正增长。上半年,突然集体下滑,行业发生了什么?

本文持有以下观点:

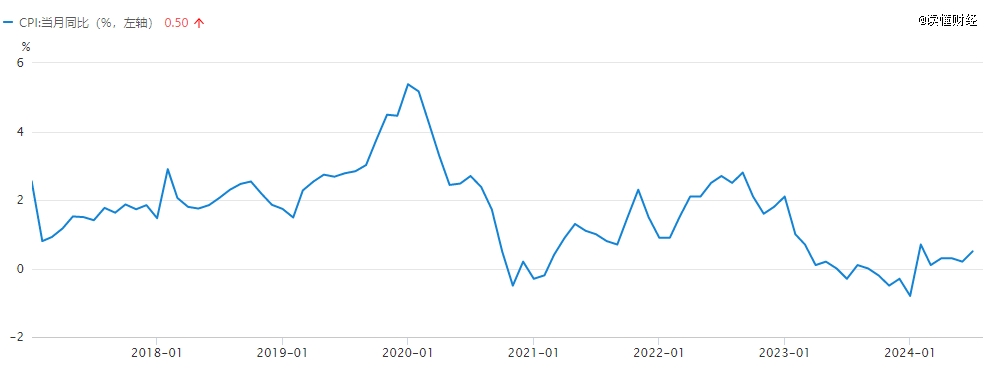

01、业绩塌方源于消费能力加速下行。居民收入停滞加上对未来的悲观预期,已经使居民购买力出现下行趋势。2023年下半年,CPI连续多月同比负增长,说明居民购买力加速下行。

02、消费龙头开始躺平。当用户消费能力下行后,企业花钱打广告对消费者的需求提振有限。于是上半年,大部分消费龙头销售费用负增长,企业经营策略开始从要增长变成要利润。

03、收入水平低,使消费龙头更容易衰退。日本90年代人均GDP是当前国内的两倍,收入水平不高,限制了国内消费企业在需求到顶后,通过高端化提价获得的增长空间。

1、刚需龙头,集体下滑

消费行业被看做“长坡厚雪”赛道的基础是持续性:无论宏观周期如何波动,人们总要消费,消费需求不会在一夜之间突然崩塌。

但上半年消费行业出现了意外。包装水、奶制品、调味品、啤酒、白酒等大部分消费龙头都出现了增速塌方,甚至是营收下滑。

相对刚需的金龙鱼,蒙牛营收都下滑了7.8%、12.6%。可选属性比较强的张裕、汤臣倍健营收则直接下滑了22.6%、17.6%。

8家消费龙头中只有3家保持了正增长。其中农夫山泉塌方了,增速从23年同期的23.3%,跌到8.4%,饮用水营收直接下降18%。

茅台上半年增速下滑了3个百分点,海天则是由负转正。但两者不能代表终端消费的真实情况。

一来,专做富人生意的茅台受下行压力相对小;二来,终端价格和进货价格中间的差值,不断吸引经销商囤货,给茅台的销售额抬轿子。目前,茅台散瓶批发最新2400元,和经销商实际成本1800元-2200元有差距,经销商还有一定的囤货意愿。

至于海天营收正增长,则是因为去年同期海天出现负增长导致基数较低,在加上渠道优化后经销商重新增加,提高了销售额。

营收下降比利润下降更棘手。利润受公司战略、竞争环境等因素的影响,之后也可能涨回来。但当大部队消费龙头都出现营收下降,只能说明用户买不动了,失去的营收有可能再也回不来了。

买不动也反映在财报中。从披露销售量的消费龙头数据看,可选消费龙头出现销量下滑,价格涨不上去的情况。

比如上半年青岛啤酒实现产品销量463万千升,同比下降7.82%,消失的销量相当于中型啤酒厂一年的产能。其推进的高端化也受到瓶颈,上半年每升价格只同比上升0.5%。

刚需品的销量还相对坚挺,但受竞争和上游原材料回落的影响,产品价格出现了下滑。比如,上半年金龙鱼销量同比增长3.1%,每吨价格同比下降10.6%。

总体来看,可选消费已陷入量、价瓶颈,销量甚至有塌方趋势,必选消费的销量还需要后续数据验证趋势。

2、不再投入,开始躺平

消费行业的营销投入与广告大盘背离。

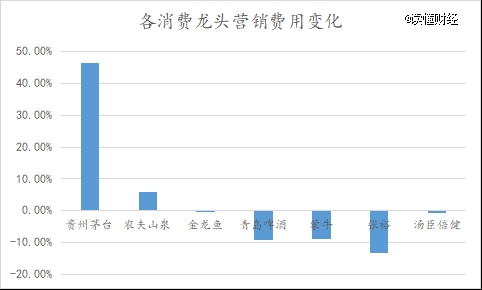

QuestMobile报告,上半年,中国互联网广告规模同比增长11.8%。但细分类别中,消费行业广告明显收紧,美妆、奢侈品、个护和生活电器等,降幅均超过40%。

缩减销售费用的现象也发生在消费龙头身上。上半年,除了财大气粗毛利率超90%的茅台以及仍在开拓新品类的农夫山泉,销售费用正增长外。其他消费龙头销售费用全部负增长,其中蒙牛、青岛啤酒、张裕的销售费用同比下降在10%左右。

消费龙头收紧销售费用,是大环境变化,企业转变经营策略的结果。从2023年下半年开始,CPI连续多月同比负增长,一定程度上反映出居民购买力出现下降。

当居民消费出问题后,不管企业在怎么花钱打广告也不可能对消费者需求有明显提振。

时势如此,企业的经营策略也要跟着改变。过去,在消费还能有增长的情况下,消费龙头围绕着规模增长和市占率提升,大力撒钱换收入。如今消费遇冷,龙头也开始从要增长变成要利润,收紧预算,毕竟,赚钱才是硬道理。

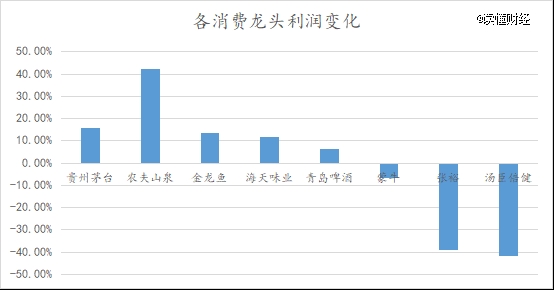

这种转变也体现在消费龙头的财报中,虽然营收不好看,但除了像红酒、保健品这些行业本身出问题的公司,其它消费龙头都保持了可观的利润。最典型的是青岛啤酒和金龙鱼,两者虽然收入下滑了,但利润同比增长6.3%、13.5%。

在消费环境明显发生改变后,消费龙头顺势而为选择适合现在的经营策略也是最稳妥的选择。

3、财富效应掩盖了收入能力

消费龙头半年报集体下滑,有两点颇令人不解。

一是,为什么此前业绩无征兆,收入在上半年突然大幅下滑。二是,和经历过经济降速的国家比,消费股的业绩缺乏韧性。回答了这两个问题,也就看到了消费股的未来。

前者主要是渠道压货延缓了业绩问题的出现。蒙牛最为典型,2020年我国CPI增速已经开始上下震荡,反映出消费能力的下滑。但21年-23年蒙牛营收均维持正增长,同期其库存周转天数从38天增加到41天,说明部分销售压到了经销商手中。

但经销商压货总有压不动的那天,今年年初出现经销商退网现象,企业向渠道压货的难度变大,终端的真实需求也开始暴露。

除了库存周期扰动,国内收入水平较低的现状,则使国内消费龙头的业绩更容易衰退。

上世纪90年代陷入停滞的日本,主要消费龙头的业绩依然有韧性,如酱油龙头龟甲万通过提价,基本能保持3%-8%的营收增速。朝日啤酒在1992年-2000年营收CAGR为7.1%。

但反观国内,消费龙头在经济调整期开始后不久就集体下滑。

核心原因是,2019年之前中国人的财富更多是来自房地产等资产,真正的收入能力却没有到达高水平。例如,日本1990年人均GDP为2.6万美元,是我们当下的2倍,考虑到人均可支配收入占人均GDP比例,人均购买力的差距会更大。

收入能力决定消费能力,即使上世纪90年代日本经济停滞,但民众仍然维持了较高的收入水平,给了消费龙头通过高端化提价,继续增长的空间。但国内消费能力的差距可能给不了消费龙头更多的高端化空间,国内消费主线也早已从高端化变成高性价比。

说到底,消费能力从来都不是企业或者个人意志能决定的,它像是大环境下中一根飘摇的稻草,跟着宏观经济的走势,顺势而为。这也决定了消费企业摆脱不了与经济周期捆绑的宿命。

免责声明:本文(报告)基于已公开的资料信息或受访人提供的信息撰写,但读懂财经及文章作者不保证该等信息资料的完整性、准确性。在任何情况下,本文(报告)中的信息或所表述的意见均不构成对任何人的投资建议。