8月5日,2024年《财富》世界500强排行榜发布,其中一个不怎么好的变化是:今年中国上榜企业数量为133家,是2018年以来首次落后于美国。

这表明中国大型企业的业绩增长,正面临严峻挑战。而2019年起,连续四年登上世界500强,在2023年跌出榜单的海亮集团,却在大势不好之下,再次杀回了榜单。

01 稳赢的铜王

2019年7月22日,海亮集团闯入了美国《财富》杂志新一年的《世界500强》榜单,而且成绩不错:2018年实现营收262.51亿美元、利润2.376亿美元,超越阿迪达斯、阿联酋航空、米其林等全球知名企业。

2019年,也是海亮成立的第三十个年头,其时,集团旗下已有境内外上市公司3家、员工2万余名,产业布局12个国家和地区。

但直到这时,这家位于浙江诸暨的民营企业对很多人来说,依然没有听过它的名字。这与它从事的行业相关,它不但干的是制造,而且是典型TO B的制造:

铜加工。

在铜加工领域,海亮的名声可是如雷贯耳。

到2019年,它已拥有国内及越南、美国、德国等15大生产基地,在124个国家或地区服务超8000家客户,海尔、格力、苹果、富士康等都是它的客户。

2006年开始,海亮集团的铜管出口量就已是*,至今仍然是*;其合金管、紫铜管等铜管产销规模,更持续是世界*。

“铜业王国”之外,海亮集团还将业务版图拓展至基础教育、房地产、生态农业、金融、大健康等多个国民产业,这些多元化业务与铜业的规模地位无法相提并论,但也各有特点。

比如1995年成立的海亮教育,已是目前国内规模*的全日制K12教育集团之一。最近两年,其教育板块还大力转型,提出了“成为全球*的教育服务提供商”的目标。

再比如,其健康板块里深耕生态农业的明康汇,到2023年已拥有超500万会员、近500家连锁生鲜便利店,营收超过50亿,位居中国连锁店*。

冲得快,冲上规模后大而稳,是海亮的一个突出特征。

这些年,中国不少大型民营企业火箭般冲进世界500强,然后又火箭般跌落,甚至关门破产。而海亮不但在2019年之后连续入榜,还能在2023年掉榜后再次回归。

2013年-2018年,海亮集团收入从784.6亿元激增到1742.47亿元,年均复合增长率17.30%;2019年,全球贸易摩擦带动制造业下行,但海亮集团依然增长,营收达到1879.73亿元。

2023年掉榜,也并非海亮集团不行了,其2022年实现营收2073.7亿元,只不过是增速慢了点,只有3.5%。但转眼,它就再创新高:

据《财富》榜单数据显示,其2023年营收高达357.01亿美元(约2536.18亿元)。如这一数字确切,意味着,已经在千亿规模上持续前进的它,又一年就多出将近500亿营收。

这个成绩,放到当下,是殊为不易的。

02 *的炼成

敢于逆周期操作,且能与时俱进的产业转型和升级,是海亮成就海亮的“不二法宝”,而这离不开其创始人冯海良的想象力与执行力。

1960年出生的冯海良,25岁时在老家承包了一个贸易公司,靠倒卖铜材赚钱。不出几年,快速摸清行业门道与行情规律的他,就开始了大胆的逆周期操作。

1989年,国家大力宏观调控抑制通货膨胀,五金市场疲软,铜价降到冰点。看着满屋的“废铜烂铁”,冯海良有些沮丧,但不久,沮丧就变成了兴奋:

市场不会消失,疲软正是抄底时机,要向铜加工行业转型!

这年年底,冯海良办起了诸暨县铜材厂,此后经济继续起飞,他的铜材厂也渐成规模。

这不但让他尝到了甜头,而且还总结出自己的商业习惯和哲学,时刻关注国家宏观经济变动,并且相信:“危机酝酿商机”。

1996年,受东南亚金融危机影响,铜加工业再次跌入谷底,同行纷纷停产。冯海良再次逆流而上,投资2500万元改扩建铜管生产线。

外人看来,寒冬中大手笔扩张,实在太过疯狂!

冯海良却很笃定,“我从不好赌,只因铜管市场潜力惊人。”

因为他早已做足功课,并且发现了新的商机:以空调为主的制冷行业是铜材需求大户,中国中小城市以及农村空调市场前景极大,而国内空调配套铜管大都依赖进口,如果海亮能替代进口,那将生意了得。

而且,他也谋划出获得成功的路径:聘请专家和优秀人才,提升工厂生产效率和品质。他相信,只要能生产出品质可靠,但性价比高的产品,一定不愁销路。

此后,冯海良大力度改革工厂,将铜管生产的160多个环节压缩到95个,并在生产车间推行质量“连坐制”,以提高效率、压缩成本、优化产品品质。

海亮的性价比优势很快就被凸显出来:铜管价格比市面报价低15%,达标率则从50%提升到100%。

有了品质和价格的金刚钻,冯海良开始到市场揽“瓷器活儿”,他找到同在诸暨市、后来的全球制冷阀件龙头盾安集团老板姚新义:

我们的产品,免费试用;如果不合格,全部退还!

盾安的试用还在继续,冯海良又趁热打铁,将“免费试用”推向全国,一个个订单随之敲定。

1998年金融风波退去,铜材市场现货短缺,海亮产品供不应求,一跃成为中国铜管*的民营企业。

2002年,海亮实现年产销量12万吨,改写行业历史,成为国内*家销量突破10万吨的铜加工企业。

真正让海亮一骑绝尘的,也是一场世界性大危机。

2008年8月初,在冯海良接连几天的催促下,一项“净库存制度”终于在海亮全面落地。

所谓净库,是指没有库存。其核心要义是,以销定产,当销售订单数量与价格确定后,海亮再*时间匹配相应的供应商,然后组织生产,进而保持供需平衡。

这样做的好处,可以让海亮免去库存,尤其避免原料价格波动的风险,只赚加工费,不受价格涨跌影响。但坏处也很明显,那就是只能赚加工费,无法享受到“屯货居奇”的快钱。

而冯海良决定推行这一模式的2006年,却正逢国际铜价一路上涨,铜市投机很容易一夜暴富。海亮高层管理会上,甚至有人质问“这样的钱不赚白不赚,为什么不赚?”但冯海良异常坚定:“只赚取加工费,不做铜市投机。”

因为他已经从整个行业的高歌猛进中看到危机,看到一场大的经济波动和行业萧条即将来临。

只是短短两年,冯海良的预见就成了现实:2008年10月,受全球金融危机影响,国内铜价史无前例地崩盘,很多国内铜加工企业遭受重创。海亮在美国、韩国的竞争对手们,也纷纷倒闭停产。

只赚加工费的海亮,不但成功逃掉库存巨幅贬值的灾难,还成功接过很多倒下同行的订单。更重要的是,其强大的抗风险力和稳健经营策略也赢得客户们的好评与信任,为其后来把握机会打下更好的基础。

机会很快就来了。等全球市场陷入低谷,中国出台4万亿计划,以房地产与基建为支撑的经济迅速起飞,而铜加工要靠的就是基建和房地产。准备好了的海亮因此机器轰鸣,滚滚前进,几年工夫就迈进了千亿营收俱乐部,成为世界*大铜合金管加工企业。

除了把握经济周期的变化,跟随产业趋势演变不断产业升级,则是海亮在最近几年依然能保持增长的关键。其中一个重要领域就是,豪赌锂电铜箔。

锂电铜箔是新能源动力锂电池不可或缺的原材料,也是新能源汽车中用铜最多的部分,在电池成本中占比5%-9%。据高工产业研究院测算,2020年-2025年全球锂电铜箔市场年复合增长率将达45.7%,前景巨大。

2021年11月,作为海亮核心上市企业的海亮股份宣布在甘肃兰州新区豪掷89亿元上马项目,并于2023年11月24日,再次引进战略投资者,增资33亿元。

这一预计2025年完全达产的高性能铜箔项目,目标直指年产15万吨,且2023年年产能已达2.5万吨。海亮股份还透露,已对蜂巢能源、宁德时代、比亚迪等重量级客户,批量供货。

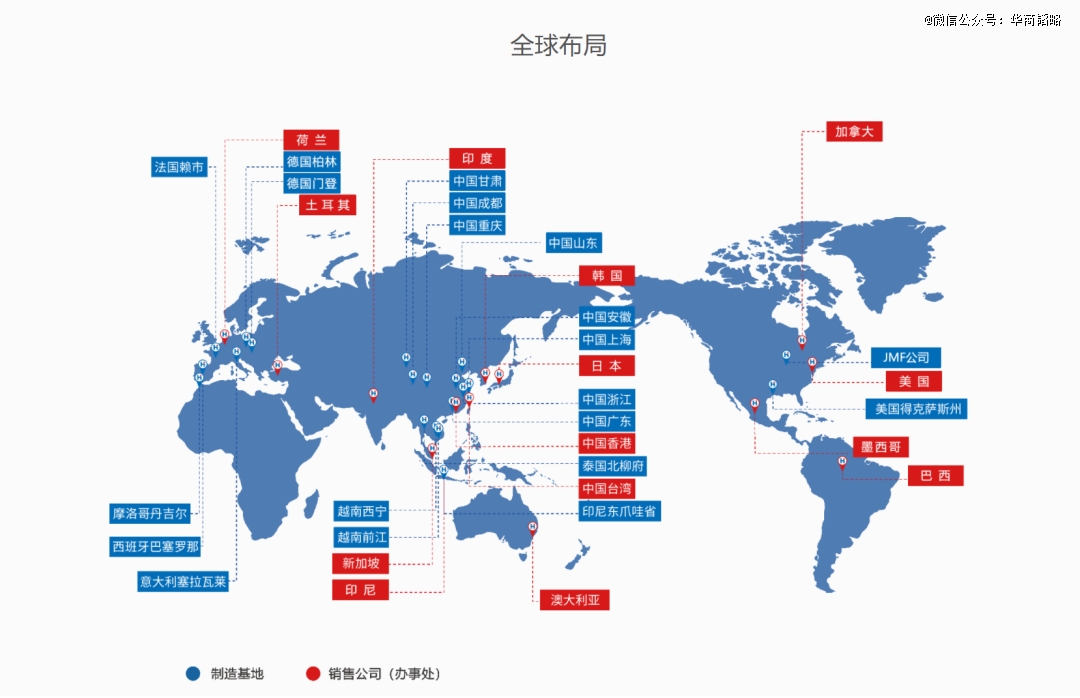

全球化也是海亮既把握机遇做大,又尽可能规避风险的要点。

早在2007年,海亮就相继在越南、泰国建厂,加快“走出去”步伐。

2016年起,海亮又大胆开启了更激进的全球“攻城略地”。其接连收购了美国保温管分销商巨头JMF、芬兰诺尔达的3家亚洲工厂及大量全球专利和商标,并启动了1200多亩的美国休斯敦制造基地……从而得以在全球构建强大的本地销售网络,稳固霸主地位。

包括做锂电铜箔,海亮也都是全球布局:

2023年,海亮股份宣布斥资59亿元,在印尼建立年产10万吨高性能电解铜箔项目,2027年完成。今年5月7日,又宣布计划投资2.88亿美元,在摩洛哥建设海亮新材料科技工业园,包括年产2.5万吨锂电铜箔等多条新能源材料生产线。

掀起这场新能源战役后,海亮信心十足,“三年进前三,五年争*!力争2027年,成为全球*铜箔生产企业。”

03 小心又大胆

冯海良曾公开表示,“当危险来临,就像水变浅时鱼是紧张的,而渔夫是兴奋的。”

2014年,冯海良家族首次以145亿元财富,成为当年“胡润百富榜”上的绍兴首富,此后又连续蝉联7年,实力惊人。

一路走来,冯海良不仅善于危机闯关,对危机的嗅觉十分敏锐,更敢于反身入局和破局,可谓小心又大胆的商界奇才。

早在2003年,他就带上翻译闯美,为海亮拉来了*个百万美元出口大单。但次年,其旗下一个产品却在加拿大,遭遇反倾销诉讼,销售收入直接归零。

冯海良十分触动,立马决定通过全球布局,降低国际贸易壁垒风险。

2005年,海亮在美国等22个国家和地区注册产品商标,2007年又在越南建厂,成功避开了2010年后美国对中国铜管的双反制裁。

这样的例子,不胜枚举。

2011年,浙江民企间流行以企业互保、联保,解决融资难。海亮也一度涉及,但冯海良嗅到了“联保信贷”的巨大风险,强硬将“不予对外担保”写入公司章程。次年,浙江大量民企因此资金链断裂破产,海亮却再次全身而退。

海亮成长为横跨多产业的“巨无霸”路上,冯海良更扮演了一个追求“快进快出”的高手。

2011年,海亮启动房地产战略,以快速拿地、快速销售、快速回款策略,实现了房地产业务从年营收26亿元到2013年153亿元的“三连跳”,震惊业界。

2016年8月,海亮集团的一次董事局会议上,冯海良突然宣布退出极为赚钱的房地产行业。并陆续将旗下房地产和物业业务,转让给融信、世茂集团。

其果断,再次震惊业界。结果是,随着房地产黄金时代落幕,2022年下半年融信、世茂接连债务违约暴雷,海亮集团却正在主业上一路狂飙。

冯海良不无得意地表示,“在*的时机进入房地产领域,获得了巨大经济效益;又在*的时机,果断选择退出。”

在企业经营上,冯海良十分高调地将客户、供应商和员工,视为“三个上帝”。

对客户和供应商,海亮讲究诚信至上。2002年,海亮就在厂门口挂出“失信赔偿”牌匾,大意是“若未严格按合同或口头约定时间支付款项,就按银行1年存款利率的十倍赔偿”。

2008年金融危机中,海亮将年度奖金和每人500元购物券福利提前发放,帮助员工解决生活困难,并公开承诺“不裁员不降薪”。

善于危机中闯荡的冯海良,做人却格外低调又小心,几乎不接受任何专访。

2017年8月10日,因美股交易员粗心的“乌龙指”,造成海亮教育股价暴涨2万倍,冯海良身家也一度暴涨到5万亿美元,做了八分钟“世界首富”。被迫出名的他,只以一句“国际玩笑”回应,就又消失在公众视野中。

在公司治理上,姐姐冯亚丽曾以集团董事长身份负责对外交流,冯海良则长期隐于幕后。其儿子冯橹铭也于2023年,成为海亮股份总裁,显示出交班传承的兆头。

冯海良认为,人才才是企业的“*武器”。

早在2000年,海亮就广发“英雄帖”,吸引高素质人才。在西北铜加工厂工作近20年的曹建国,也应邀前来,2020年6月9日,他正式接任集团董事局主席,成为新的集团掌舵者。

曹建国也一路证明了冯海良的识人眼光。比如最初董事会上不少人质疑是否有必要出海建厂,曹建国是*个支持冯海良决策的。2017年,在全面推动海亮的战略收缩转型中,时任海亮集团董事长的曹建国也扮演了关键角色。

曹建国挑起集团重担后,冯海良则全面退出管理岗位,担任海亮明德院院长,专注于培养更职业化的海亮管理团队。

不过,看似“隐退”的冯海良要操心的,其实还有很多。

2022年,营收高达2073.7亿元的海亮集团,净利润仅有16.52亿元,同期作为集团主业上市旗舰的海亮股份净利润为12.08亿元,占比73%之多。以至于海亮高管感叹,“我们没有特别赚钱的板块。铜加工利润率不高,教育持平、农业亏损。”

甚至,海亮股份的业务利润,也正因锂电铜箔的新业务投入受到拖累。

2023年,海亮股份营收755.89亿元,归母净利润11.18亿元,同比减少7.46%。2024Q1营收218.52亿,归母净利润3.15亿元,同比减少5.5%,业绩不及预期。

并且,海亮的加速扩张,更带来较高的债务压力。从2018年-2023年,仅海亮股份的债务总额就从108.27亿飙升至235.66亿,负债率至今为58.33%。

35年来,海亮像一只无法停下的“鲨鱼”,越游越快。但这一增长奇迹能否维持,或将是一个长期挑战。