大市持续不振,啤酒板块跌跌不休三年有余了。其中,华润啤酒自历史高位*跌幅为70%,板块内仅次于重庆啤酒的74%。

持续下跌后,华润啤酒作为中国啤酒行业老大,估值已下跌至13.4倍,位列行业倒数*。而青啤、重啤均在20倍左右,珠江30倍,燕京、惠泉均在40倍以上。

那么,华润啤酒为何被资本市场狠狠抛弃?是基本面大幅恶化,还是大市疲软下的非理性下杀?

本文持有以下观点:

01、华润啤酒现有基本面没有失速,且盈利能力还在吨价的提升下保持上升势头。

02、啤酒行业受到宏观消费降级的影响很小,产品高端化升级趋势没有逆转,但升级重心已从高端转向次高端,未来吨价还将保持上行。

03、华润啤酒股价暴跌,并不是基本面被严重动摇所致,主要是挤此前估值泡沫。现有估值位列行业倒数*,主要因素是港股流动性折价,叠加做空力量顺下跌大市得以加强。估值被低估,但中短期内见不到逆转的市场力量,不宜盲目抄底。

1、业绩仍在上升期

纵观港A两市食品饮料赛道,股价下杀七成的企业往往伴随着基本面的大幅恶化,但华润啤酒却是一个例外。

2019—2023年,华润啤酒营收、净利润年复合增速为4.4%、40.8%。业绩增长的逻辑是产品结构优化。

2023年,华润啤酒总销量为1115.1万吨,同比增长0.5%,低于2019年的1143.4万吨,整体保持总量缩减大趋势。结构上,次高端产品在最近四年均维持双位数增长,2023年规模已突破250万吨,占总销量比重超过20%。

其中,高端的喜力啤酒销量增近60%至60万吨,使得中国成为喜力全球第二大市场。不过,次高端勇闯天涯superX增长不及预期,2023年销量规模仅40万吨,其中山东等区域市场出现一定下滑。

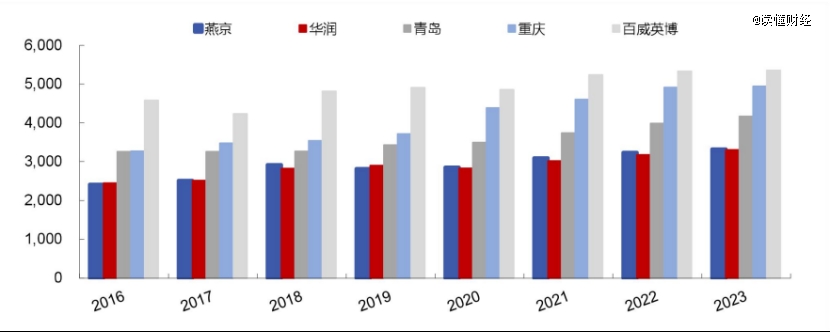

产品结构优化下,华润啤酒吨价依旧保持增长态势。2023年,平均吨价3306元(同比增长4%),位于五大啤酒企业之尾,但最近几年吨价跟随行业保持着不错上升势头。

(中国啤酒龙头企业吨价,来源:山西证券)

销量结构改善以及吨价上行,华润啤酒盈利能力持续走升。2023年,毛利率为41.4%,创下历史新高,较2019年提升4.5%。与同行对比,低于重啤的49%,高于青啤与燕京。

最新净利率为13%,创下历年次高,较2019年大幅上行9%。可见,公司三费控制较好。其中,管理费用率大幅下行6.5%,主要原因是规模效应以及关闭优化落后工厂、精简人员。

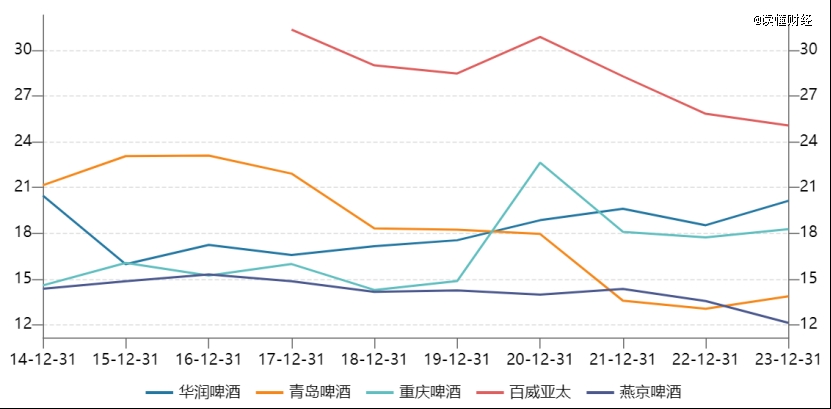

值得警惕的是,华润啤酒销售费用率高达20%以上,逆势走高2.6%,而其余同行均保持下降趋势。

(五大啤酒龙头销售费用率走势图,来源:Wind)

2023年,华润啤酒分红比例为58.9%(含特别股息,此前7年分红比例均维持在40%左右)。与同行对比看,低于重啤的64%,高于燕京、珠江的44%。

综上看,华润啤酒现有基本面并没有出现失速,且盈利能力还在吨价的提升下保持上升势头。

当然,过去成绩不代表着未来。资本市场交易反应的是预期,难道是啤酒未来行业格局恶化,华润啤酒业绩增长面临滑铁卢吗?

2、啤酒没有消费降级

2023年开始,中国很多行业均出现了拼多多效应,包括汽车、电商、茶饮、包装水、投影仪等行业大打价格战,消费降级趋势凸显。

啤酒业自然也受到了一定波及,但基本面大逻辑依然没有动摇。

2023年,主要啤酒龙头平均吨价为4182元,同比增长4%。拆分看,各家均是中高端啤酒销量放量导致吨价上行。比如华润的喜力、燕京的U8、青啤主品牌均实现不错销量表现。2024年一季度,主要啤酒吨价同比再度上升3.5%。

从事实数据看,啤酒业并没有出现其他行业类似的明显消费降级现象。一方面,啤酒作为一种广泛消费饮品,本身价格就偏低——罐装350ML平均仅4.15元,瓶装630ML仅5.17元,受到宏观大势的影响很小。

另一方面,厂商也没有动力重回低端,搞价格战。华润啤酒董事会主席侯孝海就曾明确表示:“华润啤酒没有任何去降价、打促销战、打价格战的想法”。

当然,这也是由啤酒现有市场格局决定的,大打价格战的时代早已经过去了。

2014—2018年,全国啤酒市场经过前期大规模跑马圈地后形成五霸格局——华润、青啤、燕京、重啤以及百威。在此期间,这五家龙头都想扩大自己的实力范围,纷纷选择扩大产能,进行了价格的大厮杀。杀得最惨的时候,百威、华润净利率仅有3%,大家都不赚钱了。

从2018年开始,五大啤酒厂不再内卷,比较默契地从追求量到追求价,调整中高档啤酒的占比,吨价持续上涨至今。2023年,全国啤酒市场格局依旧是这五家——华润31.4%,青啤22.5%,百威18.3%、燕京11.1%,重啤8.4%。

其中,华润在黑龙江、辽宁、江苏、安徽、浙江、湖北、四川、贵州、甘肃、青海这些省份市占率保持*。而其余四家酒厂在全国另外的省份均占有一席之地。

基于相对垄断的市场,内卷搞价格战没有在啤酒业再次发生,而是继续彼此之间默契搞产品升级。

当然,消费降级趋势下,高端以及超高端啤酒继续放量得空间不大了。因为啤酒常见餐饮消费场景,复苏并不乐观。据国家统计局数据,今年7月餐饮消费收入同比仅增长3%,显著低于疫情之前的水平。另据新零售统计,2024年一季度,餐饮新注册、注销和吊销家数分别为73.1万家、45.9玩家,分别同比-23.4%、233%。

过去类似乌苏啤酒、喜力啤酒、百威啤酒频频大放量的情形在未来可能会比较难了。因此,高端化进入下半场,厂家将产品结构化升级的重心放在次高端,即6-8元升级为8-10元。

厂家均有一些实质性动作。比如,重庆啤酒将重庆品牌确立为下一个全国性品牌,燕京则全力打造次高端U8,华润啤酒则选择发力勇闯天涯次高端产品。

此外,价格维度还有一个利好因素是原材料成本持续下行。在成本结构中,包材占比51%(主要为玻璃等)、麦芽占15%。其中,玻璃价格连续重挫,主力期货价格已从年初的1900元大幅下跌至如今的1244元,跌幅高达34%,逼近2020年3月*水平。另外,进口大麦均价从2023年初的410美元/吨下跌至263美元/吨,跌幅高达36%。

生产成本下行,有利于啤酒企业净利率提升,业绩弹性将有所释放。

3、为过去的高估值买单

整体看,包括华润啤酒在内的五大龙头业绩表现均较为稳定,次高端产品升级还会继续,吨价上涨势头也并没有逆转,未来业绩空间暂没有看见天花板。

可见,五大啤酒龙头股价从2021年暴跌至今,主要逻辑并不是基本面发生了严重动摇,而是狂挤估值超级泡沫。要知道,在2021年2月之前,市场疯狂抱团各大赛道龙头,华润、重啤在短短几年时间内大涨10倍,估值在2021年高峰一度去到了145倍、130倍。

那么,华润啤酒作为行业老大,为何估值沦落到只有13.4倍,创下历史新低,排名倒数*呢?

关键因素在于华润啤酒在港上市,流动性较差,叠加做空力量偏强,导致估值相较于行业平均水平偏离较大。

当前,港股单日成交已经跌破700亿港元。没有活水进来交易,即便基本面扎实可靠,可能也抵挡不了下跌大势。流动性导致估值折价,啤酒行业里还有一个典型案例。青岛啤酒在A股、港股两地上市,前者给到的估值为20倍,后者仅14倍,有30%的流动性折价。

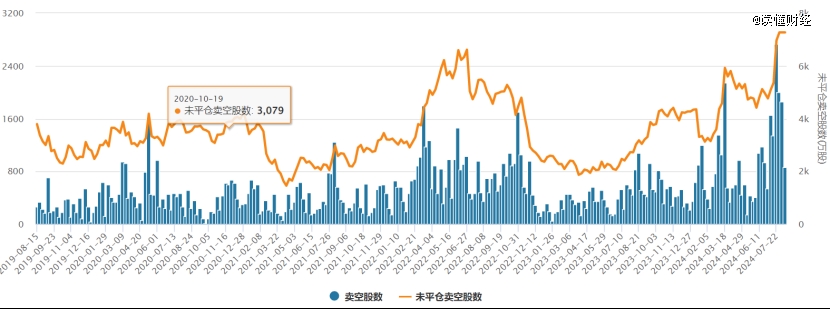

从资金面角度看,在港股大势和企业进入下跌趋势中,做空力量会顺势加强。据Wind显示,截止8月12日,华润啤酒空头未平仓数已达7072万张,创下历史新高记录。

(华润啤酒卖空情况统计,来源:Wind)

华润啤酒最新PE跌至13.4倍,处于历史极低水平,股价也跌回到了2018年(2023年扣非净利润是2018年的5倍多)。从基本面维度去评估,估值被市场低估的概率偏大。但鉴于港股大市以及自身股价下跌趋势,市场在中短期内很难有合力驱动逆转,做多的散户股东恐怕得继续煎熬了。

12448起

融资事件

5980.94亿元

融资总金额

7709家

企业

2453家

涉及机构

692起

上市事件

8.26万亿元

A股总市值