Biotech在A股上市“遇冷+收紧”已非新鲜事。2024年,A股仅有海昇药业(北交所)和爱迪特两家医药企业上市,而中止IPO的医药企业数量,2024H1已经达到36家,无限接近于2023年全年的38家。

据报道,截至6月30日,仍有42家医药企业IPO目前处于审核状态,其中科创板15家。至于今年申报IPO的医药公司,更是人迹罕至。

即便如此,依然有未盈利Biotech选择逆流而上。近日,鞍石生物与华泰联合证券高调签署辅导协议,正式启动科创板上市进程。

当然,科创板的辅导一般用时在3个月到1年不等(视企业情况),而从申报再到过会(平均大约在307天)。显然,鞍石生物旨在押注科创板一年或一年半后的政策松解,意图做*个“吃螃蟹的Biotech”。

2024年*一家上市成功的爱迪特还是采用了标准一,一方面,相信鞍石生物此时辅导也是受到近来国家支持创新药政策和标准五审核松动的风声影响;另一方面,鞍石生物*创新药伯瑞替尼的商业化也给了公司底气。

鞍石生物显然是新一代融资能力很强的Biotech,在行业如此的投融资背景下,2023年底仍完成了10亿元人民币的B轮融资,投资方包括国投招商、IDG资本、燕创集团、凯辉基金、贝恩资本等。

我们不妨来看看,这家“硬闯”科创板的Biotech,有何过人之处?

1、鞍石生物与伯瑞替尼的故事

拨开鞍石生物的官网公示的管线图,赫然发现公司的管线其实并不多,*一款吧已经商业化的品种为一款靶向c-MET的小分子激酶抑制剂伯瑞替尼,其次处于临床二期阶段的管线/组合就分别为靶向EGFR 20ins小分子酪氨酸激酶抑制剂安达替尼、伯瑞替尼与安达替尼的联用组合,剩下的管线均处于IND或临床前阶段。

其中,*看点的莫过于已经商业化的伯瑞替尼,同时伯瑞替尼背后还有一段故事。

伯瑞替尼真正的源头研发机构来自于中&美冠科(康方生物的几位创始人也出自该公司),当年甘肃首富阙文彬和前誉衡药业研发&BD总监的石和鹏成立北京浦润奥,浦润奥与中&美冠科达成多个抗肿瘤项目的开发合作(国内权益归浦润奥),其中伯瑞替尼便是中&美冠科针对c-Met靶点进行研究后设计出的化合物CBT-101。

2015年伯瑞替尼进入临床,2年后浦润奥及其背后的金主阙文彬遭遇债务危机,无力继续推进伯瑞替尼的临床,开始寻求在海外融资。2018年鞍石生物前身迈能博尼成立,在2021年鞍石生物完成超2亿美元的A轮融资,同时鞍石生物完成了对浦润奥的收购,正式获得伯瑞替尼在中国的权益。

之后的故事,大家都知道了。

2023年11月,CDE附条件批准伯瑞替尼用于治疗具有MET 14外显子跳变的局部晚期或转移性非小细胞肺癌患者。

2024年4月,伯瑞替尼用于既往治疗失败的具有PTPRZ1-MET融合基因的IDH突变型星形细胞瘤或有低级别病史的胶质母细胞瘤成人患者,成为国内*完全获批用于治疗脑胶质瘤的小分子MET靶向药。

2、伯瑞替尼有何潜力?

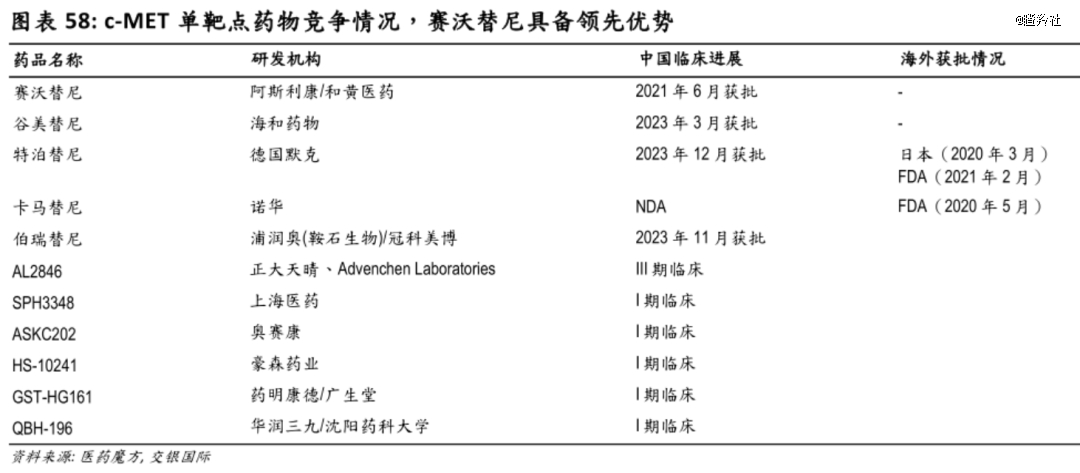

要探究伯瑞替尼的潜力,须从其靶点开始探索。目前,c-MET抑制剂国内市场异常激烈,加上鞍石生物的伯瑞替尼一共有五款药物在市,余下四款分别为和黄医药/AZ的赛沃替尼、海和药业的谷美替尼、德国默克的特泊替尼和诺华的卡马替尼,获批适应症集中在MET 14外显子跳变非小细胞肺癌这一领域。

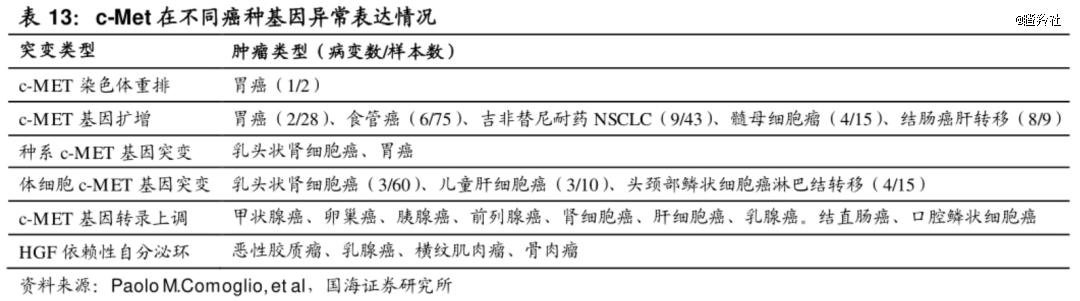

当然,研发选手扎堆的赛道意味着巨大的市场潜力,c-Met是一个重要的受体酪氨酸激酶,参与人体的多种细胞信号传导通路,对细胞生长、迁移、侵袭和血管生成等过程发挥重要作用。同时,研究发现c-Met信号通路异常激活或者突变时可能导致多种癌症、耐药、肝纤维化和炎症性疾病的发生。

其中比较常见并作为治疗方向的有三个路径:

1)Met 14外显子跳跃突变,其在非小细胞肺癌(NSCLC)患者中的发生率约为0.9-4%,而在肺肉瘤样癌患者中,其发生率更高,达到了31.8%。值得注意的是,Met 14外显子跳跃突变NSCLC的恶性程度更高,更易复发,生存预后更差;

2)EGFR耐药:c-Met基因扩增会出现在EGFR抑制剂耐药的肿瘤细胞中被激活,这会促进细胞生长和转移能力;

3)消化道癌症基因异常表达:c-Met被发现在消化道癌症基因异常表达率极高,胃癌病人c-Met基因突变阳性率约为25%,结直肠癌病人c-Met基因突变阳性率约为15.3%;

不难看出相对于Met 14外显子跳跃突变来说,EGFR耐药后市场与消化道癌症治疗市场空间更大。

以*在国内获批和黄医药/AZ的赛沃替尼(2021年获批)销售情况看,赛沃替尼目前仅获获批了化疗后MET 14外显子跳变的局部晚期或转移性非小细胞肺癌并进入了医保,2023年全年实现销售4610万美元,2024H1则实现销售2590万美元(固定汇率同比增长22%)。

可见,赛沃替尼作为先发分子历经3年推广并进入医保,MET 14外显子跳变的NSCLC适应症销售仍不到4亿元人民币,要发挥c-Met抑制剂潜力,适应症扩充迫在眉睫。

鞍石生物伯瑞替尼作为后发者,优势何在?

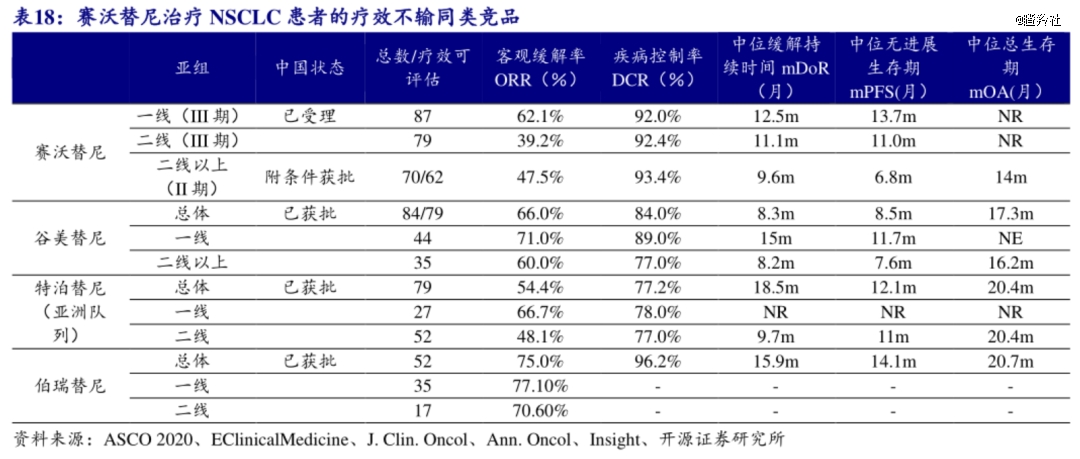

1)疗效数据出色:伯瑞替尼最新公布的二期数据显示,针对MET ex14突变的晚期NSCLC患者,初治患者ORR高达77.1%,二线经治患者ORR达到70.6%,而中位缓解时间(mDOR)为15.9个月,中位PFS为14.1个月。

伯瑞替尼在非头对头的数据比较中,展现出了Best in class的潜力。

2)针对肺癌远处转移患者的差异化机会:众所周知晚期肺癌极易出现局部复发和远处转移,主要转移部位包括脑、肝、淋巴、骨和肾上腺等。伯瑞替尼肺癌脑转移和肝转移患者两个亚组的早期临床试验中,展现出了显著的疗效,脑转移小样本患者临床ORR和DCR均高达100%,能够较好的穿越血脑屏障相信也是伯瑞替尼的差异化优势。

即便如此,算上MET 14外显子跳变、MET原发扩增的NSCLC和胶质母细胞瘤的治疗市场,伯瑞替尼的上限依旧想象力不足。

3、鞍石生物后手:同行的殊途同归

做c-Met抑制剂的研发厂商同行,最终都会殊途同归,集中精力攻克EGFR耐药后市场,鞍石生物也不例外。

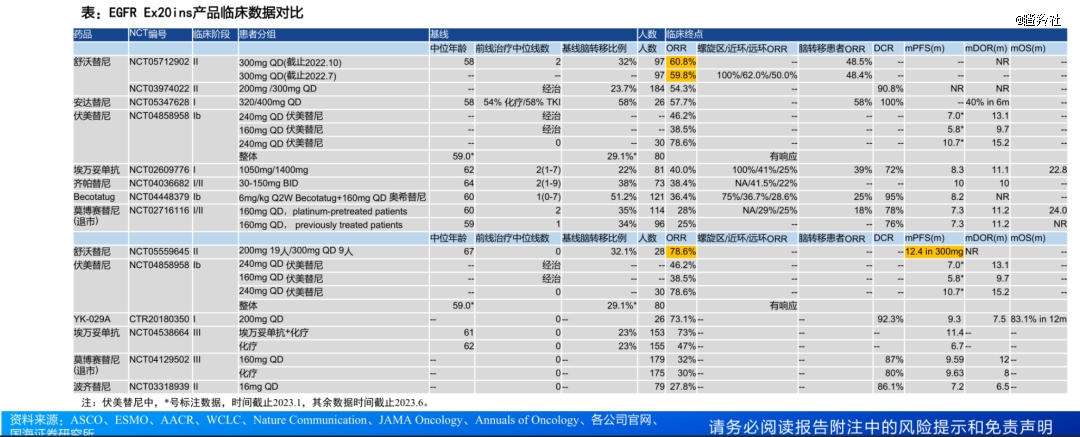

鞍石生物开发了一款EGFR小分子抑制剂安达替尼,目前主适应症是治疗EGFR 20号外显子插入突变的NSCLC患者。

无论是从进度还是早期数据看,安达替尼潜力同样不俗。针对EGFR 20号外显子插入突变的NSCLC适应症,国内目前仅有舒沃替尼*一款EGFR药物获批,安达替尼和强生埃万妥单抗、艾力斯伏美替尼一样,都处于有力追赶者的位置。

另外,安达替尼在AACR大会最新发布的I期临床数据显示:针对可评估的29例EGFR EX20 NSCLC患者,ORR为57.7%,DCR高达100%。并且在8例基线有脑转移的受试者中,3例达到部分缓解,颅内ORR达到37.5%。尽管表观非头对头数据上,安达替尼似乎略逊于舒沃替尼,但值得注意的是安达替尼的患者基线比舒沃替尼更差,不好下结论谁才是同类*。

当然,EGFR EX20 NSCLC也并不是一个大适应症,EGFR EX20只占NSCLC很小一部分,真正值得注意的大市场是EGFR耐药后市场,目前鞍石生物正在通过伯瑞替尼和安达替尼的组合在开展临床二期试验进行探索。

至于市场规模,以强生的埃万妥单抗为例,全球第三代EGFR TKI耐药后市场可能就高达30亿美元。

不过,鞍石生物显然面临未来的巨大商业化压力,阿斯利康的奥希替尼拥有很强的渠道基础,同时与赛沃替尼强强联合意图扭转奥希耐药;而强生也通过埃万妥单抗和拉泽替尼的组合攻城略地,鞍石生物想要在这一市场分一杯羹并不容易,可能寻找国内大药企合作商业化是一条比较好的出路。

结语:敢于在此时启动上市辅导工作的鞍石生物,看起来并非是“软柿子”,而是具备一定管线和研发实力的新一代Biotech。只不过如今的布局时机,或许是几句前瞻性,又或者是对自己充分自信,让时间来验证吧。