2024年6月3日,上市公司新金路披露称,决定终止收购安徽天兵电子科技股份有限公司(下称“天兵科技”)53.55%股权。

这次收购案的二审,撤销了2023年天兵科技股东会决议,收购终止,新金路终于放弃收购了天兵科技。至此,A股市场中,又一场经历了拉锯战的收购案,落下帷幕。

1、一桩经历了拉锯战的收购案

这场收购案的始末,要从几年前说起。

2017年,启迪新材料作为风投的角色进入安徽天兵电子科技股份有限公司。天兵科技成立于2012年,专注于微波混合集成电路及微波系统部件的研发、生产和销售。在当年那个环境下,天兵科技正努力实现自主芯片、自主射频部件、自主雷达整机的全国产化。

在2017的《增资协议》达成时,启迪方与天兵科技创始团队的股东,对天兵科技后续治理进行了合理安排,创始团队股东承诺,会继续出任公司的董事、监事等高管以保证天兵的持续发展。

资金注入+保持创始团队的完整性,是一种多赢的安排,既稳定了天兵科技当时的研发进展、进而保证天兵公司稳定发展,也同时维护了原股东和投资股东的长远利益。这次投资后,天兵公司在经营过程中一直持续向好发展。

但是2022年,“野蛮人”来摘桃子了,上市公司新金路打上了天兵科技的主意。

上市公司新金路2022年9月5日发布公告称,新金路与天兵科技的创始团队股东签署了《股份收购框架协议》。

“公司与交易方于 2022 年 9 月 2 日签署了《股份收购框架协议》,公司同意通过支付现金及发行股份购买资产方式收购交易方持有标的公司合计不低于 45.28%股份,同时,停牌后公司将积极与其他股东沟通争取获得标的公司 100%股权。”

等等,想收购天兵科技这倒是没啥问题,但是天兵科技的*大股东启迪新材料在2022年9月7日,向深交所反馈了收到启迪新材料函件,函中启迪新材料申明——对新金路上述并购毫不知情。

可见新金路出手主打一个“突然”,*大股东在不知情的情况下,手里的公司就要被收购了?这就相当于你去别人家做客,人家邀请你欣赏了自己喜欢的收藏品,第二天你开发布会说这个收藏品我买了,结果主人还不知道。

关键这还是涉及上市公司“三重一大”的收购,新金路为了此次收购还停牌了,但是对手方的*大股东表示不知情,所以有业内人士质疑,新金路这次收购的尽调真的审慎吗?对新金路自己的中小股东负责吗?

据过往报道,在停牌后,新金路公司与启迪新材料进行了谈判,提出了收购启迪新材料持有天兵股份,进而100%控股天兵公司的要求,但是,由于启迪新材料基于支持国防工业发展的角度出发及公司的战略部署,没有与其达成一致,双方谈判破裂。

收购进行到了这一步,似乎也很正常,毕竟原股东启迪新材料有自己的打算,而且天兵科技有着*企业的特殊性。

但是第二次收购,新金路直接撕破了脸,虽然无法收购启迪新材料持有的天兵公司股份,但是可以从愿意转让的其他股东(创始股东)的手中,收购天兵公司共计超过50%的股份,也可以达到*控股天兵公司的目的。

理论上,这样做是可以的。

但是天兵科技的公司章程明确规定,公司董事、监事、高级管理人员应当向公司申报所持有的本公司的股份及其变动情况,在任职期间每年转让的股份不得超过其所持有本公司股份总数的百分之二十五,上述人员离职后半年内,不得转让其持有本公司的股份。

而拟转让股份给新金路的天兵原股东们,大多时任天兵公司董事、监事等高管,因此,他们并不能合法完成上述股份并购的必要条件。

另外,启迪新材料在2017年投资时,与全体创始团队股东签署的《增资协议》中,全体创始团队原股东明确承诺了继续出任公司董事、监事等高管的义务。也就是说,原创始团队股东们如果一次性转让其持有的天兵股份的打算,如果遵守公司章程,就要先卸任公司高管,但如果卸任公司高管,就违反了《增资协议》。

在这种情况下,新金路想收购,依法合规的做法是,要么严格遵守公司章程和《增资协议》,分期收购股份,这样做时间周期较长;要么各方经过协商达成一致,修改公司章程以及《增资协议》。

2023年6月28日,天兵公司召开了股东会(以下简称“628”股东会)。核心议题是创始团队股东们全体卸任公司董事和监事的高管任职,同时,选举新的董事和监事。在这次会议上,天兵科技的创始股东们共同委托了新金路公司的员工作为受委托人来参加本次股东会并进行表决。股东会上推荐的新董事和监事,没有一位是创始股东,上述行为也严重违反了《增资协议》。

启迪新材料作为出席股东会的股东,清晰明确地在会议上指出了该问题,但是,原创始团队股东们倚仗合计超过50%的股份优势,强行通过了原董事监事卸任以及选举新董事和监事的股东会决议,企图强行扫清下一步实施股权转让实质操作的障碍。

2、新金路为什么非要收购天兵?

新金路屡次钻法律空子、“忽悠”天兵科技的原始股东不履行承诺,似乎是对收购已经不想再等,为什么新金路这么心急?

新金路成立于1989年,并于1993年在深交所主板上市,也是A股上的元老级公司了,这么多年来一直深耕化工产业,产品为聚氯乙烯树脂(PVC)和烧碱。截至2023年年末,化工业务仍占据公司总营收的99.88%。

近年来,受宏观经济环境及下游市场需求减弱等因素影响,氯碱行业整体呈现下滑趋势,新金路业绩也遭遇危机。2019年至2023年,公司分别实现营收23.19亿元、22.07亿元、29.78亿元、30.39亿元、25.89亿元;实现归母净利润0.64亿元、0.75亿元、3亿元、0.13亿元、-1.77亿元。

表面上,新金路眼看着自己的主营业务不给力,希望通过双主业发展来摆脱“看天吃饭”的状况,实际上新金路目前的财务状况,技术实力储备,都没有实力支撑*企业的发展。

从业务角度来看,新金路说收购天兵科技,是想“完善公司产业链布局”,其2023年年报还表示“适时推动相关资产收购及项目整合,介入了矿产自由开发、*业务等新等业务领域”。

但新金路的业务氯碱电石等,与天兵科技的军民两用微波、毫米波部件及芯片产品没有任何关联性。

另外,天兵科技的业务进展仍然处于需要大量投资阶段。但是新金路2024年上半年,净利继续预亏,预计上半年实现归属净利润亏损约5500万元至6300万元。并且新金路的主业依然面临巨大压力与挑战,新金路提到:

“集团内大部分生产企业主要原料价格依然处于高位,与具有资源优势的氯碱企业相比,公司产品成本相对较高;同时,目前公司主导产品PVC树脂等仍然面临供过于求的局面,短期内难以得到明显修复,行情仍然不容乐观,氯碱行业依然处于低谷周期;另外,公司主导产业存量优化和增量突破受到较大限制。”

特别是2023年净利大幅转亏,新金路也筹划了定增,意在提升资金实力和抗风险能力,经历了两度缩减募资金额后,新金路的定增事项终于在日前获得受理。

补充资金实力靠定增、业绩亏损、行业不容乐观,在这几重“不利buff”的叠加下,新金路的资金实力、业务构成恐不足以支持*第二曲线的发展。

再结合新金路的心急,不禁让人产生这样的疑问:其收购的真实目的究竟是完善产业布局还是尽快控股并表公告后拉动股价获益?

3、黑衣骑士,扰乱市场秩序

这些年,新金路过得并不轻松。

新股民可能不知道,新金路以前叫“金路集团”, 金路集团为四川知名上市公司,早年先后属于“涉黑富豪”刘汉以及刘汉亲属富豪刘沧龙旗下,后来金路集团被拖垮,四川商人刘江东持续增持跃居金路集团*大股东。

刘江东接手后,新金路的业绩总体向好发展,但2022年起,新金路的扣非归母净利却大幅下滑了97.93%。进入2023年,新金路就开展了一系列的自救措施。

先是等不及通过“发行股份+支付现金”双管齐下购买*资产,后来选择直接用现金购买,又于2023年底,发布了一个新的定增计划拟拓展电石渣固废资源利用项目。

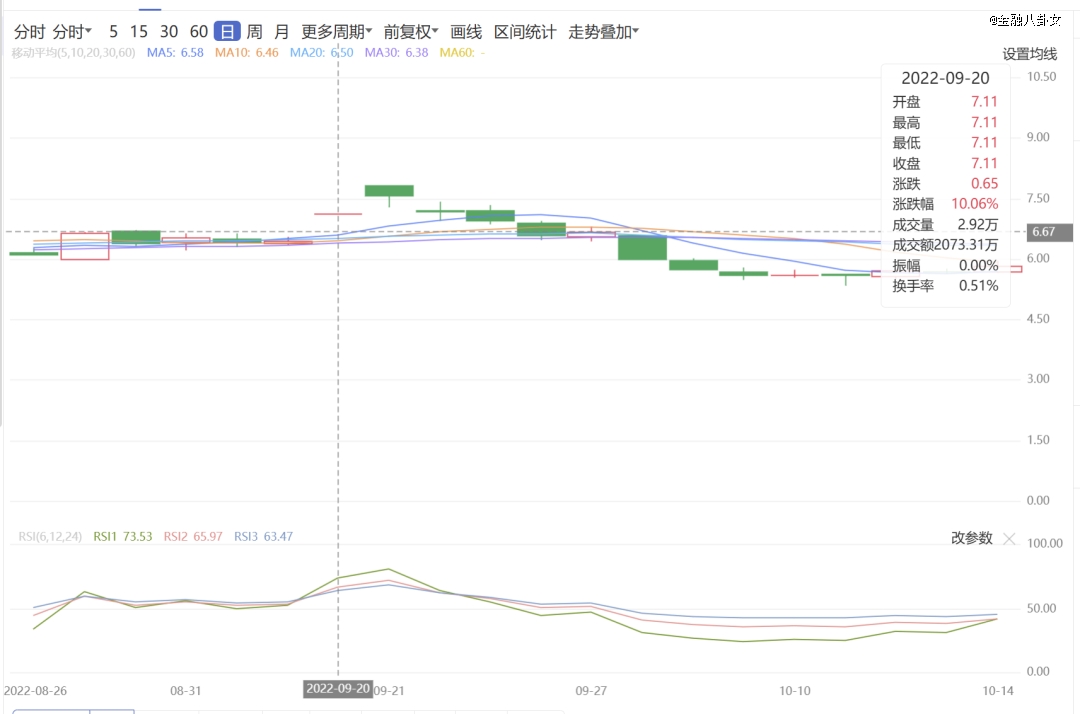

相比提振主营业务,通过“收购”“定增”一些高新技术企业切入新赛道讲故事,提振股价似乎来得更快。例如2022年9月20日,*次收购谈判过后,新金路公司复牌,当日收盘价7.11元/股,涨幅10.06%,9月21日收盘价7.56元/股,涨幅6.46%。

▲2022年9月,新金路复牌后迅速涨停

这时,天兵科技就是拉动股价的一个“好标的”,毕竟,天兵科技目前掌握的微波、毫米波设计与制备技术可应用于无人机系统,而低空飞行这个概念在市场上十分火热。

新金路的“野蛮人”手段,初始投资时不见人影,等行业有点起色了你来“收割”。就像房地产中的捂盘惜售,拿了地你也不开发等到附近配套建起来了、地价上来了,把地卖了,坐享其成来“摘瓜”,不仅不支持实体发展,还把一个优质标的,玩成了拉动收益和股价的金融产品。

试想,要是真的收购成功,新金路不费太多成本,就把股价拉上去了。但是对于天兵科技曾经的投资方们来说,本来辛辛苦苦孵化了一个有前景的项目,被“野蛮人”抢走了;对于天兵科技自身来说,新金路作为新的投资方似乎对它的发展并没有太多思考,以后的业务发展变数太大,好好的发展成果很可能作废;对于新金路的中小股东们来说,这次并购后的高溢价可以带来一些短暂的欢愉,但是长期的权益也难以保证。

所以,新金路收购天兵科技也给资本市场敲响了一记警钟,上市公司在资产并购重组过程中,应当遵守的法律底线和契约精神,资本对于实体企业的支持,应该落在实处而非上市公司的“财技”上。