2023年初,一款小众营养品遭遇抢购,与电解质水、罐头、蒙脱石散、布洛芬等大众消费品共同跻身于热搜词条中——这款营养品便是辅酶Q10。

受到“阳康心肌炎”的需求拉动,辅酶Q10在当时的搜索量一度飙升2500%,各大厂家纷纷传出卖断货的消息,这也是它为数不多闯入大众视线的高光时刻。

尽管当时便有不少专家出来辟谣,证实辅酶Q10不具备预防心肌炎的功效,更遑论治疗,但对于养生概念日益加固的国人而言,经此一役,辅酶Q10已不再是“查无此人”的存在。

伴随着辅酶Q10逐渐家喻户晓,消费者们才惊讶地发现,这款在国内鲜为人知的营养品,其全球90%的产能却被中国企业占据。

而从*款辅酶Q10产品获准上市至今,辅酶Q10在中国的发展历程也不过18年。

01 “银发经济”拉动辅酶Q10强劲增长

所谓辅酶,顾名思义,是指酶的辅助因子,帮助酶发挥其催化作用,促使生物化学反应得以顺利进行。

辅酶Q10是辅酶的一种,参与细胞代谢过程中的能量转换,是细胞产生能量的关键。它广泛存在于我们的细胞中,尤其是心脏、肝脏以及肾脏等高能量需求的器官,因此被视为维持身体活力和支持高能需求器官的关键因素。

除了促进能量生成,辅酶还具有抗氧化、抗衰老;支持心脏健康;改善运动性能、减缓疲劳感等生物学功效,被诺贝尔奖得主莱纳斯·卡尔·鲍林称作“*营养素”。

目前辅酶Q10广泛应用于药品和保健品领域,在药物治疗领域,辅酶Q10可起到保护心血管、辅助癌症治疗等效用;在保健品领域,辅酶Q10有助于增强免疫力、抗氧化、抗疲劳、美容护肤等。

除了药品和保健品,辅酶Q10原料还部分应用于化妆品行业,华经情报网报告指出,保健品、药品和化妆品是辅酶Q10应用的主要领域,其中保健品应用占比最高,达到61%。

不同于维生素和矿物质元素(钙铁锌硒等),辅酶Q10能够靠人体自生合成,因此不少专家指出,对于健康人群,无需额外补充辅酶Q10。

这也导致了尽管辅酶Q10效用*,但却难以像维生素、矿物质这类营养品广为人知,其市场规模也极为有限,截至2021年,辅酶Q10全球市场规模也仅有4.92亿美元。

从全球范围来看,辅酶Q10应用占比最高的属北美地区,市场份额占比约为55%,其次是亚洲地区,占比为34%,其中中国市场规模截至2021年仅有4.26亿元。

值得一提的是,伴随着年龄的增长,人体合成辅酶Q10的水平会逐渐下降,另外患有心脏病等特定医疗状况的人群,体内的辅酶Q10水平也较低。

因而伴随着人口老龄化的加剧,辅酶Q10正乘着“银发经济”的风口迎来快速增长期。

《2022全家营养第四餐消费趋势洞察》指出,当下中老年人群偏好的保健营养品类中,维生素和钙铁锌等元素分别占据前一和前二的位置,辅酶Q10则位列第三,高于胶原蛋白、益生菌、褪黑素等热门品类。

2023年初,疫情防控结束后的“阳康”效应让具有“保护心脏”效用的辅酶Q10迅速走红,汤臣倍健、斯维诗、同仁堂等品牌旗下的辅酶Q10产品在短时间内就实现了月销量破万。

之后辅酶Q10并未就此沉寂,2023年辅酶Q10入围“2023年淘宝年度十大商品”,淘宝热搜热度值飙升到923万。

魔镜洞察数据指出,自2022年12月至2023年11月,主要媒体平台关于辅酶Q10话题的声量达到了10.1万次,同期内,辅酶Q10相关的产品在主流电商平台的销售额约为31.3亿元,同比增长了94.8%。

还值得一提的是,当下的中青年人群面临着职场与家庭的双重压力,不少原本属于中老年范畴的疾病开始有了年轻化的苗头。比如心血管疾病,《中国中青年心脑血管健康白皮书》数据显示,受调查人群中(20至59岁),20至39岁的患病/高风险人群占比为44.3%。

在“以养代医”的趋势下,中青年人开始主动关注生命健康,截至目前,小红书平台中“辅酶Q10”相关笔记已经超过11万条,相关商品超过2000件。而据魔镜洞察调研,辅酶Q10话题的发帖人群中,以21-35在内的人群为主。

无论是愈发壮大的“银发经济”,还是不断年轻化的养生潮流,都让辅酶Q10得以从小众营养品中脱颖而出,走向大众化。

当然,成就这一切的另一个关键是供给,而在这点上,中国企业早已做足了准备。

02 垄断全球90%产能

辅酶Q10的发现可追溯至上世纪50年代,1958年,美国得克萨斯大学Karl Folkers博士确定了辅酶Q10的化学结构,且在实验室中首次通过微生物发酵法生产出了辅酶Q10。

此后大量关于辅酶Q10的基础研究蓬勃开展,70年代后,辅酶Q10的工业化量产开始逐步落地。

此时期辅酶Q10的主要产地为日本,1974年,日本日清(Nisshin)制粉株式会社用半合成法实现了辅酶Q10的工业化生产,并将其作为治疗心脏病的药物。

日本也是最早开发和生产辅酶Q10的国家,早期阶段,全球90%的辅酶Q10供应均来自日本。钟渊化学、三菱瓦斯化学株式会社、旭化成、日清制药株式会社四家日企在很长一段时间内都垄断了辅酶Q10的供应。

我国的辅酶Q10市场起步于上世纪80年代,1982年,我国卫生部药政司批准辅酶Q10作为处方药品用于心血管类疾病的临床治疗,并登载到中国药典上。

21世纪后,伴随着辅酶Q10生产技术的成熟,以及海外市场的蓬勃发展,我国辅酶Q10的产业化进程开始加速,并逐渐取代日本成为全球辅酶Q10的生产核心。

辅酶Q10在中国是典型的外向型产业,华经情报网数据显示,2021年我国辅酶Q10产量超过1300吨,其中国内需求量仅超过200吨。

大量的辅酶Q10原料出口至全球各地,海关总署数据显示,2022年1-10月,我国辅酶Q10出口量为944.8吨,其中,美国是*大出口市场,占比达60.17%。

从企业端来看,金达威2021年产量规模占比达29.43%,是国内辅酶Q10领域的“头号玩家”。

金达威成立于1997年,其创始人汪斌创业前曾在厦门一家氨基酸进出口企业从事外贸工作。

90年代保健品在国内颇受欢迎,1994年,国家统计局曾对35个大中城市进行调查,30%以上的家庭会买保健食品馈赠亲友。保健品行业的创业浪潮也不断迭起,红极一时的“三株口服液”、“中华鳖精”等产品均在此时问世。

年轻的汪斌也在寻找机会,但他没有直接做消费品,扎根行业颇深的他敏锐地发现这些保健品的原料大多都依赖进口,于是汪斌直接做起了原料端的生意,致力于原料国产化。

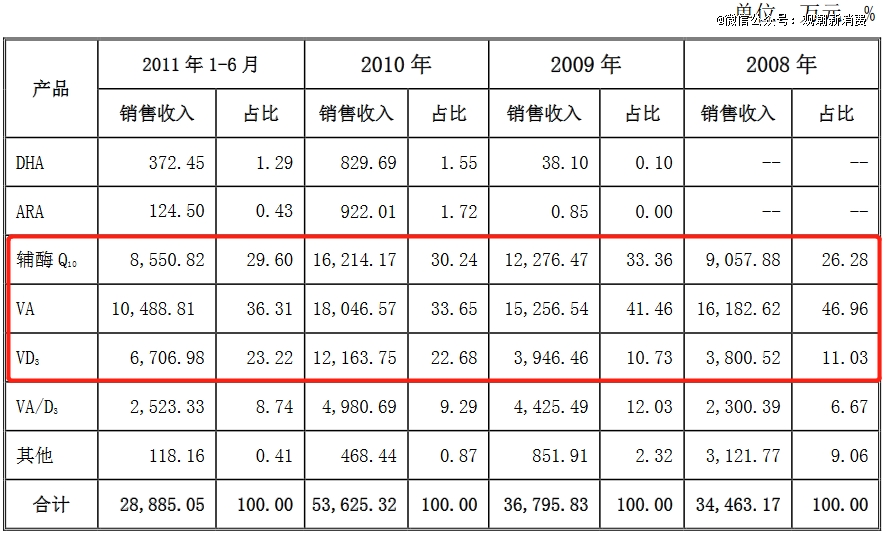

经过数十年的发展,在2011年上市前,金达威在多个原料赛道均站稳了脚跟,不仅是全国*的辅酶Q10生产企业之一,在维生素A和维生素D3两大原料领域,也占据全球前列。

(图源金达威招股书)

金达威上市后,汪斌开始思考企业未来的走向,“往下游发展的话,我们有自研原料品质优势,并且保健品行业前景广阔,在美国等发达国家市场较为成熟,这条路或许可行。”自此金达威开始在全球寻觅合适标的,从2015年到2021年,接连并购、参股了11家企业。

时至今日,金达威在原料端覆盖了辅酶Q10、NMN、DHA、ARA、维生素K2、维生素A及D3六大类原料,在品牌端则拥有Doctor’s Best、舞昆、Zipfizz、ProSupps、LEAN BODY 等五大品牌矩阵,已成为囊括上游原料供应、中游制剂生产、下游品牌运营的全产业链公司。

2023年财报显示,金达威全年营收超31亿元。营养保健食品业务尽管后来居上成为公司的核心业务,但作为全球首屈一指的辅酶Q10原料商,辅酶Q10系列产品营收仍占比23.65%。

辅酶Q10行业集中度高,除了金达威,国内辅酶Q10的主要生产企业还包括神舟生物、新和成、浙江医药。时至今日,中国辅酶Q10产能在全球占比超90%。

03 结语

伴随着辅酶Q10大众化的进程,其产品也愈发与消费品贴近。

在应用领域方面,伴随着消费者抗衰抗老意识的增强,辅酶Q10在保健品与药品之外,也被越来越多地用于化妆品产品中。

《新青年抗衰老态度调查报告》显示,近六成被调查者在20-30岁之间开始感到来自衰老的压力;另据艾媒数据统计,除保湿补水之外,抗衰已成为第二大诉求,超过55%的消费者寻求抗老产品。

作为最重要的脂质抗氧化剂之一,辅酶Q10被赫莲娜、谷雨、瑷尔博士、妮维雅、阿芙等诸多品牌添加进化妆品成分表中。

从产品形态来看,此前辅酶Q10产品多属于保健品行业,产品多为胶囊和片剂,与药品更接近。而如今软糖剂型逐渐开始风靡,比如仙乐健康制定的辅酶Q10软糖剂型标准,在今年7月通过了美国药典委员会的审核,将于12月1日在全球实行。

长期以来营养品领域的标准多由欧美国家制定,而仙乐健康辅酶Q10软糖剂型标准的实行意味着中国在营养品领域迈出了自主创新的一大步。

不仅是辅酶Q10,整个营养品行业在近几年也迎来了深刻变革。

产品形态上日益剥离药品属性,朝着轻养生、剂型零食化的方向发展;产品研发上更注重场景化、分龄化,以细分的脉络延展营养品赛道的边界;渠道方面则从倚重直销、药店向全渠道化转型。

整体来看,营养品从侧重“一老一少”逐渐过渡到“全家营养”范畴,在“4+2+1”的家庭消费模型下,营养品消费无论是人群规模亦或是消费频次都有显著提升。

天猫健康的统计数据显示,2023年天猫健康的年度购买用户数近3亿,人均年度购买频次超过5次,达成了千亿元级别的交易规模。

就当下来看,成人健康、运动健康、女性健康以及中老年健康等细分赛道正在异军突起,这些更具想象空间的市场也将成为营养品未来“流淌着奶与蜜的圣地”。

营养品在国内已然进入爆发前夜。