ADC的BD交易在大热之后开始降温,双抗开始慢慢起势。

近日,诺华以“1.5亿美元+28.5亿美元额外里程碑”与Dren Bio达成战略合作,仅仅是为了使用该公司专有的靶向髓系细胞衔接蛋白与吞噬作用平台来开发新双抗。

在自免领域,今年双抗的交易更是火热。7月,康诺亚将旗下两款自免双抗CM512及CM536除大中华区外的全球权益授权给Belenos Biosciences,获得“1500万美元首付款和近期付款+1.7亿美元额外里程碑付款+Belenos约30.01%的股权”;5月,强生以8.5亿美元收购Proteologix囊获多款自免双抗,包括IL-13/TSLP双抗PX128、IL-13/IL-22双抗PX130等。

与此同时,已经上市商业化和推进到临床后期的双抗亦在发力,更是有公司凭借着单个双抗产品的一己之力,扭转了整个局面。

双抗的风,真的要起了。

01

双抗一己之力带动罗氏

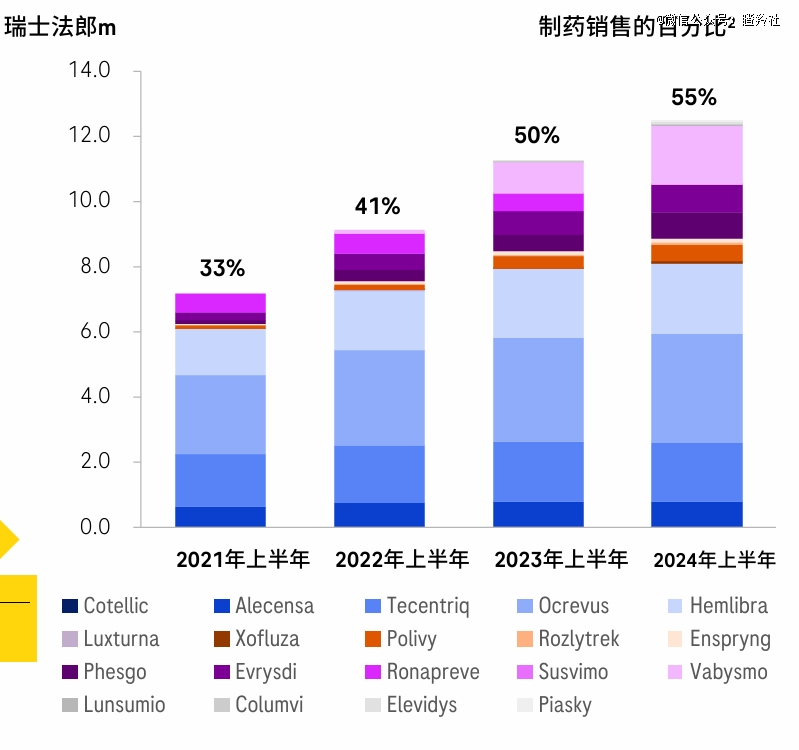

罗氏*是在双抗领域前瞻布局且吃到红利的*MNC巨头,2023年88亿美元的双抗市场罗氏独占80亿美元,主要凭借血友病双抗Hemlibra和眼科双抗Vabysmo两款产品。不过罗氏可能没想到的是,双抗的布局在如今起到了“挽大厦于将倾”的关键作用,推动了公司整体业绩的“艰难”增长。

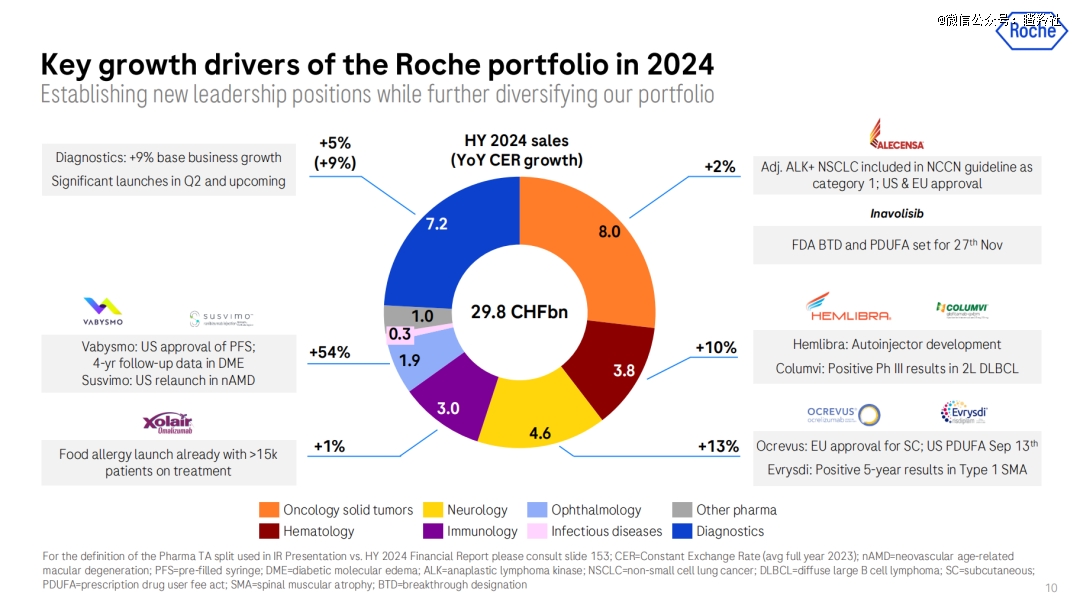

罗氏最新公布的2024半年报显示,公司上半年的总销售额为298.5亿瑞士法郎(339.9亿美元),而2023年上半年为297.8亿瑞士法郎(337.11亿美元),销售额同比增长5%(按固定汇率计算)。

从收入构成来看,占据罗氏营收半壁江山的诊断业务(剔除新冠影响)和实体肿瘤业务均录得个位数增长,凭此带动罗氏营收大动已力不从心。其余板块中,收入增速最快分别是眼科(同比+54%)、神经科学(+13%)、血液瘤(+10%)和免疫学(+1%)。

从产品维度看,能够对影响罗氏整体营收的主要品种主要集中在:ALK抑制剂阿来替尼、PD-L1阿替利珠单抗、CD20奥瑞利珠单抗、血友病双抗Hemlibra、Phesgo(曲妥珠单抗+帕妥珠单抗)、利司扑兰Evrysdi和眼科双抗Vabysmo。

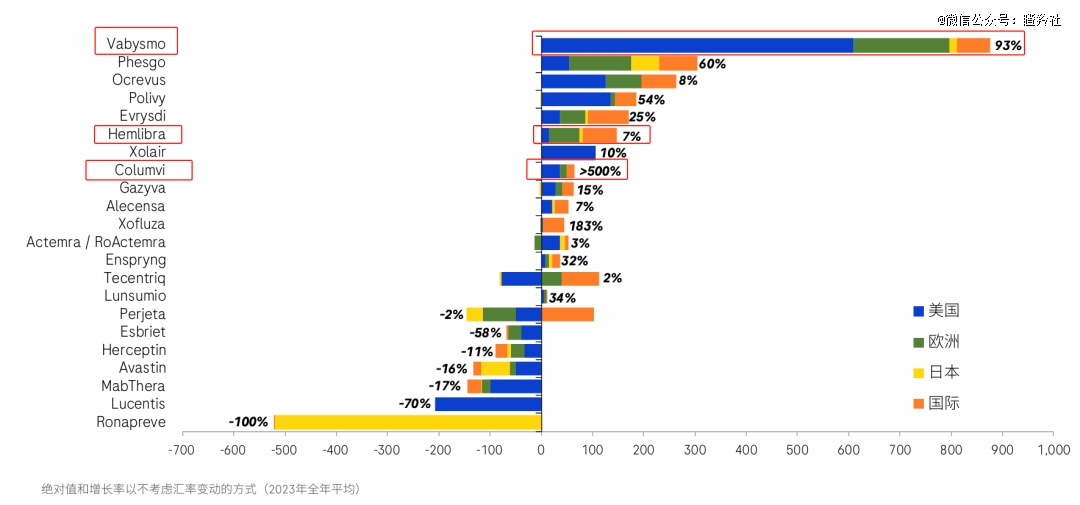

然而,在这些主要产品中,大多数产品都已迟暮:阿来替尼同比增长7%、阿替利珠单抗同比增长2%、奥瑞利珠单抗同比增长8%、Hemlibra同比增长7%,虽然Phesgo和利司扑兰呈现了同比60%、25%的高速增长,但一个为了对冲曲妥珠单抗专利到期的销量损失,另一个则是规模较小对整体营收贡献有限。

其中,对罗氏业绩保持正向增长的*贡献莫过于眼科双抗Vabysmo,上半年销售收入17.94亿瑞士法郎(约20.27亿美元),同比去年几近翻倍(+93%)。

同时,从罗氏产品矩阵中遴选出高增长的选手,除了Polivy这种ADC新型分子和Phesgo这种新型复方皮下剂型外,双抗是未来扛起公司大旗的一种分子类型,除了过去扛旗的Hemlibra、现在扛起的眼科双抗Vabysmo,未来还有两款自免CD20/CD3双抗产品Columvi和Lunsumio。

02

一款双抗支撑Summit宏大市值

如何支撑一家80亿美元市值的Biotech?Summit Therapeutics用一款引进于康方生物的国产PD-1/VEGF双抗Ivonescimab(AK-112)推进全球三期临床就完成了此壮举。

Summit利用PD-1/VEGF双抗AK112主打一个“优于药王”的故事,如今正在一步一步兑现。

5月底,康方生物在治疗PD-L1表达阳性(PD-L1TPS≥1%)的局部晚期或转移性非小细胞肺癌的注册性III期临床试验中,AK112治疗组相较于K药组显著提高了患者的无进展生存期(PFS),风险比(HR)的改善超出了预期。

如今投资者都在等待Summit/康方生物在2024年9月7-10日在美国圣地亚哥的2024世界肺癌大会(WCLC)公布上述临床的具体数据,以考量AK112的优胜程度。

在国内,AK112的商业化正在渐入佳境。5月AK112针对EGFR-TKI经治mNSCLC适应症获批上市,近日AK112针对一线治疗PD-L1阳性NSCLC递交sNDA并获NMPA受理;两个适应症均为大适应症,EGFR突变在非小细胞肺癌患者中约占10~35%,而PD-L1阳性则在非小细胞肺癌患者普遍存在。

同时,国内有卖方预计AK112未来在国内的销售峰值高达60亿元,海外销售峰值约30亿美元。

值得注意的是,从走势上看Summit大涨之后并不像大多数Biotech那样股价随着催化剂兑现而深度回调,而是走出了向上的走势,主要原因可能有几个:1)具体数据的优胜程度并未确认,资金在等待数据公布之时更大的催化;2)Baker Brother在9美元一股的位置大手笔投资,也为公司的价值做了一定的锚定;3)近期Summit与美国肿瘤*的安德森癌症中心签订5年,推动AK112在多个实体肿瘤临床中的应用,被市场视为是AK112临床加速的信号。

由此可见,一款双抗的威力,可换百亿美元市值近在咫尺。

03

进击的双抗后浪

之所以如此笃定双抗市场即将起风,核心逻辑是有多款后浪重磅产品正在商业化加速。

(全球获批上市双抗药物2023年销量情况 图源:药渡)

强生的埃万妥单抗是一款EGFR/c-Met双抗,早在2021年5月获得FDA批准上市,用于化疗后携带EGFR外显子20插入突变(exon20ins)的局部晚期或转移性非小细胞肺癌成人患者。尽管exon20ins只占EGFR突变非小细胞肺癌的12%,依然取得了不错的销售成绩。

exon20ins突变这种小适应症仅仅是埃万妥单抗的开胃菜,作为重磅炸弹奥希替尼的“迭代产品”,强生在2023年底投资者日立下Flag:埃万妥单抗在肺部疾病组合的销售峰值为50亿美元。

2023年,强生向FDA提交了埃万妥单抗联合化疗一线治疗以及治疗接受奥希替尼治疗期间或之后疾病进展的EGFR突变NSCLC患者,以及埃万妥单抗联合自家三代EGFR抑制剂Lazertinib一线治疗EGFR突变的NSCLC患者,两大适应症获批后埃万妥单抗将冲击奥希替尼在一线治疗的市场份额(奥希替尼2023年销售57.99亿美元)。

安进CD3/DLL3双抗AMG-757的潜力也不容小觑,5月中被FDA批准用于治疗广泛期小细胞肺癌成人患者,AMG-757已有临床数据疗效大幅*目前国内外后线治疗SCLC的标准疗法(此前临床数据显示ORR提高8倍,mOS翻倍),有望从小细胞肺癌领域先打开商业化局面。

另外,AMG-757除了在小细胞肺癌有所建树外,安进还在进行AMG-757针对神经内分泌前列腺癌患者的一期临床与AMG-757联合疗法针对其他实体瘤的一期临床,其作为*突破实体瘤的TCE双抗值得期待。

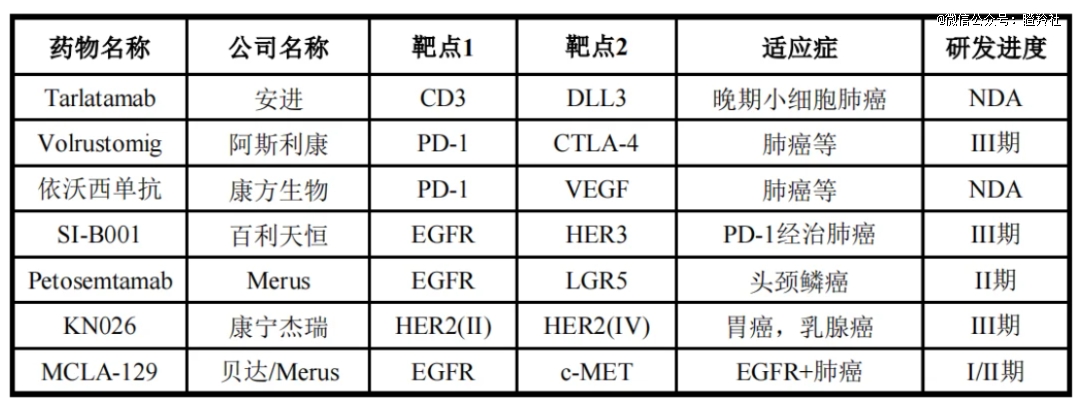

除去上述提到的双抗,更多后浪双抗已经正在向商业化迈进。Merus的HER2/HER3双抗针对NRG1+非小细胞肺癌和胰腺癌上市申请已经被FDA受理并获得优先审评资格,阿斯利康PD1/CTLA4双抗、百利天恒的EGFR/HER3双抗、Merus的EGFR/LGR5双抗和康宁杰瑞KN026均已进入注册性临床,我们很快就能看到更多后浪双抗选手在大适应症上的关键数据。

结语:双抗起舞正当时,中国药企作为全球双抗研发的重要力量,这波泼天富贵理应能接住。