黑石凶猛。

上周,黑石公布2024第二季度财务报表:过去三个月,黑石募集了394亿美元,实现退出235亿美元,投资则创下新的记录——投出340亿美元(约合人民币2400亿)。

这是黑石自2022年以来最活跃的投资季度。当国内部分投资机构出现“零出手”,黑石们却大胆扫货。

“我们决定采取更积极的方式进行新投资,播下未来价值创造的种子。”苏世民在财报电话会上透露,黑石正着手进入人工智能、能源基础设施等潜力巨大的市场。与此同时,最新的私募股权并购基金、基础设施基金,信贷基金等也已经在紧锣密鼓地筹备之中。

他们正在用行动表明——预判美元降息;叠加估值来到低位,也许正是扫货的好时机。

黑石扫货

3个月投出2400亿

黑石最新成绩单出炉。

从业绩来看,由于利率上升抑制了投资回报,黑石一定程度上受到了房地产业绩的影响。但得益于私募股权和信贷收益,黑石第二季度依然实现了利润小幅增长——

黑石私募股权部门可分配收益增长了16%,信贷部门增长了51%,抵消了房地产部门可分配收益下降了19%的影响。

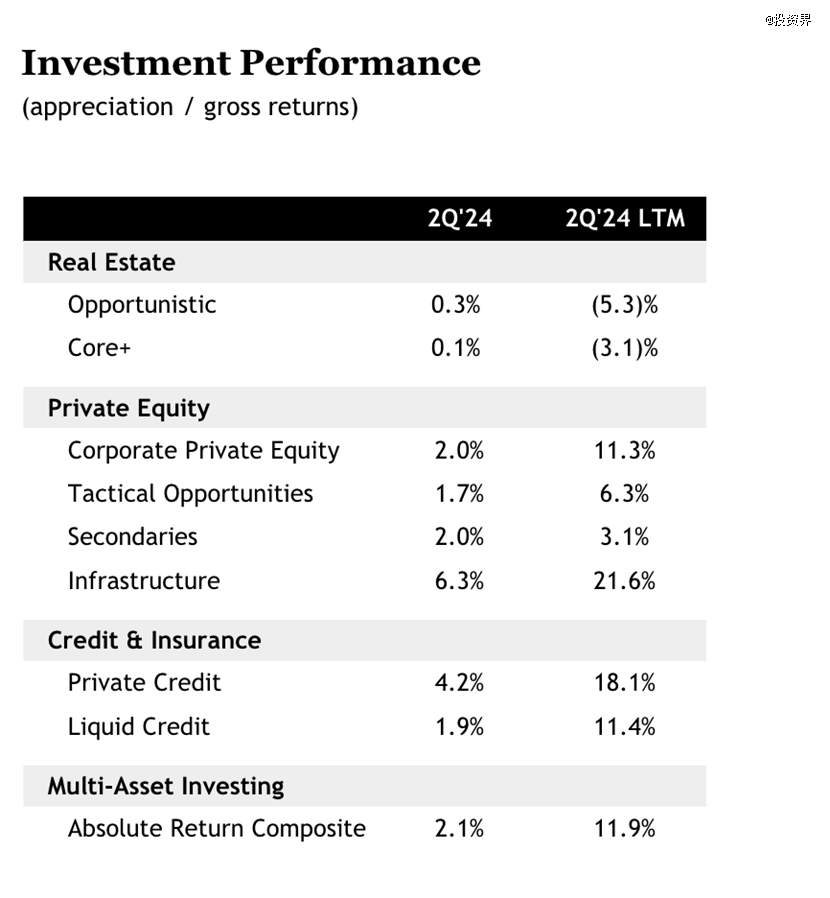

谈到投资业绩,黑石在第二季度总体增值稳健,其中基础设施、私人信贷和生命科学领域的基金增值最为显著,其中基础设施基金在本季度增值6.3%,过去12个月增值22%;私人信贷增值4.2%,过去12个月增值18%;企业私募股权二季度增值2%,过去12个月增值11%。相比起来,黑石生命科学业务更为强劲——二季度升值11.9%,12个月期间升值33%。

这一季度,黑石的总资产管理规模继续创下新高,同比增长7%至1.1万亿美元。第二季度,黑石的管理费同比增长5%,达到创纪录的18亿美元,是黑石基础管理费连续第58个季度同比增长。

最为瞩目的是,过去三个月,黑石投资了近340亿美元(约合人民币2400亿元),同比增长73%,并承诺额外投资190亿美元用于待定交易。要知道,同期大部分VC/PE都明显放缓了节奏。

“整个公司的投资活动很广泛。”黑石总裁兼首席运营官Jonathan Gray表示,第二季度,黑石的信贷和保险业务BXCI经历了有史以来最繁忙的一个季度,包括全球直接贷款以及基础设施和资产信贷,投资或承诺金额达210亿美元。

投资界初步统计,今年第二季度,黑石宣布了15笔收购与私有化交易,在私募股权方面身影尤其活跃——包括收购公共部门软件解决方案公司Civica、能源市场模拟软件公司Energy Exemplar、ERP软件公司 Priority Software、为高压输电网提供专用电绝缘子解决方案的SEDIVER集团,以及35亿美元收购艾默生在合资公司中的40%普通股权等等。

印象深刻的是今年6月,黑石斥资收购日本数字漫画提供商Infocom。这是日本顶级网络漫画提供商之一,几乎占据了日本30岁及以上女性漫画的市场。此次交易金额2758亿日元(约合人民币120亿元),成为黑石在日本私募股权领域最大的一笔交易。

此外在4月,黑石宣布收购快餐休闲餐厅Tropical Smoothie Cafe,这笔交易价值约20亿美元,是黑石最新私募股权基金的首笔交易。Tropical Smoothie Cafe于1997年在佛罗里达州德斯汀的海滩上开出第一家店,如今在美国已坐拥1400多家分店。

黑石度过了超级忙的三个月。“交易量的增加反映了我们在美联储降息之前,在一切恢复正常的信号出现之前,进行大规模投资。”Jonathan Gray表示。

补充弹药

正募集一批新基金

执掌超万亿美金,苏世民透露,黑石将计划推出专注于富人投资者的“几款私人财富渠道新产品”,以及扩大黑石在亚洲的业务。

在电话会议上,Jonathan Gray提供了更多细节,“已经启动或预计将在未来几个季度启动多个新策略的募资”,包括生命科学、私募股权二级基金、私募股权亚洲等等。

明年年初,黑石将主要推出两只新基金——

其一,一种基础设施工具,让投资者能够接触到黑石在这一领域的全部战略,包括股票、二级市场等。

其二,一个可以通过黑石信贷平台进行投资的工具。

其实,黑石从2011年就开始并拓展专门的私人财富业务,目前已为富裕个人投资者提供了三只基金产品,分别是BREIT、BXPE和BCRED。今年前两个季度,黑石已为这三种产品筹集了近130亿美元,超过了2023全年从富豪手中筹集的资金量。

黑石在私人财富上势头一直在加速。“我们对85万亿美元私人财富市场的承诺比以往任何时候都更加坚定。”Jonathan Gray说,相信财富渠道的流动最终会跟随业绩。在该领域,黑石目前管理约2400亿美元的资产。

与此同时,黑石计划推出迄今最大S基金。此前,黑石已经拥有220亿美元私募股权二级市场基金,团队预计新基金的规模比现有基金更大。Jonathan Gray指出其中逻辑,随着资产类别的增长,市场对流动性的需求也随之增加。这么多年来,黑石二级市场业务规模已从10年前的100亿美元增长到现在的8倍。“我们需要流动性”。

值得一提的是,黑石最新并购基金Blackstone Capital Partners IX或将在几个月后正式亮相。IX号基金成立两年多,据悉迄今已募集超过200亿美元。虽然这只基金从未设定过筹款目标,但按Jonathan Gray所言,规模“至少会与上一只基金一样大”。上一只基金关闭于2019年,收盘时规模为262亿美元。可以想象,IX号基金有可能是目前市场上最大的收购基金。

这一次,苏世民还着重强调——人工智能相关的基础设施将成为黑石集团的重点关注领域,相信人工智能产生的影响与1880年爱迪生获得电灯泡专利时的一样深远。

行至当下,人工智能被广泛认为是变革的最大驱动力。“这一爆炸性趋势将带来前所未有的投资机会。”苏世民表示,黑石正将自己定位为全球最大的人工智能相关基础设施投资者,目前已投资550亿美元数据中心,包括正在建设中的数据中心,另有超过700亿美元的潜在开发项目。

此外,黑石还向其它与人工智能相关的公司提供股权和债务资本。例如在第二季度,黑石承诺向专注于人工智能的云服务提供商CoreWeave提供45亿美元融资,缔造了有史以来最大一笔债务融资。

想起月初,苏世民连线在上海举办的2024世界人工智能大会,聊起AI,他曾援引科幻作家威廉·吉布森的名言——未来已来,只是分布不均。

“LP情绪正在好转”

如此种种,或是一种风向标:扫货的时机似乎到了。

苏世民判断认为:“美联储预计今年将降息。过去两年半,利率和借贷成本的上升带来了挑战。当周期转变时,对我们的股东来说应该非常有利。”

自加息以来,许多企业难以应对更高的借贷成本,使得一批标的的估值下跌。Jonathan Gray表示,黑石热衷于继续将资金投入新的投资,尤其是考虑到估值已不再像2021年和2022年初那么高。

“投资活动正在显著回升。商业房地产价值正在触底,越来越多竞标者出现。资本成本大幅下降,投资的总体趋势是积极的。”如他所言,高利率环境下,资产价格变得便宜,黑石正在把握这一机遇,大幅地增加投资规模。

过去一段时间,全球创投环境急剧收缩,LP态度谨慎,部分基金募得并不顺利。为了吸引LP,像黑石、老虎环球基金等知名机构都在管理费上做了些许让步。

情况似乎在缓解。“尽管融资环境充满挑战,但随着市场好转,我们看到LP的接受度正在提高。重要的是,当我们与世界各地的客户会面时,我们不断能听到,他们正在持有或增加对另类投资和黑石的配置。”Jonathan Gray说。

黑石正在经历的,也是PE豪门扫货的一缕写照。今年以来,海外私募股权投资市场甚是热闹:瑞典私募股权公司EQT募完一只16亿美元Buyout基金,超募两倍多;凯雷完成28亿美元日本第五期基金,银湖资本募到一只205亿美元的并购基金,打破纪录。在一些热门标的背后,海内外PE排队争抢的一幕幕也在不断上演。

想起KKR联席CEO Scott Nuttall曾不断强调的,“当前市场估值已经下调,与历史上投资收益最高的时期相似,现在是入场的绝佳时机。”

The returns are substantially higher when the bets are bigger.(赌注越大,回报就越高)

热闹正在另一边上演。