前段时间,二姐在电梯里频繁地看到swisse的钙片广告。

然后第二天就注意到,有同事在吃Swisse保健品了。最近,二姐在和某奶粉客户交流时,他们也表示挺羡慕健合集团(Swisse母公司)的,因为业务结构非常有想象力……

一时之间,二姐便对健合和Swisse产生了极大的兴趣。

但是,当看完健合的财报表现后,反而对于这家别人眼中的“优等生”,有点难以评价了……

01 第二增长曲线,撑起健合的高杠杆之路?

如果单从业务层面来看,相比于飞鹤、澳优等其他婴配奶粉玩家们来说,健合的市场增长逻辑确实不错。

虽然此前也是靠着益生菌和婴配奶粉(BNC)业务起家,但是在新生儿出生率达到顶峰的2015年和2016年,健合就已经斥巨资收购了澳大利亚保健品品牌Swisse100%股权,并宣布新增ANC(成人营养及护理用品)业务。

随后在2020年、2021年,健合集团又分别收购了美国宠物营养品牌Solid Gold和Zesty Paws的全部股权,从而新增了PNC(宠物营养及护理用品)业务。

对于前者,养生保健从来都是一个长坡厚雪的好赛道。尤其在当前快节奏的生活方式下,各种维生素、护肝片几乎已经被不少年轻人视为了健康必备的“续命良药”。至于后者,随着养宠观念的时代转变,宠物正在成为越来越多人的情感寄托,宠物经济的风口也由此蓬勃升起。

或许正因如此,在新生儿出生率下滑,婴配奶粉行业进入存量市场的今天,健合却靠着成人和宠物营养及护理用品两大潜力业务实现了营收结构的关键转型。

截止到2023年末,健合的成人营养及护理用品业务营收61.45亿元,占比达44.1%,正式反超了婴幼儿营养护理用品业务占比的42.4%。如果再加上宠物营养及护理用品业务,健合的第二增长曲线已然成了新的营收支柱。

那么既然健合的业务逻辑如此优秀,但为什么包括二姐在内的不少投资者们仍有所保留呢?

问题出在了业绩财务上。

过去一年,健合实现营收139.27亿元,同比增长9%,较2022年的10.63%略有放缓。今年一季度,健合的总营收更是不增反降,同比下滑了8.8%。

尽管这个更多是源于婴幼儿业务板块的营收下滑,属于行业大势所趋。如果想要避开的话,要么就是健合彻底抛售掉这块业务,要么继续等待生育复苏,但这无疑都是个两难的选择。

不过问题的关键也不在这,而在利润方面。2023年健合的毛利润规模达到82.94亿元,同比增长7.67%,毛利率为59.56%。但随后对应的净利润却出现了负增长,同比增长-4.89%,净利率也跳水至4.18%。

原因倒是很简单,费用端投入太高。只是,这个“费用端”算是广义的费用开支,而不仅仅是狭义的三费。

因为在2023年,健合的销售及分销成本为56亿元,行政开支为8.49亿元,确实较2022年同期均有所增长。但问题是,即便算上销售等三费开支,同期健合的经营溢利也达到了17.24亿元,比2022年的15.78亿元,高出了1.5亿元左右,所以净利润也不应该下滑才对。

真正成为压垮健合净利润表现的“最后一根稻草”,其实是“融资成本”。

报告期内,健合的融资成本达到了7.74亿元,不仅创下历史新高,而且较2022年还多出了约2.5亿元,最终造就了归母净利润的负增长。

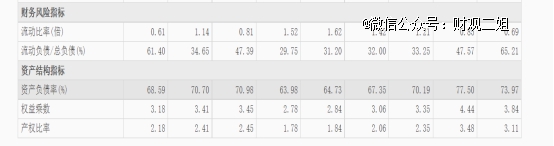

事实上,从资产负债表来看,健合是典型的高杠杆经营企业,资产负债率常年都在64%以上波动。就比如2023年,健合的资产负债率便达到了68.59%。

然而在这样高资产负债率的背景下,健合的无形资产、商誉两项就占了134.03亿元,约为总资产的66.88%。

也就是说,在当前健合200.4亿元总资产规模中,有六成资产都是“虚的”。但对应的137.5亿元总负债,却大部分都是实实在在的……

此外,让投资者们更加紧张的是,健合的部分贷款利息率甚至高达13.5%,为2023年净利率的3倍之多。比如在去年6月份,健合就接连发行了有关5820.7万美元于2026年到期的13.5%优先票据及1.42亿美元于2026年到期的13.5%优先票据。

尽管在综合各种结构性贷款,以及部分低利率贷款后,健合在最近的财报中表示,截止到2023年12月31日止,其隐含年化利息开支率(包括是上述对冲的利益)为7.0%。虽然有所下滑,但仍明显高于同期净利率表现……

不过有意思的来了,正常来讲,健合的这种高负债发展路线理应很危险才对,但偏偏把时间线拉长来看,你会发现,从2015年以来,健合却似乎一直都走在这条道路上。

背后靠的,似乎正是其过硬的成人和宠物营养及护理用品业务市场逻辑,能够带来强劲的经营性现金流,从而支撑其持续走在高杠杆的风险线上。

最直接的证明是,2015年健合的经营性现金流净额尚且为3.66亿元,但从swisse收购完成后,2016年便猛增至15.43亿元,此后至2022年都一直波动维持在14亿元之上。

可即便如此,这也并不意味着健合就可以一直不失误地走在“钢丝”上。

毕竟,现在市场的风向是千变万化的,而健合留给自己的财务安全冗余又实在是太过有限了。不仅市场表现不能拉胯,而且还要确保每年的经营性现金流都能及时收回,否则就可能出现牵一发而动其全身的杠杆爆雷。

在这方面,2023年健合的经营活动产生的现金流量净额为10.97亿元,较2022年的14.69亿元出现了明显下滑。虽然我们现在还没有看到其对健合的实质性负面影响,但这依然是个值得健合管理层和投资者们关注的信号……

02 扛不住BNC业务下滑的健合,是否要寻找第三增长曲线?

健合整体业绩表现的好与坏,很大程度上是由中国区市场说了算。

就比如过去一年,中国内地营收99.73亿元,占比达到了71.6%。

不过说起这个,健合的前任女总裁安玉婷,曾为集团2023年中国区业务设立下营收超过200亿元目标。

随后,健合中国区执行总裁李凤婷又将这一目标,腰斩至“期望完成2023年100亿元目标和2025年冲刺120亿元”。

可即便如此,李凤婷最后也只是踩在了百亿边缘,而没有严格完成2023年营收目标。

如果再加上,今年一季度健合中国区营收同比下滑17.4%,而婴幼儿营养及护理用品业务营收又大幅下滑34.5%。现在资本市场已经不只是担忧李凤婷能不能完成2025年120亿元目标,更开始怀疑今年能否维持住百亿营收规模了。

毕竟,成人和宠物营养及护理用品业务,虽然想象力不错,但整体增长却较为平稳,同期增速分别为14.3%和3.4%,短时间内很难填补上婴幼儿业务的空缺。

那么该如何破局?

除了收购扩张外,二姐认为最有可能的就是开辟第三增长曲线,发力特医食品了。

之所以提到特医食品,既是因为特医食品本身属于婴幼儿和成人营养品的专业升级,是健合擅长的领域。并且伊利、飞鹤等国产乳企们也已经开始发力布局了。此外,还因为在去年年底,健合集团中国区CEO李凤婷、成人营养与护理业务(ANC)中国区执行总裁丁雯共同亮相了第八届中国特殊食品大会,本身似乎就有向特医食品发力的倾向。

当然更重要的是,现在特医食品也是个*增长想象力的赛道:

一方面特殊医学用途婴儿配方奶粉毛利空间足够大,有利润想象力。

特医食品尤其是部分婴儿氨基酸配方特医食品,其价格并不低于高端奶粉,普遍在300元以上。而且由于特医食品“半医半食”的特殊性,所以其毛利率往往参照于生物制药领域,大多处在70%-80%区间。

另一方面特医食品有着一批稳定的消费人群,并且随着市场消费需求的不断释放,特医食品还将处于市场上升期。

抛开成人特医食品不说,据患病率测算估计,我国每年至少有约100万以上的特殊医学状况或特殊营养需求的婴幼儿诞生。其中包括对食物蛋白/牛奶蛋白过敏,以及身患罕见的遗传代谢性疾病苯丙酮尿症(PKU),需要终身服用特医奶粉来补充营养的约12.73万人(PKU在我国的发病率为1/11000)。

也就是说,一般有特殊营养需求的消费群体往往还具有着消费粘性强、购买频次高等典型消费特征。

那么在这种情况下,即便是特医食品的市场规模不如传统婴配奶粉,但是在后者不断萎缩的当下,特医食品反而成了“真香”市场。

不过值得一提的是,如果伊利、健合们想要吃到特医食品这块“蚊子腿肉”,或许也不是那么容易。

一方面特医食品存在科研技术门槛高、准入周期长等市场前端问题。

特医食品虽然被划分为食品行业,但各方面要求却普遍高于普通食品,研发趋于药品。因此,国家政策要求特医食品企业必须研发集生产一体化,并且特医配方需要有医学临床试验报告做支撑,这就对乳企品牌们的技术研发专业度要求极高。

或许正因如此,截止到2022年4月,我国仅有83款特医食品通过注册,其中特殊医学用途配方食品共46款,婴儿特医食品为37款。

另一方面为了充分发挥自身科研优势,所以乳企玩家们大多选择了与婴幼儿奶粉产品密切相关,且技术门槛相对较低的无乳糖配方为特医食品切入口,瞄准的是0—12月龄乳糖不耐受婴儿。

此举虽然有利于乳企玩家们在最短的时间内进入特医食品赛道,但却也导致当前市场上的无乳糖配方特医奶粉在同一质量规格的情况下,不仅没有收获到想象中的高毛利,反而普遍不超过200元的价格,与中低端婴幼儿奶粉相差不多。

不过在二姐看来,这些问题对于纯粹的奶粉玩家、保健品玩家们来讲,可能确实有点无解的意味。但对于同时拥有着成人营养和婴幼儿营养研究的健合来说,特医食品有挑战,但绝不是无法战胜的。

相反,如果健合能够充分发挥出独特的成人营养健康优势,那么未尝不能快速跑出一条独特的增长曲线。

只是,健合和李凤婷到底会做出何种破局选择,这个答案还将由时间来见证了……