“那些年,来非洲的商人们个个赚得盆满钵满。”

李飞,一位在肯尼亚首都内罗毕经营手机及周边配套配件业务两年的商人,向钛媒体APP回忆道。“这里,就像十几年前的华强北,商机无限。只要你愿意吃苦,耐得住寂寞,就能找到属于你的金矿。当然,现在来淘金的人多了,能否淘到金子,就得看你的真本事了。”

近年来,全球消费电子行业,尤其是手机市场,一直笼罩在下行周期的阴影下。直到最近,行业才显露出一丝回暖的迹象。放眼全球,中国、北美、欧洲无疑是智能手机的主战场,拥有庞大的用户基础,也是技术创新的前沿阵地。

然而,这些发达市场的饱和状态,让它们面临增长的瓶颈。增量放缓,甚至出现了负增长,市场竞争愈发激烈。对于那些没有苹果那样*优势的品牌来说,如果只固守眼前的小市场,很难实现做大做强的梦想。即便是追求小而美,也得先确保生存。

“出海到新兴市场去淘金。”已成为近两年各行各业的共同口号,今年尤为突出。李飞曾在华强北经营了六年的二手手机生意,但随着行业竞争的加剧,赚大钱的机会已经不多了。

“俗话说,树挪死,人挪活。家里也有压力,所以2022年我决定跟随老乡来到肯尼亚。幸运的是,有人带路,我先是帮忙,后来自己也撑起了一片天。虽然每台手机的利润不高,但需求巨大。我还代理了一些当地品牌,国内的供货渠道也很稳定。”

受供需两端恢复的推动,Canalys预计2024年全球智能手机出货量将复苏3%至11.8亿台。其中,成熟市场的复苏力度仍较缓,相比较下新兴市场节奏较快。可以肯定的说,新兴市场已成必争之地,除了OPPO、vivo、小米等“传统”玩家,诸如荣耀等国产品牌也在加速布局。

李飞透露,中国品牌的手机在当地很受欢迎,除了肯尼亚,在尼日利亚这些国家,也都能看到中国品牌的LOGO,“确实感觉到很亲切”。

都说有中国品牌的地方,发展都要快两倍。目前,新兴市场厂商的拥挤度正在加剧,从价格到渠道到营销也是卷上天。只是,善于快速收割市场的中国品牌,也要入乡随俗,一是产品与价格的平衡,二是本土化运营,三则是有应对不确定因素的“Plan B”计划。

01 这一次,轮到“第三世界”扛大旗

当一切尚未蓬勃发展之际,正是构筑基石、奠定疆域的黄金时刻。空白画布上的*笔,不仅会创造开端,更是大概率会决定之后的走向。第三世界的新兴市场,现在就是这块空白画布。

通常情况下,新兴手机市场指的是那些在手机行业发展迅速、市场潜力巨大,但相对于发达国家市场而言,仍处于成长阶段或初期阶段的国家和地区,比如非洲、中东、东南亚、拉丁美洲等,人口基数超过40亿。

这些市场往往伴随着快速的经济增长、人口红利以及技术普及的加速。而且,手机行业发展相对滞后,人均手机保有量较小,市场空间较大。中低端智能手机需求旺盛,相对来说进入门槛不高,更多的是考验渠道、营销以及本土化能力。

如果说需要证明新兴市场的潜力,没有比“非洲*”传音更合适的了。虽然它是个中国品牌,但一直在做着海外的生意。多年在非洲等地的布局,让其在背后闷声发大财。

根据IDC数据统计显示,2023年公司非洲智能机市场的占有率超过40%,*。在某些厂商还在互掐时,传音已经悄悄爬上了全球第四的位置。2023年,传音一年卖出1.94亿部手机,收入622.95亿元,全年48.4亿元的分红金额,也一度成为行业的焦点。

李飞表示,“传音在非洲市场的成功,主要还是抓住了当地用户对于入门级智能手机的需求,并通过产品的研发和渠道布局,去推广品牌。”从非洲出发,遍布全球新兴市场的网络,让传音跻身全球前五,这背后也足以看出“第三世界”市场的潜力。

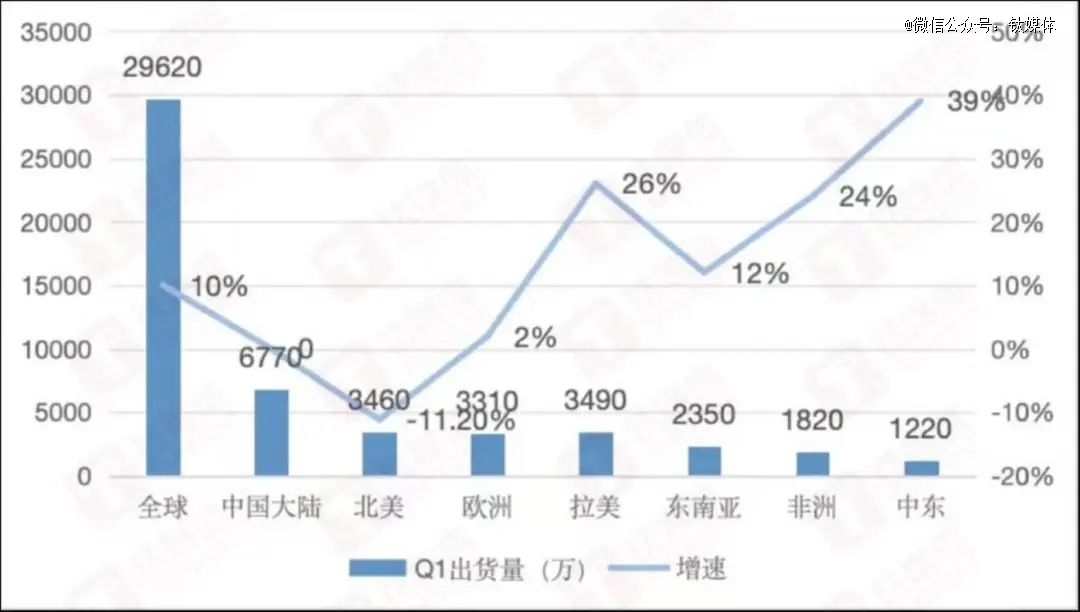

数据作为最直接的载体,从今年一季度不同地区市场的表现中,我们可以清晰地观察到市场阵地的转移。根据Canalys发布的数据,2024年*季度全球智能手机市场实现了10%的同比增长,销量达到了2.962亿部,这标志着在经历了十个季度的低迷后,市场首次迎来了双位数的增长。

以全球市场整体的表现为标尺,欧洲市场在连续12个季度下滑后,一季度出货量同比增长2%至3310万部,增速要远小于平均水平;中国大陆智能手机市场出货量与去年同期持平,达6770万台;北美地区智能手机市场则连续四个季度出货萎缩,同比出货下降11.2%至3460万部。

相较于成熟市场低于平均水平的“拉胯”表现,新兴市场则是交出了亮眼的答卷,也是全球手机市场重回双位数增长的决定力量。

Q1全球主要市场出货量&增速,钛媒体APP制图

2024年*季度,拉美智能手机市场出货量达3490万部,同比增长26%,连续第三个季度实现两位数增长。值得一提的是,从2023年下半年开始,该市场就开始复苏,通货膨胀水平总体上得到控制,消费者信心和经济复苏。健康的库存水平得到恢复,销售渠道的需求在假期销售旺季之前增加。

Canalys高级分析师Miguel Perez对钛媒体APP表示,2024年*季度向该地区的高出货量一方面对应于年底销售季节性后的补货需求,另一方面对应于寻求从需求增加的销售渠道中获得*库存份额的供应商新推出的冲动。

2024年*季度,中东地区(不含土耳其)智能手机出货量达到1220万部,同比增长39%。这主要得益于通胀率降低以及石油出口国对经济多元化的持续投入,带来的非石油产业的强劲增长。经济和社会改革也刺激了私营领域的投资和外籍人口的增长, 尤其是海湾合作委员会经济体。

“这种多样化吸引了大量外籍人士,特别是在沙特阿拉伯(KSA)和阿拉伯联合酋长国(UAE)等市场。海湾合作委员会地区的大众市场正在经历显著增长,这得益于新来的蓝领工人对智能手机的需求。像传音这样的供应商正在利用这一需求,通过提供价格优惠且性能强大的智能手机。”Canalys高级分析师Manish Pravinkumar说道。

除此之外,非洲地区的增势也依旧很猛,一季度出货量同比增24%达1820万部,增速跻身全球智能手机增长速度第三。其中,尼日利亚表现最为抢眼,同比增长42%。埃及的增长速度也达到了39%,阿尔及利亚在强劲的消费和投资拉动下增长16%。不过,也有下跌的市场,比如肯尼亚,跌幅达7%。

对此,李飞对钛媒体APP解释称,这其中更多的是进口税和增值税上调的原因,不过对自己的影响相对来说并不是很大。

此外,东南亚市场的增速虽说只有12%,但是2350万部的出货量,则在新兴市场中仅次于拉丁美洲。背后更多的市场还未完全恢复,大部分增长都出现在印尼和菲律宾等对价格敏感的市场。Canalys预测,2024年东南亚的智能手机出货量增速只有4%。

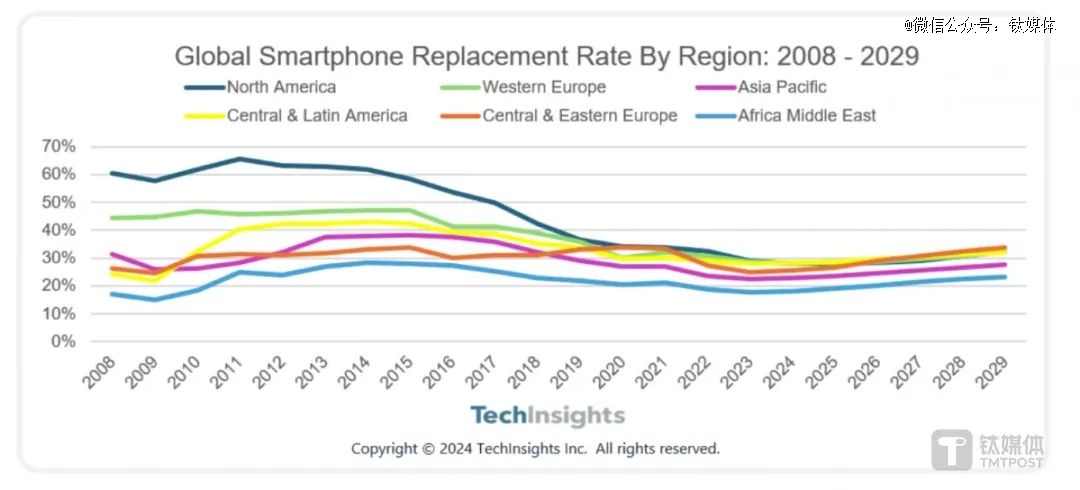

对比北美、西欧和成熟亚太发达经济体和中国市场,新兴市场整体上的智能机渗透率更低,功能机换智能机仍然驱动智能机市场增长的一个重要因素。TechInsights数据也给出了相同的答案,自2007年iPhone问世以来,北美地区的手机换机率一直居世界首位。然而,2024年中 美和拉丁美洲(CALA)地区将以28.2%的换机率超过北美。

图片来源:TechInsights

TechInsights预计,2025年- 2026年中 美洲和拉丁美洲的换机率仍将是最高的,分别为28.8%和29.6%,相当于42个月和41个月的换机周期。

02 “群殴”三星,中国品牌加速涌入

在供需两端回暖的推动下,新兴市场的复苏早在去年下半年就已经有所显现,并成为推动全球智能手机市场反弹的主要动力。今年依旧如此,成熟市场仍面临较强的压力,新兴市场则是大多数智能手机厂商寻求增长的战略市场。

除了传音之外,更多的中国厂商已认识到这一点,在原有投入力度的基础上,在近几年进一步加速布局,在东南亚之外,瞄准了非洲、中东以及拉美市场。

多名国产品牌的相关人员均告诉钛媒体APP,中国市场太卷了,出海是活得更好的前提。现在也是两条腿走路,一方面是向欧洲这样的高端市场进击,通过旗舰产品在当地建立品牌力,从而提升国际影响力。另一方面,则是加速布局新兴市场,增量空间更大,整体的限制也较少,相比较海外高端市场也更容易做出成绩。

“中国品牌在进军拉丁美洲以及中东等新兴市场时,*没有任何障碍和限制,最多是当地风俗、文化的不同,在初期建立渠道会比较困难。”Canalys分析师对钛媒体APP说道。

目前,包括华为、小米、OPPO、vivo、荣耀以及realme等品牌都加大了新兴市场的投入力度,效果也很显著。从钛媒体APP统计的几大主流新兴市场一季度的出货量数据表现可以看到,以传音、小米、荣耀、OPPO、vivo等为代表的中国品牌,在新兴市场“大杀四方”,占据着明显的优势。

Q1新兴市场出货量排名&年增长率,钛媒体APP制图

小米作为上市公司,其海内外的数据披露的相对较多一些。从国内市场来看,小米已经被挤到“others”的阵列中。但是,从全球来看,小米排名第三,国产手机*。之所以如此,就是小米手机在海外的强势表现。

据Counterpoint Research最新发布的各国/地区智能手机出货量报告显示,*季度在接受调查的74个国家/地区中,小米在孟加拉国等8个国家/地区*。一季度,小米在非洲和中东的出货量增长更是超过了100%,分别为132%和115%。

对于小米海外市场,更多的人了解的是在东南亚的布局,雷军的那一句“Are You OK”,让人印象深刻。现在,“Are You OK”更是被做成了雕塑摆放在小米总部园区,引来很多人的打卡。

其实,早在很多年前,小米就开始布局非洲市场,并在2019年发布文件,宣布非洲地区部的成立。Canalys数据显示,得益于红米数字系列和A系列机型的热销,小米在超低端市场实现333%的增长。小米集团总裁卢伟冰称,人事的调整和策略上的调整这两者结合到一起,大家会发现小米在海外市场的发力会越来越快。

中东市场也是如此,一季度,小米在当地的市场份额同比提升7.1%至20.9%,为继欧洲市场后,第二个突破20%市占率的海外市场。“我认为小米在全球市场里,只要是我们在做的市场,都应该做到20%的市占率,只是我们目前的组织能力等方面没到位。”卢伟冰在一季度业绩会上直言。

“从潜力的角度来看,我们还有很大的空间。小米现在在沙特的市场占有率还只有个位数,以小米的经验来看,应该能占到二、三十个点,这是可以做到的。虽然说今年在非洲的增长已经翻了一倍,但也只有10个点,20个点也应该是能做到的。”

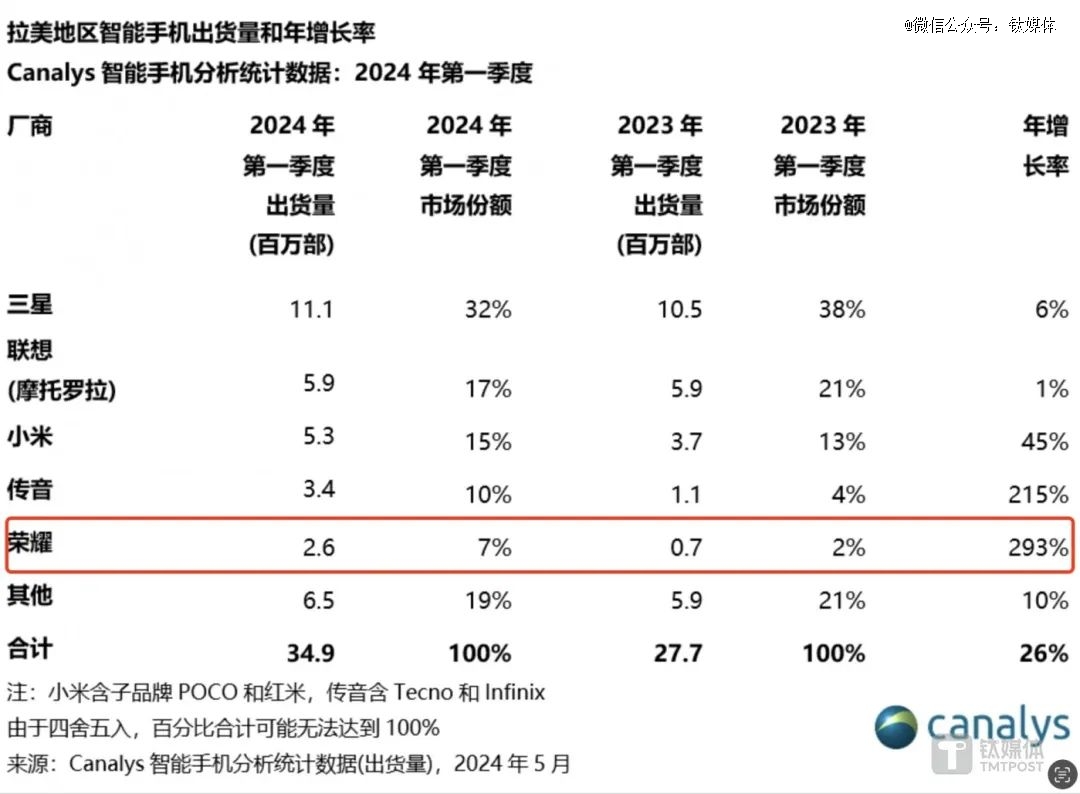

除了小米,荣耀是另一家新兴市场表现抢眼的中国品牌。2024年*季度,荣耀首次闯入拉美五大品牌之列,市场份额增至7%,同比增长293%,拉美也成为荣耀继中国大陆之后的第二大全球市场。

图片来源:Canalys

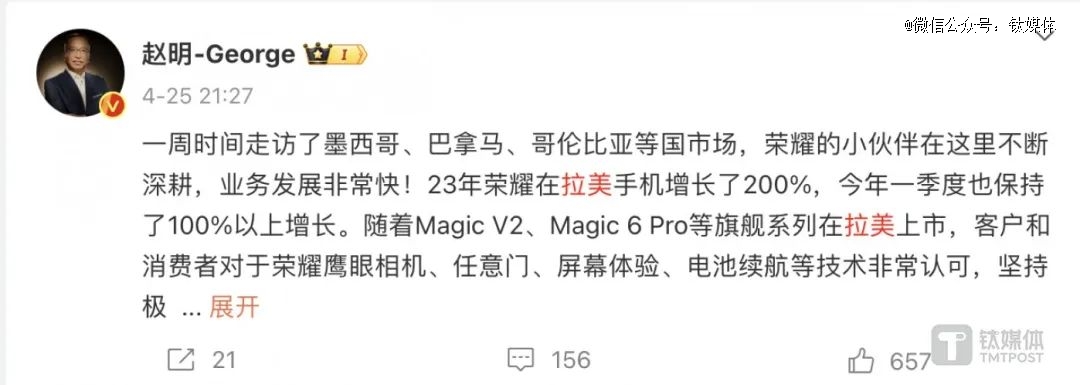

4月底,荣耀CEO赵明也是发微博宣传了在拉美取得的成绩。“一周时间走访了墨西哥、巴拿马、哥伦比亚等国市场,荣耀的小伙伴在这里不断深耕,业务发展非常快!23年荣耀在拉美手机增长了200%,今年一季度也保持了100%以上增长。”

荣耀CEO赵明微博

一位墨西哥零售商对钛媒体APP指出,荣耀之所以攻势这么猛,很大程度上是受益于华为之前打下的基础。“借助华为,荣耀的商业架构、经销商的资源以及打法策略,都不用再试错,更不用从零开始,自然成长的速度会很快。”

从定位层面来看,荣耀在拉美也是主推中低端产品,再辅以高端树立品牌形象。钛媒体APP发现,拉美市场前五名中,有四家是中国品牌。Canalys高级分析师Miguel Perez解释称,大多数重要的中国品牌以实惠的价格提供具有*竞争力的功能的设备,在市场上具有颠覆性,这成功吸引了注重价格的消费者,并迅速扩大了市场份额。

除了小米和荣耀,其它国产品牌也都有着不错的表现。其中,OPPO虽然一季度在非洲的出货量下跌1%,但去年四季度则是暴涨156%,主要得益于埃及和摩洛哥等阿拉伯语国家市场的扩大。华为虽然没有进入前五,但却取得了371%的爆炸性增长。

Canalys驻迪拜高级分析师Manish Pravinkumar表示:“随着大众市场厂商加强产品供应,预计2024年超低端市场(低于100美元)将增长13%。”目前,非洲是世界上功能机渗透率最高的地区,达到46%,向智能手机转变有望推动市场持续增长。

有增长的地方就有竞争,从各大新兴市场的前五排名中可以看到,除了三星和苹果,其它都是中国品牌。“有中国厂商的地方确实是好事,因为消费者受益,能够买到高性价比产品。”沙特的一名渠道商表示。

但同样也要看到,三星在新兴市场的单一品牌*优势。在多个新兴市场,三星均拿下了*名,非洲市场虽不如传音,但也是高居第二名。

众所周知,由于当年的“Note7”事件,三星基本上是失去了中国市场。但是,凭借着中国以外市场通过高低端产品的落地,三星多年来都是高居全球*。在新兴市场,三星更多的是通过A系列来匹配当地消费者的预算和需求。

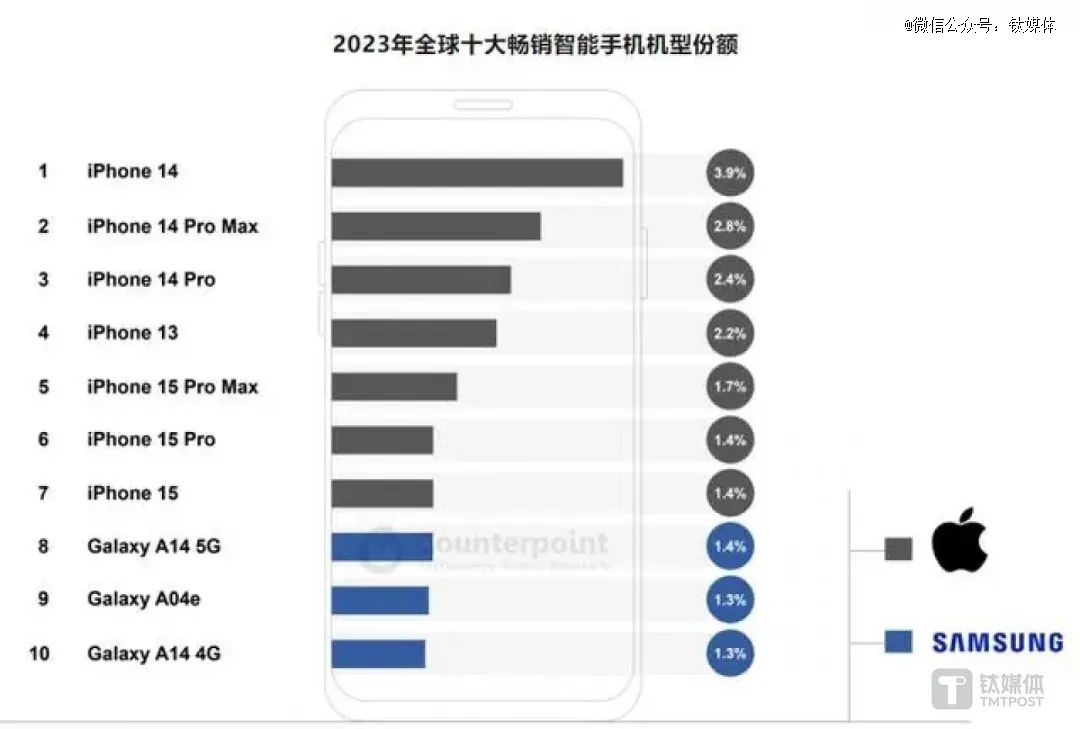

一个数据就能体现三星低端机的受欢迎程度,去年全球十大畅销智能手机中,三星A系列占据了三席,其余的都是iPhone。其中,三星Galaxy A04e和A14 4G因其价格便宜,推动在巴西、印度、墨西哥和印度尼西亚等新兴市场的销量。

低价、品牌加上在当地建立制造基地和销售网络,这是三星在新兴市场也能吃香的原因,也是下一步中国品牌需要挑战和提升的地方。

03 以前的经验不一定灵,接地气更重要

征服了中国市场,就等于掌握了通往世界市场的金钥匙,这是过往生意场的普遍认知。但是,只有当真正走出去后,才会发现照搬与复制不一定能成功,接地气,读懂当地市场才能谈发展。

早在15年前,OPPO就开始出海探索国际市场,并看到了印度市场的潜力。不过,当时的印度市场基本上是以三星以及本土品牌为主,OPPO进入到印度市场两年时间也没能有太多的成绩。对于印度这样的市场来说,他们更愿意相信日韩品牌的产品。相比较下,中国品牌要在当地市场开展业务,难度要更大一些,本质上还是过往的刻板印象太不友好。

为了打开市场,时任OPPO海外业务负责人的李炳忠(现真我realme创始人)每天到手机市场去观察当地用户的购机需求,以及对印度本土手机市场进行调研,调整产品方向,花大价钱买店铺的广告位以及在人流量大的地方做活动。

产品加上渠道营销双管齐下,之后推出的自拍手机帮助OPPO快速占据市场,并打响了品牌知名度,多年来一直高居印度市场前五名。而印度曾经主流的本土手机品牌Micromax和Intex等,则被中国厂商赶到“others”中。

“中国人脑袋灵光、懂得变通。”这是李飞到了肯尼亚后当地人给出的评价。

短短几年时间,中国品牌“霸榜”新兴市场必然是有原因的。产品性价比高、敢拼是一方面,更重要的是知道把自己当作本地品牌去运营。无论是出海也好,全球化也罢,这都不是一次性生意,抓住市场底层的需求,别搞华而不实的东西就行。

需要注意的是,虽然都是新兴市场,但是文化的差异、经济的差异以及渠道运营逻辑的不同,使得中国品牌也要用不同的方式去扎根和运营。

可能之前在东南亚做的挺好,但同样的打法在别的市场不一样有用。

比如说非洲市场,和国内线上购物风靡不一样,其仍停留在实体店消费的阶段。不过,有了店面也只是*步,后续的全流程服务更要做到位。

传音之所以能够拿下非洲消费者,产品符合当地的需求是一个原因,比如四卡四待,就是因为跨运营商资费很高,为了满足用户,搞出来这样的一款产品,颇有华强北当年的影子。另一个,传音也是在同时做着自己的口碑,通过后端售后维修以及建工厂,提供全流程的服务。

在菲律宾市场,传音也是将产品定位、用户以及渠道做了更为细分化的组合,才有了一季度的登顶。Canalys分析师周乐轩表示,传音旗下有三个子品牌,分别为Infinix、Tecno和iTel,能够将价格相近的设备做到差异化。

Infinix的市场扩张,主要是通过与经销商的品牌直营店合作实现的,Tecno则专注于多品牌店和批发商,而iTel完全通过网络直接向消费者供货。

拉丁美洲作为新兴市场中出货量最多的,是一个主要由价格驱动的市场,拥有大量年轻的消费者,2023年中低端产品占总出货量的80%。

钛媒体APP从渠道获悉,当地主要销售渠道是零售连锁店和移动运营商,2023年占设备出货量的85%。其中零售渠道是最重要的,占比为53%,运营商是第二位的,占比为32%。不过,在智利、墨西哥和秘鲁等一些市场中,运营商的权重更大。

拉美2023年手机价格区间份额

Canalys高级分析师Miguel Perez对钛媒体APP表示,虽然电子商务在该地区一直在发展,但它仍然没有在智能手机销售中占据如此大的比例。巴西可能是在线销售份额*的国家,约占15%。“在市场上占据更巩固地位的供应商是那些与零售商和运营商渠道建立了牢固关系的供应商。”

荣耀在拉美的成功,也是因为其走对了路数。分析指出,在渠道层面,荣耀通过与主要的传统渠道合作,迅速推进其商业战略——主要运营商(一级合作伙伴)及当地主要零售商(二级合作伙伴)达成合作关系,从而提升了在核心市场上的曝光度和影响力。渠道建立后,也没急着打价格战,而是通过多价位段产品,去打造差异化,借助渠道和产品去树立品牌形象。

对比之下,中东市场传统上是一个“开放市场”,线下零售商推动销售。近年来,供应商开始直接与合作伙伴合作开设品牌店。运营商的作用有限或可以忽略不计,因为消费者有充足的选择,可以从线下和线上零售商那里购买。

Canalys高级分析师Manish Pravinkumar表示,“小米、荣耀和传音已成为200美元以下细分市场的领军者。小米着力拓展在该地区的线下业务,在阿联酋Sharaf DG等零售商中开设的门店数量从4家增加到12家。荣耀通过在沙特阿拉伯积极开展零售活动并新建服务中心吸引了各种价位段的消费者,moto正通过与科威特Al Ghanim/Xcite等主要零售商和亚马逊等线上平台建立战略合作伙伴关系来确立其细分市场地位。”

“一些品牌试图切断与当地合作伙伴的联系以节省利润,并将节省下来的钱转嫁给消费者,但这种方法在该地区往往被证明是有害的,在中国行之有效的方法不一定在这里有效。”

不同市场的特性,也天然的要求中国手机品牌要有耐性,有资源去联动渠道商,必须统筹他们在总部和区域组织间对市场趋势的理解。高级的市场资源很重要,初级的市场资源是命脉。

另外,当市场品牌多了后,渠道的议价能力随之也上来,后者也想减少对单一品牌的依赖。因此,未来,品牌厂商积压渠道库存时,也要提供充分的清库存支持,这样才是一个顺畅的正循环,也是品牌争夺渠道资源的关键。

04 灰产、政策的不确定性,本土化压力仍很大

在商业战场,没有*的*,也没有谁可以说一直永远不掉队。在不同的市场做生意,遵守当地的规则是基本。只是,全球化大潮下,没有独善其身的单一市场,某一市场的波动以及环境的影响,必然会对当地的经营造成影响。

新兴市场的特点很明显,就是潜力大,早入局早占坑。但是,硬币有两面,新兴市场对比中国这样成熟的本土市场,必然存在着更多的不确定性,包括规则的不完善,以及政策的不稳定。

“肯定是要抱团的,否则很难做。往近的说,你要能拿到价格合适的货,你得和当地管理机构打好关系,无论是商会也好,老乡会也罢,你得有一个组织,会少走很多弯路,而且这也都是资源。”

李飞作为渠道商,用他自己的话来说,并没有太多的压力,应对也较为灵活,主要是在来之前就有组织,自己更多的是投钱,而不用关注太多乱七八糟的事情。

作为李飞在国内的供货商,胡明则表示,自己也知道出去挣得多,但是也知道有多苦,所以自己也不眼红。“出去的目标就很单一,只为钱来,其他的只要忍耐即可。”

中国品牌在外“开疆”,何尝又不是如此,有苦只能自己咽。

“其实,目前在多数市场都还好,依靠当地的一些组织,能够撬动一些资源,而且政策上的变动也都是可以接受的。”某国产品牌人员说道。在他看来,诸如关税的上调这些变动,都是在预期内的,但确实也会对当地市场造成一定影响。比如一季度,肯尼亚由于进口税和增值税上调,导致智能手机出货量下降7%。摩洛哥因关税上调,导致市场下滑17%。

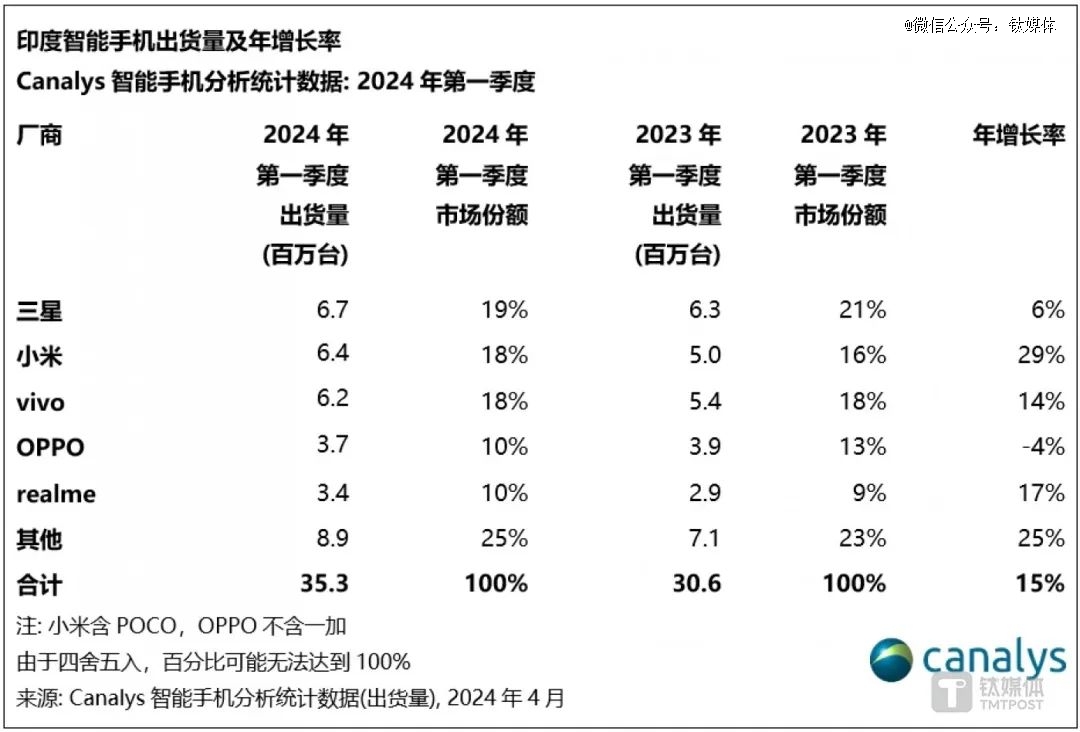

“最让人憋屈和无奈的,是一些市场为了所谓的扶持当地产业,而做出的一些不公平的事情,比如说印度,这点小米和vivo感触都挺深。”Canalys公布的数据显示,今年一季度小米和vivo出货量位列第二、三名,去年在当地受到了一些不公平的指控,引发了一阵热议。

图片来源:Canalys

去年6月份,印度负责打击金融犯罪的机构中央执法局(ED)已向中国手机厂商小米科技在印度的分公司、公司负责人及三家银行发出正式通知,指其非法向国外转移资金、涉嫌违反“外汇管理法”。此前,印度当局已扣押了小米共555.1亿卢比资金(约合人民币48亿元)。虽然经过沟通,印度返还了48亿的罚款和资产,但市场多数声音认为小米的前路还会有很多坎坷。

在严苛的环境下,vivo也曾被“发难”。去年7月,印度执法局以“洗钱嫌疑”为由,突击搜查了vivo和相关企业在印度的生产经营场所,并封锁了vivo在印度的119个相关银行账号,约3.9亿元人民币资金被冻结。

12月,印度执法局(ED)又以打击金融犯罪为名,近期逮捕了vivo印度分公司的首席执行官 Terry 、首席财务官 Harinder Dahiya 和顾问 Hemant Munjal ,该机构指控vivo印度分公司非法汇款超过620亿卢比。

去年6月份,据印度《经济时报》报道,印度政府要求小米、OPPO、vivo等手机厂商任命印度籍人士担任CEO等高管职位,并要求中国手机制造商在其印度业务中引入印资股权合作伙伴,印资持股51%。印度方面还要求中国手机品牌将相关制造工作委托给印度公司,以提升本地制造能力,并通过当地经销商出口。

日前,又有报道指出,vivo印度公司正与印度塔塔集团(Tata)洽谈,由塔塔集团收购其多数股份、成立合资公司等事宜,以符合印度政府要求高管由印度籍人士出任、营销网络在地化,以达到本土化的目的。最新消息显示,谈判已进入后期阶段,但关于价格目前还并未谈拢。

从种种迹象来看,印度作为曾经国产手机品牌出海最成功的国家之一,正在发生变化。

“除了手机行业,包括家电制造、工业制造等其他领域的中资企业都遇到了印度方面的审查。”一位在印度当地做风险投资业务的人士向南对钛媒体APP表示。按照向南的说法,印度对于国产手机的集体审查,核心的原因是为了“印度制造”。

日前,一位博主在社交平台发文称,“现在小米,OPPO、vivo的员工连出差入境印度的签证都很难批准,前阵子OPPO召开印度代理商的会议,地点选择的是尼泊尔,大家都飞到尼泊尔去了。”

你图人家利息,人家图你本金。既然受到如此不公平待遇,为何不走呢?

“投入太多了,而且市场容量也确实在这里,现在做切割基本是不可能,只能说是看如何谈判,能够尽量让损失少一些。”一名接近小米的内部人士说道。

不稳定的政策约束之外,新兴市场的灰产也成为制约中国手机品牌的一大挑战,挤压了行业的一些空间。

钛媒体APP了解到,在巴西、委内瑞拉、古巴、玻利维亚、哥伦比亚和墨西哥等国家,灰产的增长较快。委内瑞拉和古巴等国家因其社会经济状况而成为最普遍的国家,其次是巴西。据估计,2024年期间,巴西的灰色市场可能占市场销售设备总数的25%以上。

05 站起来的中国品牌,“合力”比“内耗”更重要

20%的知名品牌拥有80%的市场份额,出海已经成为各行各业的必做题,手机更是如此。相比较此前的出海,中国手机品牌的这一轮出海是有底气的出海,是从过往粗制滥造的刻板印象到高质量、性价比高的转向,更多的新兴市场早已认同中国制造和中国品牌。

除了手机,在家电行业,海尔智家在去年首次进入印度市场前三,在越南、泰国、菲律宾等国,海尔智家洗衣机、空调等产品更是当地市场的头部。创维旗下的coocaa电视在印尼市场的线上线下整体零售量位居*,机顶盒在墨西哥、尼日利亚、沙特以及印度等国家都占据着超50%的市场。

单从体量上来看,中国品牌已成为新兴市场的“当地”品牌。只是,新兴市场的体量大,但变化也大,市场的需求会加速向上。在有量之后,中国手机品牌还要面临更多的客观问题,比如二手机的压力、品牌力争夺以及内耗。

众所周知,新兴市场的特点就是人多钱少,入门级智能手机需要量很大,高端的买不起,更多的是买二手。当下,二手手机的吸引力正在提升,对新机市场造成了一定冲击。

Canalys高级分析师Manish Pravinkumar对钛媒体APP指出,在中东市场,许多买不起新高端手机的消费者选择二手设备,尤其是苹果和三星。虽然新手机仍然占70-80%的销售额,但二手手机正在获得吸引力,特别是在大众市场和在线领域。

在非洲市场也是如此,二手机正在吸引着更多的消费者。其中,肯尼亚首都内罗毕常住人口400万左右,但是有智能手机的比例还不到一半,二手也成为很多人的选择。

有意思的是,李飞告诉钛媒体APP,可能是华强北的能力太强了,当地的一些用户更喜欢来自欧洲和美国的二手iPhone,而很多国内来的货大多都做了翻新,或者是用安卓机作假。

胡明表示,iPhone是主力出货机型,一些早就在中国淘汰的型号,整备一下拿到非洲卖。128G的iPhone XR 40台起发,出货价还能在1300左右。如果不翻新利润太低了,现在都是从迪拜走一圈,问题不大。

小红书某博主主页

从各地区的市场排名来看,除了非洲,三星稳稳地占据着*名的位置。无论是新机,还是二手手机,三星和苹果在当地用户的心中是更为高端的。在品牌上的缺失,是中国品牌需要未来进一步解决的问题。

“很难,就我这边的情况来看,国产手机是性价比高,但是品牌力确实还是差个级别。听说现在苹果也开始打这些新兴市场主意了,只是价格目前还不能和国产手机竞争。”李飞表示。

目前,苹果加大了在东南亚地区的投入力度,库克也是多次亲临该市场,线下开店的速度也正在加快。随之带来的还有供应链企业的建厂招工,颇有复制中国工厂的意味。虽说在销量上,苹果还进不了大多数新兴市场的榜单,但是从当前的动作来看,苹果正在堵住中国手机品牌未来突围高端的入口。

除此之外,中国手机品牌间的“内卷”在加速占领市场的同时,也在做一些没必要的“内耗”,自伤元气。

“依稀记得当初OV在进入印度市场时候的不理性,真的是疯狂砸钱做广告占渠道,那时候不卖货光靠补助就能赚钱了”,一名印度渠道商回忆道,“除了常见的店铺、机场这些地方,OV为了打更多的广告,只要是有门头,都花钱装上牌匾。”

现在中国品牌在新兴市场的竞争,虽然更为理性一些,不会出现为了抢市场蒙眼砸上亿的情况,但是在强压之下,明争暗斗也不少。接近联想在拉美市场的人士透露,的确有压力了,运营商渠道之前一直是我们的优势,但现在感觉后来的都虎视眈眈盯着,挖人挖资源,这都是常态。

“卷是为了快速占据市场,但也不一定都是好事,太卷了,有时候搞得我们也比较难做。”沙特的一名渠道商无奈地表示,“现在在争夺比较厉害的市场,其实赚不到什么钱,大家很多都是贴钱在做,万一再遇到点政策上新规和限制,那就真的没啥可玩的了。”

玩家越来越多,新兴市场的新一轮竞争已然打响。毫无疑问,这一轮的主角由中国厂商扮演,不抢戏,合力拍出一部部*的作品更为关键,属于中国品牌的市场才会更大。

就像李飞说的那样,“这里像极了当初的中国,可能有点过,但确实相对机会很多。只是,之前怎么都以为三四年就能赚个养老钱回国躺平,但现在大家真的是太卷了。”

*文中李飞、胡明、向南均为化名。