7月8日晚,礼来宣布以约32亿美元收购美国Biotech公司Morphic,这一价格较Morphic公司7月5日收盘价溢价79%。

Morphic公司的核心管线MORF-057是一种口服小分子α4β7整合素抑制剂,目前正在进行三项二期临床研究,分别是两项溃疡性结肠炎(UC)临床和一项克罗恩病(CD)的临床。

市场分析,礼来旨在通过这项收购来巩固自身的炎症性肠病(IBD)产品矩阵布局,目前公司已有全球*一款靶向IL-23的UC治疗药物Omvoh,收购Morphic后进一步完善IBD领域的口服疗法布局。

这并不是礼来*次出手囊获IBD相关管线。

2023年6月,礼来斥资约24亿美元收购DICE Therapeutics,该公司除了核心管线IL-17口服抑制剂DC-806之外,还有一款口服整合素α4β7小分子抑制剂,用于炎症性肠病,从这一点能够看出礼来对于口小分子服整合素抑制剂赛道的重视。

不止于礼来,各个MNC都用真金白银来布局炎症性肠病(IBD)赛道的机会,这显然是出大药的治疗领域。

2023年10月底,罗氏花费71亿美元完成对Telavant的收购,获得Telavant旗下RVT-3101在美国和日本的权益;RVT-3101是一种靶向样配体1A(TL1A)全人源单抗,通过抑制TL1A靶向炎症和纤维化途径来治疗IBD等疾病。

2023年4月,默沙东以约108亿美元收购Prometheus Biosciences其核心管线PRA023也是一款TL1A单抗,其首发适应症为溃疡性结肠炎(UC),也属于IBD的一种。

入局的除了上述巨头,还有艾伯维、赛诺菲等MNC...

01

巨头为何扎堆IBD?

炎症性肠病(IBD)是一种慢性复发性肠道炎性疾病,其可以分为克罗恩病(CD)和溃疡性结肠炎(UC),这些疾病的特点是持续炎症,患者不仅会发生如腹痛、腹泻、便血等消化系统症状,而且还会发生肠外表现(累及骨关节、眼部、皮肤、肝胆等部位),严重影响患者生活质量。

IBD具有不可治愈、终身复发性及可致残性等特点,曾被称为“不死的癌症”,患者需长期用药和定期复诊;例如,日本前首相安培晋三生前便患有溃疡性结肠炎(UC),曾因疾病复发辞去日本首相一职。

正因为IBD这种“慢病、无法治愈、复发性强及需长期用药”的属性,使得其相关药物市场潜力异常庞大。

据流行病学数据显示,目前全球约有600~800万IBD患者,主要集中在欧美地区,其中欧洲IBD患者已超过300万,美国IBD患者超过200万;另外亦有数据推测,2025年中国的炎症性肠病患者将达到150万人。

目前,市场在全球约为180亿美元,预计到2030年全球将增长至约490亿美元。同时,IBD治疗市场高度集中,包括阿达木单抗在内的四种治疗产品占全球收入的75%。值得注意的是,针对罗氏早前花费71亿美元收购的RVT-3101,SVB证券分析师曾表示,其有望在美国获取近150亿美元的商业机会。

尽管随着靶向治疗的兴起和更多生物制剂的面市,IBD的治疗方式也在不断迭代,但目前现有疗法仍然存在较大的局限性和一些未满足临床需求。

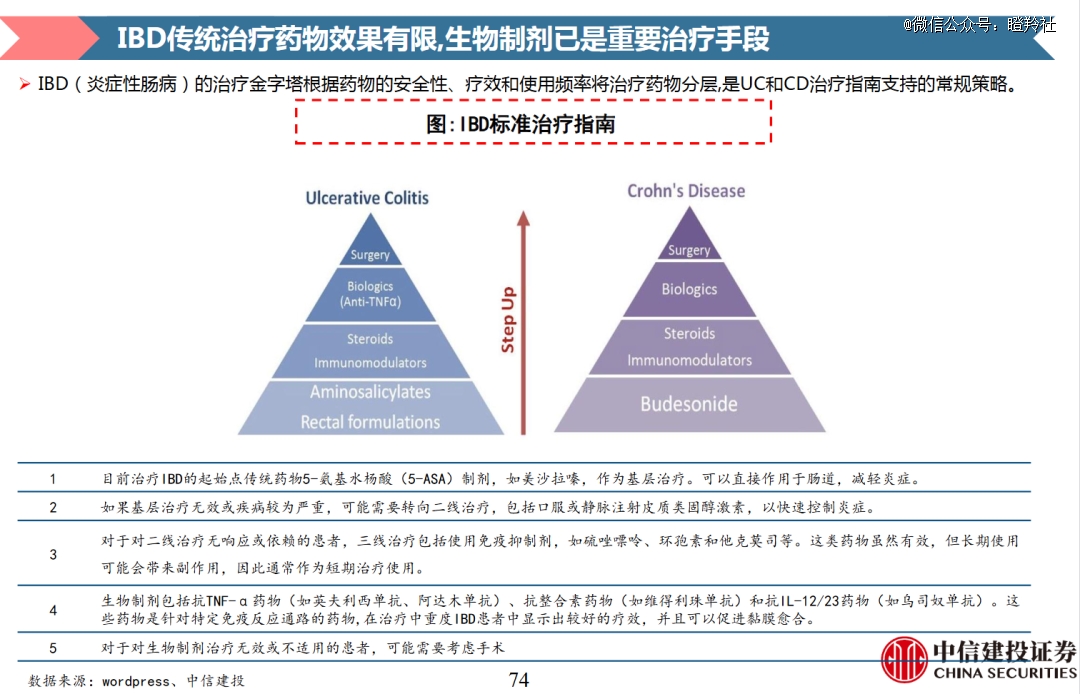

目前,5-氨基水杨酸(5-ASA)用于治疗轻中度IBD,对5-ASA无效或病情进展患者可用糖皮质激素,如果针对后线中重度患者,可考虑用免疫制剂、生物制剂或手术。

针对现有生物制剂疗法的问题,核心是应答率。目前依然有高达30%的患者对初始治疗没有反应,高达50%的患者随着时间的推移反应消失。

其次,是IBD患者的复发问题。80%的IBD患者会慢性复发,20-30%的IBD患者在多次复发后不得不进行切除部分肠道的手术治疗,这显著影响了患者预后。

市场正在期盼更好的药物,来解决当前IBD的治疗瓶颈。

02

小分子α4β7与TL1A抗体之争

全球IBD治疗赛道的研发靶点繁多,包括一众细胞因子(如IL-23、IL-6、IL-36等)、TNF、JAK家族(泛JAK、TYK2等)、整合素(α2β2、α4β1和α4β7等)、PDE、TNF样配体1A(TL1A)等等。

众多靶点中,BD交易最活跃、最被巨头看好的的两个方向便是围绕TL1A和整合素α4β7“做文章”。

机制上看,TL1A被巨头扎堆布局有迹可循,TL1A作为DR3蛋白的配体,两者结合后控制的TL1A/DR3信号通路可以诱导炎症因子的产生,从而促进炎症反应的发生;另外TL1A还可以激活TH1和TH17途径,这些途径与肠道炎症和纤维化的部位和严重程度有关。

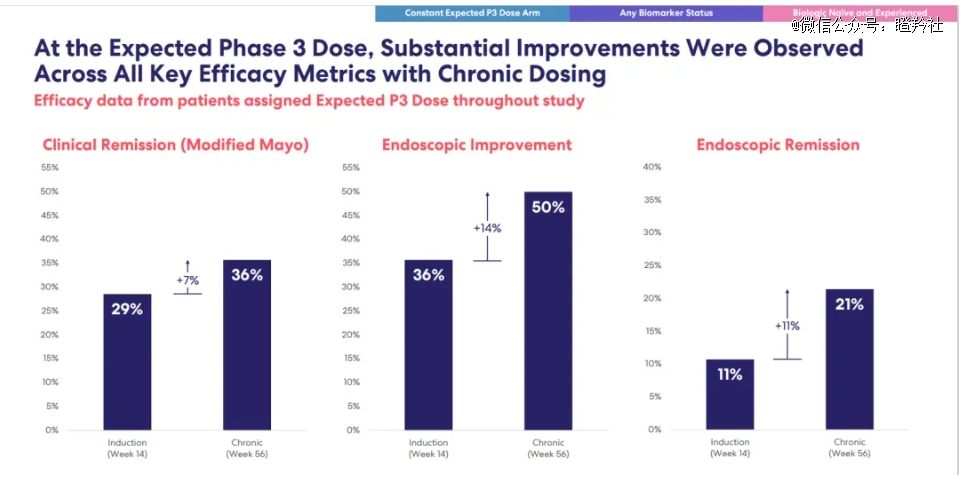

以罗氏号称潜在Best in class的TL1A抗体RVT-3101的最新二期研究TUSCANY-2的设计为例,中重度克罗恩病患者接受每月一次的皮下注射,试验为期56周(前14周诱导期+42周的维持治疗期)。

TUSCANY-2研究结果显示:所有接受RVT-3101治疗的患者获得优异的临床缓解率(56周36% vs 14周29%)、内窥改善率(56周50% vs 14周36%)和内镜缓解率(56周21% vs 14周11%);另外在生物标志物阳性患者中,数据同样出色,临床缓解率(56周43% vs 14周33%)、内镜改善率(56周64% vs 14周47%)、内镜缓解率(56周36% vs 14周13%)。

从疗效数据看,RVT-3101不仅在中重度CD患者拥有较高的缓解率,同时这也是全球*IBD适应症的长效临床数据,表明了RVT-3101能够对患者进行持久的缓解与改善。

在同时进行的另一项溃疡性结肠炎(UC)适应症临床研究,RVT-3101延续了同等良好的应答率和持续改善的疗效。在安全性方面,所有剂量RVT-3101耐受性均良好。

另一边,整合素α4β7这个靶点已被多款药物证明是可行的IBD研发策略,其中最负盛名的是武田的维得利珠单抗(在UC的头对头试验中击败了阿达木单抗)。

α4β1和α4β7整合素与内皮细胞表面的黏附分子相互作用,诱导炎症细胞从血液循环迁移至胃肠道,是IBD患者肠道慢性炎症启动和持续的重要机制之一。α4β7抑制剂通过阻断这一层机制,抑制淋巴细胞转运已成为治疗IBD的重要途径。

目前,整合素α4β7相关上市药物以抗体为主,由于抗体的制造成本以及部分产品的不良反应,促使口服小分子α4β7抑制剂疗法成为市场热门的方向。

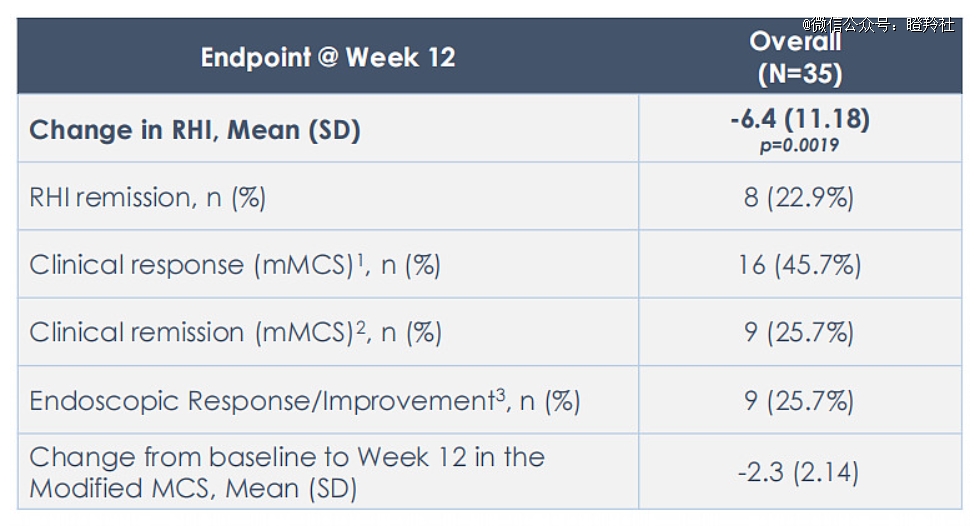

以礼来收购的MORF-057最新2a期数据显示,在中重度溃疡性结肠炎患者中,MORF-057在第12周RHI评分(组织学缓解指标用于预测复发率,一般评分越低越好)较基线显著降低6.4分(p=0.002),通过改良梅奥临床评分(mMCS)测定的临床缓解率为25.7%,同时治疗组耐受性良好且未观察到安全信号。

从12周的短效数据来看,MORF-057未展现出优于维多珠单抗的潜力,而口服小分子药物的优势并不需要胜过抗体药物,只需保证媲美的疗效和良好的安全性便能抢占相关药物市场;Morphic披露上述数据早在2023Q2,礼来应该看到了后续的长效优异数据才选择下注,同时MORF-057在全球小分子整合素α4β7药物研发上名列前茅。

由此可见,TL1A和整合素α4β7两个靶点相关IBD药物都拥有美好的未来,如以IBD为主适应症的维得利珠单抗在2023年销售高达54.14亿美元,保持了美国IBD*的位置。

03

国内机会可存?

从全球范围内看,研发TL1A靶点的相关药物管线并不算多,其中罗氏RVT-3101和默沙东PRA023在临床进度上遥遥*。

从国内来看,本身IBD过去就被视为欧美地区高发疾病,同时自免类药物向来在国内商业化便是个“难题”,这可能导致鲜有Biotech或者1国产药企研发相关靶点药物。

明济生物FG-M701是为数不多的国产TL1A药物,与艾伯维达成“1.5亿美金首付+15.6亿美元里程碑+销售分成”的授权协议,FG-M701与*代TL1A抗体相比,其通过了独特的工程化改造以达到更高的疗效和更少的给药频率。

α4β7整合素靶点在国内进入临床阶段前后的相关分子则更为罕见,反倒是整合素家族其他靶点肿瘤药物研发有所进展,如Seagen的αvβ6 ADC获批国内临床,百洋医药/瑞迪奥合作开发放射性药品99mTc-3PRGD2是以整合素为靶点的RDC药物。

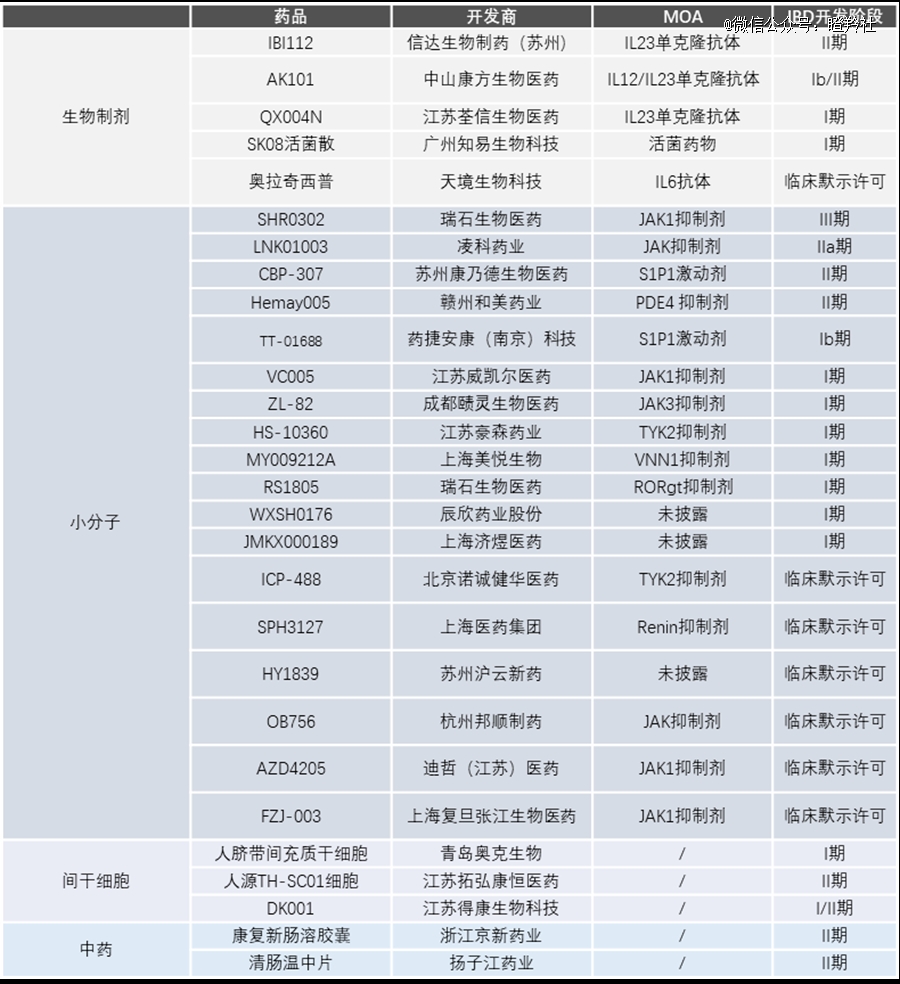

目前,国内药物研发商针对IBD领域的药物主流开发策略主要还是围绕几个方向,大分子药物围绕细胞因子IL-23进行抗体开发,小分子药物则是围绕JAK家族下功夫,还有少数研发S1P1和PDE4口服药物。

(图源:药渡)

结语:IBD领域出大交易的传统和趋势仍将延续,热闹仍在海外,而国内相关的药物授权,可能需要等待新生代的Biotech选手跑出来,就跟舶望、明济又或是圣因那样。