最近的黄金界,正式杀出一匹黑马。

6月底,最早主打古法黄金这一概念的老铺黄金,正式登陆港交所,成为2024上半年港股市场热门新股之一。

在此之前,老铺黄金的热度其实并不高。

数说聚合的数据显示,从2022到2023年,老铺黄金在社交平台、短视频平台和电商平台上的声量还不到1万,但如今光是2024上半年,声量就已经是之前的5倍。

一开始,只有小部分高线级城市的消费者在小红书、微博等平台上分享自己购买老铺黄金的心得,比如在一个关于北京SKP 2022年4月店庆的攻略中,就有人提到老铺黄金黑卡可以打95折,但没有积分。

直到2023年金价暴涨、古法黄金受到消费者的喜爱,老铺黄金才逐渐出圈。

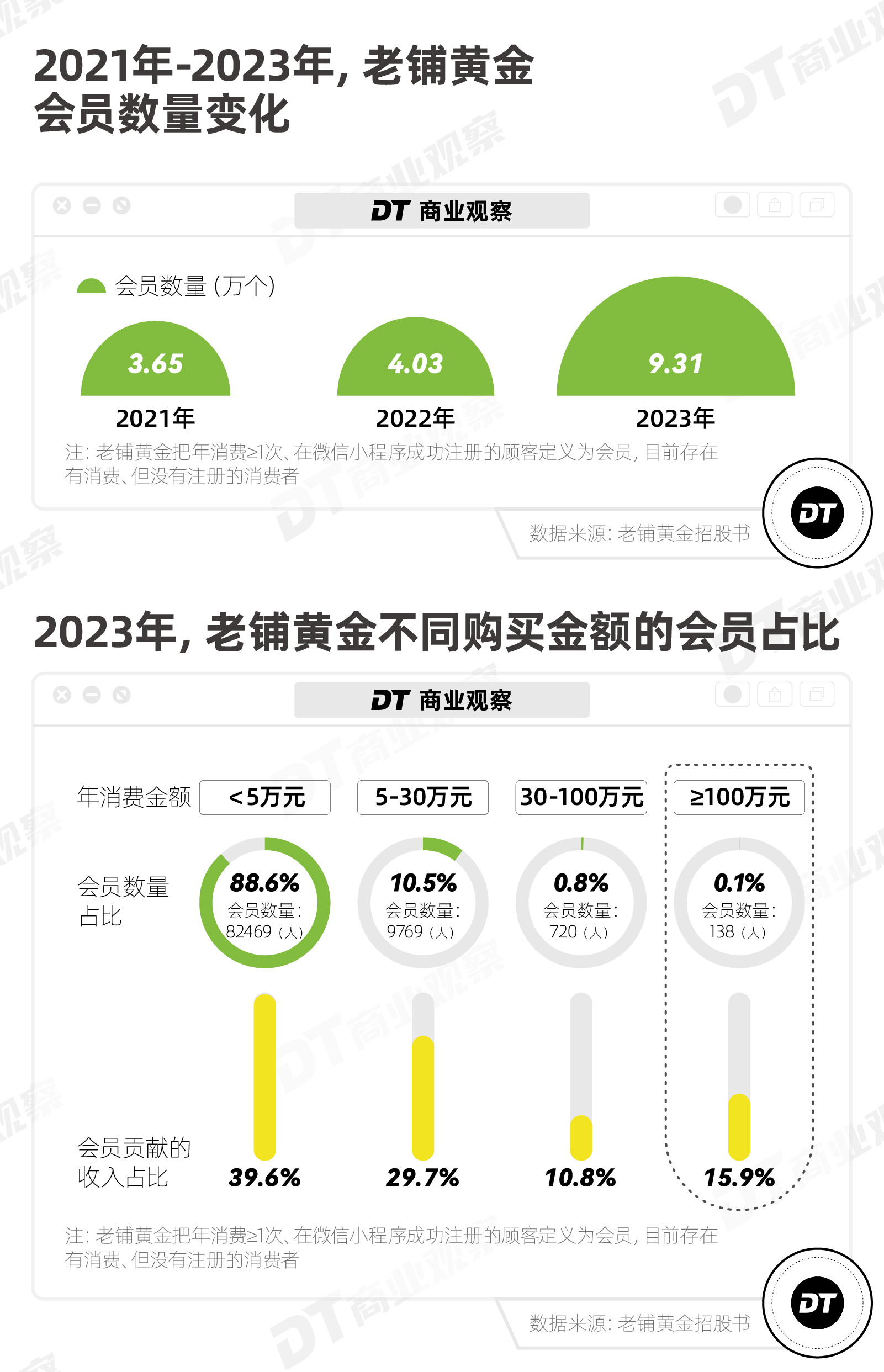

越来越多人在不同平台分享购买老铺黄金后的“真香”体验,而且从招股书来看,老铺黄金消费额度累计30万以上的会员数量占比不到1%,却贡献了超过四分之一的收入。

我们决定通过最新的招股书拆解一下,老铺黄金到底和其他金饰品牌有什么不同?谁在为老铺黄金买单?背后又存在什么问题?

2023,老铺黄金的收入怎么样?

如果只和自己比,老铺黄金的确交出了一张不错的成绩单。

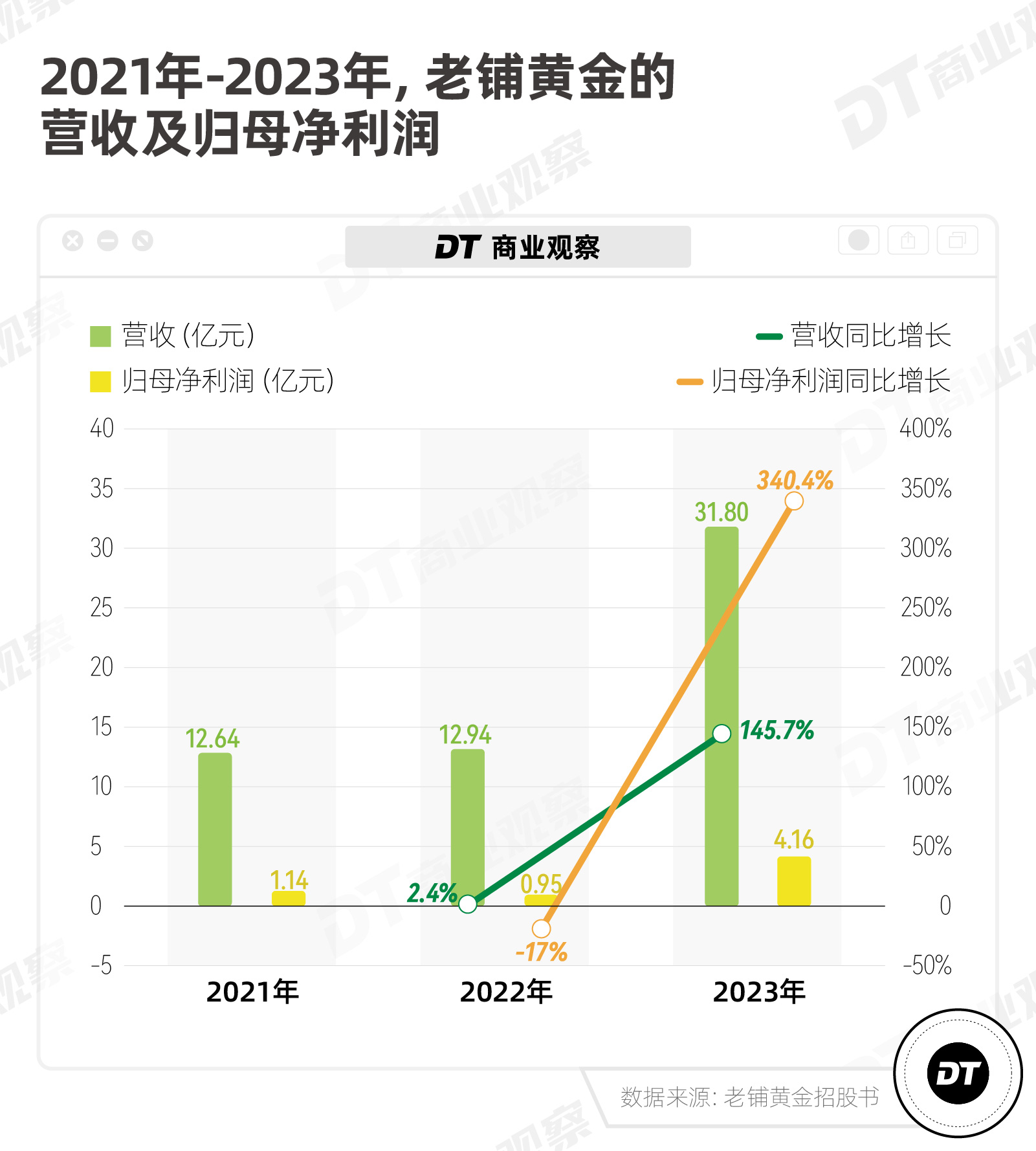

从2021年到2023年,老铺黄金前两年的营收都在12亿元左右,在2023年突破了30亿元,同比增长达到145.7%。

净利润在2022年经过疫情的“缩水”后,在2023年也跟随营收上升,达到4.2亿。

且因为部分成本(比如员工成本)增长的比例小于收入增长的比例,所以净利润增长的幅度更大,达到340.4%。

如果把老铺黄金的营收和其他中国金饰品牌企业对比,那差距还是挺大的——2023年,周大福的营收超过千亿港元、老凤祥超过700亿元、周生生超过250亿港元。

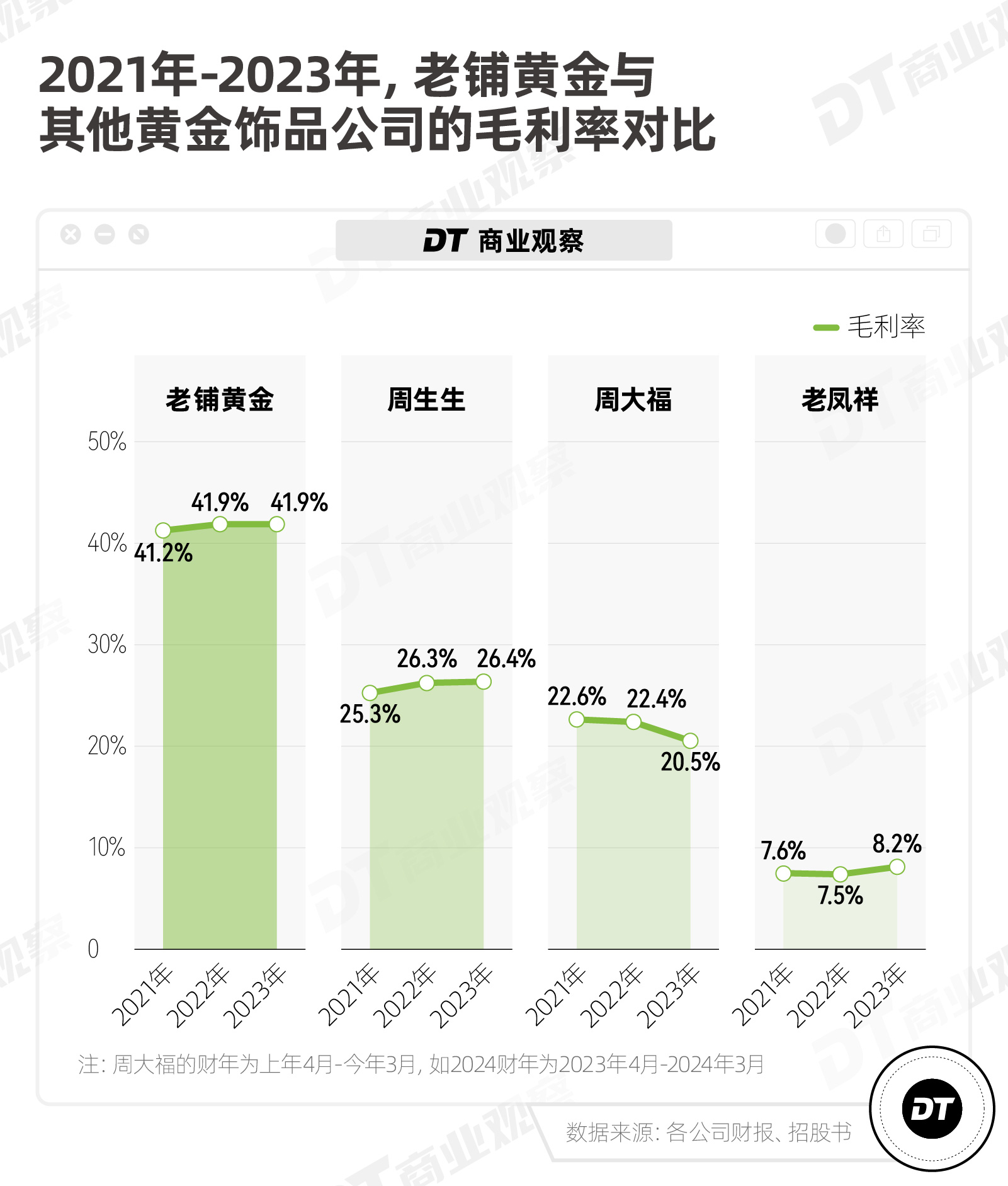

但老铺黄金也有自己的亮点——毛利率高。

从2021到2023年,老铺黄金的毛利率稳定在41%以上,周生生的毛利率徘徊在25%-26%左右;周大福的毛利率从22.6%降到20.5%;老凤祥的毛利率则不到10%。

分产品来看,老铺黄金主要靠两大类产品赚钱,分别是足金黄金产品、足金镶嵌(钻石或宝石)产品。

相比之下,足金镶嵌产品因为工艺更复杂、钻石和宝石的定价空间和毛利更高,所以整体毛利率更高,近三年都稳定在45%左右。

足金黄金产品的毛利率则在2023年降到36.9%,同比下降1.1个百分比。

按招股书的说法,是因为“2022年底推出了金条产品”,工艺相对简单,再加上“黄金采购成本增加”,导致销售成本增加,所以削弱了毛利率。

但这还不能完全解释一个问题——为什么同样都是黄金,老铺黄金的毛利更高?

老铺黄金的高毛利从何而来?

如果在社交平台上搜索“老铺黄金”,大概率会看到一个关键词——“贵”,也就是定价高。

由于销售成本更多来自于黄金、钻石等原材料,所以老铺黄金的高毛利,也在很大程度上得益于它的产品溢价。

这一方面,是依托于老铺黄金主打的工艺“古法黄金”。

古法黄金通常指用中国宫廷古法制金工艺打造的金器,老铺黄金的古法黄金通常涉及6种工艺,其中花丝和镶嵌这2种属于国家非物质文化遗产。

作为最早推出古法黄金的品牌,老铺黄金一直努力给自己打造“更精致”“更贵气”的品牌印象,产品除了常规的饰品,还有供人放在家里把玩欣赏的“文玩系列”“收藏系列”,整体定价也因此比普通金饰更贵。

(老铺黄金的“文玩系列”产品/图源老铺黄金官网)

另一方面,老铺黄金的定价模式和其他黄金品牌不同。

其他金饰品牌往往按“克重数*当日金价+加工费”标价,价格会起起伏伏;而老铺黄金是按件卖,一口价。

也就是说,如果按老铺黄金的售价反向去换算克单价,往往会更贵。

尤其是在2023年,因为金价持续上涨、买金热潮兴起,老铺黄金也趁机上调价格,所以足金镶嵌和足金黄金产品的每克平均售价都比前一年涨了100元以上,分别达到1043元和729元。

一位消费者在老铺黄金旗舰店购买了一款“钻石葫芦吊坠”项链后评价:“赶在金价上涨时入了7.3g,到手9656元,刚收货,老铺就涨价了,来回能便宜了1300元”。目前,在售*克数7.5g的售价为11180元。

此外,老铺黄金不仅吃到了金价上涨的红利,而且除了双十一、双十二,其余时间线上线下统一价,几乎不打折。

只有在以下三种情况下,老铺黄金才会给会员一些折扣:

1)累计消费满30万以上,可以打95折;

2)在高端商场或信用卡公司拥有“特权会员卡”;

3)高端商场组织“购物节”活动。

这三点看似很难,但对于老铺黄金的主力消费者而言,可以说是“小菜一碟”。

谁为老铺黄金乖乖排队买单?

从不同渠道的收入占比来看,老铺黄金近9成的收入都来自线下门店(包括快闪店)。

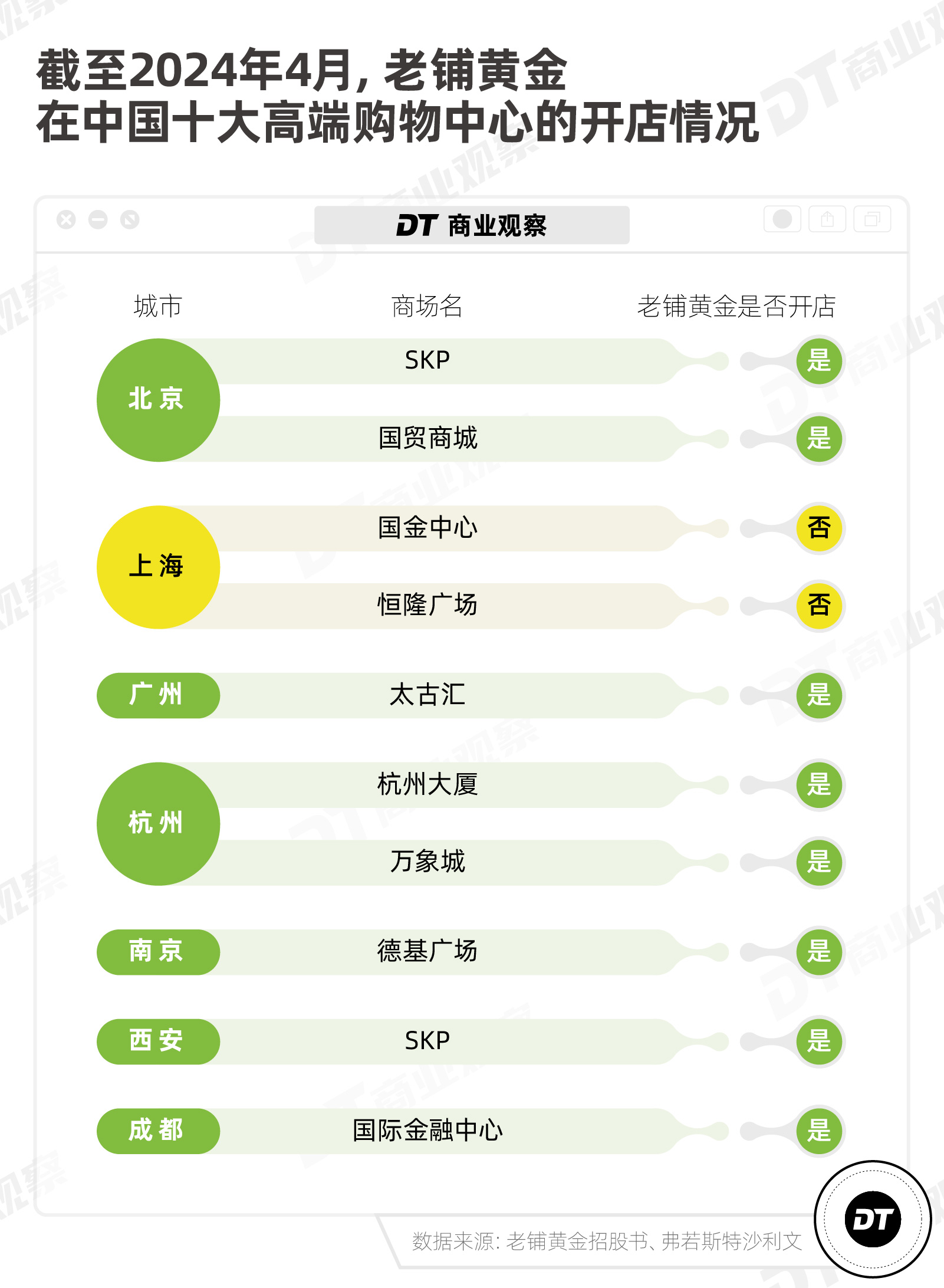

但和其他黄金品牌拓展多个城市、甚至开放加盟的情况不同,老铺黄金的门店数并不多,一共只有33家,而且近8成店铺集中在一线城市和新一线城市,以入驻高端商场为主。

在全国TOP 10的高端商场中,老铺黄金已经覆盖了其中8家,只差上海国金中心和上海恒隆广场。

而且在已经覆盖的高端商场中,老铺黄金往往不止开一家店。比如在北京SKP、杭州万象城和南京德基广场,老铺黄金都分别开了两家店。

靠着高端商场的门店,老铺黄金圈定了自己的目标人群——高净值人群。用通俗点的话来说,就是SKP的有钱人、贵妇们。

SKP贵妇们的消费力有多厉害呢?

从会员数量来看,老铺黄金2023年的会员数(老铺黄金将购买过一次且在微信上注册账户的消费者看作“会员”)是2022年的两倍多,达到9.31万,可以说是“拉新”成功。

但在所有会员中,年消费额在三十万以上的人只占不到1%,却贡献了超过四分之一的收入。

其中,年消费额在一百万及以上的人只占0.1%,贡献了15.9%的收入。

当然,想要在高端商场站稳脚跟并不容易,老铺黄金也砸了不少钱。

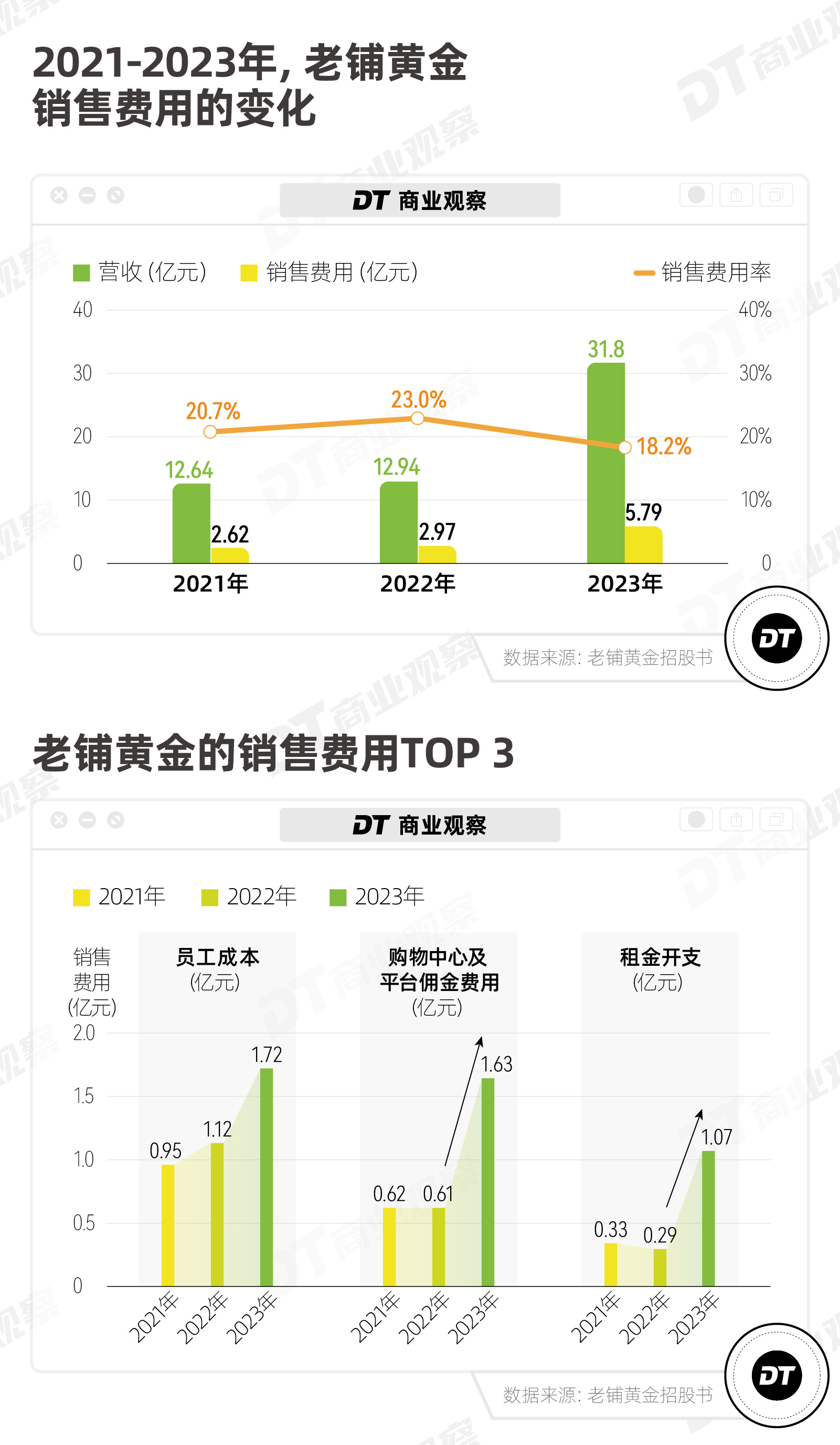

从2021到2023年,老铺黄金的销售费用翻了一倍,从2.6亿元涨到5.8亿元,其中涨幅最多的两项分别是购物中心及平台佣金费用、租金开支。

从线下店来看,老铺黄金不仅会采用古典中式书房的装修风格,连店员穿的也是新中式服装,主打贵气的“中式老钱风”。

有消费者在社交平台上分享,除了门面风格,老铺黄金还会像奢侈品一样管控店内人数,每逢高端商场举办购物节,SKP贵妇们都要一大早去排队。

这也侧面反映了老铺黄金能让大家心甘情愿地为它买单的深层原因——它卖的不仅仅是黄金,还有身份的象征。

好在砸下去的钱,也获得了相应的回报。

2023年的销售费用率为18.2%,虽然仍比同行高,但和自身比,没升反降。这意味着线下门店虽然花钱,但也带来了更多收入。

我们可以参考招股书里提到的一个数据——2023年北京skp的平均月坪效是1.77万,而老铺黄金在北京skp的两家门店总收入3.36亿,月坪效是44.06万。

俘获SKP贵妇的背后,有哪些问题?

虽然前面的数字很漂亮,但老铺黄金并不是高枕无忧。

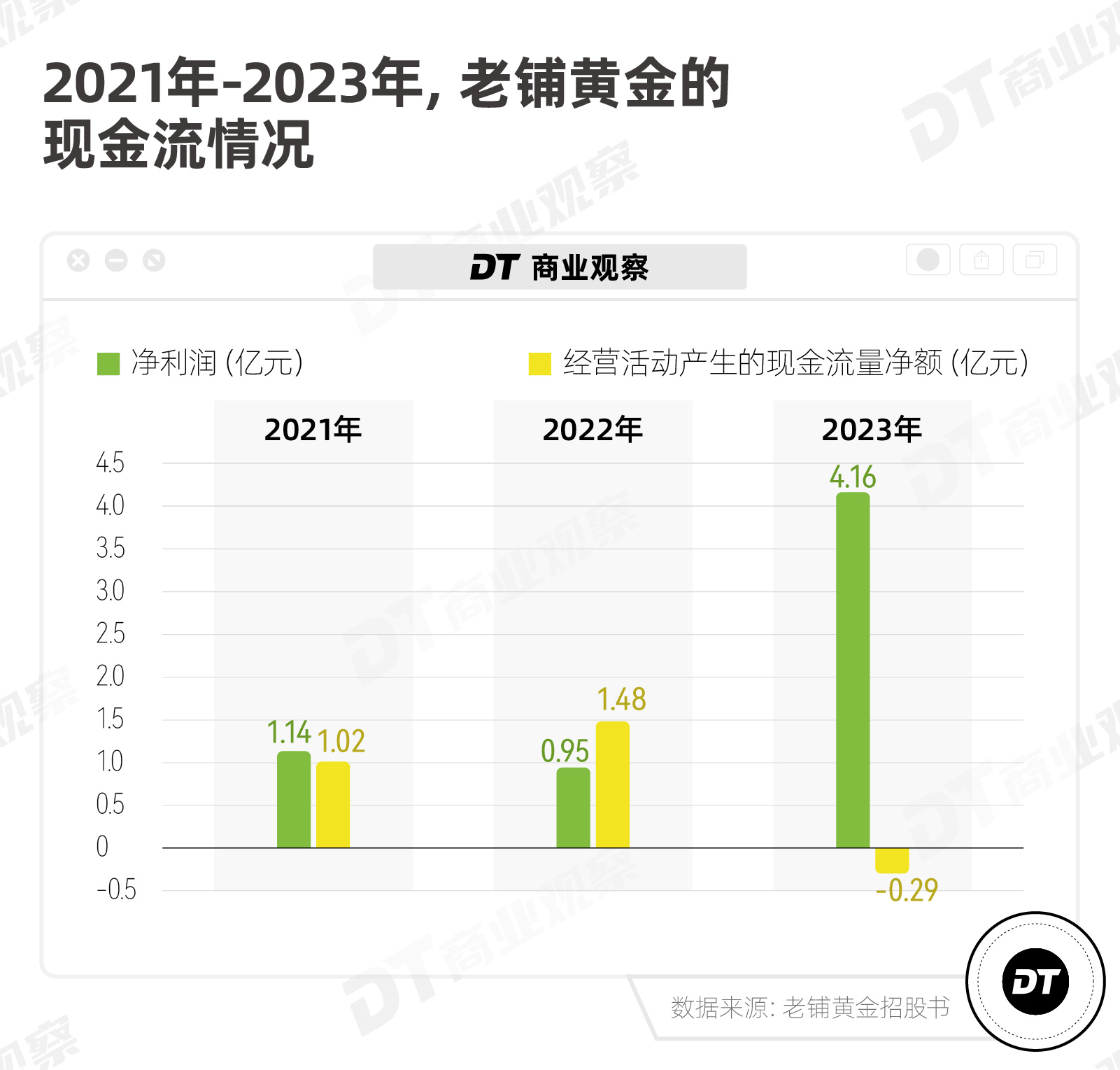

一个比较明显的问题是:现金流吃紧。

这里需要提前说明的是,利润是以权责发生制计算的,一旦产品卖出去了,产生了利润,就可以记录下来,但实际上钱不一定会马上到账;而现金则是按收付实现制计算的,只有真的收到钱或花了钱,相关费用才会被记录下来。

所以长期来看,经营活动产生的现金流和利润的比值越大,利润的“含金量”也越高,这代表企业的净利润全部或大部分变成了真金白银,回到了公司的账上。

2023年,老铺黄金的净利润虽然大幅增长,但经营活动产生的现金流净额经营活动所得的现金流净额却呈现负值,从之前的1亿元、1.5亿元,下降到-2920万元。

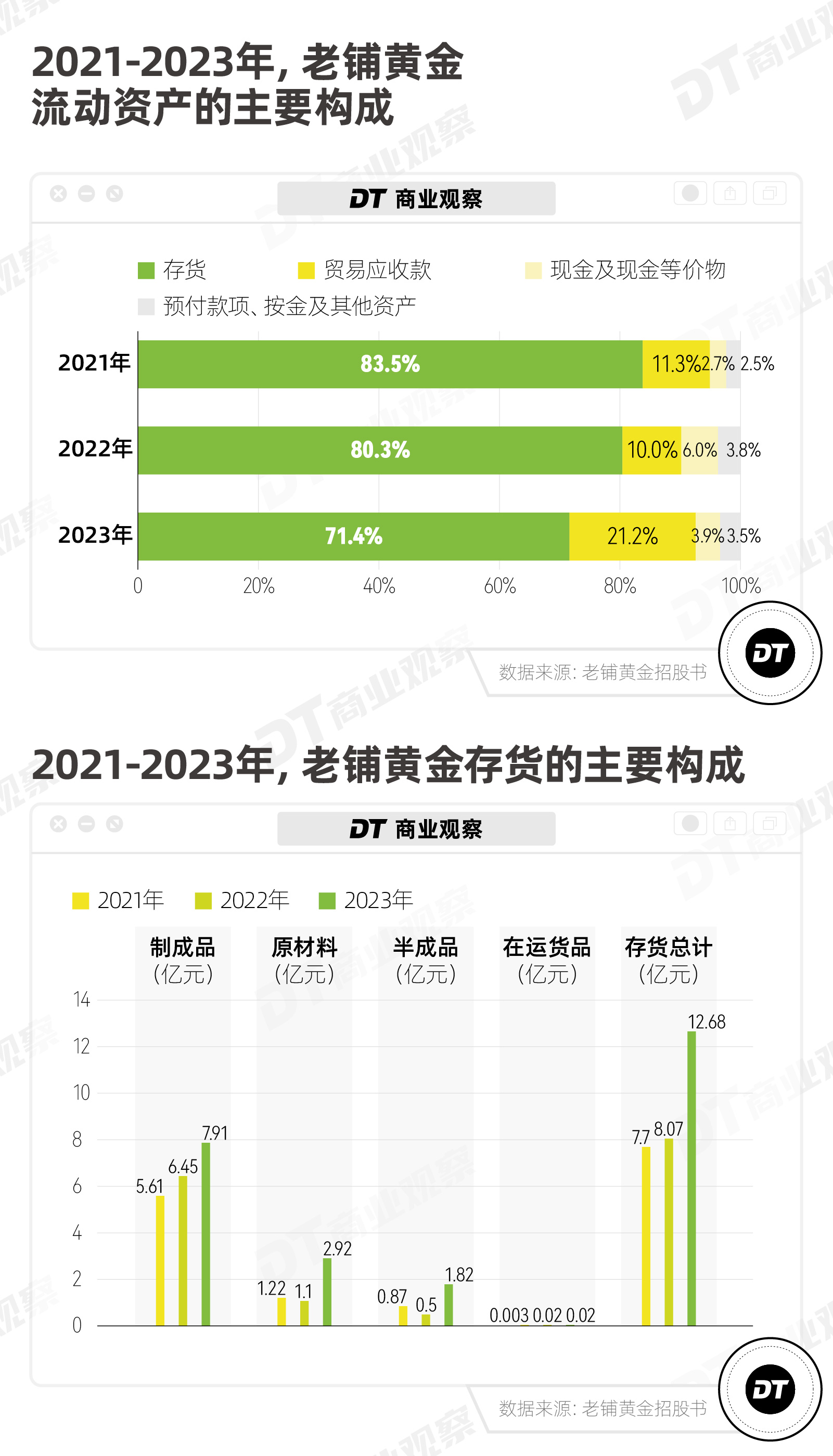

我们进一步看了看老铺黄金的流动资产,发现现金及现金等价物的占比中只有3.9%,存货占比超过7成,贸易应收款占比超过2成。

也就是说,老铺黄金虽然赚钱了,但是真正握在手里的钱不多,大部分钱是以存货和应收款的形式存在的。

更具体一点,老铺黄金的存货主要由制成品构成,其次是原材料,而原材料又以黄金为大头。

结合老铺黄金的招股书和线下门店的特点,2023年的高存货可能主要有两个原因。

首先,因为买老铺黄金的人变多了,同时金价上涨,所以生产需求和数量增加,采购黄金的成本上涨,存货的面值也相应增加。

其次,老铺黄金正在往奢侈品的路子上走,所以有部分贵价产品仅供线下门店,甚至仅供消费能力最*的客户,所以进一步堆高了存货。

但值得注意的是,老铺黄金的存货水平一直很高。在更早的2020年,新浪财经就提出过质疑,“同行中只有坐实财务造假的东方金钰,存货占总资产比值与老铺黄金相当,都在70%以上”。

除了高存货的问题,老铺黄金的应收款也在2023年翻了三倍,达到3.76亿元,占流动资产的比例也从10%涨到21.2%。

这和老铺黄金与部分商场的合作模式有关——虽然门店都是老铺黄金自营,但部分门店的销售额会先由商场代收,后续扣除租金等费用后,再给老铺黄金,所以哪怕产品卖出去了,也并不是马上就进入老铺黄金的袋子里。

应收款比例的上涨,一方面是销售上涨带动的,另一方面,也可能是因为老铺黄金的收账情况存在不稳定性。

2023年账龄2-3个月以上的应收款是2022年的5倍,但老铺黄金给购物中心的信贷期是60天(即2个月)以内。

写在最后

作为老铺黄金Pre-IPO的领投方,黑蚁资本创始合伙人何愚在接受36氪的采访时提到,“老铺黄金是典型的体验生意”,黑蚁资本会用潜在的奢侈品牌视角来看待老铺黄金的壁垒和潜力。

如果仅看前1%的人群贡献的收入占比来看,老铺黄金的确有成为奢侈品的潜力。

贝恩公司与意大利奢侈品制造商行业协会Altagamma联合发布的报告显示,目前全球奢侈品消费者有4亿,其中VIC客户占比不到1%,却贡献了高达30%的奢侈品牌收入。

而结合营运资金在2023年大幅提升到60亿、未来三年“提速”的开店计划、大量备货和铺货来看,老铺黄金接下来的计划很可能是复制现在的打法,并且走向日本、新加坡等亚洲国家。

那么,摆在老铺黄金眼前的问题不仅是高存货和现金流承压,还有怎么样才能挖掘更多高净值消费者并让他们复购。

毕竟,奢侈品牌们,现在也正在紧盯高净值人群。

而老铺黄金现在的营收规模、品牌文化内涵和历史故事,距离真正的奢侈品还有不小的距离。