泛癌种早筛“圣杯”Grail一直是众星捧月。

成立后,Grail的吸金能力极其强悍,一级市场融资额超20亿美元;2020年,Grail一度想要冲击美股IPO。

不过,最终的结局是,被其孵化公司Illumina于2021年收购,对应估值高达71亿美元。

3年后的Grail,在资本市场却是另一番景象。

因为反垄断的要求,Illumina不得不将Grail剥离。最终,Grail也得以在纳斯达克重新上市,只是市值天差地别:

6月25日,Grail上市交易首日,市值为5.28亿美元。

也就是说,短短3年,Grail经历了从71亿美元缩水至5.28亿美元的过程。耐人寻味的是,这3年,Grail的发展并没有停滞不前,相反,其研发在加速推进,商业化更是小有成就。

巨大反差背后,深刻反映了市场对早筛市场态度的变化。比起上一个行业周期内更受认可的亏损换增长模型,如今的早筛市场:更愿意听增收减亏的故事。

与此同时,Grail也给整个早筛赛道抛出了一个估值难题:

带头大哥只值5亿美金的情况下,其他“小弟”的估值又该如何锚定?

01 更接近理想的Grail

Grail备受瞩目的原因,核心在于其所在的癌症早筛领域激发了市场的无限遐想与期待。

癌症是威胁人类健康的头号敌人,对付它关键在一个“早”字,要早发现、早治疗;规避未来罹患重大疾病的需求基本是普世的,理论上癌症早筛的受众上限就是人口上限;并且,早筛不是一次性买卖,而是持续消费的产品,单个用户价值大……

除此之外,缺乏有效的筛查手段给了技术狂热分子机会。因为,目前美国只有6种癌症具有筛查金标准。这6种癌症的患者群体占比仅有29%。也就是说,超过70%的肿瘤患者,至今没有一个很好的筛查手段。

而Grail早筛产品Galleri,目标是检测50+癌种,其中超过45种没有推荐筛查指南。很显然,如果Galleri能够兑现预期,将会很有可能成为现象级的产品。这也是当初市场对Grail寄予厚望并热烈追捧的原因所在。

需要明确的是,时至今日,Galleri距离理想越来越近。

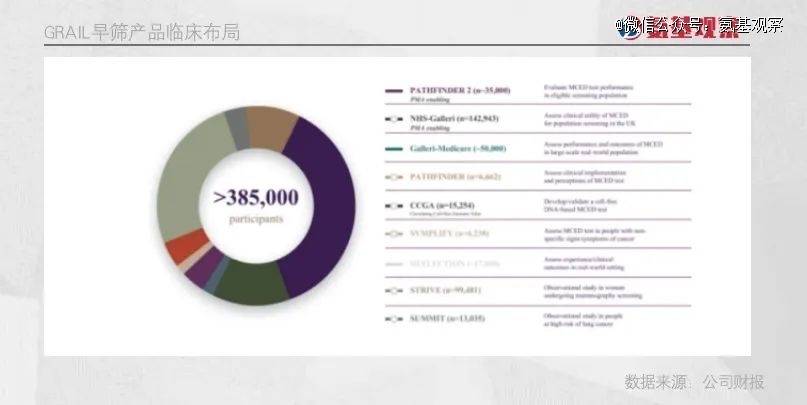

首先,Galleri的研发在加速推进,并且数据也证明了其价值所在。总体规划上,Galleri希望通过超过38.5人的研究证明其临床价值,并探索相应的应用场景。

PATHFINDER研究已经完成,研究结果在2023年发布,标志着多癌早期检测领域迈出重要一步。正如GRAIL的首席医学官Jeffrey Venstrom所说,PATHFINDER研究为我们揭示了MCED测试在临床环境中的应用价值,明确地显示了其在癌症筛查中为患者带来的益处。

另外,更多的研究仍在推进,例如支持注册的PATHFINDER 2和REFLECTION研究正在受试者招募,并将在2024年第三季度开始招募Galleri-Medicare研究。

从研究进展来看,Grail已经证明了其商业模型的底层逻辑:Galleri并非空中楼阁。并且,公司预计2026年将会递交提交上市申请,依然稳坐泛癌种早筛领域领头羊的位置。

更重要的是,Grail也已经完成了初步的商业化探索。根据SEC文件,2021年成功推出*商业化产品Galleri,截至2024年一季度末检测样本数量超过18万份。

虽然相比于Cologuard,Galleri的放量速度相对并不突出,但考虑到Galleri是以LDT模式进行,实际表现也可圈可点。

这也使得,Grail在2023年全年实现9300万美元的营收,同比增长68%,其中,第四季度营收达到了3000万美元。

然而,在这样的背景下,Grail在资本市场的预期反而持续走低。这又是为什么呢?

02 仍有待给出的答案

尽管Grail在发展态势上正逐步展现出积极迹象,但在商业价值评估方面,它尚未提供足以说服市场的重大数据突破。

从财务角度来看,Grail要实现盈利还有较长的路要走。2024年*季度,公司亏损达到2.18亿美元,与去年同期相比,亏损额增加了2524万美元。

这种现象不难理解,因为生物科技企业的盈利通常建立在营收的大幅增长之上,而目前Grail尚未具备这样的条件。

反观Cologuard的成功案例,它凭借FDA目前*的早期筛查认证,以及其出色的性能和合理的价格,在获批后迅速被纳入美国癌症协会更新的《结直肠癌筛查指南》,获得了权威机构的认可,这极大地推动了其市场推广。

更为关键的是,在Cologuard获批两个月后,美国医疗保险和医疗补助服务中心便将其纳入全国医保范围。医保的支付支持,加上后续适应症的拓展,进一步加速了Cologuard的销售增长。

正如前文所述,Grail的Galleri产品预计要到2026年以后才能获得认证,这构成了其目前面临的*不确定性。由于需要更多全面的研究来证明其价值,市场对Galleri的应用也存在分歧,一些人主张大规模采用,而另一些人则主张进行更多测试验证。

无论如何,这种分歧导致了Galleri的商业化不如预期。例如,Illumina在2022年对Galleri的商业化预期很高,预计全年收入在7000万至9000万美元之间,但后来下调至5000万至7000万美元,最终收入触及预期下限。实际上,直到2023年,Galleri也未能达到最初9000万美元的高预期。

目前,性能问题仍在持续影响Galleri的商业化进程。例如,英国国家医疗服务系统(NHS)在2020年协助Grail启动了一项针对14万名英国居民的前瞻性临床试验,以评估Galleri的实施效果及与现有NHS护理筛查标准的契合度。

乐观情况下,NHS可能会根据早期数据加速Galleri在英国的商业化。然而,今年5月,NHS决定不启动试点工作,理由是需要等待NHS-Galleri试验的最终结果。

根据计划,该临床试验的结果需要等到2026年才能公布,这将影响Galleri的商业价值。尽管Galleri技术具有颠覆性,但仍需更多数据来证明自己,为商业化铺平道路。

这也意味着,Galleri的商业潜力实现可能会被延后,即便技术具有颠覆性,也需要更多数据来为其商业化奠定更坚实的基础。

外界看来,Grail能否实现预期的盈利,仍需时间来验证。一方面是商业化的不如预期,另一方面是资本市场的波动,这些因素共同导致了Grail估值的大幅下滑。

03 一个赛道难题

在市场行情向好时,烧钱换取高增长的模式是可被接受的。然而,随着Grail被并购,全球经济步入新周期,早筛行业的亏损换增长策略似乎不再受到市场的青睐。

在收购Grail之前,Illumina的净利润率维持在20-30%之间,在医疗器械和诊断行业中处于*地位,因此在2021年,其市值一度超过700亿美元。但收购Grail后,Illumina的财务模型受到冲击,陷入亏损,加之市场下行和核心业务预期下降等多重因素,导致Illumina股价持续下跌,市值较最高点蒸发超过520亿美元。

类似的情况也发生在精密科学公司上。2023年,在结直肠癌早筛产品的推动下,精密科学公司收入大幅增长25%,亏损减少超过4亿美元,全年股价涨幅达到50%。但到了2024年,由于一季度营收增长乏力和亏损额扩大,精密科学的股价也开始下跌,二季度累计跌幅达到40%。

市场情绪的快速变化揭示了两个趋势:首先,经济周期的变化促使市场更加重视有质量的增长;其次,早筛市场正逐渐成熟,已经从仅看重预期的阶段过渡到“预期兑现模型”的修正阶段,企业的股价将基于企业的实际表现进行调整。

在这一背景下,Grail的估值问题,成为肿瘤NGS企业能否继续登陆资本市场的关键。

但这并不意味着肿瘤早筛市场的发展前景黯淡。相反,随着Grail等*企业展现出更积极的业绩,肿瘤早筛领域有望迎来反弹。

虽然Grail的估值问题可能在短期内成为行业的一个不利因素,但从长远来看,这一问题也将得到解决。