自曝资金危机后,多米诺骨牌开始倒下。

6月27日,上市30年的东方集团(即东方集团股份有限公司,600811.SH),早盘时曾打开跌停板,仍以跌停收盘,连续四个交易日低于1元“红线”,敲响退市警钟。

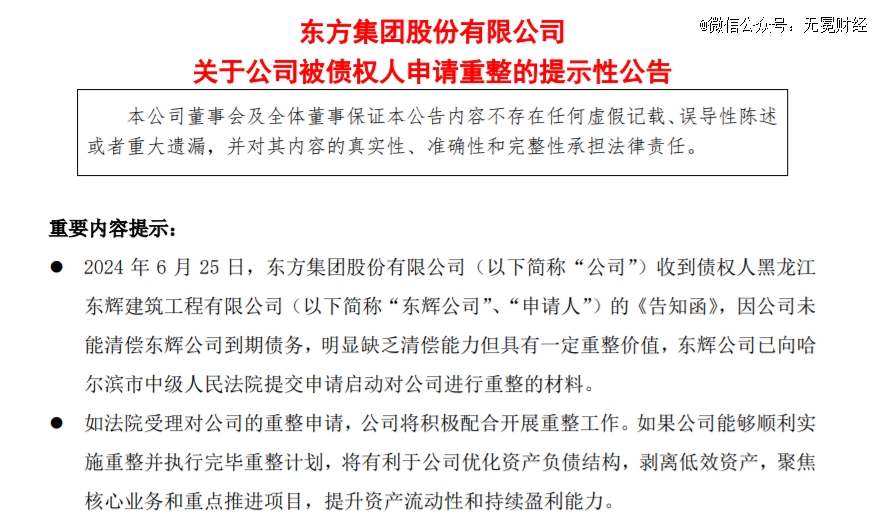

而在两天前,按东方集团发布的公告,由于欠了75.2万的工程款,其被债权方黑龙江东辉建筑工程有限公司向法院申请重整。

东方集团公告截图。

接踵而至的危局,与几天前的一则公告有关。

6月18日晚间,东方集团发布公告称,其在关联方东方财务公司的16.4亿元存款出现大额提取受限情形。市场一片哗然。

今年已经70岁的实控人张宏伟,不得不站出来紧急承诺,会通过资产处置等方式解决流动性不足问题。

但这16亿占了东方集团近六成资金,所谓的资产处置又远水解不了近渴,也难怪债权方担心75万工程款都要不回来了。

东方集团背靠的“东方系”,拥有多家上市公司,去年资产还有750亿;曾经的东北首富张宏伟,更是富豪榜上的常客。家大业大的东方集团,为何突然爆出危机?

01 利空突袭,10万股东懵了

一笔16亿的存款,打了东方集团的股民们一个措手不及。

在公告发布后次日,东方集团股价一字跌停,虽然仍在1元上方,但已经是2007年以来的*。接下来几天,股价毫不意外地节节败退,并在6月24日跌破1元。

按上市公司相关规则,股价连续20个交易日均低于1元,就极大可能被退市。而低于1元后,东方集团股价下滑难止。

东方集团股价近期大跌。图片来自雪球。

10万股民免不了内心煎熬,毕竟十天前才被终止上市的ST爱康,就是在负面消息密集爆出后,股价连续跌停直至退市。

东方集团自爆存款大“雷”后,接下来的坏消息不止一桩。

东方财务公司由东方集团大股东东方集团有限公司(下称东方有限)控股,东方集团存的16亿取不出来,原因是财务公司也缺钱了。

而截至今年一季度末,东方集团的货币资金为25.02亿,存在财务公司的资金,占比超过65%。

关键是,东方集团早就有资金压力。

截至2023年年末,公司的货币资金账面余额为31.79亿元,其中5.57亿元受限。同期,公司的短期借款余额为81.57亿,一年内到期的非流动负债余额为52.57亿元。

财务公司、东方集团的现金流骤然紧张,外界质疑,大股东是不是变相挪用了上市公司资金。

事实上,大股东确实压力不小。今年4月,东方集团为东方有限担保的一笔贷款已经逾期,涉及金额为4.54亿元。数据显示,截至2023年底,东方有限资产负债率超71%,负债总额超过490亿,其中流动负债逾380亿。

在东方集团发布公告后,上交所立马发布监管函,要求公司自查在关联财务公司的存款情况,以及相关资金是否被控股股东及关联方挪用。

情势急转直下,即使东方有限和张宏伟公开承诺,要通过资产处置、股份质押等方式化解危机,但由于需要花3-6个月时间,各方都坐不住了。

股价承压,部分投资者出逃,监管迅速跟进。

6月21日晚,东方集团公告称收到中国证监会的立案告知书,原因是涉嫌信息披露违法违规。

而就在当日,东方集团还爆出坏消息,其大股东东方润澜因债务违约及股票价格下跌,中信证券对其部分股份进行强制平仓,约占公司总股本的0.63%。

利空不断,债权方也闻风而动。黑龙江东辉建筑工程有限公司因为一笔75万的工程款,就向法院申请重整,其担心可见一斑。

不过,有投资者将重整看成利好。通常而言,债权重整是指对陷入困境但仍有挽救希望的企业,通过对债权关系的调整和安排,使其恢复正常经营和偿债能力。这也意味着,东方集团并未走到绝境。

当然,重整申请能否被法院受理,之后能否顺利进入重整程序,都还是未知数。

02 地产拖累,“钱袋子”也瘪了

东方集团的危机,并非是突然发生的。

1994年就已上市的东方集团,由张宏伟设立的一家建筑公司改制而来。从“包工头”起家的张宏伟,在东方集团上市当年,一举成为东北首富,并在《福布斯》富豪榜上排名第二,*位是新希望集团的创始人刘永好。

此后,张宏伟就时常出现在富豪榜上,近年来也依然“宝刀不老”,2020年的财富为410亿元,2023年财富降至295亿,今年3月,他以300亿元财富位列胡润全球富豪榜第812位。

图片截自东方集团官网。

身家数百亿的张宏伟,财富积累的方式,关键靠资本运作。他曾在采访时提到,“这个世界是资本的江湖,不是实业的江湖”。

从东方集团上市后,张宏伟先是入股锦州港,接着发起设立新华人寿,入股民生银行,参股民族证券,还收购联合能源,创建东方卫星网络公司等,再加上早年投资设立粮油公司,让“东方系”产业从房地产、加工制造延伸至农业、金融、能源等。

从近几年的富豪榜看,张宏伟的财富在逐渐缩水,这也映射出,其掌控的东方系,日子不太好过了。

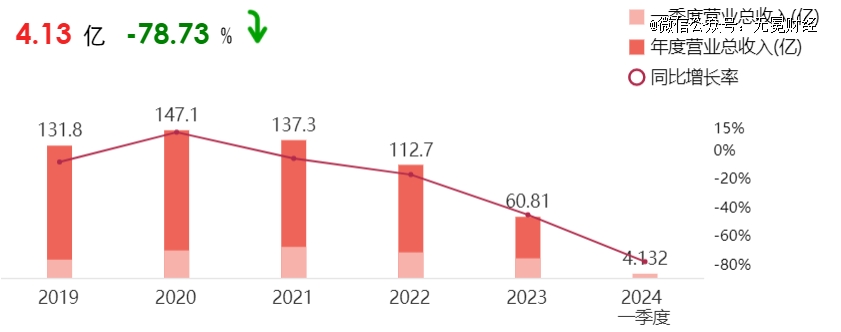

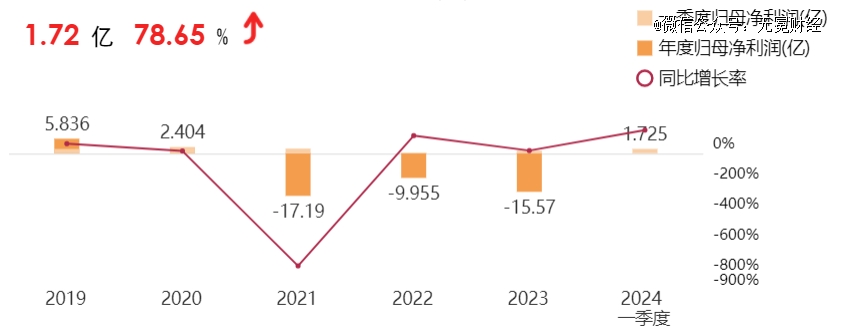

2021年至2023年,东方集团的营收从137.29亿元降至60.81亿元;归属于母公司股东的净利润开始连年亏损,分别为-17.19亿元、-9.96亿元、-15.57亿元,三年累计亏掉近43亿元。

今年一季度,东方集团扭亏为盈,按财报的说法,主要是因为还债导致财务费用减少,以及优化人员及薪酬结构等。这说明其业绩并未出现实质性好转。

东方集团近几年业绩情况。图片来自东方财富网。

东方集团的亏损,到底是怎么来的?

可以先看看之前的利润是咋得来的。wind数据显示,2011年至2020年的十年间,东方集团的投资净收益合计为约151亿元,年均15亿。但从2021年开始,投资收益降至8亿元以下,2023年仅为4.28亿。

也就是说,东方集团的利润,主要靠投资民生银行、锦州港获得,按照收益,民生银行应该贡献更多,堪称“钱袋子”。但最近这几年,民生银行赚钱也慢了。

从2021年开始,民生银行营收同比下滑,前两年勉强维持在1400亿元上方。归属净利润方面,其2019年一度达到549亿,但近三年滑落至350亿左右。今年一季度,营收和净利润继续同比下滑。

与之相对比的是,招商银行去年营收超过3390亿,归属净利润达到1480亿。

虽然投资收益变少了,但东方系从民生银行方面得到的帮助,可没少。

目前,东方集团所持民生银行的12.8亿股股份,质押率约为99%。截至2023年,东方集团及其关联公司,在民生银行的贷款余额为95.99亿元。

与此同时,截至2023年底,东方集团向民生银行的短期借款余额为6.5亿,一年内到期的非流动负债45.26亿,这意味着,一年内东方集团要向民生银行偿还至少50亿贷款。

“泛海系”的贷款还没追回来,民生银行不知道会不会又要向股东追债了。

填补亏空的投资收益本来就少了,东方集团还有一个拖油瓶,那就是地产业务。

去年出现亏损后,东方集团自己也表示,粮油食品业务增长乏力,地产行业不景气下,公司地产业务更是亏损严重。

东方集团的子公司东方安颐(北京)城镇发展投资有限公司,在北京有两个房地产合作项目,但销售不振,2023年亏损18.35亿元,东方集团因此在房地产这一块计提减值损失6.50亿,一下子贡献了四成的亏损额。

流动性危机当前,东方系手上变现较快的资产,无非就是几家上市公司的股权。

东方集团所持民生银行股权几乎已全数质押。

截至今年一季度,东方系持有ST锦港(600190.SH)2.91%股份,但这家公司上个月才收到罚单,此前四年被曝财务造假,其最新股价为1.37元/股,市值为约27亿。

还有一家就是联合能源集团(00467.HK),截至2023年年末,张宏伟持有57.45%股份。不过,这家公司业绩堪忧,去年亏损逾17亿港元,最新股价为0.3港元,市值约78亿港元。

按业绩来看,后两家公司的股份并不一定好出手。

张宏伟多年前就已经隐身幕后,东方系已由其子张显峰掌舵。如今,年届古稀的张宏伟不得不重新走向台前,历经数十年起伏的东方系,行至危机边缘。