在生物医药IPO频频被拒、医疗器械商业化遇阻的当下,变现快、利润高的医美行业无疑成为了不少医药企业及投资人的“避风港”,相关投资及产业布局时有发生。

但实际上,医美行业近些年的日子也不太好过,就以“三剑客”华熙生物、爱美客和昊海生科为例,近期业绩均出现了不同程度的下滑。比如华熙生物,2023年总营收同比下降4.45%,归母净利润同比下降38.97%;爱美客则是增速放缓,2024年Q1营收增速下滑20%,净利增速同比下滑近30%;而昊海生科早在2022年就开始掉队,当年净利同比下滑48.76%,虽然2023年业绩上升明显,但营收和净利规模仍是“三剑客”*。

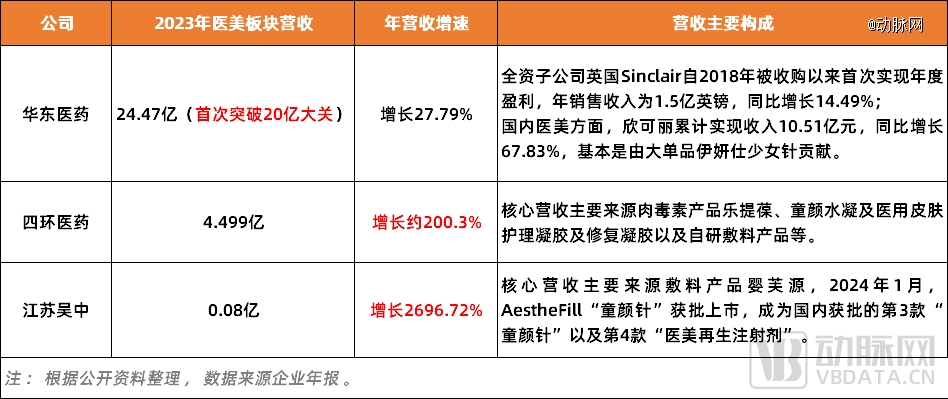

图1. 部分跨界药企2023年医美营收情况(数据来源:企业年报)

不过这并非医美行业的全貌,在另一边,跨界药企们在沉淀多年后,终于在医美板块迎来了大丰收。典型代表是华东医药,根据年报显示,其2023年医美板块合计实现营业收入24.47亿元,同比增长27.79%,正逐渐逼近“三剑客”;四环医药2023医美产品收益为4.499亿元,同比上升约200.3%;江苏吴中2023年医美生科营收虽然只有0.08亿,但涨幅高达2696.72%,上升势头明显。

一边是“三剑客”集体放缓,一边是跨界药企强势崛起,在一进一退之间,整个医美行业实际上也在暗流涌动,一场改变产业格局的大变革正悄然发生。

跨界药企正式加入

医美牌桌?

过去一年里,“三剑客”在市值方面均大幅缩水,其中爱美客缩水530亿,华熙生物减少185亿,昊海生科则减少了27亿。而之所以会如此,很大程度上是“三剑客”近些年在业绩方面均遭遇了不同程度的增长瓶颈,投资人对此信心不足。

众所周知,“三剑客”的核心业务都是玻尿酸,但从2022年开始,随着市场竞争加剧以及产能不断扩张,玻尿酸原料价格持续下跌,降幅一度超过6成,这也因此造成“三剑客”在创收上愈发吃力。以营收体量*的华熙生物为例,2023年其四大护肤品牌营收增速均出现明显下滑,平均降幅比例超过15%。

不过这还不是最棘手的,“三剑客”虽然挣钱变难了,但在花钱方面却越来越“大方”。比如在销售费用上,据年报显示,2023年“三剑客”共花费39.12亿用于市场推广,这比业绩增长最快的2021年还要多出近7亿。

另外就是在研发层面。近些年,“三剑客”一直在加码新管线,目前华熙生物有7-8种在研胶原蛋白;爱美客则有9个在研项目,主要集中在肉毒素领域;昊海生科在研项目共17个,其中医美项目6个。而这其背后,就是巨额支出,据年报显示,“三剑客”2023年共在研发上投入近10亿。再加上高额的销售费用,以及因玻尿酸红利逐渐消失而造成的营收疲软,“三剑客”增速放缓、净利下滑也就不难理解了。

不过这并不代表医美市场正在萎缩,事实上,医美行业当前仍在扩张,尤其是轻医美领域,年复合增速依然维持在15%以上。那么,到底是谁从中分走了“一杯羹”呢?答案就是逐渐崛起的跨界药企们。

这一切当然有迹可循,首先就是跨界药企医美产品开始大量获批上市。比如华东医药,目前拥有“微创+无创”医美产品38款,其中海内外上市产品已达24款;四环医药目前也有10+Ⅲ类及20+Ⅱ类自研医美产品,包括少女针、童颜针等;另外江苏吴中也在发力,2024年1月,旗下再生针剂AestheFill获NMPA批准上市,即将开始变现。

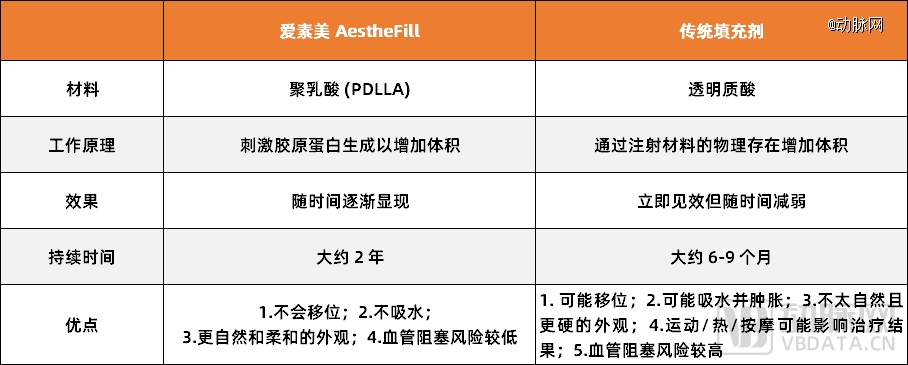

图2. 再生针剂AestheFill与传统填充剂对比

不过光有产品还不够,市场竞争力也要跟上。就以江苏吴中AestheFill为例,它含有聚左旋乳酸,是一种能够刺激胶原蛋白再生的合成生物可降解物质。另外还有四环医药*代理的“射频治疗仪”SYLFIRM X黄金微针,这是目前世界上首台双波作用(连续波加脉冲波)的射频微针仪器,可以治疗从浅层到深层各个层级的皮肤问题,包括面部及身体的紧致和提拉、头发再生等多重功效。

最后要提到的是销售能力,在采访中,某深耕医美领域投资机构就谈道,“药企涉足医美很重要的一点就在于其拥有成熟的销售渠道,这可以很好地为自身医美产品提供服务”。

事实上,随着药企医美产品逐渐走向市场,这一优势也在放大。以华东医药为例,其一直有“销售铁军”的美称,在营销和渠道都有独到优势,非常善于打造爆款产品,这完全符合医美产品的推广逻辑。四环医药也同样如此,据公告披露,其销售渠道目前已覆盖超过4700家医美机构,对头部的医美机构的覆盖率达到100%。所以,跨界药企能够从“三剑客”手中抢夺一定市场份额也就不奇怪了。

收并购代理火热,医美上游竞争激烈

随着“万物皆可玻尿酸”这一单一时代逐渐成为过去,整个医美行业都在寻找下一个爆款产品,而从近些年的布局来看,基本都瞄向了胶原蛋白和肉毒素等新兴领域。事实上,这种行业共识的达成是有前提条件的。

首先对于医美巨头来说,随着玻尿酸增长放缓,其逐渐意识到依靠单一产品的逻辑已难以走通,于是纷纷转向市场前景更大的胶原蛋白和肉毒素领域。而对于跨界药企而言,其本身就集中在2018-2020年前后入局,如果此时再去发力玻尿酸,显然竞争优势不大,反倒是瞄向正在起势、市场格局更为开放的胶原蛋白和肉毒素等更有“性价比”。

另外还有很关键的一点是市场需求的变化,正逐步围绕再生和抗衰等概念展开。而沿着这一逻辑往下,肉毒素和胶原蛋白等品类显然更有市场说服力。

图3. 玻尿酸和肉毒素产品性能对比

据悉,玻尿酸是一种高分子量的糖胺聚糖,在注入皮肤之后,主要是促进水合作用,以此改善质地或减少粗糙,因此通常用于保湿和修复皮肤质地。肉毒素则是一种麻痹性神经毒素,它通过阻断神经肌肉连接处乙酰胆碱的释放,使局部肌肉麻痹,从而减少面部皱纹,因此主要用于除皱以及美容整形目的。

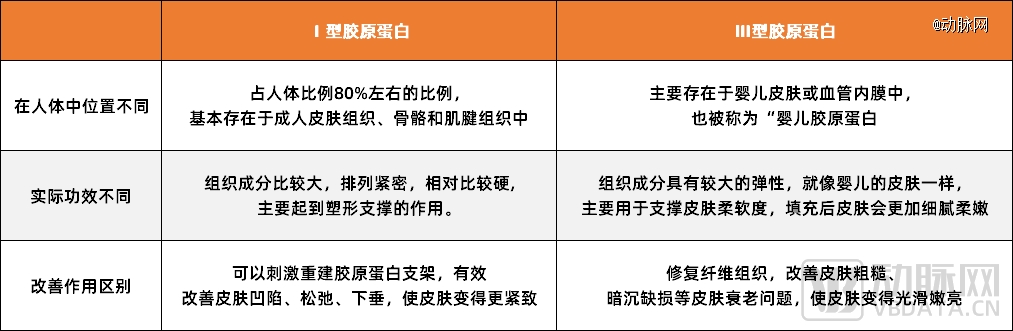

图4. Ⅰ型胶原蛋白和Ⅲ型胶原蛋白对比

胶原蛋白则是一种复合胶原,通过补充、诱导、刺激、重建胶原纤维,重塑皮肤纤维结构,合成新胶原,再生新组织,因此能够提供较强的支撑结构和支撑力,防止面部出现皱纹以及凹陷。

对此,一位医美企业负责人向动脉网谈道,“这三者其实并没有优劣之分,只是成分不同而造成的具体功能不同,所以在选用产品时,还是要以自身肤质作为参考标准。当然从当下来看,除皱和抗衰显然是消费主流,再加上玻尿酸已经供过于求,在医美行业急需第二增长曲线的大背景下,胶原蛋白和肉毒素成为必争之地也就不奇怪了。”

那么,要如何布局呢?通过观察,最直接且最普遍的方式是收并购和代理,也就是“买买买”。

以爱美客为例,当年为跨入肉毒素领域,先是在2018年,与韩国Huons Global公司签订A型肉毒毒素产品在中国的*代理合作协议;之后又在2021年,投资近8.9亿收购韩国Huons Bio公司部分股权,从而获得旗下肉毒素产品Hutox(俗称橙毒)在中国市场的*代理权。而在近日,Hutox已宣布完成Ⅲ期临床试验,并开始注册申报。

相比于传统医美企业,跨界药企在“买买买”上则更为疯狂。以华东医药为例,当年为快速向医美转型,三年间大手笔落地了近20笔BD交易,这其中最重磅的一笔当属2018年耗资2.2亿美元收购sinclair,这是一家来自英国的老牌医美企业,华东医药当前最畅销的医美产品“少女针”就来源于此。而透过2023年年报,sinclair已实现年度盈利。

对此,医美领域某资深投资人谈道,“相比于自研,收并购显然是更为有效或者说更为经济的方式,这主要是考虑到兑现速度,毕竟从医美产品的市场逻辑来看,如果晚出发一步,就会失去先发优势,后续再想翻盘,就需要更大的营销成本,或者要在产品上进行更大维度地升级迭代,这背后涉及的是巨大的支出和行业风险。”

所以,收并购无疑是医美企业及跨界药企向“上”走的一条捷径,但捷径也有变数。2023年9月,华熙生物正式宣布与Medytox终止合作,这其中的导火索来源于Medytox的违规操作,三款肉毒素产品因使用未经批准的原液、伪造实验材料等被韩国食品医药品安全厅查处并无限期停产。这不仅使华熙生物耗费大量成本,同时还严重影响了其在肉毒素这一领域的布局。

这并非个例。2023年6月19日,国家药监局对康哲药业申请的“纤维素水凝胶胶囊”终止注册审查。对此,康哲药业方面称,此次产品递交的上市申请是基于其美国获批的临床数据,但国家药品监督管理总局要求补充开展国内临床试验,考虑再三之后,最终选择主动撤回申请。之所以会如此,是因为即便最终临床成功,错失的时间和资金等成本损失都无法弥补。

而通过这两个典型案例,也不难发现,医美产品的收并购及代理并非一买了之,除了标的成色之外,企业自身对于医美产品的赋能也极为重要,这是决定医美产品最终能否跑出来的关键。

24年将迎来医美新品获批大年,不迭代就淘汰

在谈道行业现状及未来趋势时,某资深投资人表示,“过去几年,医美行业无疑是市场最热的风口,无数热钱涌入到这一产业,一时间,医美就好像是一个包罗万象的筐,什么样的企业都可以装进去。但随着入局者增多,以及行业虹吸效应逐渐示弱,大家都开始面临增长焦虑,市值也在经历腰斩洗礼,而这足以表明,中国医美产业正在进入拼能力的‘黑铁时代’。”

这何以见得呢?

首先是市场需求层面的变化。对此,某医美企业负责人谈道,“之前资本重注的医美市场,更多是在于尽享时代红利,做场景迎合需求。但从现在来看,这种粗犷式发展模式已经很难走通,消费者更为谨慎,同时也更注重个性化服务,所以市场逻辑就不再只是通过新产品的替换去变化销售场景,而是为顾客创造更有效的价值,把专业做好,把产品做好。”

而这刚好就是第二点,即医美市场对产品本身有了更高要求。2024年是医美新品集中获批的大年,无论是“三剑客”,还是跨界药企,都在今年收获颇丰。以四环医药为例,其自主研发的十多款Ⅲ类医疗器械产品,例如一代“童颜针”、二代“少女针”、人源胶原蛋白、水光针等轻医美注射类产品预期将在近两年陆续获批上市。此外,包括爱美客、华东医药、巨子生物、创建医疗等今年亦有多款医美产品即将获批上市。

图5. 中国医美TOP5企业产品分布图(数据来源:公开资料)

而在这一批新品之中,一个很明显的趋势是:越来越多的创新技术开始融入其中。某深耕医美领域投资机构刚好看到了这一变化,并谈道,“首先是重组胶原蛋白技术正在持续发力,并获得市场越来越多的认可;其次目前关注度较高的‘胶原+’新材料也在不同程度上取得了进展;最后是高分子填充材料开始不断出现,例如plla、pha、羟基磷灰石等。”

当然还有近年来火热的合成生物学。据相关专业人士介绍,在医美领域,上游的原料生产十分依赖动植物或化合物,不仅规模化困难,价格昂贵,且存在安全隐患,而生物合成的优势便在于高纯度、安全性和同源性,对于解决当下医美领域的原料扩产具有十分现实的意义。一旦在技术与产业化上取得突破,势必会为医美上游带来更多想象空间。也正是因为如此,包括巨子生物、华熙生物、态创生物等多家医美企业都在持续加码。

而从资本市场来看,重组胶原蛋白等合成生物材料也是布局焦点。据动脉橙数据库不完全统计,2023年医美行业共发生二十多起投融资事件,其中与合成生物、重组胶原蛋白等概念息息相关的投融资事件就占了四分之一,包括创健医疗、质肽生物、臻泰生物、粒影生物等。进入2024年也是如此,圣至润合、福莱明、贻如生物、君合盟等多家相关概念企业也顺利融资。

这其实不难理解,毕竟对于如今的医美行业来说,增长失速已经成为共识,行业正逐步进入“僧多粥少”的时代,因此也更需要比内力。当然,这很大程度上是指对于具体产品的打造,即如何利用新兴技术或材料,让医美产品在拥有更好效果的同时,又能在价格上保有优势。

这一场隐形的“战争”,正在传统医美企业和跨界药企之间悄然展开。

参考资料:

1.《医美行业,进入“黑铁时代”》——肉毒素观察;

2.《“玻尿酸女王”经历阵痛》——巨潮WAVE;

3.《翻开爱美客、华熙生物们的底牌:医美下一个风口在哪里?》——锦缎。