身处顺周期的矿产企业,拥有惊人的爆发力。

坐落在中原腹地的洛阳钼业,目前已经是全球*钴生产商、第二大铌生产商、*的钨钼企业,重要的铜资源玩家,以及全球基本金属第三大贸易商。

由于风光电储、新能源汽车产业的崛起,作为重要的基础资源,铜矿供需关系日益紧迫,国际铜价上涨至历史新高。

这轮周期中,洛阳钼业大赚特赚,去年豪赚82.5亿元后,今年一季度继续收获20.72亿元净利润,狂飙553.28%,股价在今年最高涨幅超过70%。

相比低调神秘的实控人于泳,洛阳钼业的国际征伐和资本运作颇为高调,频繁的并购整合之下,公司核心矿产基本都在国外,同时还携手宁德时代开发海外锂矿和铜钴矿,后者目前已成为公司第二大股东。

近期,洛阳钼业传出因子公司持有大量美铜空单致巨亏,市场由此联想起此前的“青山镍”事件,但洛阳钼业秉持的是业内常用的不同市场对冲策略,并非投机交易,因此风险可控。

洛阳钼业当前已晋升为A股市值*的民营有色金属企业,凭借高举高打的国际战略,公司拥有了叫板嘉能可、自由港麦克莫兰等世界巨头的底气。

随着非洲两大铜钴矿投产,前期权益金问题顺利解决,洛阳钼业将会进一步成为搅动世界矿产江湖的“超级大玩家”。

1、千亿大玩家

高调国际整合。

从中原古城登上世界级舞台,洛阳钼业用了20年时间。

神秘富豪于泳入主后,洛阳钼业开启了波澜壮阔的一段历史。他不在公司任职,不出席任何重大活动,不接受采访,甚至在互联网如此发达的今天,人们仍然找不到一张他的照片。

但这家公司的资本整合却十分高调,通过多次国际并购,洛阳钼业构建了“矿山采掘+贸易”双轮驱动的业务格局,矿产资源也由单一的钨钼发展为“铜钴、钨钼、铌磷及贸易”四大板块。

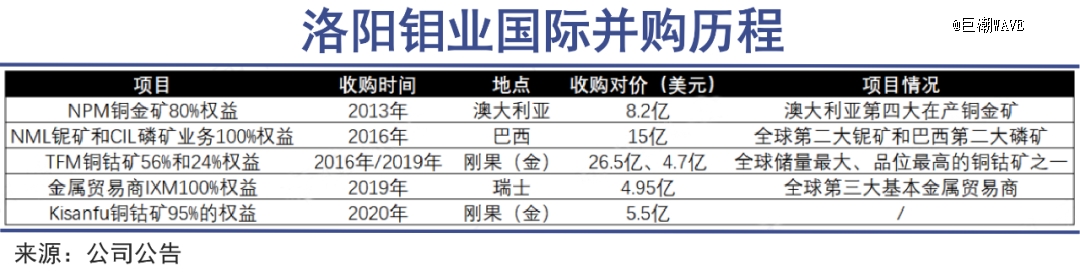

2013年开始,洛阳钼业启动并购机器,先是耗资8.2亿美元收购澳大利亚NPM铜金矿80%权益,后者为澳洲第四大在产铜金矿。

2016年10月,又以15亿美元从美资源手中买下巴西NML铌矿和CIL磷矿100%权益,后者为全球第二大铌生产商以及巴西第二大磷肥生产商。

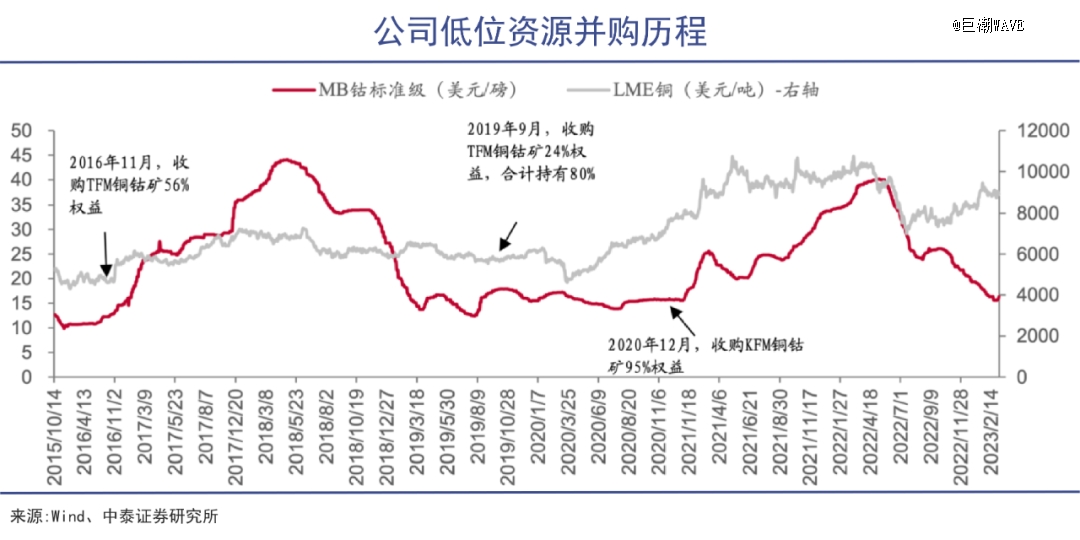

当年11月及2019年6月,又豪掷173.16亿元和4.7亿美元,收购刚果(金)TFM铜钴56%和24%的股权,合计持股80%,后者是全球储量*、品位最高的铜钴矿之一,钴产量居全球第二。

2019年,又成功以4.95亿美元收购全球*金属贸易公司IXM(埃珂森),公司业务由单一的矿山采掘拓展为“采掘+贸易”的双轮格局。

一年后,再次出资5.5亿美元获得刚果(金)Kisanfu(KFM)铜钴矿95%的权益。

这几次并购,直接让洛阳钼业站上世界舞台。

TFM和KFM两大优质铜钴矿,合计拥有铜资源量3464万吨,钴资源量525万吨,随着两大项目投产,洛阳钼业已经拥有54万吨以上铜产能+6.7万吨钴产能的年产能力。

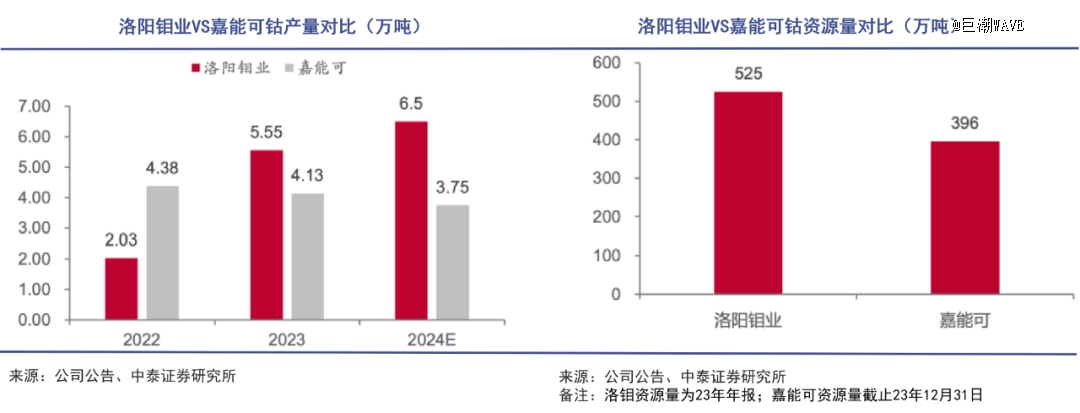

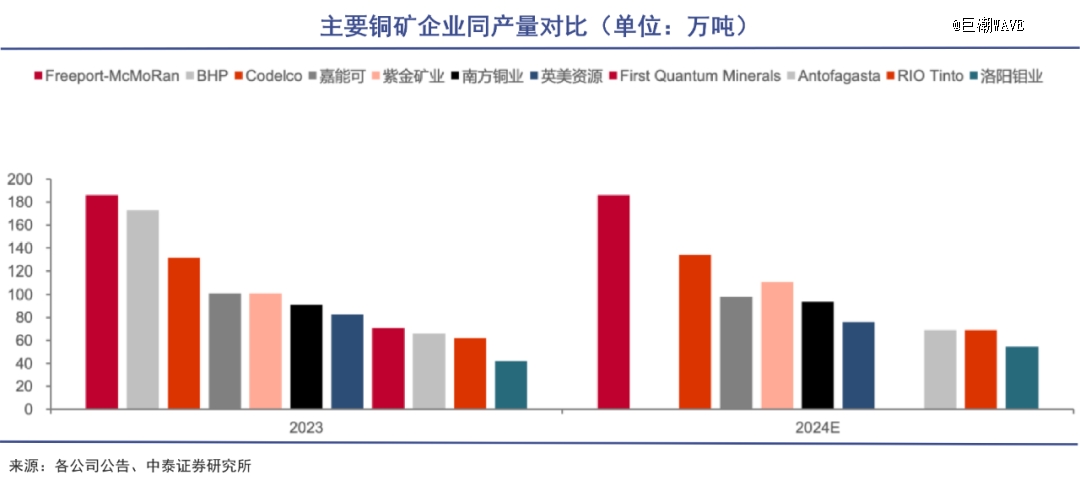

2023年,公司产铜41.95万吨,钴5.55万吨,同比分别增长51%和174%,铜产量接近全球前十,并超越嘉能可,成为全球*大钴生产商,钼、钨、铌产量在全球保持*。

而且KFM钴品位达到1%左右,高于嘉能可的Mutanda和Katanga项目。洛阳钼业总裁孙瑞文表示,今年要确保全年完成产铜52万吨以上,产钴6万吨以上。

洛阳钼业此前规划了“三步走”发展路径:*步“打基础”,降本增效,做好进军全球市场的储备;第二步“上台阶”,产能倍增,加快 TFM 混合矿、KFM 铜钴矿两个世界级项目的建设;第三步“大跨越”,创世界一流矿产企业。

目前,公司已经进入第二步,计划在未来五年完成第二个目标,规模上实现年产铜80-100 万吨、钴金属9-10万吨、钼金属2.5-3.0 万吨、铌金属超1万吨。届时公司将在全球矿产领域占据重要一极。

双轮驱动下,洛阳钼业以金属贸易做大规模,以自产矿提升盈利。去年收入达1862.7亿元,其中九成来自矿产贸易,而矿产挖掘毛利率更高,达40.5%,贡献了99%以上的利润。

铜价上涨的助力之下,公司总市值逼近1800亿元,和紫金矿业一同成为国际矿产资源市场上的“超级大玩家”。

2、铜矿大时代

铜时代大掘金。

随着非洲两大项目成功投产,前期与刚果方权益金纠纷的顺利解决,洛阳钼业在铜资源大时代疯狂掘金。

海外并购云谲波诡,中国企业出海翻车的案例不在少数。洛阳钼业此前就TFM权益问题,与当地利益相关方陷入拉锯战。

2019年,洛阳钼业已经成功将TFM80%的股权收入囊中,TFM是其跻身世界级矿商至关重要的一枚棋子。

TMF是全球品位最高的铜钴矿之一,仅是钴产量就占世界产量的14%,为全球第二大钴矿山,也是全球前十大铜矿山之一。

该混合矿投产后,可以为洛阳钼业新增20 万吨铜,以及1.7 万吨钴的产能,让公司拥有超越嘉能可,晋级世界前十大铜矿企业的底气。

然而到2022年,持有剩余20%权益的刚果(金)国家矿业总公司(Gécamines)认为洛阳钼业低估了该矿山的储量,当地政府因此暂停了项目的销售和出口。直接引发公司业绩大幅下滑。2022年第三季度开始,公司营收利润双降,2023年中报,洛阳钼业净利润直接暴降83.05%,扣非后净利润只有2.2亿,同比直接萎缩93.65%。

好在,经过一年多努力,去年4月19日,洛阳钼业已与Gécamines达成和解共识,未来六年TFM将向Gécamines支付8亿美元和解金;自2023年起现有服务期内,TFM还将向Gécamines累计分红至少12亿美元,同时享受20%分包权和产品包销权。

随着危机警报顺利接触,洛阳钼业触底反弹,仅去年第四季度就豪赚58.07亿元,今年一季度收获净利润20.72亿元,同比增长553.28%。

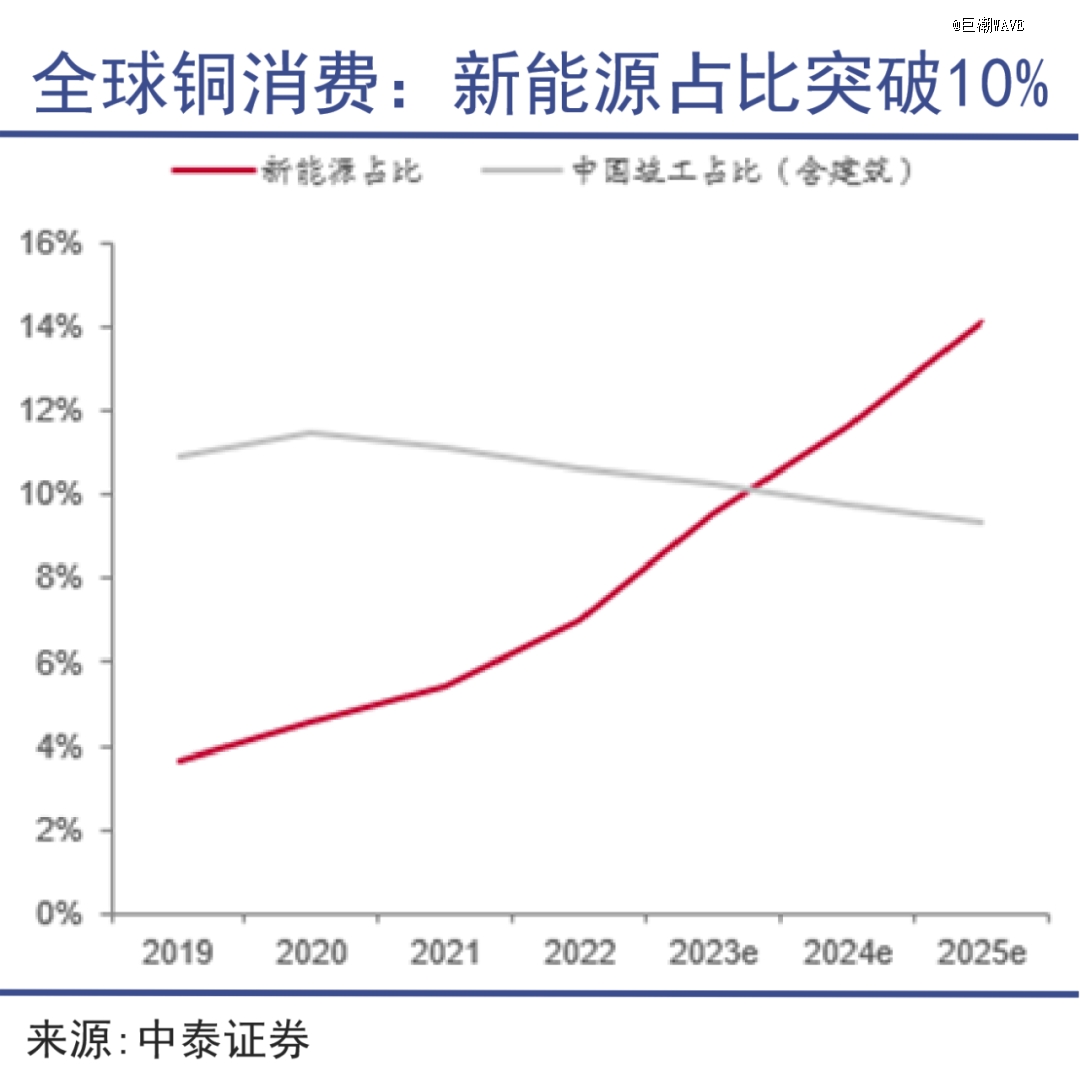

渡劫成功,而此时铜价又乘风而起,对洛阳钼业完成了“双向助攻”。近年来,由于电气化、智能化以及风光新能源汽车产业的发展,对铜的需求量大幅增加,有数据显示,目前新能源在全球铜消费量中的占比已经超过10%。

而在供给端,*量子旗下的科布雷铜矿被迫停产,英美资源下调产量,全球*铜供应商智利国家铜业Codelco,以及非洲第二大铜产国赞比亚因各种原因减少供应量,除了紫金矿业和洛阳钼业增产外,其余企业共计减产80万-90万吨。

需求增加,供给减少,国际铜价屡创历史新高,伦铜(LME)此前触及每吨11104美元的历史高点,沪铜首次逼近8.9万元/吨。

今年3月,TFM项目正式达产,每年将增加45万吨铜和3.7万吨钴,量价齐升,铜钴板块已经是公司业绩压舱石。

在出海过程中,洛阳钼业遭遇过危机,也积累了经验,除了在2015年开启的矿业寒冬中抄底外,公司也在通过投资创造价值。

去年年底,公司将NPM铜金矿80%权益以7.56亿美元售出,而10年前购入的价格是8.2亿美元,表面看亏损,实际收益颇丰。

矿产开采类似于SaaS公司,前期需要投入大量资金进行勘探,中期要继续负债开采,到中后期还会带来持续收益。

洛阳钼业在中期介入,凭借降本增效,吃下了最丰厚的一段利润,截至2022年底,NPM累计实现盈利约24亿元,实现约15%年化投资回报率。目前,NPM资源品位逐年下降,处理能力也基本保持在一定状态。

随着KFM和TFM陆续投产和扩产,NPM铜产量在集团占比将下降至5%。NPM铜金矿是洛阳钼业出海*站,带来了丰富的国际化运作和矿山开采技术经验,财务上也获得了丰厚回报。

出售NPM,意味着它完成了历史任务,公司国际化经营也站上了新的高度。

3、资本大运作

多种资源布局。

自2013迈出出海*步,到2023年,洛阳钼业的国际化旅程走过整整十年。

今年是洛阳钼业改制20周年,也是国际化2.0开启之年。在继续加码原有矿产的同时,公司也在通过资本运作进行吐故纳新。

尤其是和宁德时代的两次合作都堪称大手笔。此前,宁德时代、邦普循环和洛阳钼业三家单位组成CBC联合体进入玻利维亚市场,经过漫长的投标,到2023年1月,CBC脱颖而出,允许开发该国境内的Uyuni和Oruro两座巨型盐湖。

CBC公司将在*阶段投下超过10亿美元,用于前期的基础设施建设。未来将再次建设两座锂提取工厂,碳酸锂年产能将达到5万吨。

玻利维亚、阿根廷和智利三个国家坐拥全球65%的锂资源,被称作南美“锂三角”,合计高达5100万吨。

因此前的政治形势,以及开发缓慢,玻利维亚此前的声量较小,但经过不断勘探,其最新的锂矿储量升至2300万吨,超过全世界四分之一的已探明锂资源。

锂资源在三国中最丰富,但产业水平*,玻利维亚的锂矿雄心亟需引进国外资本与技术。

CBC联合体的入局恰逢其时,一方面让洛阳钼业集齐了铜-钴-镍-锂的完整布局,同时还能帮助玻利维亚利实现“世界锂矿之都”的梦想。

在非洲,宁德时代也看上了此前被洛阳钼业收购的KFM铜钴矿。2021年,KFM项目引入宁德时代子公司邦普时代,洛阳钼业转让25%的股权,目前洛阳钼业与邦普时代分别间接持有 KFM71.25%和23.75%的权益。

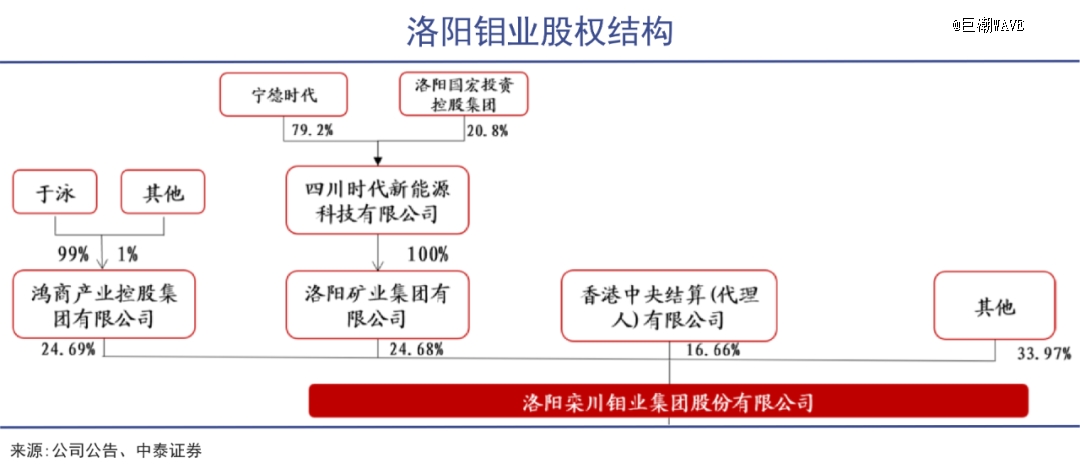

洛阳钼业实控人于泳神秘低调,但资本运作却是长袖善舞。公司控股股东鸿商集团与宁德时代早在2015年就已结缘,宁德时代启动首轮融资时,鸿商集团就已入股,2023年三季度,鸿商资本持有宁德时代1.21%的股权。

2022年10月,双方关系进一步加强,宁德时代通过子公司四川时代增资引入洛阳钼业控股股东洛阳国宏,从而获得洛阳钼业24.68%股份,成为第二大股东。和于泳控制的鸿商产业集团仅相差0.01个百分点。

资本绑定,双方携手出海,宁德时代可以锁定上游铜钴锂等资源,洛阳钼业产有所销,双方各取所需。

4、写在最后

1988年10月4日,中化收购美国西海岸太平洋炼油公司50%资产,开中国企业国际化布局之先河。

同时,这也标志着中国企业开始向跨国公司转变,这个过程比大多数人看到的更加漫长。

矿产领域周期波动剧烈,海外经济、政治、贸易、法律环境大不相同,随时面临折戟沉沙、铩羽而归的风险,是跨国企业经营中难度*的行业之一。

从中原腹地、福建上杭县走向世界舞台中央,洛阳钼业和紫金矿业显示的是当前中国企业出海实力的大幅跃进,这背后不仅有对产业前瞻性的预判,更有对资本棋局和周期规律深刻的理解。