一个罕见IPO映入眼帘。

投资界-天天IPO获悉,中国积木品牌布鲁可正式向港交所递交上市申请。站在这家隐形独角兽背后,是一位昔日游戏圈大佬——朱伟松。

作为一名80后创业者,朱伟松为人熟知的是曾联合创办游族网络,但在公司上市后离开,转身走进玩具世界。2014年,布鲁可成立,主要开发不同款式的拼搭角色类玩具,凭借着“百变布鲁可”“英雄无限”“奥特曼”“变形金刚”等热门IP悄然崛起。

招股书显示,如今布鲁可已是中国第一、世界第三大拼搭角色类玩具公司,身后还出现君联资本、源码资本、云锋基金、高榕创投等身影。小小的积木玩具,却撑起一门年赚数亿的生意。

游戏大佬做儿童积木

要IPO了

故事的主人公朱伟松,此前曾做过工程师,2009年与林奇等人一同成立互联网游戏公司——游族网络,开启创业生涯。

2014年,游族网络成功上市,朱伟松跻身亿万富翁,却选择转身。他曾在一次采访中表示:最能让自己有成就感的,还是带着一帮人从无到有开拓新领域,一步步打造最好的公司。

彼时,朱伟松已为人父。由于工作繁忙,他经常在出差时顺便给孩子买玩具,逐渐对儿童市场产生兴趣。研究一番后,他与几个老朋友成立了葡萄科技,也就是布鲁可的前身。

起初,葡萄科技主打儿童早教机等科技产品,但反响平平。直到后来,原本就是积木迷的朱伟松发现市面上的积木玩具大多玩法陈旧、安全性低、品类传统,有很大的创新空间,于是决定切入这一细分赛道。随后,葡萄科技摇身变为布鲁可。

外界看来,布鲁可想对标的是全球知名积木品牌——乐高。但朱伟松认为乐高主攻成年人生意,于是另辟蹊径,转而设计出大颗粒、易拼搭、安全性的产品,抢占1-6岁儿童市场。在差异化策略下,布鲁可迅速崛起:2020年双11期间,布鲁可凭借积木桶销售额超过5000万元,比2019年同期增长712%。

投资人随之而来。招股书显示,布鲁可自成立以来共完成三轮融资,包括天使轮、Pre-A轮和A轮,融资金额分别为8.57亿、3.3亿、6亿,合计近18亿元。

其中,天使轮融资堪称“友情轮”。招股书显示,彼时投资方在2018年至2020年间分5次入场,曾经的游族网络创始人林奇、陈礼标分别投入1亿元和7000万元,金亿投资、博文投资、中视金桥、浙逸投资、君进投资等机构以及几位个人投资者也参与其中。

到了2020年,君联资本、源码资本,高榕资本等机构投资方入局,共同完成Pre-A轮。一年后,布鲁可再度完成A轮融资,云锋基金、君联资本、高榕资本等机构及个人合力出资6亿元。

IPO之前,创始人朱伟松合计持股54.95%,君联资本和源码资本分別持股7.03%、5.64%,为前两大机构投资方。

今年,公司曾进行一轮股权转让,其中股份交易价格32.27元/股,若按照此前重组后的2.23亿总股本计算,布鲁可估值近72亿元,跻身独角兽行列。转眼间,朱伟松人生第二个IPO近在眼前。

「奥特曼」撑起一个IPO

一年赚4个亿

秘密都藏在了招股书里面。

根据弗若斯特沙利文数据,布鲁可是中国最大、全球第三的拼搭角色类玩具企业,仅次于万代、乐高,但其全球市场份额占比为6.3%,仍有较大增长空间。

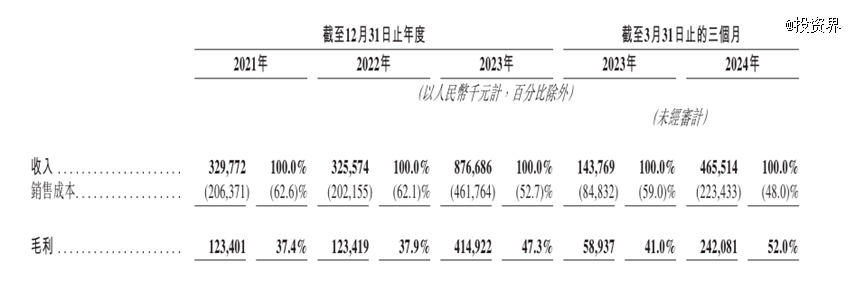

财务数据方面,2021年至2023年,布鲁可的营收分别为3.30亿元、3.26亿元和8.77亿元,复合年增长率为63%;毛利润分别为1.23亿元、1.23亿元和4.15亿元,复合年增长率为83.4%;毛利率则分别为37.4%、37.9%和47.3%。

值得一提的是,布鲁可分别在2021年、2022年净亏损3.56亿元、2.25亿元,却在2023年净赚7288万元,首次扭亏为盈。与此同时,布鲁可去年实现约18亿元GMV,同比增长超过1.7倍,成为全球增速最快的规模化玩具企业。

而在今年第一季度,布鲁可卖出超2400万件玩具,营收达到4.66亿元,其毛利润达到2.42亿元,同比增长310.7%。与此前83.4%的年均复合增长率相比,提升明显。

布鲁可如何撑起一次次增长?答案也许是两个字母:IP。

根据招股书,布鲁可专注于全球拼搭角色类玩具,具有470多个专利布局和原创IP能力。截至目前,布鲁可已成功打造2个自有IP,包括儿童益智类的百变布鲁可和中国传统文化主题的英雄无限。

更重要的是,布鲁可已获得超过30个知名IP的授权:奥特曼、变形金刚、火影忍者、漫威无限传奇、漫威小蜘蛛和他的神奇小伙伴们、小黄人、宝可梦、假面骑士、名侦探柯南、初音未来、圣斗士星矢、新世纪福音战士、凯蒂猫、芝麻街……均为风靡全球的动漫人物。

也可以说,这是由“奥特曼”撑起的IPO。招股书表示,其产品分为拼搭角色类玩具和积木玩具两类,前者在2023年及今年第一季度分别占据总收入的87.7%和97.4%,其中“奥特曼”IP更是贡献了其中的大部分,如去年末推出的第十系列产品,上市后首季销量就超过了400万件。

截止2024年3月31日,布鲁可共有391款在售SKU,其主流产品价格最高为399元,热销产品为39元,最便宜的产品仅售19.9元,覆盖区间广泛。

如今,布鲁可已经建设较为全面的销售渠道。除了电商平台和官方小程序,玩具反斗城、孩子王、酷乐潮玩、沃尔玛等线下商场也不乏布鲁可的玩具产品。另外,公司开启出海步伐,亚马逊、7-Eleven等海外线上线下渠道,都能见到布鲁可的身影。

今年,排队赴港上市

犹记得2020年那一天——时年33岁的王宁率队泡泡玛特登陆港交所IPO敲钟。早年间,王宁和他大学时期的同伴一起创办了泡泡玛特,2016年推出了首款Molly十二星座盲盒,一炮而红,掀起了Z世代购买盲盒的风潮。

一度被视为“看不懂的生意”,泡泡玛特经历过一段无人问津的艰难时期,但凭借着新颖的业务模式,泡泡玛特身后还是聚集了一支豪华的投资人队伍。2020年12月11日,泡泡玛特在港交所成功挂牌上市,开盘市值超1000亿港元。这是港交所难忘的一幕。

“卡牌界的泡泡玛特”也来了。今年1月,卖奥特曼卡牌的卡游正式向港交所递表,寻求在香港IPO上市。

早在2011年,浙江衢州人李奇斌和妻子齐燕下海创业,创办了卡游公司,并于2018年推出首个卡牌系列,之后陆续收购奥特曼、变形金刚、火影忍者、斗罗大陆等全球知名IP的运营权,这种集换式卡牌模式风靡小学生圈。

不起眼的卡牌蕴藏着令人惊叹的生意。2021年和2022年,卡游营业收入分别约23亿元、41亿元,且公司毛利率始终保持在50%以上。经调整后,卡游2021年、2022年的净利润分别达8亿元、16亿元。

从泡泡玛特,到卡游和布鲁可,不同的时代终将会诞生不同的公司,一个个隐秘的玩具IPO悄然崛起。

但时过境迁,泡泡玛特的盛况还会再现吗?

伴随泡沫出清,一二级市场估值正在被重置。2020年、2021年消费IPO的高潮后,港股市场渐渐回调,破发的一幕幕令人揪心——估值低和流动性难题成为大家感同身受的痛点,赚钱效应亟待改善,港股IPO肉眼可见地放慢了脚步。

来到了2024,港股难得热闹了起来。

投资界梳理统计发现,今年以来,已有超65家企业排队赴港上市。仅4月,就有超20家企业向港交所递交上市申请。这意味着,几乎每个工作日都有企业递表。毛戈平、蜜雪冰城、古茗、沪上阿姨、纵目科技.....港交所门前的队伍越来越长。

赴港上市依旧火热,但高市值的时代渐渐远去。如此一幕,摆在了所有人面前。