黄金,已经涨到让人完全懵逼了!

在疯狂上涨的金价背后,还透露着与以往规律截然不同的诡异——

按照传统的经验来看,美元走强,则会对金价造成负面影响。但现在的状况是,不仅美元走强,以美元计价的黄金还有大宗商品价格都在飙升。

更为吊诡的是,国内的黄金价格飙涨更是迷雾重重,已经开始有了渐渐看不到尽头的趋势。

围绕着疯狂的黄金,已经有越来越多的人行动起来,人们排起了长队,拿起了保卫财富最后的号码牌,生怕错过财富增值的末班车。

很多人未曾想到,在这条队伍的两侧,则有无数镰刀高举,伺机收割。

疯狂的金价背后,一场有关保卫和掠夺财富的战争已经打响。

01 看不到尽头的金价

去年,摩根大通在年中预测中给出了2024黄金价格将创新高的预判。

摩根大通全球大宗商品研究执行董事希勒在报告中预计,到2024年第四季度,金价平均将在2175美元/盎司左右。

放眼看看,金价现在已经疯狂到什么程度了?

国际金价已经连涨数周,以美元计价的黄金现货价格已经突破2300美元/盎司。今日亚洲时段开盘,金价再度刷新历史纪录,一度冲至2350.28美元/盎司。

截至目前,国际黄金年内的涨幅达到14%,成为年内的*投资品。

如果说国际金价终有一日会回落,诱因也许是美联储降息,那么在国内黄金涨势,其冲劲比国际金价更甚,何时回落则没那么笃定。

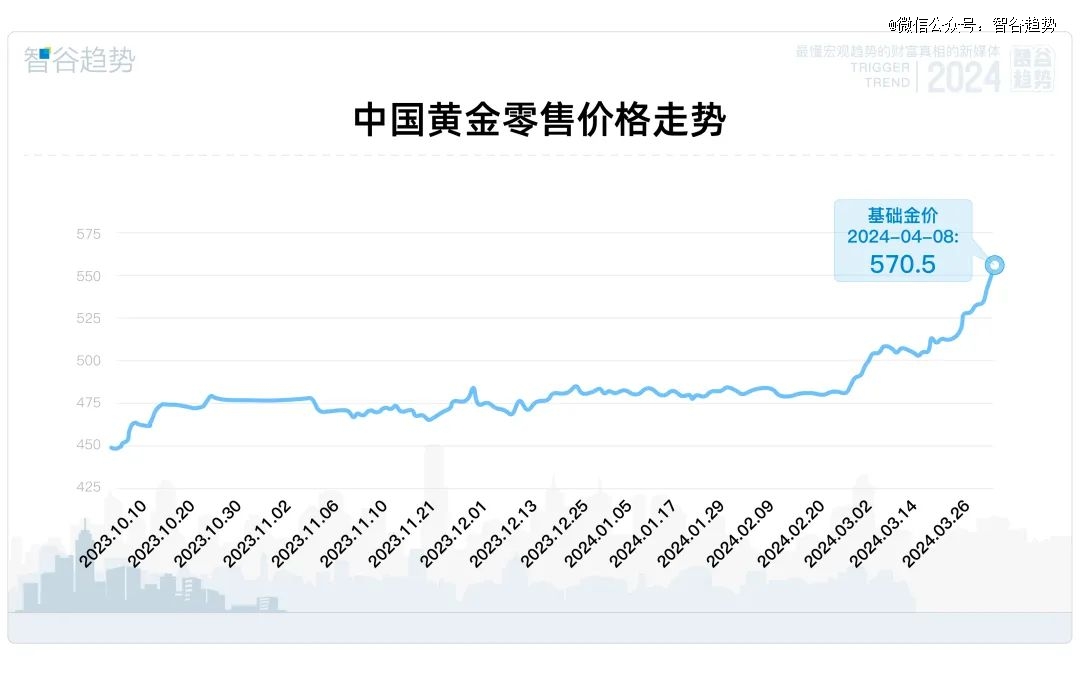

今年才过去了短短3个多月,黄金零售价格从495元/克左右上涨到如今的570.5元/克,涨幅高达15%。

国内不少品牌的足金饰品零售价也已接近每克720元。4月7日,“首饰金价逼近每克720元”话题冲上微博热搜。

4月7日,周生生的足金饰品零售挂牌价格已经飙升到719元/克,周大福、潮宏基分别为718元/克、718元/克,相较于3日的703元/克,均上涨了15元。

越涨价,就越有人迎难而上地接着买入黄金。

新消费日报记者从京东方面获悉, 仅3月上旬,平台黄金投资金条成交额环比上周增长100%,黄金饰品的成交额环比增长120%。

据九派新闻报道,清明假期,黄金消费热也在武汉持续,到商场一次性买100克金条和黄金首饰的顾客暴增。

像这样迎着涨势大量买入的热潮,属实有点罕见。

02 旧定律正在失效

眼下,美联储降息依旧只是传闻,而且市场普遍预期降息来的时间可能要更晚一些。

6月降息的概率已经跌至46.1%,市场预期降息可能要拖到9月。

美元依旧在不断走强,截至4月5日美元指数收盘104.13,最高上探至104.70。

按照以往的常理来说,美元走强,意味着同等美元能够兑换到的黄金也就更多了,黄金价格应该下跌才对。

但是,现在美元走强,黄金价格也同步上涨,意味着美元和黄金价格负相关逻辑已经变了。

反常,实在是太反常了。

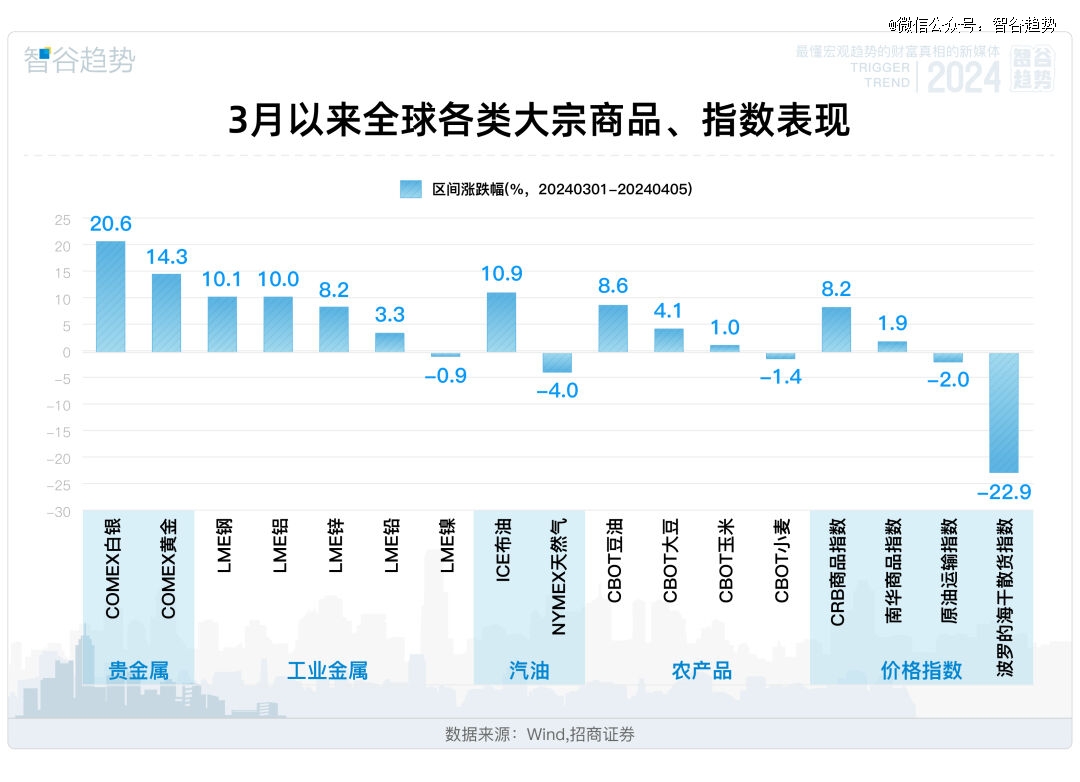

反常的不仅仅是黄金,另一个传统和美元之间呈现负相关的大宗商品价格,同样也一反常态:

在美元走强的同时,大宗商品价格也仍然保持强势。

就连比特币的价格也重现当年盛况,一度突破70000美元大关。

黄金、比特币、大宗商品,伴随强势美元同期上涨,上演逼空行情,着实奇怪。

毋庸置疑,市场的避险情绪上升到了*的程度。在当前避险情绪占主导的情况下,过去的经验已经不再适用了。

之所以金价出现如此异动,既有市场避险需求的因素在,也有黄金从过去的投资标的逐渐开始部分转变为人们普遍具有高度共识“货币”的原因。

要知道,相比起流通数量、汇率不断变化的各国货币,黄金才是真正意义上的一般等价物。100克黄金在中国是100克黄金,在美国也是100克黄金,真正变化的是用以计价的货币不同。

换句话说,不同货币计价黄金所反映的,是不同货币的真实信用。

当全球金价普遍上涨的时候,意味着全球的货币信用都在降低。

当前,国内金价的另一个诡异事实是,官方金价是低于以美元计价的国际金价的。看到这里,估计很多大聪明又要欢呼雀跃了,这是不是说,人民币的货币信用要高于美元了?

当然不是。因为,我们单看目前的国内黄金官价是没意义的。

要知道,黄金是国家限制出境物品,超出自用、合理数量的黄金及其制品,视同进口货物,海关凭中国人民银行的批件,予以征税放行。而要想携带黄金出境,不能提供证明的或者超过原入境时申报登记数量的,不许出境。

这也就是说,国内黄金官方市场完全独立于国际黄金市场,同时意味着官方指定价格并不能完整反映黄金市场的真实需求。

中国央行数据显示,中国3月末黄金储备7274万盎司,2月末为7258万盎司,为连续第17个月增持黄金储备。

世界黄金协会1月31日发布的一份报告显示,2023年中国的金饰需求超过印度,位居全球*。

世界黄金协会的数据显示,2023年全球金饰消费为2093吨。其中,中国的2023年金饰消费同比增长10%,仅一年就达到了630吨(22222596.0282 盎司),而印度同比下降6%,为562吨。

相比央行购入的这点黄金储备,金饰才是大宗黄金的*需求方。

要知道,印度国际黄金交易中心,是允许贸易商、冶炼企业、银行等渠道进行黄金商品进口和交易的。翻译一下,就是说印度黄金的价格,更加能够反映其国内黄金市场的真实需求。

4月8日,印度国内足金金价6988卢比/克约合人民币606.978元/克,远高于以美元计价的黄金价格。

对比国内看上去高涨却远不如印度的金价,任何人都不难得出国内真实的黄金价值远远高于现在银行指导价格的结论。

据红星新闻报道,有银行某支行的工作人员称,该行金条缺货的现象已持续约一个月,现在想要购买必须预约。

国内金价与国际金价同步飙涨,自然有避险的情绪在。

2023年9月份,据中国人民银行官网消息,中国人民银行货币政策委员会在第三季度例会上指出,要促进物价低位回升,保持物价在合理水平。

温和通胀已经开始了,而特别国债的消息和满天飞的QE小作文,则让市场情绪更不稳定。

但在避险情绪之外,有没有别的因素暗中影响呢?

实际上,早在本轮国际黄金价格上涨之前,中国国内就出现了黄金需求旺盛的局面,内地金价相比国际金价溢价超过100美元/盎司。由于去年下半年国内和国际金价倒挂,当时有包括中国经营网、财联社等媒体报道,有不少人赴香港买金条背回内地。

可见在当时,这中间隐藏的巨大利差,早有人已经提前摸得门清儿了。

暗流涌动之下,有几个动向值得关注:

1.“数字人民币”试点范围再次扩大。目前,全国共有23个省级行政区全域或部分城市开展数字人民币试点。

2.深圳水贝,之前曾出现一箱箱银砖被货车拉往各个柜台之间流转,这看上去简单的搬运工作,实际上已经牵涉到地下黑市已经直接将贵金属用于结算。

春江水暖鸭先知,一场财富战争,已经在不知不觉间悄然打响。

03 明枪暗箭的黄金陷阱下,口袋收紧了

眼看黄金价格节节攀升,有人眼盯着疯狂上涨的金价,也有人把目光投向了购买黄金的人。

疯狂的买金客们却遭遇了当年P2P类似的套路——典型的“你图他利息,他图你本金”。

逃过了P2P,逃过了楼市开发商暴雷导致的烂尾楼,可能还是逃不过如今的“黄金大盗”。

这年头,不仅买房会烂尾,买黄金也会烂尾。违约方甚至还是耳熟能详的、在业内颇具盛名的大品牌。

最近,中国黄金加盟店“卷钱跑路”一事被闹得沸沸扬扬。

据央视报道,多位消费反映北京双井富力城中国黄金门店突然倒闭,导致他们在门店托管的超5000万黄金无法提取。

消费者们尝试与中国黄金总公司联系,但总公司表示涉事门店并非直营店,黄金托管业务也是违规开展,不能直接承担消费者的损失。

这个说法也自然遭到许多抨击与质疑——据长江商报报道,中国黄金加盟店占比高达97.12%。开遍全国各地的中国黄金门店,原来九成多都是加盟店。

如此高的加盟店组成比例,要都按总公司所说的,加盟店违规开展业务就免责,岂不是要在招牌上加上一句管杀不管埋更好?

民怨沸腾之下,4月1日晚,先前只在电话中现身的中国黄金集团珠宝股份有限公司,终于发了回应公告。

公告表示,公司及相关责任方决定先行对有关消费者进行垫付。

近期曝光的“黄金大盗”,并不止一个。

据媒体报道,在近期,山东黄金在北京的6个门店也纷纷关门大吉。这几家门店的主体为北京紫金珠宝有限公司,是山东黄金国内*的代理商。

甚至是用的也是同一种套路——消费者把黄金交给门店托管,门店卷钱跑路。

大品牌都有可能不靠谱,小品牌可能就更没谱了。

一些选择了近几年兴起的线上金店的消费者,一样逃不过被骗的命运。

这些线上金店的运营模式基本相似,都是支持1克黄金起购,攒至一定克重以上可兑换实物黄金,美名其曰,可以“攒金豆子”,适合长期投资。

与动辄10克起购的投资金条相比,单克重的金豆子降低了购物门槛,受到部分消费者的青睐。

甚至于在线上购物,还可以通过在平台领折扣券等“薅羊毛”方式降低黄金价格。

但近日,多家线上金店也被曝“已关门大吉”。

据时代周报报道,多位消费者在欢喜良缘、金优贝、星爱你、露安娜等天猫店铺购买了黄金饰品、金豆豆、金线等实物产品,购买后迟迟不发货,退货时才发现店铺已关闭。

据部分消费者表示,他们其中有一部分已退回本金,但是用来购买黄金的红包、优惠券等无法退回。

不论店铺关闭的原因是否与上述黄金门店相同,但被卷钱跑路导致消费者血本无归的结果是铁定相似的。

事实上,随着黄金这两年在国内的狂飙突进,注定了未来会出现更多深圳水贝贵金属结算、人肉背金回国、黄金骗局等一系列游走在规则边缘甚至铤而走险的事情发生。

而无数明枪暗箭的背后,一张无形的口袋也正在收紧。

据4月2日证券时报报道,其记者在水贝银座和金展珠宝广场采访时,多位黄金店铺工作人员表示,日内消费金额超2万元须实名登记。

螳螂捕蝉黄雀在后,想靠黄金保住财富,也得看看卖黄金的答不答应。