暂时先抛开技术创新和一二级市场的风云变化,走向基层往下看,我们在医疗领域还能看到什么?一大典型现象当然是塞满大街小巷的药店,据悉,在很多一线城市,一条不到百米的街道往往开着5到7家药店,这已成为标配。

而在另一边,医疗连锁机构的“交换更替”也在同步进行。据行业人士透露,“在一些人流量比较大的地方,个别位置比较好的门店会常常处于装修和重整中,它最开始可能是一个医美机构,半年后又会换成一家康复中心,然后又会变成口腔诊所、眼科机构、心理咨询中心等。”

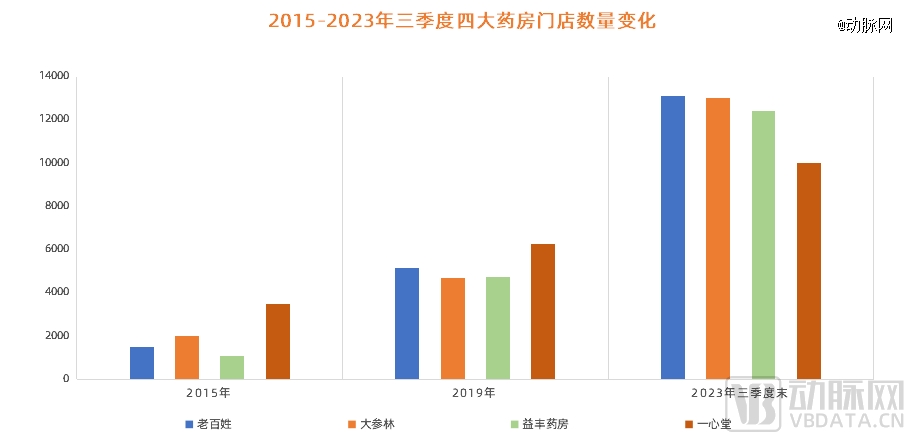

而在这两大典型现象背后,其实就是当前连锁医疗机构的“生存现状”:一边是抢夺市场份额的疯狂扩张,另一边则是迫于经济增长压力的收缩与转型。以连锁药房为例,根据年报数据,2023年前三季度,以益丰药房、老百姓、大参林、一心堂为代表的“四大药房”共新增门店8114家,而与此同时,连锁药房关店数量也在这一年创下新高,全年共有近千家门店关闭。

事实上这并非个例,在医美、口腔、眼科、中医、康复、体检等连锁医疗服务领域,扩张潮和倒闭潮也在同时上演。那么,这到底是连锁医疗行业发展的常态?还是说行业正处于关键时期,即将决出胜负?这值得深究。

跑马圈地,争夺“一哥”

近一两年,即使面临市场寒冬,连锁医疗机构的扩张仍是愈演愈烈。

以药店为例,我国目前虽然已经进入“万店时代”,连锁率逼近60%,但并没有因此停下脚步,当前仍处于“跑马圈地”的关键阶段。以老百姓为例,其2024年计划开店3500家;益丰药房则表示,未来三年将开设3900家门店,且不包含加盟店;健之佳虽未明确2024年门店拓展计划,但根据过往3年情况,预计2024年门店新增数量将不低于1000家。

图1. 2015-2023年三季度四大药房门店数量变化(数据来源:年报)

近年来备受关注的中医馆同样如此。根据国家卫健委发布的《2022年全国卫生健康统计公报》,截至2022年底,全国共有中医馆5.4万家,比2019年增加了1.2万家,增长率为28.6%。其中榕树家是典型代表,截止2023年6月30日,榕树家在官方平台宣布已在全国落地1200家榕树家中医诊所,并仍在继续筹建。

当然,口腔诊所也在“遍地开花”。据医涯DSO团队历经2个多月的数据整理,截止2022年底,中国口腔医疗机构总数已突破12万家,较2021年新增30671家,包括维乐口腔、泰康拜博口腔、美奥口腔、欢乐口腔等连锁口腔诊所当前都已进入“百店时代”。

那么,在连锁医疗机构疯狂扩张的背后,原因到底是什么呢?

这得拆分成两方面来看,首先当然是政策推动,主要是院外市场释放的巨大红利以及基层医疗的加速覆盖。以药店为例,随着近些年“医药分开”综合配套改革措施的推进,越来越多的处方药品外流,这在一定程度上推动了零售药店的发展。而在基层医疗方面,2022年4月,十部委联合发文,到2025年,基层中医馆将实现100%全覆盖,这意味着上万家中医馆将在未来三年快速崛起。

政策之外,行业“一哥”之争当前也已进入冲刺阶段。众所周知,规模化是连锁经营的核心内容,只有走到行业前列,才能从激烈的市场竞争中分到一部分“蛋糕”,因此开店将会是连锁医疗机构永恒的主题。对此,有专业投资人谈道,“在一些连锁医疗领域,现阶段的市场竞争相对开放,所以大家都希望先发制人,成为行业尘埃落定后的赢家,毕竟谁都不想成为最后被吃掉的‘小鱼’。”

而为了跑得更快,在扩张的策略上,连锁医疗机构会优先选择并购,这是因为与自建门店和加盟相比,开店效率更高。以爱尔眼科为例,在2020年,其以18.71亿元的价格一次性并购了30家眼科医疗机构,而在2023年9月,其又以8.6亿元一次性收购了19家医疗机构。连锁药房也是如此,根据年报数据,在2023年前三季度,四大药房共在并购之路上花费近20亿元。

但优质标的始终是有限资源,而为了抢夺,连锁医疗机构向来舍得一掷千金,“烧钱”扩张在所难免。不过这也不难理解,毕竟优质标的所带来的不仅仅是品牌影响力的提升,同时也是经济效益的保障,因为其服务半径更大,能够覆盖到更多客群。

扩张,当前只有热闹

虽然扩张的最终目的是为了抢夺市场,但这并不能简单地划等号,对于连锁医疗机构来说,扩张背后的风险也同样存在。

事实上,当前有不少连锁医疗机构都深陷于扩张泥潭。比如药房,根据年报数据,在扩张之后,虽然其营收规模都实现了略微增长,但毛利率大都出现了下滑,以老百姓为例,2023前三季度,中西成药毛利率较上年同期下滑了0.12个百分点,中药较上年同期下滑了1.21个百分点。

这并非个例,其他连锁医疗领域当前也同样如此。以某家头部连锁机构为例,虽然近一两年扩张力度不断增大,但整体营收和净利润的增幅都在快速收窄,其背后的“导火索”就是扩张之后所产生的高额管理费用和营销费用。据财报显示,2022年,其管理费用和营销费用分别为22.93亿和15.56亿,比2014年的3.8亿和2.7亿增长了近数倍。

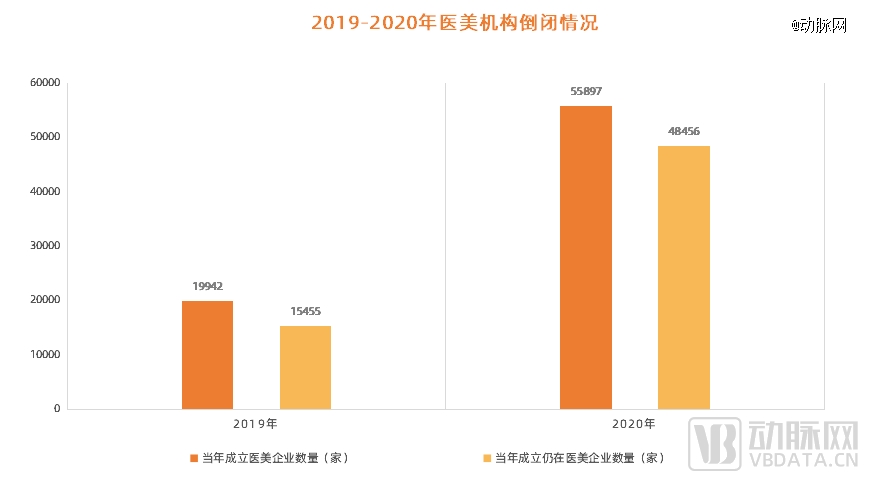

所以不难看出,近年来,连锁医疗机构疯狂的扩张,其实并没有为其带来理想的业绩增量,反而还将其推向了深渊,即大量门店相继倒闭。以“重灾区”医美领域为例,据《美团研究院:2020中国生活美容服务业发展报告》显示,2020年医美门店平均闭店率为20%,而到2022年,这一数据已攀升至31%。

图2. 2019-2020年医美机构倒闭情况(数据来源:艾媒咨询)

那么,到底是什么在拖扩张的“后腿”呢?

首先从自身来看,随着门店规模越来越大,整体运营成本会显著提升,而在营收增长不明显的情况下,这必然会造成日均“人效”、“坪效”持续走低。另一方面则体现在标准化上,在门店数量激增之后,维护门店标准化的难度也在同步加大,而对于大多连锁医疗机构来说,当前还没有建立系统化的运营机制,再加上成熟度不够,医疗纠纷时有发生,这将为品牌带来极大的负面影响。

其次是从市场来看,在疯狂扩张之后,市场会逐渐趋于饱和,大多连锁机构为了生存,不得不为“超低价”买单。以连锁药店来说,我国目前药店总数已超过64万家,按照我国14亿人口计算,店均服务人数已不到2200人,这与美国药店店均服务人数6250人相比,直接差距超过4000人次。而在“供过于求”的大背景下,连锁医疗门店的“低价竞争”已经在所难免,其带来的直接影响就是毛利率直线下滑。

最后则是电商对实体医疗门店扩张带来的巨大冲击。近几年,随着电商广泛渗入连锁医疗领域,在为其打开一定营收增长空间的同时,也间接加剧了市场竞争。一方面是体现在其对线下门店的直接挤压,对此,有专业人士表示,“相比于线下,线上可能更适合当前绝大多数用户的医疗需求,比如在价格上,一般要略低于线下,另外用户还可以货比三家,而最关键的是可以避免被店员推销的尴尬。”

而在抢夺一部分客群的同时,充斥着大量劣质产品的线上也会为整个行业带来诸多负面影响。以助听器为例,某企业创始人就表示,“在一些电商平台上,一百多就能买个助听器,并且销量还特别高,不是说它不应该便宜,而是这类产品往往都是‘三无’,不仅效果有限,严重的可能还会对用户造成二次伤害。”

所以,相比于扩张之后所得到的回报,扩张时所面临的压力可能更大,而要抗住,后方“弹药供应”就必须充足,资金链不得有任何闪失。那么,在当前市场寒冬和资金吃紧的大背景之下,连锁医疗机构的“弹药”又从何而来呢?

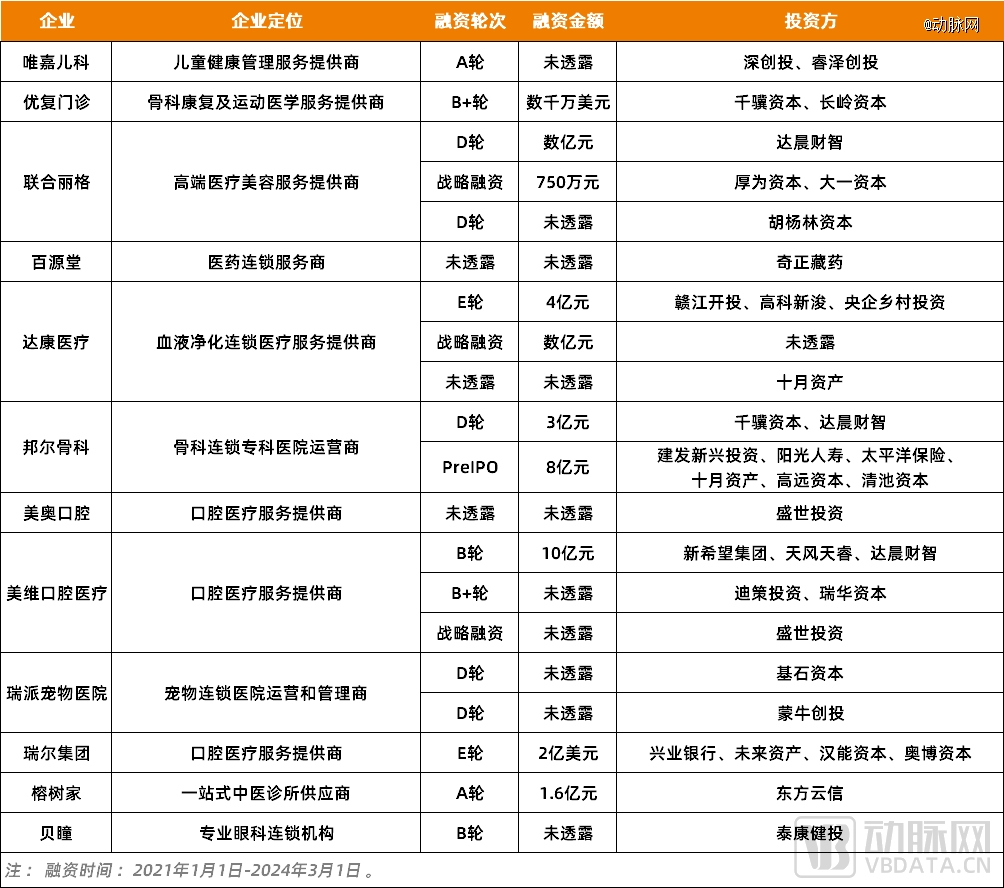

首先当然是靠自身,即通过业务转化而来的现金流;其次是靠一级市场的融资,据动脉橙数据库不完全统计,过去两年,我国共有17家连锁医疗机构完成融资,融资事件数多达40起;最后则是靠募资,据某投资人讲述,“当前已经有越来越多的国有资本参与进来,比如国药集团、华润、上药等都在积极扩大在连锁医疗市场的投资。”

图3. 2021-2024年3月连锁医疗机构部分融资案例(数据来源:动脉橙)

而在这三种补充“弹药”的方式中,募资是较为普遍且成熟的方式。据悉,在过去几年,四大药房向市场募资均超过50亿,尤其是老百姓,从2015年上市之后,目前募资总额已达到86.4亿。爱尔眼科也是如此,2022年10月,其完成上市以来*额募资35.36亿元,而这笔资金将主要用于市场扩张。

不过,这些资金最后会有多大的转化率,目前还很难定论,但从现阶段来看,连锁医疗机构的疯狂扩张,大多数时候都是“赔本赚吆喝”。

继续狂飙还是等风停,

如何抉择?

对于绝大多数连锁机构来说,在当下选择扩张其实是必然的,毕竟在政策和行业的双重推动下,连锁医疗的市场空间正逐步放大,当然竞争也随之加剧,而扩张的确是一种保有竞争力的关键手段。

不过,如何扩张,也是一门学问,迈的步子太大会站不稳,太小又会错过发展良机。那么,到底要如何抉择呢?通过分析真实案例和整理行业专家访谈,动脉网从中提炼了一些方法论。

*点当然是要有清晰的扩张策略,包括每年要新增多少家门店,要重点向哪些区域发力等。比如扩张区域,在近一两年不少连锁医疗机构的扩张策略上,都提到了“要聚焦优势省份,并加快下沉市场布局”,而其背后的逻辑不难理解,“优势省份”是业绩根基,要稳住,“下沉市场”代表的则是第二增长曲线。

第二点是要善于运用数字化技术为扩张赋能,包括对整体医疗服务的提升,以及在门店标准化的快速建立上。以标准化建设为例,数字化技术能够快速整合经验,并复制于新增门店,而在后续的运营中,数字化也会持续给与新增门店支持,包括服务的提升以及客群的引流等。对此,某连锁医疗机构负责人谈道,“扩张的目的其实就是希望能形成集团优势,而数字化技术的嵌入,则可以很好地将各门店链接起来。”

第三点是在扩张的同时,也要持续完善供应链。对于连锁医疗行业来说,规模效应必然是其中的一大核心竞争力,而另一大核心竞争力则来源于供应链,这背后代表的是经营效率,包括仓储、物流、管理能力等。

最后一点则是要跳出门店看门店,从需求出发重新搭配供给,并*限度地挖掘单个门店的价值。当前,不少连锁药店都开始做起了“超市生意”,包括卖水果、卖鸡蛋、卖米、卖油等,这虽然不适用于所有连锁医疗机构,但从中透露的行业逻辑是,连锁医疗门店的营收结构转型已经正式提上日程。

比如最早定位于社区全科医疗的青岛博厚医疗,当前也已经逐渐向社区慢病项目、老年护理、居家医疗、理疗康复等业务进行转型,并取得了不错的回报。而最初定位于儿科、成人常见病为主的成都安德全科门诊,现阶段也将业务重心迁移到“儿童生长发育、轻医美、儿童口腔”等次专科,并与多家公立及私立医疗机构展开合作。当然还有医美领域,不少传统医美机构都开始向轻医美转型,并已经将其发展成为主要营收渠道。

对此,有专业人士分析道,“未来,连锁医疗行业的整合会进一步提速,规模增长只会越来越难,而只有尽力去挖掘单店价值,才有可能缓解扩张而带来的盈利困局。”

当前,我国连锁医疗发展的进程已经迈入“深水区”,这使得扩张在现阶段的意义更大,但在另一边,优质标的已经越发稀缺,行业竞争持续加剧,因此扩张的整体边际效益在逐步走低。所以,这既是前所未有的机会,同样也面临巨大挑战,而如何脱颖而出,除了连锁医疗机构要拿出更多“硬实力”之外,理解市场并根据市场变化调整扩张策略,也尤为重要。

参考资料:

1.《 「不差钱」的连锁药店们,疯狂烧钱扩张》——时代财经;

2.《一心堂开展资金池业务背后:一边“跑马圈地”,一边紧盯资金链》——钛媒体;

3.《当药店做起了「超市」生意?》——潮汐商业评论。