对于刚过去的2023年,何小鹏的定调是“穿越短暂的挑战”。

刚发布的财报显示,全年范围内,小鹏汽车年度总收入为306.8亿元,较2022年同期增长14.2%,全年总交付量为141601辆,同比增长17.3%。

从交付量来看,小鹏汽车并没有完成既定目标。公开资料显示,小鹏汽车2023年原定交付量目标为20万辆,实际完成了7成。

从行业形势上来看,根据中汽协数据显示,2023年,新能源汽车产销分别完成958.7万辆和949.5万辆,同比增长35.8%、37.9%,市场占有率达到31.6%。

作为造车新势力的主流玩家,小鹏汽车的增长,也没能跑赢大盘。

很大原因在于,小鹏汽车在2023年上半年遭遇了销量滑坡等困境,交付量以及营收都出现了同比下滑的情况。这正是何小鹏所说的“挑战”。

而他口中的“短暂”,则指的是,在该年Q3,随着一系列组织架构调整见效,以及G6/新G9等产品上市,小鹏再次进入了上行通道。

尤其是Q4。

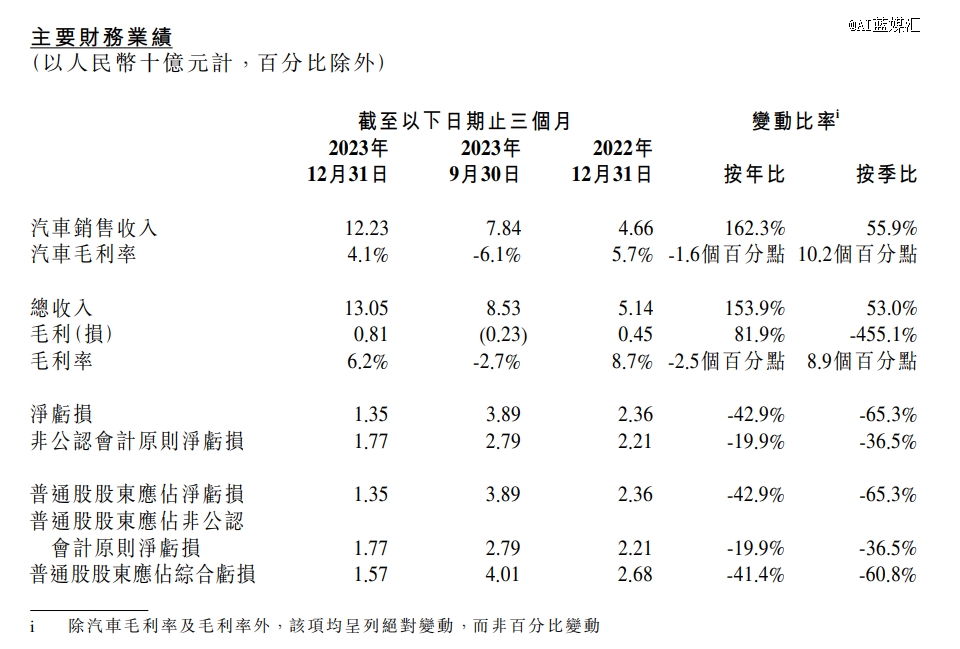

财报显示,2023年Q4,小鹏汽车总收入为人民币130.5亿元,较2022年同期增长154%,以及较2023年第三季度上升53%。

同比环比均实现较高增长,这得益于交付量的大幅度提升。

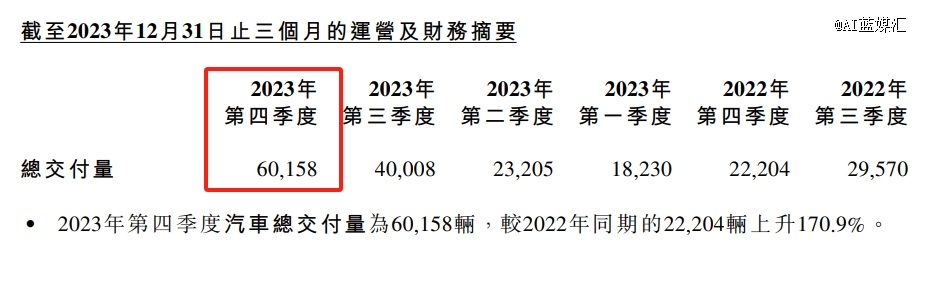

在该季度,小鹏汽车总交付量为60158辆,同比增长171%,环比增长50%,用官方的说法是,突破了6万这一单季交付量里程碑。

也正是基于Q3、Q4交付量的持续上升,小鹏汽车也穿越了这一周期,并有了新的战略野心。

根据何小鹏开年内部信,他认为小鹏在2023年实现了触底上行,并提出了2024年“业绩要翻倍以上”“3年内规划新品或改款约30款”等目标。同时也在近日,何小鹏对外公布了将发布全新品牌,进军10-15万级的汽车市场。

新的年度目标再次立下,何小鹏依旧乐观。问题是,这次能实现吗?

毛利率转正

在Q4,小鹏汽车的毛利率再次转正。

根据财报显示,小鹏汽车2023年第四季度毛利率为6.2%,相较而言,2023年第三季度为负2.7%,环比提升8.9个百分点;汽车毛利率为4.1%,相较而言,2023年第三季度为负6.1%,环比提升超10个百分点。

进入2023年以来,小鹏汽车汽车毛利率为负一直是痛点。这直接意味着,小鹏汽车的制造等成本居高不下,产品难免陷入越卖越亏的囧境。

尤其是放在新能源汽车高度竞争的当下,业内普遍认为,只有具备正向造血能力的玩家,方能保证在如此“内卷”的牌桌上立足。

小鹏汽车也意识到这一问题,过去一年在设计、研发、制造等,进行了全流程降本。

此次Q4按季上升,毛利率转正的原因主要正是由于成本降低及车型产品组合改善所致,用官方的话来说,便是技术降本和经营改善计划初见成效。

这也直观体现在小鹏汽车盈利情况的改善上。

财报显示,小鹏汽车Q4归属于普通股股东的净亏损为 13.5 亿元,去年同期为亏损 23.6 亿元,同比缩窄 42.9%,环比缩窄 65.3%。

此外作为业内同样非常关注的一点,小鹏汽车的现金储备也在稳步增长。

截至2023年12月31日,小鹏汽车现金及现金等价物等为457亿元,而去年同期则为382.5亿元,弹药依旧充足。

新目标与野心

整体来看,过去一年,小鹏汽车战略上是属于收缩防守状态,主推全新车型主要是G6、X9,后者还是于2024年全面上市。

门店及充电网络铺设,仍在扩张,但力度不大。截至2023年12月31日,小鹏汽车拥有共计500间门店,一年新增80间。自营充电站达1108座,包括902座小鹏汽车自营超级充电站及206座目的地充电站,一年新增94座。

同时也缩减了营销、推广及广告开支,全年销售、一般及行政开支为65.6亿元,同比减少1.9%。

此外值得注意的是,截至2023年12月31日,小鹏汽车共有13550员工,而在2022年同期,则为15829人。这意味着,在过去一年,小鹏汽车员工减少了2279人。

但到了2024年,基于2023年的触底上升,何小鹏也有了新的扩张目标。

车型上,小鹏汽车即将开启未来3年推出超过10款全新车型的大产品周期;

品牌矩阵上,小鹏将发布全新品牌,进军10-15万级的汽车市场;

业绩上要翻倍,同时在人才补足以及研发上,小鹏汽车将在 2024 年招聘约 4000 人,研发预算同比增长超过 40%......

何小鹏立下了新的Flag。在这背后,这也意味着,2024年的小鹏或将重回激进。

并且更重要的是,2024年在何小鹏的眼中,是国内汽车品牌进入「血海」竞争的*年,即淘汰赛的*年。

就看小鹏能否杀出「血海」。