今年,车企总算明白了两件事,高阶智驾不是万 能的,但没有它,是万万不能的;找供应商,不丢人,自欺欺人才丢人。

两年前,大部分车企还幻想用“空间换时间”,但价格战逼迫车企对智驾的诉求发生转变,思路一旦打开,车企猛然发现,与其折磨自己,不如压榨别人。

智驾方案商奉上的产品,堪称智驾行业的预制菜——成本低廉、味道稳定、烹饪方式成熟、上桌速度快。除了没有自制的噱头,应有尽有。

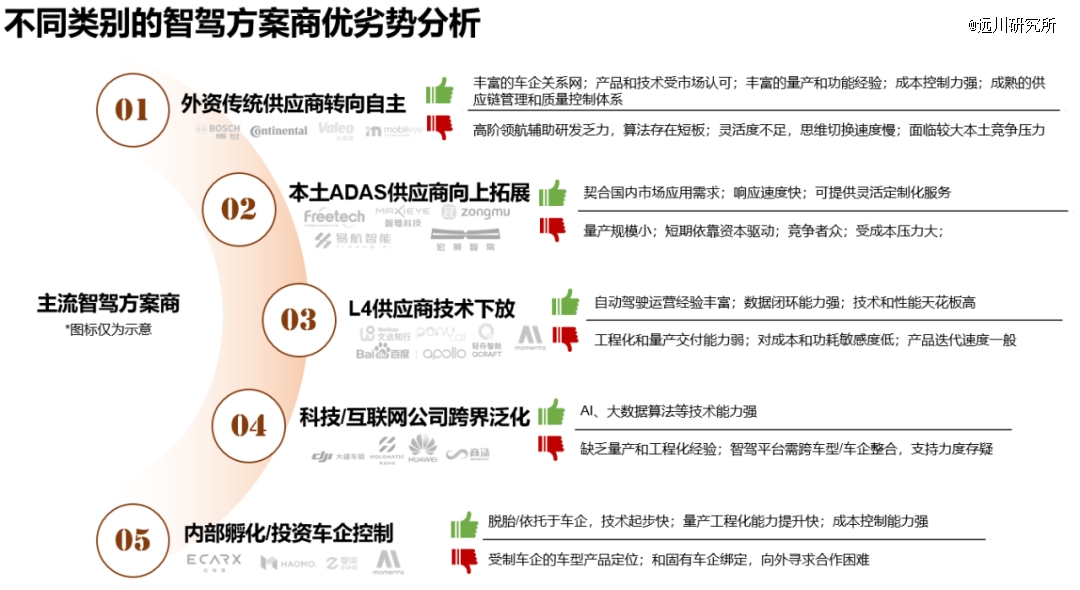

纵观目前主流智驾方案商,大致分为四类:传统ADAS供应商、跨界科技公司、L4自动驾驶公司、和由车企孵化的初创公司。

本文尝试从车企视角,做个非典型性推测,看看究竟哪艘渔船能在风大浪急的海域抓住属于自己的丰腴肥美,满载而归。

01

本土供应商,有心无力

作为行业“原住民“,本土ADAS供应商很早就为车企提供基础辅助驾驶(L1/L2)的配套。

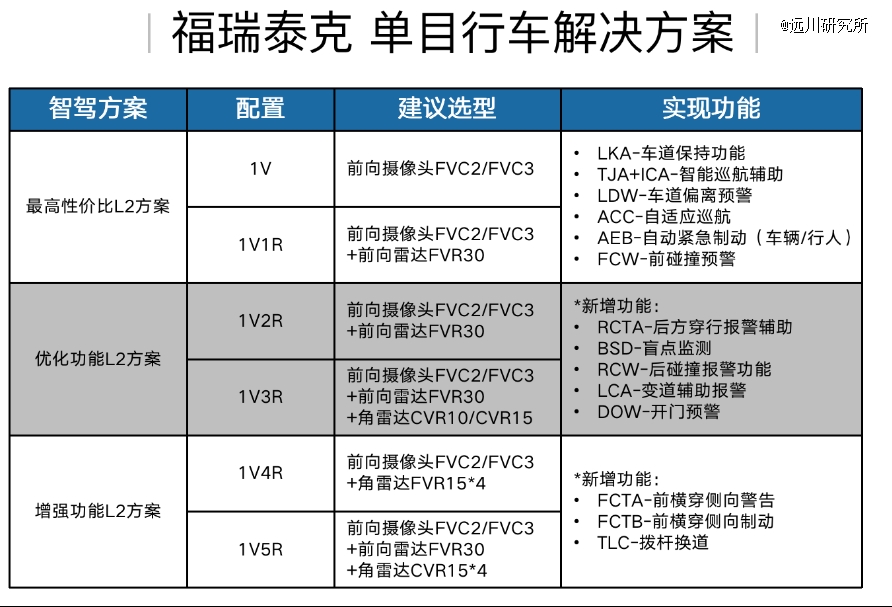

以福瑞泰克为例,早在2019年,他们就向吉利、江淮和奇瑞提供零件。通过一颗前视单目摄像头,融合前向毫米波雷达,实现ACC和LKA等基础L2功能。

在之后两三年,又相继推出了二代和三代前视摄像头,和整车1-5颗毫米波雷达搭配成若干组合,拿到了很多订单。

事实上,自2020年开始,很多本土供应商成功押注地平线J2/J3芯片,实现规模化量产上车,获得众多车企定点,每年出货上百万套。

背后原因很多。对供应链安全的担忧,对整体方案的低价追求,以及对供应商开放度要求的提高,都是国产平替之风刮起的前提条件。

福瑞泰克 前向单目摄像头和多种毫米波雷达组合的行车解决方案

理论上,本土供应商更容易抓住这波机会, 但事实上它们并没能及时调整自己的转向力度和上攻速度。

仍以福瑞泰克为例:

ADC18/20行泊一体方案,主打性价比,地平线J3,配套5V5R12U或6V5R12U,最高可实现拨杆变道和遥控泊车;

高性能的ADC25,用地平线J3/J5和TDA4VH的组合,带动10V5R12U,可实现高快速路NOA;

更高端的ADC30,用到了3颗地平线J5芯片和2颗TDA4VH芯片,新增3颗激光雷达,整体3L11V5R12U的配置,最高可实现城市NOA和代客泊车AVP。

福瑞泰克自有雷达和摄像头产线,芯片也是单目一体机时代用顺手的J3芯片,但两个高性价比方案的推出时间是2023年,高阶智驾的推出时间则要更晚一些。

造成产品上新迟滞的原因,大概率和福瑞泰克擅长硬件而疏于算法脱不开关系。

援引某主机厂的说法:“福瑞泰克做基础辅助功能,车企很放心,甚至还能谈个很不错的价格,但要拿高阶辅助驾驶的订单,车企大概率会犹豫,觉得他还是硬件集成商,而不是整体方案商。”

类似评价放在本土供应商身上或许都差不离。

没有搭载高阶智驾的爆款车型傍身,缺乏看得见摸得着的参照物,直接就会劝退不少本来就害怕自己下错注的车企。

至于智驾方案方面,只做简单的参数横评,就会发现,智驾芯片、传感器套件和最高可实现功能都是中规中矩,向来引以为傲的成本控制,也没能吊起车企的兴趣。

响应速度快、对需求把控准确,工程化能力强、供应链有保障……这些本土供应商在国产替代时代攒下的优势,能吸引车企,但远远不能成为车企一锤定音的理由。

倒是高阶量产落地先机不足、技术方案缺少特点、感知规控算法能力不足、数据闭环能力不强……每一条都足以让车企向本土供应商说不。

02

传统Tier 1,日薄西山

比焦虑,外资供应商更胜一筹。过去一年,他们在智驾市场的表现几乎可以用腹背受敌,节节败退来形容。

以前,外资ADAS供应商依靠关系和技术,加上从国外总部舶来的量产经验和供应链管理经验,从一开始就是合资品牌的首 选。

仅2014年,博世就量产超过200个辅助驾驶项目,而且对客户挑肥拣瘦:每年低于10万套,不接;提出的额外功能需求,不接受。

当年,一个年产百万级的合资车企提出需求更改,得到一句”原型车就是这样的设计逻辑,要么您直接和我们国外总部去提意见“的回复。礼貌客气,仅也此而已。

一切向高收益看齐,想更改是不可能的,谈年降更是不可能的。不管谁来,一视同仁。

固若金汤的统治力由于疫情和缺芯出现了裂隙。

受制于国外母公司的合资车企,在短短几个月里,遭遇了核心进口零部件堆积在港口出不来、供应商国外总部把芯片优先划拨给国外车企、供应商国外总部居家办公无人对接等种种奇葩事情,终于受不了了,硬气了一回,速速转向本土供应商保供,不仅飞快完成了产品认可,甚至还得了个不错的谈判价格。

至此,外资ADAS供应商的大本营被成功上位的本土供应商啃咬得七零八落,持续失血,至今没能挽回颓势。

至于高阶智驾的增量市场,外资也没能发展起来。

仍以博世为例,这头大象历经3年才整合出智能驾驶和控制事业部(XC事业部),而在技术方案层面,博世2021年才推出辅助驾驶增强版和遥控泊车辅助,高速NOA方案要到2024年才有,至于从去年底就大热的开城NOA,博世更是要晚上整整一年,在24年末才有计划发布。

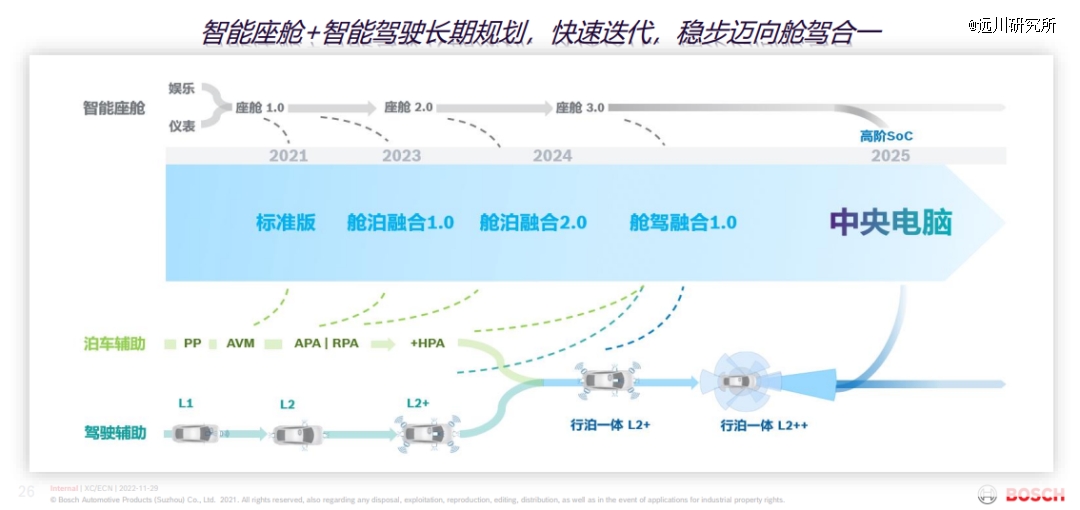

博世的智舱智驾规划路线图

要知道,这还只是供应商的路谱图,还没算上车企自己测试匹配和路试认可的时间,等车辆上市,恐怕黄花菜都凉了。

这或许就不难解释,为啥博世在2014年,凭借L1产品狂揽100+个量产项目,2018年,还凭借L2拿了80+个定点,但到了2021年,L2+产品只有15+个项目了……

锐减的数量诚实地反应了车企当前的心态:不行就拜拜,总有人更乖。

高阶智驾技术能力、内部决策流程和人事变动,是外资ADAS供应商普遍存在的问题。

以前本土团队最得心应手的工作,是对总部已经拟定甚至量产的产品技术做”技术翻译“,辅以小修小改,如今国外总部仰仗不上,只能自己扛旗,走在总部前面,技术路线战略的短板就显现了出来。

是走行泊一体方案,还是先做基于自己的座舱优势,专攻舱泊一体抢市场?

行车功能到底要不要舍弃自己的雷达产线往纯视觉靠拢?

是可以单卖传感器件,还是把传感器件和自家的控制器和系统软件强绑定?

……诸如此类,每个问号就能引起内部激烈而漫长的争论。

03

跨界科技公司,如日中天

轻装上阵,出手即all in高阶智驾市场,是跨界科技公司不约而同的选择,这一类别的典范,当属华为和大疆,但他们也都不是完 美金身。

有关华为车BU的种种合作模式,已经被絮叨烂了,这里不再赘述,换个角度来讲讲车企在和华为合作过程中的一些观感。

从一开始,华为就给高阶智驾定下了“高价值+高功能”的调子。

按MDC610域控15000RMB、雷达800RMB、超声波雷达700RMB、前向双目1300RMB的价格区间,再平摊上软件算法等其他成本做粗略计算,华为ADS 2.0的智驾系统成本至少在2万以上,旧款ADS 1.0的成本则会更高(这还是建立在激光雷达和域控等贵价零件都是由华为自己或旁支企业生产的基础上)

华为MDC610域控平台

如果只比较纸面参数,很多ADS 2.0和很多本土智驾方案商提供的方案差异不大,那为啥市场和车企对华为智驾系统的接受程度更高呢?

品牌形象、与车企之间的合纵连横固然是一方面,但更关键的是,那个「全国都能开」的FLAG,立住了。

所以,价格贵,从来不是原罪,只要物有所值,自会有人买单。

当然,作为买单人,车企外采华为智驾方案,到底是双向奔赴的佳偶,还是各取所需的怨侣,那就很值得说道说道了。

两个来自不同车企的小故事,或许可见一斑。

有时,车企为了保证研发进度和样车节点,往往会要求供应商先行保障样车供货,定点之类的商务谈判同步进行。这种“先上车,候补票”的做法有一定特殊性,但在双方意向都比较明确,只差价格没谈拢,临门一脚的时候,供应商通常会卖人情,支持车企工作。

但遇到华为,车企就直接踢到铁板——没有合同,没有供货——什么,你们样车要没零件装车,我们也很急,但对不起,还请先推动你们内部的采购财务尽快工作,和我们(华为)完成商务合同,再谈后面细节——一招不见兔子不撒鹰,炉火纯青。

另一个场景发生在双方的技术交流会上。车企零件工程师询问华为内部是否拿自己的某个核心部件和市场同类产品做过内部对标,有无量化横评。得到的回复大意是,B站上有很多用户自测的视频,大家去看看就知道我们产品的性能了。

然而就在这个对话发生的几天前,华为高管才刚刚炮轰懂车帝冬季测试过程不严谨。两相对比,讽刺拉满。

不少亲历过的车企工程师笑称:都说华为的目标是做电动车时代的博世,那它确实越来越有博世的样子了。

这句话拆成两瓣看:论技术,有点厉害;论合作,有点扎心。

那有没有对工程师的甲状腺稍许友好的智驾方案商呢?答案是有的。

相比华为这株带尖刺的玫瑰,大疆车载应该就是那株柔软可亲的百合花。

和华为一上来就落子“高价值+高功能”截然相反的是,大疆车载以”性价比“为刃切入智驾领域,致力于用最少的硬件实现更多场景应用,在中低市场普及高阶智驾功能。

成行平台的7V方案,双目仿生,纯视觉,去除毫米波雷达和超声波雷达,周视摄像头被超级环视鱼眼摄像头兼并,只需要32TOPS即最高可实现高速领航和城市记忆行车功能。

特点突出,每一个都正中车企心坎。

首先,配料表单一,产线自有,产品成熟。其次,功能可延展。在7V已经不俗的表现上,支持更多摄像头、高精度地图、激光雷达、超声波雷达等传感器的叠加组合,最高可实现城区领航驾驶。只要安排得当,能够覆盖绝大部分品牌旗下的不同档次车型。

最后也是最重要的,价格低廉,7V方案的成本区间在6K-4K,和一颗远距离激光雷达的价格相当,和华为ADS方案相比,成本仅为后者的1/5。车企采购听完介绍的第 一反应就是“这价格,还要什么自行车?”

大疆车载实现领航高速功能需要的“配料表”

灵活的方案、灵活的功能、灵活的价格、灵活的车型,车企满满的安全感,就是大疆巨大的保护伞。

一位多年从事L4自动驾驶行业的朋友如此评论大疆车载,说他是跨界者里,最快适应“给车企做配套“这个角色的企业,既能沉下心做技术,也能豁得出拿项目,是个不容小觑的玩家。

事实也大致如此。

会议室里,一句“市面上*整车售价10万级别的中高阶智驾方案”就抓住了车企决策层的注意力;

会议室外,宝骏云朵测试车随时待命,欢迎车企的产品、研发、采购,甚至是市场和营销部门来试乘试驾,再搭配上测试工程师从旁讲解,用实际行动把“纸上得来终觉浅,绝知此事要躬行”贯彻到底。

和大疆合作的车企工程师,只在沟通会上捎带提了句,大疆OTA在云朵上的城市MOD(记忆行车)功能怎么样。没几天,一辆刷新了MOD功能的测试车,就停在了车企门口,欢迎大家对新功能做体验和提问。

这让车企普通工程师受宠若惊,直言被其他方案商气堵塞的甲状腺,瞬间通畅了。

技术能力过硬,配置价格合理,合作态度柔软,适应性强且调整迅速……车企看大疆,像丈母娘看女婿,越看越亲近。

从车企角度看,目前大疆只需要补齐一块拼图——一款标配智驾的走量大众车型,就算是在中阶智驾市场彻底站稳了脚跟。

原因很简单。虽然大疆用低价的KIWI和云朵成功出圈,成了”成本经济+性能适用“的代名词,博得了车企的认可和青睐,但KIWI和云朵本身的智驾版本销量不高,而和奇瑞合作的iCAR,其智驾系统也不是标配。三辆车的智驾出货量太低,很难帮助大疆实现规模化效应。

大疆需要一辆标配智驾的大众车型,一来可以大幅提升出货量,爆出真金白银;二来可以把大疆称霸无人机市场的那份“科技感”延展到智驾领域,让消费者认识到“哦,大疆做智能驾驶的水平和它做无人机一样好“。

04

L4公司,下凡不易

当初,L4公司官宣入局,业内都心惊胆战,担心会被碾压,一年多后才发现,嫡仙下凡什么的是不存在的,隔行如隔山才是真相。

拿百度Apollo来说,已经有800多辆无人出租车在试点运营。去年年末,百度还获准可以在北京经开区开展“车内无人”的商业化试点。

要知道,车内无人(纯自动驾驶)+允许商业运营(可以收费),已经是目前国内法规允许范围内,ROBOTAXI能达到的最高等级了。

可惜,百度在无人驾驶赛道的高光,没能延展在辅助驾驶量产领域。

曾有分析说,百度没能实现降维打击的原因是,L4算法在L2+上的复用率没有宣传的那么高,很多算法逻辑都需要重写,没能发挥L4公司的绝 对优势。

这确实是合乎常理的分析,毕竟,自动驾驶以安全为先,辅助驾驶强调使用体验和性价比,目标迥异,算法逻辑肯定大相径庭。

事实上,现在大部分L4公司到车企做技术交流时,也已经不太把“降维打击”和“算法复用”挂在嘴边了。

只是,对L4公司来说,算法重写虽然麻烦,但远没有到很困难、做不到的程度。

从车企和L4公司的多轮交流来看,认知偏差导致错失卡位时机,或许是造成L4公司迟迟无法打开局面的原因。

首先,双方对“低价”的理解不同。

像整车成本25万的百度Apollo的第六代RT6,以L4的眼光看,这已经是*经济性的可量产无人车了,但就算取消所有功能冗余,这成本,搁任何车企眼里,都是不可承受之重。

在自动驾驶领域习以为常的成本支出,换到辅助驾驶这里,就成了大手大脚。

即使L4公司为了顺应车企低价的要求,在硬件配置上做了大幅删减,推出了低中高不同梯度的智驾方案,但在实际技术交流中,脱胎于自动驾驶的高配置智驾方案仍是L4公司的主推产品。至于中低配置方案,更像是用来丰富PPT的添头,可有可无。

车企想要的,是用低级配置,实现越级功能。L4公司则强调,要多少功能,就得花多少钱。

说法合情合理,但没搔到车企的痒处,等于白瞎。

其次,双方对激光雷达和高精度地图必要性的认知不同。

激光雷达和高精度地图,感知系统的贵价货,也是L4公司用趁手的“工具”。L4公司一直向车企反复强调,激光雷达和高精度地图能解决多少极端场景,给用户带来多少丝滑的使用体验,希望车企能为此买单。

但车企成本优先的决心非常坚定,觉得极端场景交由司机处理也可以,至于丝滑体验能带来多少用户价值,不好量化,也难以定价。

面对车企一句“XX提供的智驾方案已经取消了激光雷达和高精度地图,你们能做吗?”,L4自动驾驶公司无言以对,等他们顺应主流方向转向纯视觉,也已经晚了。

比如百度Apollo智驾方案,23年前还在宣传自家的激光雷达和视觉的双冗余,等到了极越01上市,才算是彻底倒向了纯视觉。

至于高精度地图,像百度这类有资质的,肯定不能丢弃自己在地图感知上的优势。

往往会采取若干城市使用高精度地图,其他城市采用ADAS地图或LITE MAP的折中方式,迂回地把自家地图产品捆绑在智驾方案上出售,既顺应了“去高精度地图”的潮流,又提高了自家地图的销量。

设想是很好,但被“无图”洗脑的车企,有多少愿意为ADAS地图或Lite Map地图付费,就很难讲了。

至于更多其他L4公司,面临的情况就更加恶劣一些。

算法,要从人工规则改成大模型;感知,要从融合改成纯视觉;地图,要从高精改成无图或轻图;成本,要从一分价钱一分货改成一分钱掰两半花……原来在L4自动驾驶领域的那点积累,几乎剩不下多少。

等花时间花精力总算找对了路子,各大车企的门槛已经被跨界科技公司和本土ADAS方案商踏破了。结果就是,L4公司能拿到的定点数量,很少。

就算强如百度,在智驾方面公开的合作车型只有极越 01和岚图 Free 两款车。

作为最早进入百度Apollo阵营的车企。前不久转身和华为在智能汽车解决方案上达成战略合作。尽管岚图很快声明称,和百度的合作将并线运行,不受华为影响,但业内有关百度将被平滑替换的传言并没有因此消失。

定点数量有限,整体销量也堪忧。

太平洋汽车数据显示,岚图FREE 2023年的销量定格在18796台,极越01的23年12月销售了774台。

至于智驾方案的出货量和营收,估计连研发成本的零头都覆盖不了。只是百度血槽长且厚,经得起亏,但对于其他正式推出智驾方案后,迟迟拿不到车企定点的L4自动驾驶公司来说,形势确实不太乐观。

05

车企亲缘供应商,市场难寻

这类供应商的共同特点是,大树底下好乘凉。

成立时,车企给钱投资;成长时,车企传授经验;成熟时,车企给项目练手。初期都不需要大费周章地去接洽、竞争、报价和谈判,订单自会排着队送上门,说是“车企爸爸追着喂饭到嘴边”也不为过。

像毫末智行,依靠和长城的共创模式,从最 低1V5R的标配,到最高4L12V6R12U的高配,搭载在长城旗下坦克、魏牌、欧拉等诸多车型上,从未缺席。只是,顺风局更多只是在城内河域里打转,去不到更广阔的湖泊海洋。

前几年,这些背靠主机厂的方案商接连去别家车企做交流,那场面不能说相似,简直是复制。

副总带队以示重视,售前负责认真介绍公司概况,研发主管认真介绍智驾方案,车企相关工程师认真听讲,积极笔记,偶尔提问。

临结束,车企领导礼貌询问:这些智驾方案目前有在哪家第三方车企拿到定点吗?

带队副总含蓄回应:目前还是主要给XX做配套,不过我们作为独立方案商,其他车企的订单对我们来说也同样重要,目前也在积极争取,已经有几家潜在车企在谈POC(概念验证)项目了。

至于车企关心的,诸如“你们对第三方的外部项目能投入多少资源?”、“经由第三方量产车收集来的数据,内部怎么做隔离处理?”、“你们给第三方的智驾方案报价和给股东车企的报价是否一致?”之类的问题,是不会出现在台面上的。

没意义,没必要,没结果,大家心知肚明,就免了舞台演戏。最后,大家在友好亲切的氛围里,相视一笑,握手告别,知道如无意外,就再也不见了。

毕竟,车企最忌讳的,就是自己的车型方案和技术核心,被竞争对手获取,哪怕这只有万分之一的可能,也是绝不可能接受。

成也萧何败也萧何,是这类方案商最贴切的标签。

深度绑定车企,车企的上限就成了自己的上限。当一旦车企自身不再增长,自己的出货量也随之滑落时,倚仗就成了围城,靠山就成了枷锁。

最糟糕的局面,是连大腿车企自己都开始遵循市场规则,想从外部采购比自己人更便宜、更好用的智驾产品。

事实上,已经有车企在和第三方接触,准备拉第三方进到自己的智驾供应链里了,比如Momenta和长城——毕竟,按车企的说法,他们和亲缘方案商是完全独立的个体,谁也不会和真真切切的节约值过不去。

06

尾声

回顾车企对智驾方案的诉求:成本低、性能好、开发周期短、上车速度快。车企自己心里门儿清,这四个维度,几乎是个“不可能组合”,要是真拿这标准往各类供应商身上套,就会发现人无完人,乙无完乙。

这就给智驾方案商留下了推拉腾挪的空间。要是把其中一块板做到足够长,那大多数车企就能睁一只眼闭一只眼地接受其他维度的普通。

·成本上,接近或低于“万元”级的,占优;

·供应链上,自有域控和感知零部件生产线的,占优;

·性能上,能基础智驾套件实现比高阶智驾稍低功能的,占优;

·效率上,能用接近或少于8个月时间完成量产交付的,占优;

·出货量上,合作车企数量多、高阶方案搭载量多的,占优。

当然,所有因素都存在相互影响、制约,甚至是相悖的复杂关系,但车企在做定点决定时,基本还是按“成本>性能>效率”,这样一个权重高低来给供应商打分和排序。

虽然现在看来,智驾方案商多如牛毛,哪家都多少有几分冠军相,但谁能最终越过龙门,还要看车企用真金白银投出来的选择。

时间紧、任务重、对手多、马太效应日益明显,智驾方案商的战争会比车企淘汰赛来得更隐蔽、更胶着、更惨烈。