2月27日,全球市值第二大药企巨头诺和诺德与生物技术公司Neomorph达成一项交易,双方将共同开发和商业化治疗心血管疾病和罕见病的分子胶降解剂,交易总价值在14.6亿美元,包含预付款、潜在里程碑(临床、商业、销售)。

对于全球前十的MNC药企巨头来说,这并不是一个多大的交易,但以“保守谨慎”闻名的诺和诺德而言,这*是一次罕见的出手。

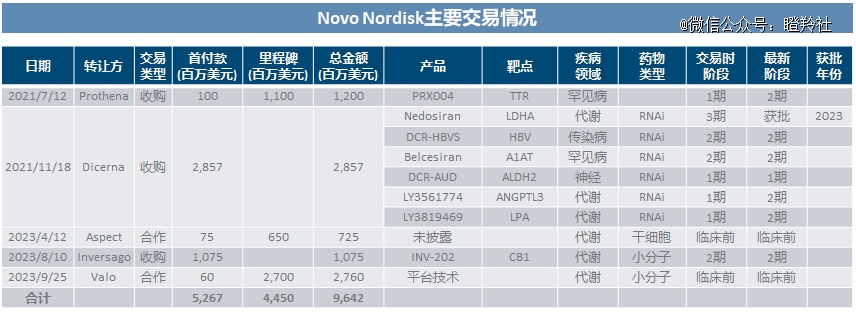

纵览诺和诺德近几年来的交易,也只有收购Inversago公司获得口服CB1反向激动剂减重协同管线才令其一次性支付了超过10亿美元的现金。

更有里程碑意义的是,这次交易也是诺和诺德*次进军蛋白降解药物领域。

(图源:空之客)

Neomorph管线资产,对于诺和诺德而言有怎样的吸引力?投资者又能从中嗅到什么机会?

01

热门的分子胶

在过去一年里,炙手可热的分子胶领域完成了多笔交易,包括罗氏两笔平台合作开发交易(合计价值超40亿美元)、BMS花1亿美元首付引进Orum的ORM-6151、默克与Proxygen的合作(价值25.5亿美元)等。

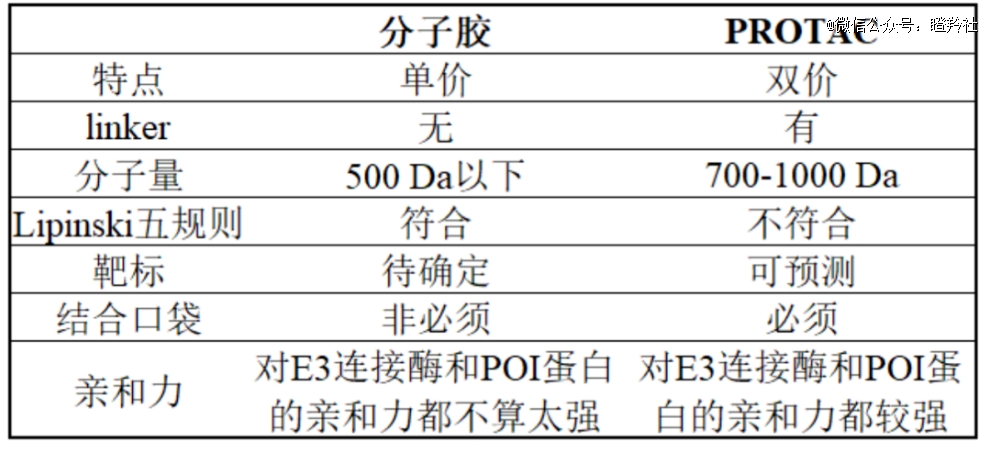

提到分子胶,Protac也是不得不提的一个话题,两者发挥效用的机制都离不开人体细胞内一个天然的回收系统:“泛素-蛋白酶体系统”。

UPP是细胞内蛋白降解的主要途径,参与细胞内80%以上蛋白质的降解,而在这个过程中,一种叫“泛素”的分子起到重要的作用,泛素分子在一系列酶作用下,将细胞内的蛋白质分类,从中选出靶蛋白分子,对靶蛋白进行特异性修饰的。

分子胶水,简单理解是一类能够诱导蛋白与蛋白之间接近并增强发生相互作用的小分子化合物,当有一个蛋白是泛素连接酶时,分子胶可引起另一个蛋白被“泛素修饰”,从而达到被降解的目的。

Protac则更被市场所熟悉,它本质上是一种双功能小分子,一端是结合靶向蛋白的配体,另一端是结合E3泛素连接酶的配体,达到募集靶蛋白被降解的目的。

近年来Protac的热度有渐渐被分子胶超过的趋势,原因在于分子胶看似更好的“成药性”,由于分子胶更简约的分子结构(没有Protac的Linker,将两个靶头结合,分子量少了三分之一),具备分子量小、细胞通透性高、口服吸收快等特点。

(分子胶合Protac的区别)

值得一提的是,分子胶已经有多款药物上市,而Protac还未迎来*获批药物。

目前,沙利度胺、来那度胺和泊马度胺这三款分子胶均被FDA批准,三个药物结构类似,其作用机制都是募集E3泛素连接酶CRBN以降解包括转录因子IKZF1/3在内的目标蛋白,核心适应症均为多发性骨髓瘤(MM)。由此,三个药物的类似物又被经常用于现在在研Protac分子的E3连接酶配体。

这些*代分子胶的另一面,则是其惊人的销售峰值。除了最早获批的沙利度胺由于不良反应等原因销售受限外,来那度胺在2021年达到销售峰值128.21亿美元,泊马度胺也在2021年达到33.32亿美元销售峰值。

分子胶的吸引力可见一斑。

02

Neomorph的合作反馈巨头战略布局

Neomorph是一家2020年成立在圣地亚哥的Biotech,成立之初就专注于“分子胶”降解剂,发现并开发“不可成药靶点”的创新新药。

市场投资者对于这家公司的管线资产和平台技术知之甚少,*被广为人知的是其在2020年底完成了1.09亿美元A轮融资。

从诺和诺德与Neomorph的合作内容来看,双方达成多靶点合作(诺和诺德估计看上了公司的技术平台),开发用于心脏代谢和罕见疾病的新型分子胶降解剂。

这一交易举措,显然是诺和诺德加速罕见病和代谢类布局的重要落子。

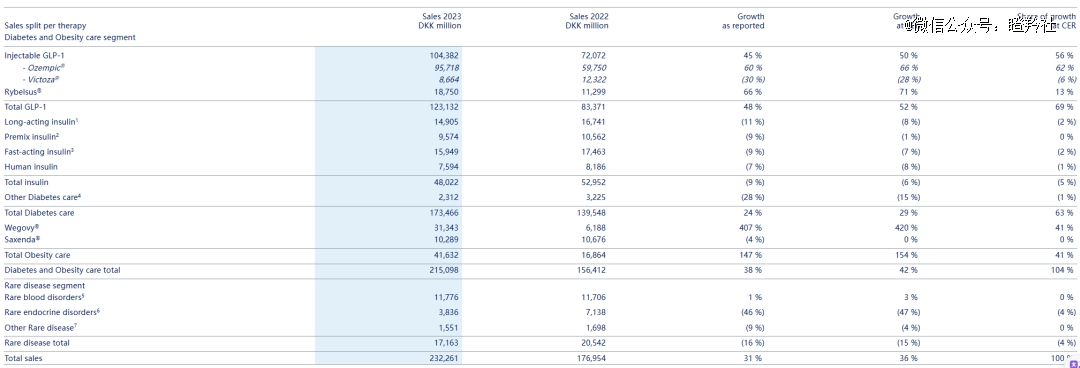

从2023年诺和诺德的年报中的收入构成看,以糖尿病和肥胖症两大适应症板块(胰岛素、GLP-1)的收入已经达到2150.98亿丹麦克朗,占全年总营收的92.61%;而余下的罕见病板块收入仅171.63亿丹麦克朗,同比还下滑了16%。

近年来,诺和诺德发力“领域拓展”的意图日益显现,一方面有意发力布局其他代谢疾病领域包括心血管疾病、非酒精性脂肪性肝病等,另一方面2022年公司将生物制药事业部改名为罕见病事业部,加强已有的血友病、生长障碍业务发展。

我们预计未来诺和诺德布局新型分子的合作将进一步加速,目前公司罕见病事业部中营收占比*的是罕见血液病细分,而在而在诺和诺德最公布的血友病疗法康赛珠单抗三期临床数据显示,其临床数据不敌辉瑞的马塔西单抗,另外辉瑞也有一款血友病基因疗法获得了美国FDA上市申请受理,这个领域面临激烈竞争。

所以不难发现,诺和诺德在除了进一步完善减肥药布局外(收购Inversago为了完善口服药布局),大部分其他领域的合作都是围绕新型疗法,比如小核酸、干细胞、分子胶等。

对于诺和诺德来说,分子胶不仅是一个巨头们在同一起跑线的赛道(*代分子胶是偶然发现,正在过渡到理性设计阶段),同时也是有足够潜力(理论上可以治疗所有疾病)和造富效应的赛道(BMS的来那度胺在前)。

03

国内关于分子胶的机会

相比于Protac,国内分子胶研发者的数量稍逊,大多都是在临床前和临床早期,目前最快的可能是康朴生物KPG-818,已经进入美国二期。

(图源:高特佳投资)

目前,拥有分子胶临床管线的上市公司分别是诺诚健华和正大天晴(中生制药)。

正大天晴的TQB3820是一种新型的CRBN调节剂(沙利度胺类似物),在2022年3月进入临床,其能够促进IKZF1和IKZF3的募集、泛素化和相关蛋白被降解;IKZF1和IKZF3是淋巴细胞谱系转录因子,是多发性骨髓瘤恶性浆细胞存活的关键调节因子,TQB3820主要探索的也是多发性骨髓瘤、霍奇金淋巴瘤等适应症。

诺诚健华的ICP-490同样是一款新型小分子CRBN E3连接酶调节剂,在2022年4月获批临床。众所周知,在多发性骨髓瘤药物中有一个*的问题就是耐药,ICP-490显著增强ADCC活性,可以克服前几代免疫调节剂的耐药性,并通过调节免疫增强多种单抗药物疗效。

对于更加前沿的分子胶领域,国内创新药上市公司可能还处于较早的搭建研发平台和试错阶段,不敢贸然的确定化合物推进临床,故而看到目前大部分进入临床的均为Biotech新面孔。

结语:分子胶又或者是Protac,其实都代表了全球研发者对于人体泛素回收系统的利用开发策略,无疑是在一条船上的。诺和诺德们对分子胶的下注,无疑为这个充满想象力的赛道带去了更多的希望。