刚刚过去的2023年冷到透彻心扉,倒是沉寂数年的AI随大语言模型再度崛起,贪婪汲全球创投资本,颇有引领第四次工业革命之势。

将该技术推至台前的Open AI一度在角逐之中占据*优势,尔后谷歌、微软、百度等老牌AI巨头相继加入战局,百模涌现,通用大模型的竞争局势开始变得微妙起来。

创新技术的淘金能力尚未取得公认,但沿途的卖水人早已赚得盆满钵满。单单一个2023年,英伟达的股价便因生成式AI引发的庞大算力需求暴涨三倍,市值破万亿美元大关,当下更是直逼2万亿美元。

疾驰之下,英伟达的AI布局策略难得有了改变。

过去十年,深度学习、区块链、Web3.0……每当互联网世界发生可能的基础技术变革,这家巨头总能凭借GPU下的算力生意到手丰厚利润。因此,英伟达也乐于维持自己中间人的身份,只为熙熙攘攘的创业者们开发各式工具,鲜少亲自下场。

而如今直面大模型,英伟达也选择躬身入局,大刀阔斧地做起了投资。

为了生成式AI,

英伟达的投资数量翻了整整6倍

英国咨询机构 Dealroom曾对英伟达2023年间的一级市场交易进行了统计。一年下来,英伟达总计出手35次,约为去年的6倍,所有投资无一例外,均与AI相关。

投资过程中,英伟达似乎没有排斥任何应应用场景,亦不在乎标的的轮次与大小。无论是上游的通用大模型,中游的企业SaaS,下游的To C垂直应用,还是大模型基础设施建设中动辄百亿的B、C轮项目,To C端不到百万的种子轮。只要有创新,有产业智能化的可能,就有英伟达的身影。

与此同时,英伟达对投资方式与投资重心也进行了大量调整。

在AI生态的构建上,过去的 英伟达主打一个“稳”字,大多数时候依靠“英伟达初创加速计划”,一面提供GPU、AI开发平台支持,降低AI研发门槛,为AI领域的创业者们提速;一面将自己的软硬件解决方案与创业公司深度绑定,不断拓宽自己的生态底盘。

而在去年,英伟达旗下风投机构NVentures主导了年内几乎所有的交易,且有超半数标的为NVentures领投,承担更多风险换取行业的加速发展。

这一转变显然利好初创企业。虽然英伟达对外明确表示:进入生态的企业也将遵循规则,不会出现“插队”的情况,比生态外的用户更早一步获取芯片。但直截了当的现金支持,与英伟达构建更直接、更深入、更亲密的关系,都将为创业公司的发展带来直观改变。

英伟达布局重心的变化具备一定指导性,可能预示了AI技术最前沿的发展方向。2023年,英伟达尤其偏爱生成式AI上游的通用大模型与中游的医疗AI。

押注通用大模型的逻辑不难理解。一个区域中通用大模型的能力上限决定了该区域中大模型应用的能力上限。自ChatGPT爆火以来,谷歌、微软、Meta等AI巨头均在这一环节的研发投资上不遗余力,英伟达自然不甘只做一个旁观者,与可能的跨时代变革擦肩而过。

因此,扛着“民族人工智能”主义者们主张通用大模型“国有化”的重压,英伟达相继投下Infection AI、Cohere、Mistral三家通用大模型构造企业,让自家的通用大模型版图横跨欧美。又向Hugging Face、Replicate等开源大模型开发平台注资,握紧了通用大模型价值转化的枢纽。

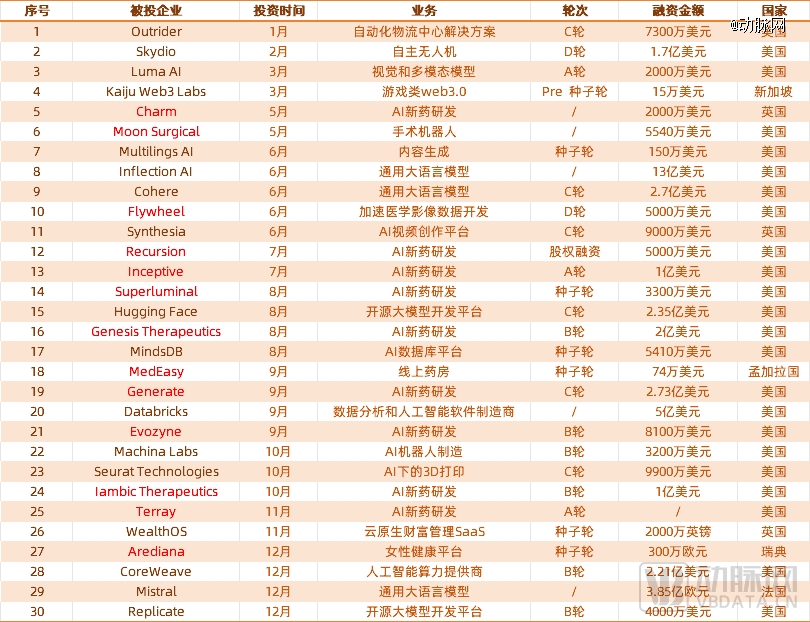

具体到细分应用场景,NVIDIA的布局有些让人意外。统计表格中的30个项目,英伟达擅长的游戏、工业等领域只有1—2个项目获得注资,融资金额普遍偏小。反倒是沉浮数十年的医疗AI,竟有13个项目获得融资。

2023年英伟达投资布局(不完全统计,标红企业为医药相关企业,动脉网整理)

简单对13个项目进行分类,医疗计算机视觉、互联网医疗各有2项,新药研发独得9项。9家新药研发项目分别为Charm Therapeutics、Recursion、Inceptive、Superluminal Medicines、Genesis Therapeutics、Generate:Biomedicines、Iambic Therapeutics和Evozyne,其中*的项目Generate:Biomedicines以2.73亿美元创造了去年全年的融资纪录,最小的项目也不低于1亿元人民币。

一场人工智能时代的文艺复兴?

什么时代了,还投新药AI?

AI新药研发最热的时候是在2020-2022这三年。那时刚成立的种子轮企业便能拿到亿元级融资,MNC们也忙着寻找企业试点数智化转型,不少创业公司都从他们那里拿到了数十亿元的合作协议。

但由于行业缺乏成功案例,明星产品DSP-1181、REC-3599等临床试验相继以失败告终,加之美联储持续加息,一级市场融资成本居高不下。至2023年,全球新药AI领域的融资量、同MNC的合作总金额已较峰值有所下滑。

计算机视觉与互联网医疗也面临相似的际遇。两项技术都在数年的打磨中深度融入诊疗流程,成为医疗场景中不可或缺的一部分,但由于低效的利润转化率,相关企业的估值、投资机构的投资规模均相较前些年有明显的收缩。

如此看来,NVentures的出手时机似乎落在了半山腰,还是下山的那一边。

进一步看具体标的。新融得资金的企业也纷纷谋求改变,压低风险。譬如在解释资金用途时,着力临床前研究的AI新药企业已明显减少,他们转向搭建技术平台,或是加码商业拓展,尽可能往CXO靠了靠。

而NVentures手中的医疗AI企业大都集中在临床前研究。简单对这些项目进行盘点:CHARM Therapeutics拥有基于3D深度学习的蛋白质-配体共折叠技术DragonFold,做的是颇具风险的针对癌症和其他治疗领域以前难以靶向的小分子治疗药物开发;Superluminal Medicines专注于高价值的G蛋白偶联受体 (GPCR) 靶点,在尽可能短的时间内生产相关的实验候选药物,同样无人在前引路。

也就是说,在标的的选择上,英伟达同样背离趋势,直面风险。

尽管时机与标的的选择均未顺应大势,英伟达的做法也有自己的道理。首先,行业融资的节奏并不一定等同于技术发展的节奏,关键技术的突破总是在多年耕耘之后出现;其次,颠覆式技术的出现可能对整个行业进行重构,重新定位其中每一家企业的价值。

此外,NVIDIA还握有“算力”这一决定性的要素。深度学习时代,算法与数据左右了模型的能力,而进入大模型时代,算力或许能比算法与数据更有力地左右模型的能力。

因此,对于生成式AI及其相关技术,握有算力优势的英伟达比任何一家投资机构更加坚信它的颠覆性,比任何一家企业更有可能实现它的颠覆性,进而破除现有AI面临的顽疾,左右诊疗、制药新时代的格局。

赚AIDD赚不到的钱

具体到实际场景中,生成式AI等技术对于医疗各场景的赋能作用大多处于改良阶段,只在一些前沿研究中,发现了其颠覆场景本身的可能。

英伟达投资最多的AI新药研发领域便是这样一个典型的可能被生成式AI颠覆的场景。简单拆分计算机辅助药物研发的发展历程,大致可分为无计算机辅助研发、计算机辅助药物研发(CADD)、人工智能辅助药物研发(AIDD)三个阶段。

CADD能够模拟、计算和预算药物与受体生物大分子之间的关系,设计和优化先导化合物,一定程度降低药物研发的成本。但CADD的活性预测命中率低,且没有分子生成的功能,在现有化合物空间下,传统的CADD很难跳脱现有思路生成具有新颖骨架结构的药物分子。

AIDD弥补了CADD的部分缺陷。借助递归神经网络、生成对抗网络等模型通过训练数据集学习化学分子的结构特征和规则,AIDD能充分探索化学空间生成大量超越药研专家经验范畴的全新结构,能从头开始生成具有特定属性的分子,还能做出一些基础判断和决策。

数年的实践中,AIDD降低新药研发成本的效用仍然存疑。这是因为AIDD的训练数据由过往的上市药物数据、已发布论文等数据构成,但这些知识中的绝大部分已在药物研发的迭代过程中被自然淘汰,因而很难做出first-in-class的药物。

其次,即使AI生成的化合物在体外试验中取得了相当不错的效果,但在体内试验时也很难满足预期。因而到目前为止全球100多款AI生成的新药进入临床试验,还没有哪个项目跑完整个流程,绝大多数留在了临床I期与临床II期。

那么生成式AI能够弥补AIDD缺乏创造性与缺乏体内试验效用的致命缺陷吗?这是一个悬而未决的问题。

2023年3月,英伟达在GTC上推出一整套用于自定义AI基础模型的生成式AI云服务BioNeMo,提供算法与算力服务,理论上能对体内试验效用这一问题进行处理。

据英伟达表示:BioNeMo提供了一种创新的计算方法,使科学家能够在低代码、用户友好的环境进行生成式 AI 研究,从而减少实验,甚至在某些情况下可以完全取代实验。

其医疗业务副总裁Kimberly Powell认为:生成式AI的革命性力量为生命科学和制药行业开辟了巨大的前景。英伟达的BioNeMo云服务现在已经被当作一个AI药物研发实验室,它可提供预训练模型,并使用专有数据自定义服务于药物研发流程各阶段的模型。这能够帮助研究人员识别正确的靶向目标、设计分子和蛋白质并预测它们在人体内的相互作用,从而研发出*的候选药物。

公开资料方面,NVIDIA并未提供数据佐证生成式AI的能力,但AI制药头部企业晶泰科技的研究显示,其噬菌体展示平台XpeedPlay能够利用大模型超高速生成苗头抗体,为生成式AI的效率提升提供了数据证明。

具体而言,在研究VHH抗体(一种存在于骆驼血清中的天然轻链缺失抗体,用于治疗癌症,自然界不存在)结构时,该平台通过同时优化多种药物特性,帮助晶泰科技一举获得了1000亿个最有前景的新VHH抗体序列。同时,人工智能生成序列的平均表达量为59.6 mg/L,大幅超过阳性对照组37.1 mg/L的平均表达量。随机选取了26个序列进行测试,研究人员发现25个序列能在体外重组中成功表达,表达成功率高达96.1%,远高于行业平均水平。

临床试验外,英伟达在2023年投资的众多着力临床前研究的AI企业,并将这些企业的研发搬到BioNeMo平台上,看上去是要解决缺乏创新性这一问题。

如今的BioNeMo不仅拥有其他平台难以企及的算力,还搭建了十多个生成式AI模型,包括小分子建模工具、OpenFold 蛋白质预测模型,以及与Recursion开发的用于靶点和药物发现的Phenom-Beta模型等,基本上做全了临床前研究所需的主流工具。

借助英伟达与生命科学企业的合作能够侧面了解这些工具的价值。目前,已与诺华、基因泰克、安进等MNC就生成式AI达成合作协议。逆投资趋势而行,英伟达或能凭借生成式AI重构技术格局,在新药研发中找到AI的真正价值。

跟风入“新版本”的影像AI

新药AI的万亿市场固然诱人,英伟达也不曾放弃医疗计算机视觉、互联网医疗等“传统”医疗AI应用领域。

2018年英伟达曾推出Clara平台,为影像学AI研究者提供一个医学影像的软件开发工具,以标准化影像数据,并提升AI训练速度,国内的数家头部影像AI企业均是该平台的客户。

往后数年,英伟达Clara一直在不断对其进行优化和拓展,使其不断触及计算机视觉作用于医疗的方方面面,足以看出英伟达对于相关业务的重视。

与新药AI不同,计算机视觉相关的AI,尤其是影像AI,长期处于一种“按医疗器械研发,按医疗IT销售”的状态,销售整体偏弱,营收难以覆盖前期成本。

因此,这类企业亟需生成式AI等合理的工具,要么降低前期的研发时间与研发成本,要么提升算法的泛化性,在销售过程中报出更高客单价。

目前尚无案例能证明生成式AI可以直接提高算法的泛化性,但NVIDIA Clara平台已经在降低研发时间与研发成本方面发挥了显著的价值。2023年间,NVentures拿下头部医学影像平台Flywheel,或进一步提升NVIDIA的平台能力。

此外,当国内辅助导航类手术机器人批量获批,影像AI由辅助诊疗驶入辅助治疗的时间窗口时,英伟达也在国际市场中以投资的方式拿下了腹腔镜手术机器人公司Moon Surgical与牙科领域首家手术机器人公司Neocis。

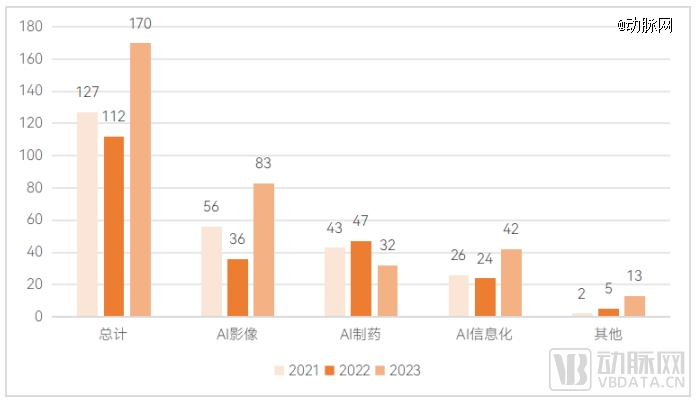

2021—2023年国内医疗AI不同赛道融资情况,包含手术机器人在内的AI影像部分发展迅速

这是一块比药物研发更新的领域。若能在手术环节植入AI,英伟达将在一个新的千亿级医疗细分市场中率先规模布局。

跟着英伟达做投资?

由于NVentures在医疗领域中的投资均偏向早期,因而我们或许需要数年时间才能判断其投资逻辑的正确与否。

但可以肯定的是,AI技术对于全行业的渗透不可逆转。就如CDSS已经成为基层医疗的标配,影像AI已经生根等级医院一般,AI也将潜移默化融入医药与医械之中,成为必需品。

因此,即便大语言模型还没有在医疗领域中充分证明它的价值,紧跟英伟达的步伐投资生成式AI是一种不错的选择。

毕竟在这个崭新的AI时代,算力或许能够发挥远超我们想象之外的价值。