2023年之于中国股权投资市场是充满变化与挑战的一年。一方面,地缘冲突升级、大国博弈加剧等因素增加了外部环境的不稳定性;另一方面国内行业监管政策也在年内密集出台,《私募投资基金监督管理条例》、《私募投资基金监督管理办法(征求意见稿)》等文件的发布填补私募基金行业行政法规监管空白,引导行业规范发展。此外,LP出资愈发审慎、诉求更加明确与细化,对机构的综合能力提出了更高要求。诸多因素影响下,资金的偏好与分布已发生变化,机构的募资策略与节奏也有不同程度的调整。回顾2023,我国募资市场呈现出哪些新的特点,下文将为您进行详细解读。

01

市场总况

基金数量小幅波动,募资规模同比略有下降

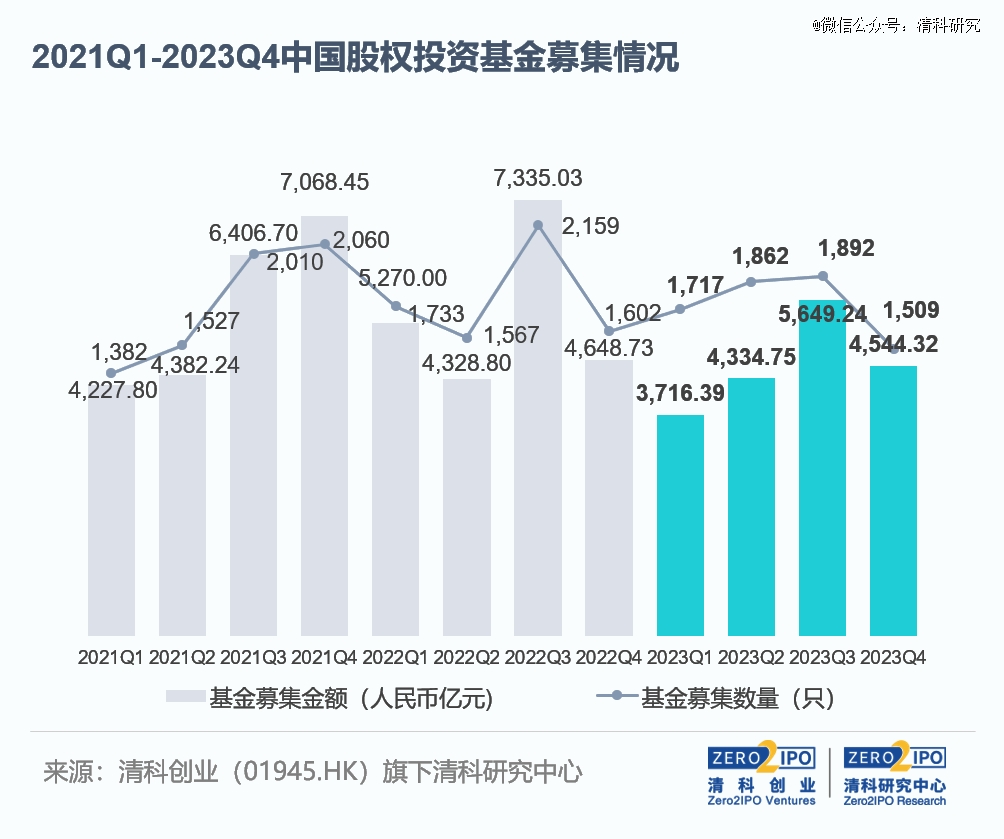

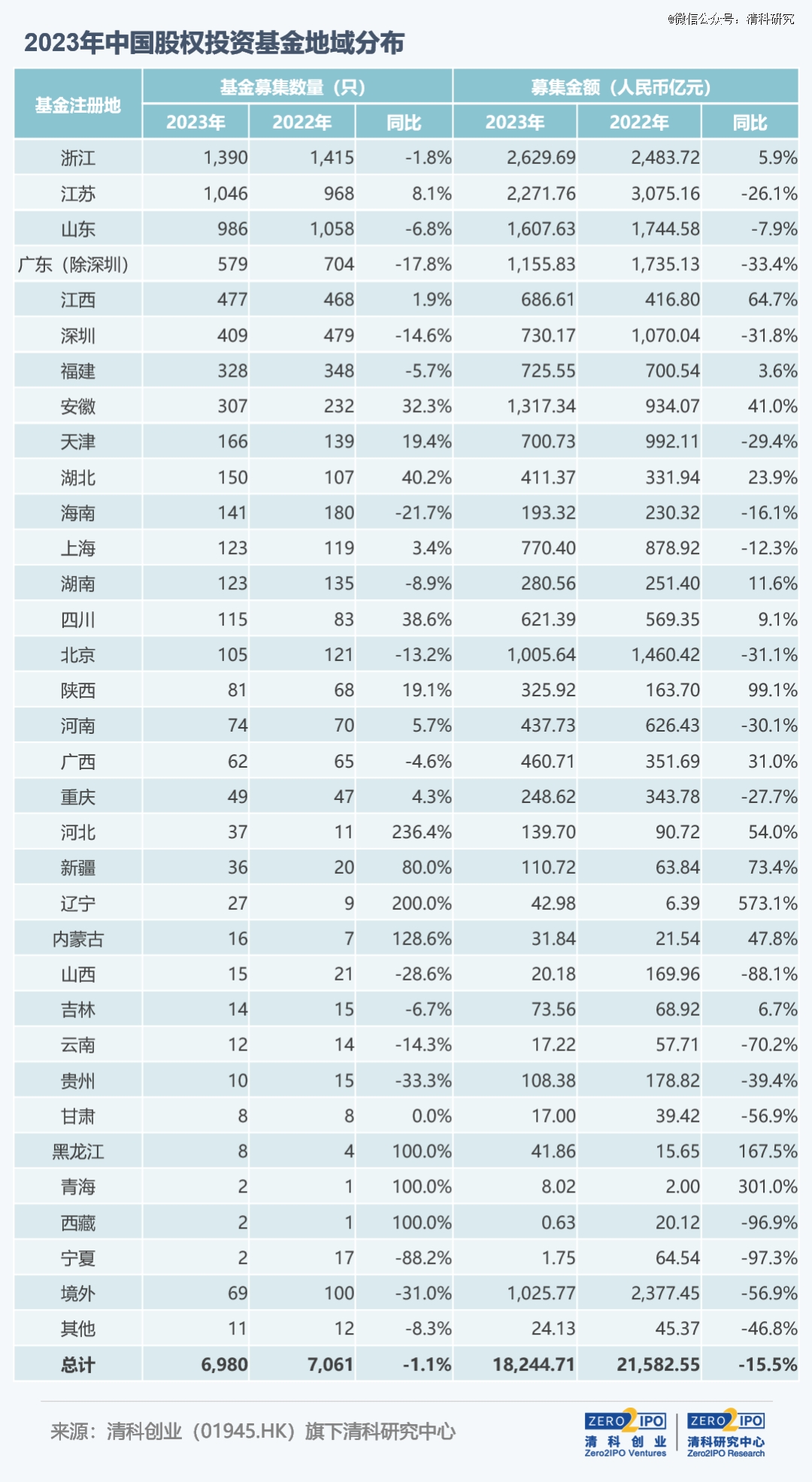

2023年,中国股权投资市场新募基金总数量和募资规模均呈下降趋势。根据清科创业(01945.HK)旗下清科研究中心数据,我国股权投资市场共计6,980只基金完成新一轮募集,数量同比微降1.1%;募资规模18,244.71亿元人民币,同比下降15.5%。分季度来看,前三季度的新募集基金数量和募集金额呈逐步上升态势,第三季度的基金数量和募集金额均达年内高点,环比分别增长了1.6%、30.3%。在基金集中完成关账后,第四季度新募集基金数量出现回落。

【注】1)自2023年起,清科研究中心每个季度对本年度全部数据进行调整,以减少因信息不对称、信息滞后造成的统计差异。若无特别说明,本报告中“同比”均根据调整后数据计算。

2)本报告的募资事件是指在统计时间内拟投向中国大陆的股权投资基金募集资金行为。

02

募资币种

外币基金数量和规模仍呈紧缩态势,外币基金管理机构加速本土化进程

2023年我国股权投资市场的人民币基金募资依旧稳定,数量与2022年基本持平。据统计,共6,903只人民币基金完成新一轮募集,同比下滑0.6%;募资规模17,156.01亿元人民币,同比下降10.1%。而在日趋复杂的国际环境影响下,我国外币基金的募资保持紧缩趋势,2023年我国共有77只外币基金完成新一轮募集,数量同比下降32.5%;募资规模约为1,088.70亿元人民币,同比降幅达到56.4%。

近年来,美国主体出资中国初创企业与科技公司的行为受到美国监管层面持续关注,对外币基金在华展业产生了深刻影响。2023年7月美中战略竞争特别委员会对纪源资本、金沙江创投、华登国际、高通创投等风投机构发起了涉华高技术投资调查。同年8月,美国总统拜登正式签署《关于解决美国在特定国家对某些国家安全技术和产品的投资问题的行政命令》并就规则预案征求公众意见,拟禁止/限制美国主体在半导体和微电子、量子信息技术、人工智能等重点领域对华投资。

监管信号致使传统美元LP的出资意愿持续下滑,投资机构纷纷采取应对措施。2023年多家投资机构赴中东、新加坡等地,探索其他境外资金来源,如2023年10月康桥资本CBC中国生物医药基础设施基金完成二次关账,引入了阿联酋主权财富基金Mubadala。与此同时,外币基金管理机构的本土化进程也在逐步提速。2023年红杉中国、蓝驰创投、纪源资本等双币基金官宣品牌更新,以独立品牌在华开展业务;传统外资机构开始募集人民币基金,双币基金管理机构也纷纷完成了人民币旗舰基金的新一轮募集。

【注】美国主体包括美国公民、美国合法*居民、根据美国法律设立的实体,包括该等实体的任何外国分支机构(foreign branches),以及美国境内的任何人。

03

基金类型

创业投资基金数量占比超六成,房地产投资和早期投资基金数量增长

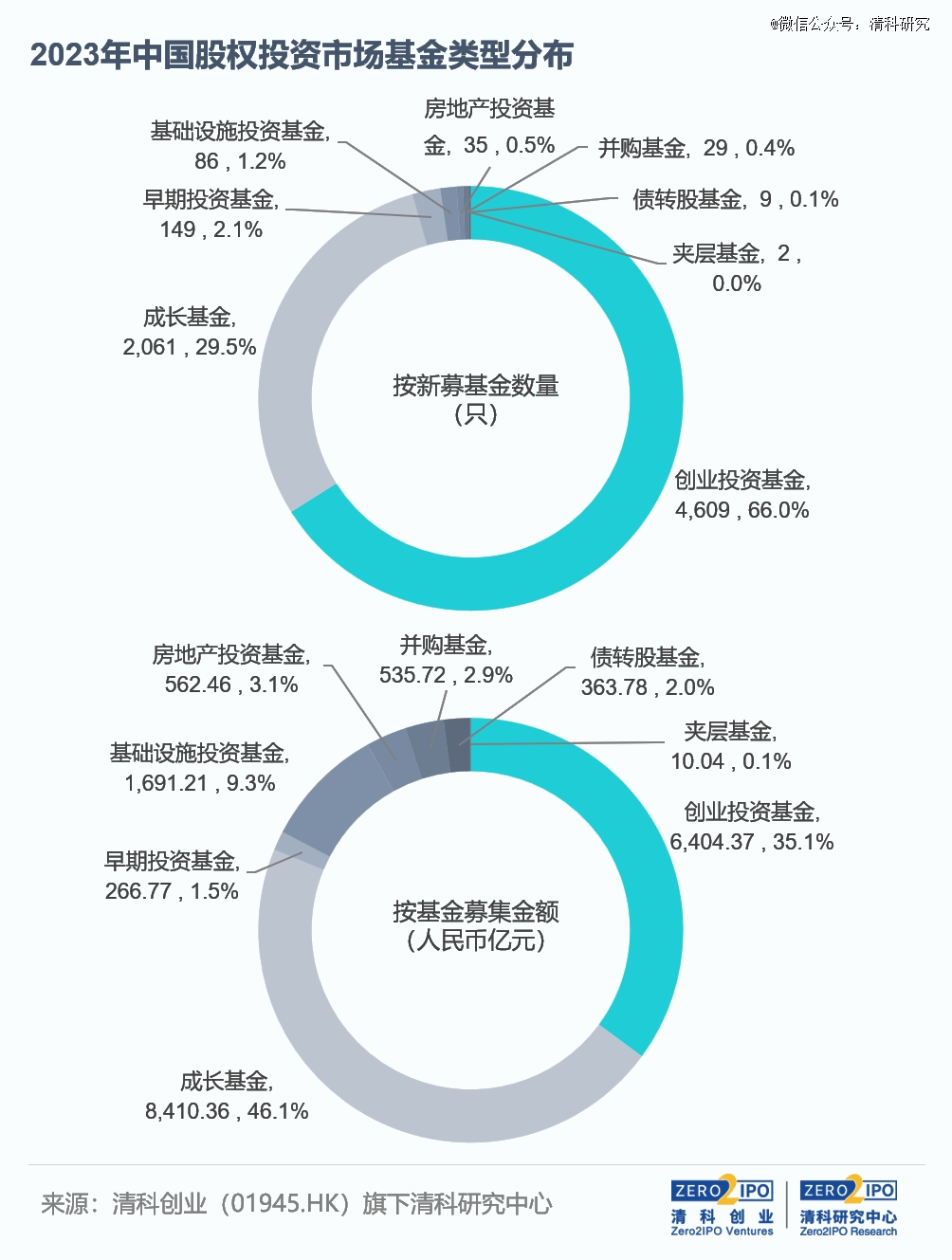

2023年,创业投资基金数量依旧保持*,且数量和规模占全市场的比重呈上升趋势。据统计,共有4,609只创业投资基金完成新一轮募集,数量同比增长3.7%,占比由2022年的63.0%进一步提升至66.0%;募资规模为6,404.37亿元人民币,同比下降4.7%,但占比相较2022年提高了4.0pct。

房地产投资基金保持稳定的设立和募集节奏,2023年我国新募房地产投资基金共35只,同比上升34.6%。具体来看,建信住房租赁基金与各地合作设立了多只投资自持住宅、商办物业、工业物业改建租赁住房等存量资产的子基金,合计募集金额达到285.10亿元人民币;平安资本管理的嘉兴平安国岳股权投资基金总规模100亿元,主要专注符合保险资金规定的基础设施类不动产项目;多家关注不动产投资的基金管理人也设立并募集了新一期基金。

在政策对“投早、投小”的持续引导以及激烈的市场竞争环境下,投资机构不断向前延伸投资布局,加强对早期项目的关注,本年度完成募集的早期投资基金数量有所增长。据统计,2023年共计149只早期投资基金完成新一轮募集,数量同比上升10.4%。

04

募资规模

大额基金募资有所收缩,小规模基金数量及其占比持续提高

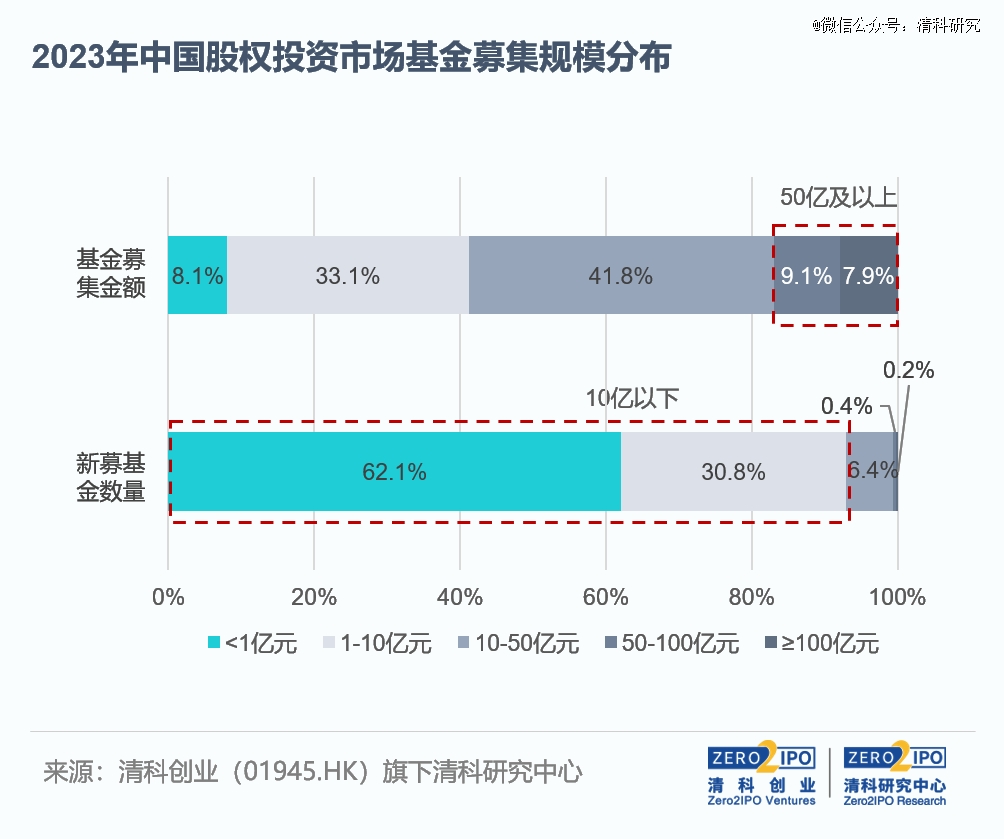

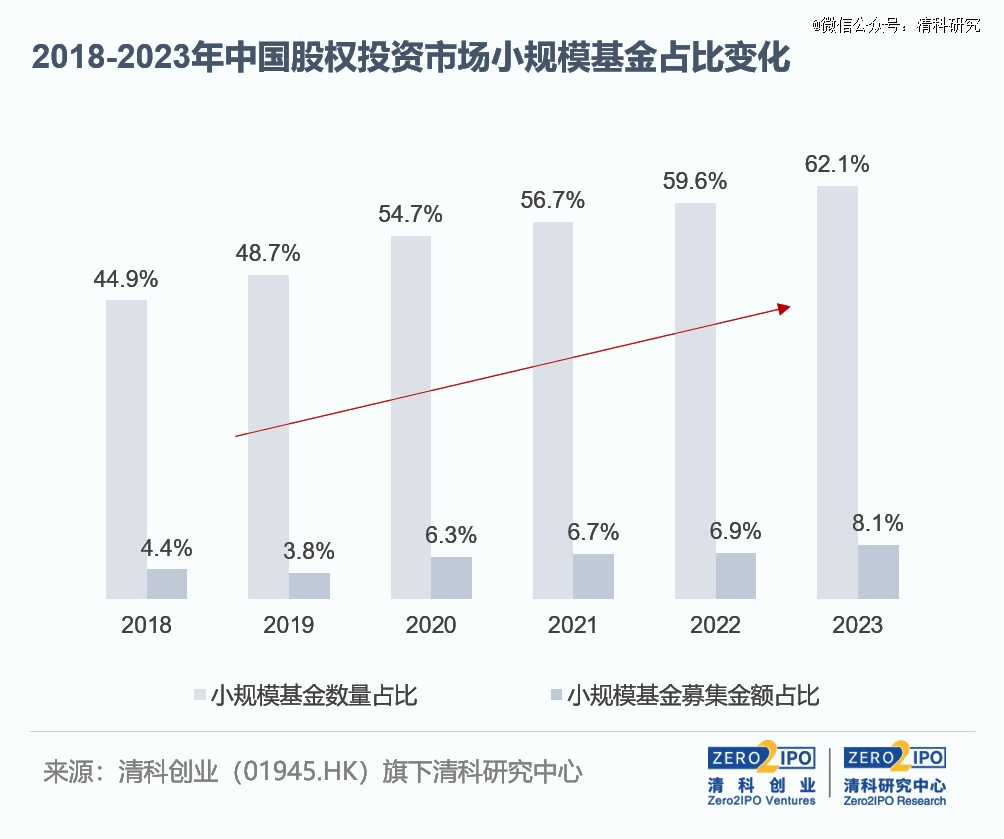

2023年,我国股权投资市场的大额基金设立与募集节奏放缓,新募规模50亿元及以上的大额基金数量和金额同比下降33.3%,42.8%。而以项目基金为代表的小规模基金募资依旧活跃,数量占比维持在近年的较高水平。据统计,2018年以来我国市场中的小规模基金数量占比接连提升,本年度市场中超4,300只基金的新募规模不足1亿元人民币,数量同比提高3.0%,占比较去年上升2.5pct。

近几年LP出资愈发审慎,诉求更加明确与差异化,参与投资底层项目的意愿日益增强。项目基金具有底层资产明确、可匹配各类投资人需求,规模小、费用可控等特点,越来越受到LP的青睐。对于GP而言,项目基金较常规盲池基金具有启动快、期限短、运作灵活便利等优势,既能平衡不同LP的投资诉求,也可帮助新品牌或中小机构快速积累投资业绩,因而逐渐成为了各类机构近年来的募资策略之一。

根据清科研究中心的不完全统计,截至2023年底中基协累计备案股权类项目基金的数量占全部累计备案股权类私募投资基金数量的比重超过25.0%,近两年该比例也呈现了一定上升趋势。从近两年新备案的项目基金的LP构成情况来看,个人投资者、企业和政府机构是最主要的出资方,三者的合计出资规模占基金LP披露出资总规模的比例高达七成。

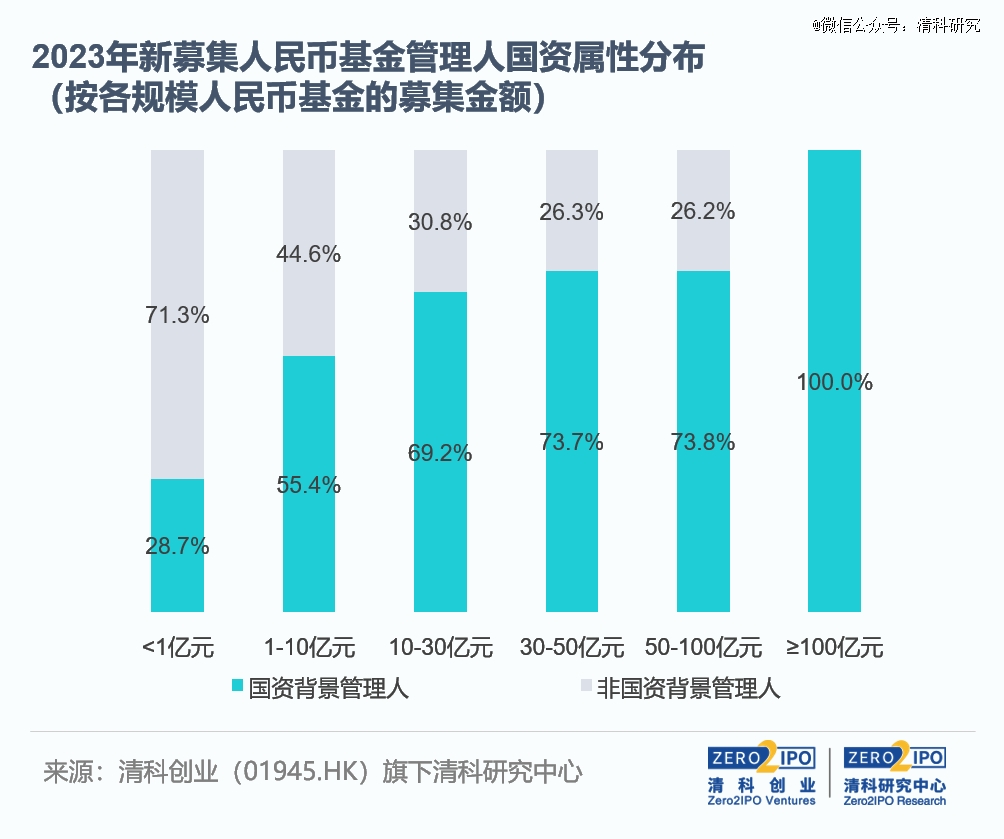

2023年国资背景管理人仍保持较高活跃度,新募基金规模具有较明显的优势。以人民币基金(不包括工商币种为人民币的QFLP基金)为例,除新募集金额不足1亿元的小规模基金外,其余各规模区间的新募基金中,国资背景管理人所管基金的规模占比均超过五成,且这一比例随着基金规模的增大逐渐上升,新募集金额在100亿元及以上的大额人民币基金依旧全部由国资背景管理人发起设立并管理。

【注】本报告所指股权类私募投资基金包含股权投资基金、创业投资基金、私募股权投资基金、私募股权投资类FOF基金四类。

05

地域分布

苏浙两地基金数量均超千只,中西部省份募资表现活跃

2023年,浙江、江苏、山东、广东等地的新募基金数量和规模依然保持*。其中,浙江和江苏两地的新募基金数量均超过1,000只,募资规模均超2,000亿元,*于其他省市地区。山东的新募基金数量亦保持在全国前列,共有986只基金完成新一轮募集,募资规模达1,607.63亿元人民币。

在各地方政策扶持下多个中西部省份逐渐发力,募资表现活跃。据统计,本年度江西新募基金数量位居全国第五位,共有477只基金完成新一轮募集,同比上升1.9%;募集规模达686.61亿元人民币,同比上升64.7%。安徽、湖北、四川、陕西等省份的活跃度延续,基金数量和规模均实现了不同程度的增长。

06

结语

2023年我国股权投资市场仍处于调整蓄能期,然而周期更迭是行业发展的必然规律。尽管复杂的内外部环境给机构募资带来了一定压力,但股权投资作为扶持企业和科技创新发展的重要力量,持续受到国家层面的关注与支持。2023年年底,中央经济工作会议释放积极信号,首次提出“鼓励发展创业投资、股权投资”,未来更细化、更具有针对性的行业支持政策有望落地。守正出新,行稳致远,在当前环境下投资机构还需积极应对,为迎接新一轮周期和机会积蓄能量。

更多有关中国股权投资市场的分析,详见已发布的;同时,市场发展趋势相关内容将在清科研究公众号发布,欢迎持续关注!

完整报告:《年度盘点:2023年全国募资规模超1.8万亿,机构迈入调整蓄能阶段》

参见:https://free.pedata.cn/1440998437455180.html