在经历了疫情“低谷”后,文旅成为促进国内消费增长,活跃市场经济的重要抓手。每逢节假日,出行人次与旅游营收数据都在快速向疫情前看齐,并在中秋、十一双节假期实现同期对比的双反超。

而消费热情的释放,反映到行业中就是各大旅企业务的快速恢复,以澎湃新闻统计的26家上市旅企前三季度业绩表现为例,其中25家营业收入录得同比增长,24家旅企的归母净利润同比实现增长,其中有12家旅企是实现了扭亏为盈。

从更深层次看,旅游消费的释放也增加了旅企在资本市场的受青睐程度,不仅仅是已经上市的航空、餐饮、住宿、景区等企业股价频频拉升,更在于有很多旅企在2023年成功拿到融资,“清冷”已久的旅游投融资市场也再度活跃起来,但还没有成为被追捧的投资热点。

不久前发布的《中国文化和旅游产业投融资报告(2023)》中也提到,文旅企业自身投资活动仍处于恢复阶段,上半年时A股上市文化企业与重点旅游企业的资本性支出方面有不同程度的下滑,对外投资的意愿也相对较弱。直到三季度后文化、体育和娱乐固定资产投资才转为正增长,恢复趋势较为明显。

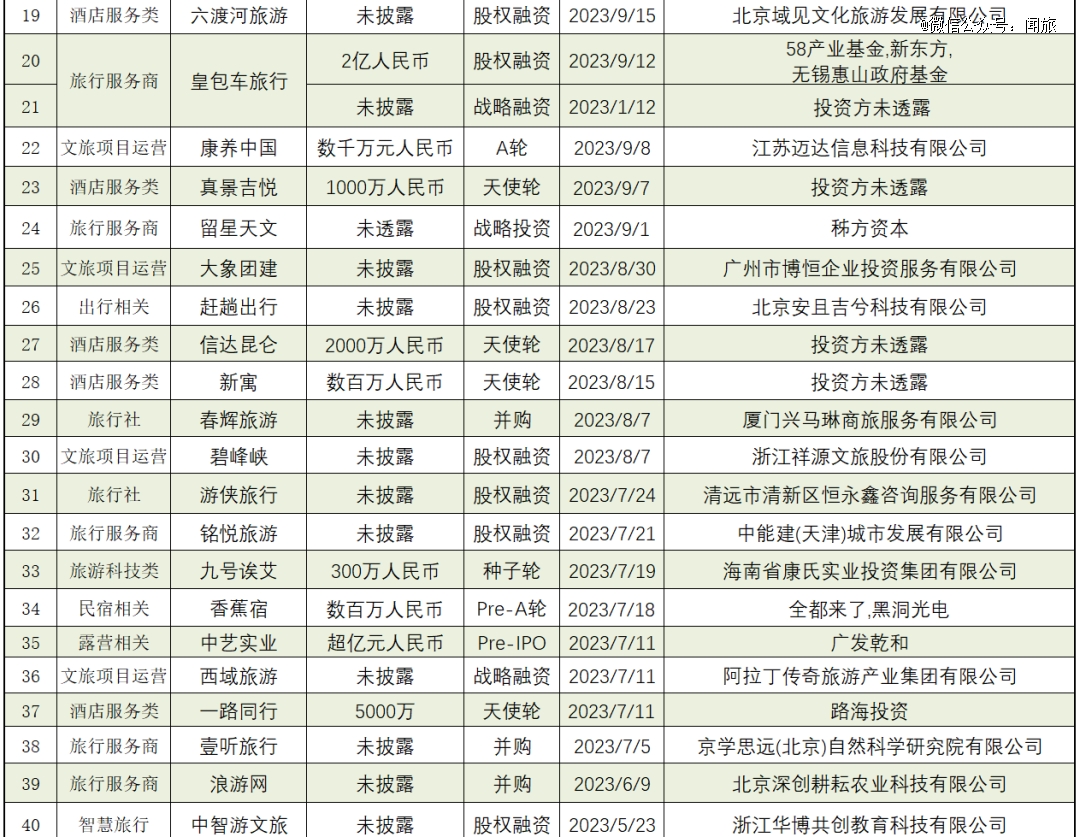

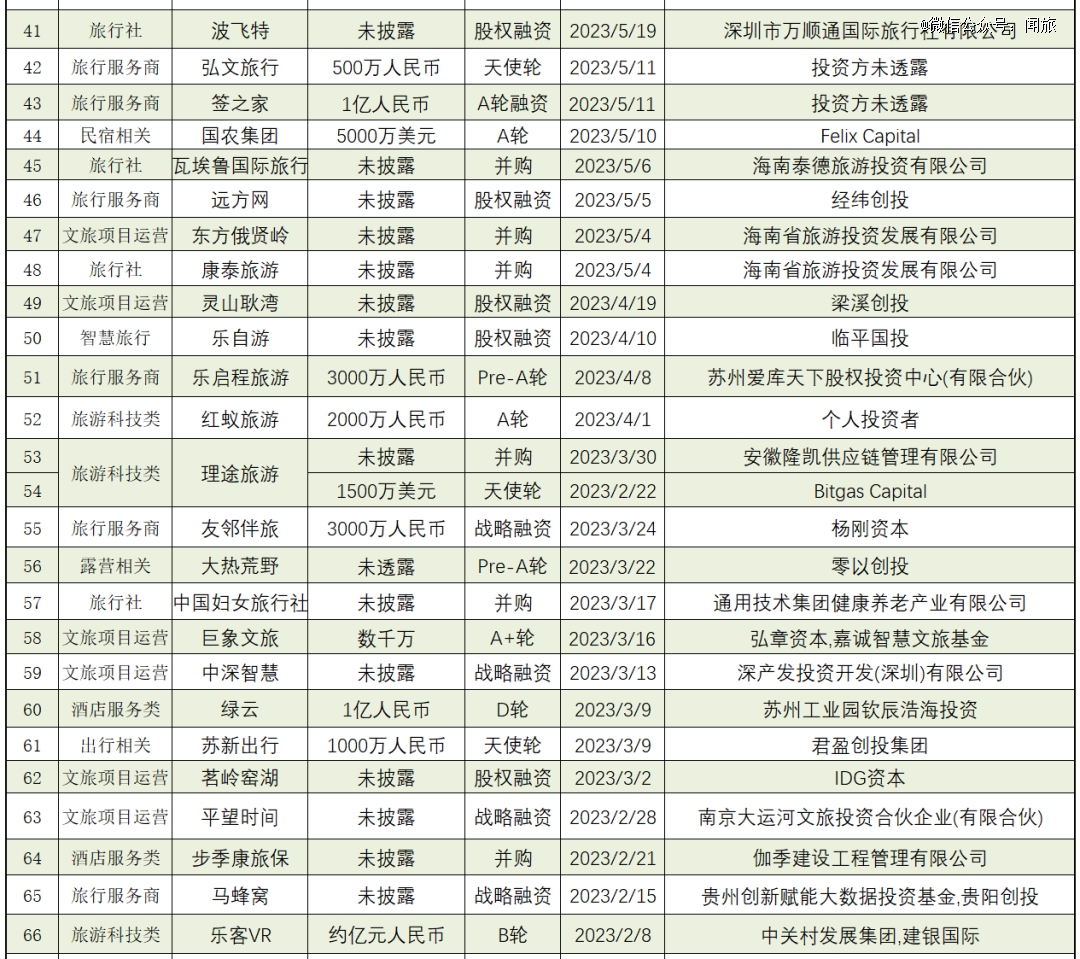

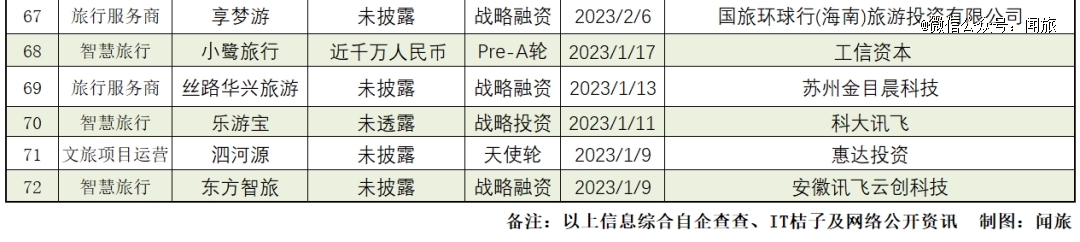

综合自企查查、IT桔子相关融资案例盘点,也能印证这一点与2022年时的投资盘点相比,不仅在数量上有所减少,过亿投资企业也少于2022年。根据闻旅不完全统计,2023年旅游行业共发生投融资事件72起,而2022年时为81起;从融资规模看,2023年获投过亿的旅企有7家,分别为Klook客路旅行、墨鱼旅行、皇包车旅行、中艺实业、签之家、绿云、乐客VR,而2022年时有9家。

2023旅企融资事件一览(不完全统计):

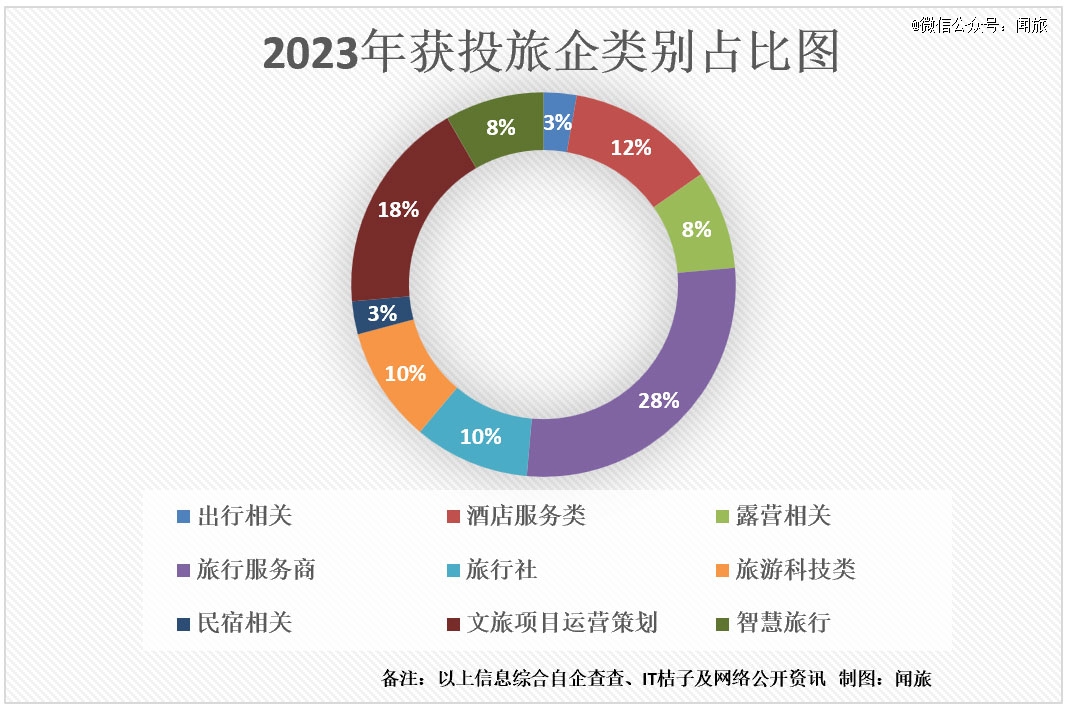

从获投企业类别看,以提供C端服务的旅行服务商占比*,共发生融资20起,获投比例在28%左右;其次是与文旅项目运营策划有相关的旅企,共发生融资13起,获投比例在18%左右,此外酒店服务相关企业、露营相关企业、旅行社等都是获投相对较多的企业类别,出行类企业的融资发生率为*,仅有两家企业获投。

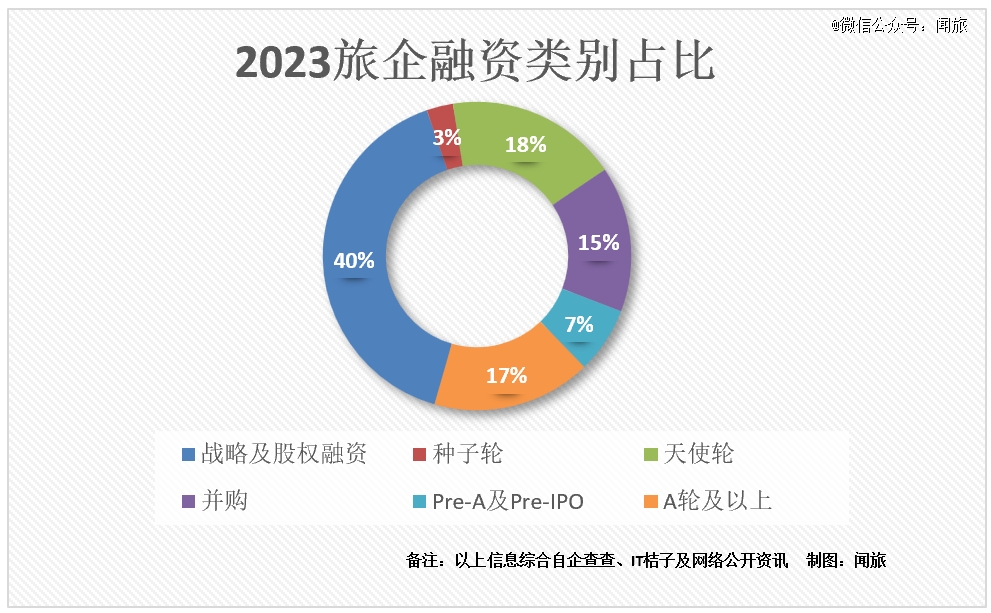

而从融资类别看,2023年发生的旅企融资事件中战略及股权融资比例最高,共计发生29起,占比达40%左右;其次是天使轮融资,发生了13起,占比在17%左右,A轮及以上的融资事件共计发生12起,并购融资则共计发生11起。

值得关注的是,2023年所获融资最高的两家旅企均为提供境外旅行服务的平台企业,分别为融资2.1亿美元的Klook客路旅行和2亿人民币的皇包车。其中Klook客路旅行融资类别为E+轮投资,投资方为Golden Vision Capital、Bessemer Venture Partners、摩根大通、霸菱亚洲、泰国开泰银行、Citi Ventures,Atinum Investment、大城银行、汇丰银行,这是其成立以来拿到的第7轮融资;皇包车则是股权融资,资方包括了58产业基金,新东方和无锡惠山政府基金,这笔战略融资也是其成立以来的第八轮融资。

对于这两家企业为何能在旅游市场恢复后在资本市场有如此突出表现,通过类比也不难看出,旅游业务重启后出境游市场迎来利好业务开始恢复增长是一方面,而另外更重要一点,作为疫情前就在旅游投资市场颇受欢迎的“宠儿”,两家企业都背负着资方投资回报的期望,在市场重新起步阶段补充“弹药”再次“押注一搏”,能够有更大投资回报也未可知。

此外,2023年融资过亿旅企还有墨鱼旅行、中艺实业、签之家、绿云、乐客VR等5家企业。其中墨鱼旅行一次性宣布完成了两轮A及A+轮融资,金额累计上亿人民币,其中A轮融资由福成资本投资,A+轮则未透露更详细信息。该企业定位是在线旅行社交平台,满足用户行前社交行中拼团行后分享的社交闭环,官方介绍其目前拥有50万+会员和3000万+用户下载。

绿云与乐客VR则是两家以技术为驱动的企业,其中绿云为大住宿业数字化生态服务商,创始团队有超过30年的酒店信息化经验,专注于酒店、大住宿、大文旅行业数字化的研发、运维和营销服务,这家公司是有上市目标的,且已经启动IPO辅导,2024年将会是其业务及资本市场表现十分关键的一年;另一乐客VR则是专注在沉浸式体验技术上,主要围绕内容生态升级,加强IP沉浸体验战略,引入了多个内容IP,构建VR+IP内容生态。

其余两家融资过亿企业签之家与中艺实业,则更加垂直与专注,签之家是一家签证服务提供商,提供非移民签证咨询和代办、赴美国医疗咨询、美国房产、投资和移民咨询、美国留学签证咨询、美国拒签再签辅导等一系列咨询服务;中艺实业则是国内最早专业从事户外休闲家具及用品的设计、研发、制造和销售的创新型企业之一,其产品聚焦欧美澳新等发达国家,覆盖户外休闲家具及用品全品类,应用于家庭庭院花园、阳台露台、酒店民宿、餐馆酒吧、海滩游轮、公园等户外休闲场景。

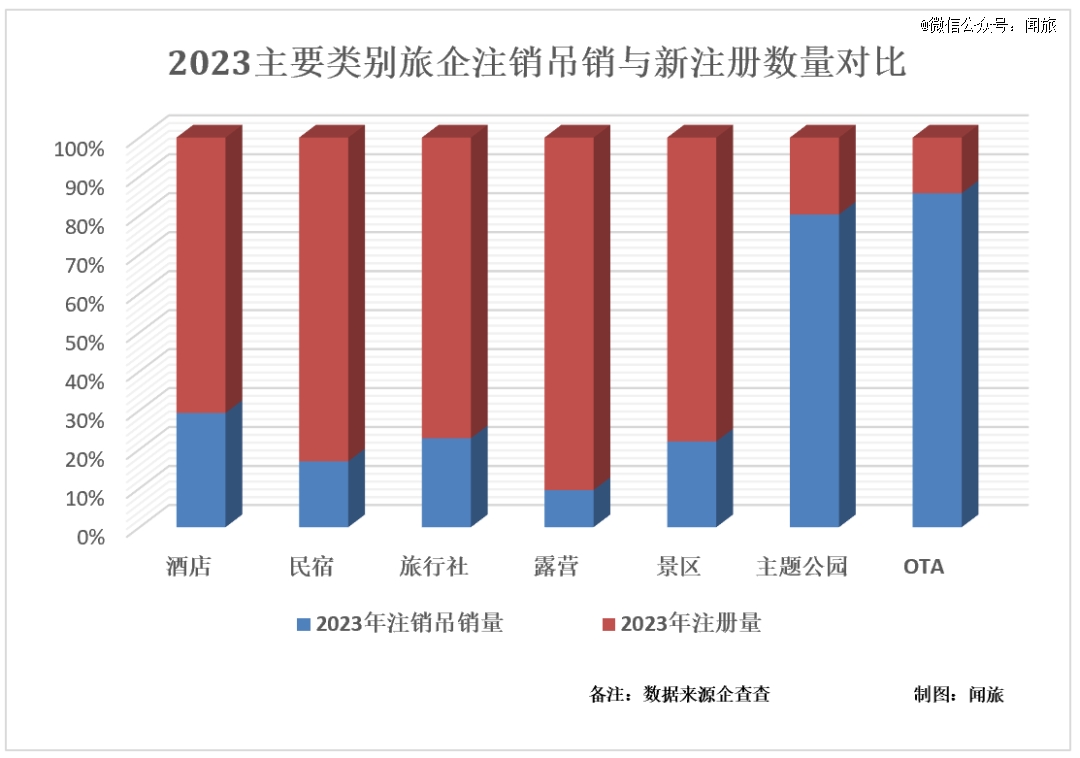

除融资案例盘点外,闻旅也统计了2023年主要类别旅企新注册企业量与注销吊销企业量的比例对比,包括酒店、民宿、旅行社、露营、景区运营企业等等,新注册量据远远高于注销吊销量,也能从侧面印证,旅游市场供给链和市场活跃度在快速恢复中。

其中,新注册量最多的旅企类别为酒店,2023年共计新增超40万家,其次为旅行社企业,2023年新增注册量有近10万家,而其他如露营、景区等,新增注册企业数量也在2万家以上,而疫情时期表现比较火爆,一度成为“顶流”存在民宿,在2023年时依然不缺入局者,只是因为严格意义上还是非标住宿产品,新增注册企业大概在6千家左右。

而在被统计领域中,注销吊销量要远远大于新注册量的类别是主题公园和OTA,其中主题公园企业在2023年注销吊销了61家,新注册只有15家,而格局更为稳定的OTA领域,2023年注销吊销了6家企业,新注册企业只有一家。

单一的数据维度很难代表市场全貌,但也能在一定程度上呈现市场趋势,而对于刚刚启程的2024年,业内预测还是乐观占主流,一方面是元旦期间开年就大火的哈尔滨旅游市场表现让业者们看到旅游消费需求依然存在,且并不亚于2023年被压抑需求快速释放时期,另一方面从2023年淄博到2024年哈尔滨,越来越多出圈目的地城市提供了成功经验和可参考思路,全国城市宣传文旅的态度都十分积极,旅游产业发展也等来了机遇期。

从专业预测层面,就在不久前,中国旅游研究院发布了一组数据,预计2024年国内旅游出游人数、国内旅游收入将分别超过60亿人次和6万亿元,出入境旅游人次和国际旅游收入将分别超过2.64亿人次、1070亿美元。

而对于2024年旅游投资市场前景,根据文化和旅游部最新部署,将优化政策环境,解决堵点难点,从供需两端发力,提振旅游投资信心和消费信心。推动实施“国内旅游提升计划”“入境旅游促进计划”,以丰富优质的旅游产品供给,为国内游客和入境游客提供更多高质量旅游产品和更多便利化服务。

这也意味着,在新的一年,不论是从出游热情和需求层面,还是政府支持的心态加政策,旅游消费市场还是有巨大潜力可挖,旅企们可以期待“撸起袖子”大干一场。