新茶饮的全盛时期已过去

1月16日,不久前递交招股书的蜜雪冰城又有了新动作,这一次是做减法。多家媒体报道称,蜜雪冰城正在进行产品调整,包括“雪王爱喝水”“雪王霸汽”在内的瓶装饮料项目暂停代理。调整业务线,是在为上市做万全准备吗?

2024年伊始,古茗与蜜雪冰城就在抢夺“新茶饮第二股”这件事上卷了起来。两大品牌同一天向港交所递交了招股书,让新茶饮赛道刚一开年就十足吊胃口。

从2021年6月,奈雪的茶上市摘下“新茶饮*股”的头衔之后,整个赛道已经近三年不见品牌顺利上市。不过面对“第二股”这个位置,茶百道、沪上阿姨、古茗、蜜雪冰城却都展现出了充分兴趣,冲击IPO的劲头十足。

与大众当初的预想不同,喜茶没有跟随奈雪的茶走向上市,反倒是以加盟为主、直营为辅的腰部品牌们不断扩张,渐渐围堵了头部品牌。

但关键的问题在于,上市究竟能带来什么?奈雪的茶上市首日即破发,亏损状态迟迟不见改善,就连降价策略也失灵。“新茶饮第二股”会比奈雪的茶过得更好吗?

头部品牌,放下身段

三年前奈雪的茶上市时,无论是消费者还是资本市场都以为,下一个顺利上市的就是喜茶。毕竟从品牌调性,市场份额、消费者心智等多个方面来说,当时的喜茶都具备稳坐*宝座的实力。

然而现在,关于“新茶饮第二股”的纷争已经完全不见喜茶的身影,取而代之的是过去难以与之抗衡的一众腰部品牌。三年时间,加盟模式跑出了新速度,连头部品牌也不得不放下身段开放加盟,不过抢跑一步的蜜雪冰城、茶百道、古茗、沪上阿姨已经讲出了新故事。

有一个大背景是,近一年来,新消费赛道在资本市场逐渐遇冷,新茶饮从曾经的热钱蜂拥走到了鲜有人问津的状况。根据烯牛数据库,2023年创投圈内泛消费投融资事件共712件,而这个数据在2021年和2022年分别为1404件、982件,资本的热情明显在褪去。

从公开的工商信息来看,喜茶最后的一次融资止步在2021年,茶颜悦色止步于2020年,乐乐茶在2020年的A轮融资之后的新消息就是被奈雪的茶收购。以融资来扩店的打法显然不适用了,因此近两年,做出新规模,谋求自我造血能力就成为了头部新茶饮品牌转型的路线。

喜茶近两年将联名玩出了花

于是,开放加盟权限、降低产品价格并行,换来了门店规模的一定增速。2023年,喜茶净增2687家门店,增速达到338.84%,是2023年新茶饮品牌中门店规模增速最快的一家。可即便如此,喜茶的现有门店数量也不超过3500家,而目前扎堆冲击上市的品牌中,蜜雪冰城门店数量即将突破三万家、茶百道超过8000家、沪上阿姨超过8100家、古茗即将破万店,另外还有门店数量来到8000门槛的甜啦啦、书亦烧仙草等品牌同样对新茶饮市场份额虎视眈眈。

规模狂飙,几乎是过去一年新茶饮品牌不得不做的一件事。一则很现实的例子是,曾经偏居一隅的茶颜悦色颇具神秘感,因此吸引了不少消费者特地为了它将到湖南旅游这件事提上日程,然后每天报复性消费。但后来,茶颜悦色拓店的速度依旧缓慢,消费者却换了心情,不少与之风格相似的品牌分到蛋糕,其中霸王茶姬以一年开出2300家的速度“替”茶颜悦色走向了扩张全国的路。

再看回茶颜悦色,不少消费者用一句话道出了其目前的状态:“其他品牌都在卷生卷死,但茶颜悦色还在想着怎么让队伍排得更久一点。”

时代瞬息万变,旧玩法已经失效,而头部企业调转船头的速度也不够快,被玩法更灵活的腰部品牌追赶上,并不出奇。

上市猜想:在海外市场继续狂飙

头部品牌的打法在新茶饮赛道激烈的竞争中正丧失着*优势,腰部品牌趁机将弯道超车加速。

当初喜茶宣布下调售价时,就有人说喜茶是要开始探索下沉市场了,竞争对手也变成了茶百道、古茗等同一定价区间的品牌。当时喜茶的态度是:喜茶从来都不是只属于部分人的品牌,而是服务大众的品牌,在我们眼里,没有什么高端市场或者下沉市场,只有属于大众的消费市场。

这个回答没有问题,也很符合喜茶的画风,不过古茗创始人王云安对新茶饮降价的看法却显得更为真实:“当企业无法给消费者带来更大惊喜,消费者是不愿意为一杯普通奶茶掏30块钱的。”

事实的确如此,30元以上价位的饮品受欢迎程度大幅下降,为一杯奶茶买黄牛号的情况更是绝迹。以酸奶制品为主,多款产品定价超过30元的茉酸奶就遭到了更加严格的审视,消费者的观点是,既然在大多数新茶饮品牌都降价的情况下,茉酸奶依旧坚持高价,那么就必须从原料、口味到服务都拿出更大的诚意出来。

不难看出,属于新茶饮时代的全盛时期已经过去了。但可能诞生于蜜雪冰城、茶百道、沪上阿姨、古茗之中的“新茶饮第二股”,又能和奈雪的茶做得怎样的区别呢?

一个合理的猜想是,他们会在上市之后继续加速扩大规模,并且将海外市场视为当前发力重心。

比如蜜雪冰城就在招股书中特别提及,公司计划在东南亚建立一个多功能供应链中心,以加强公司针对水果产品和小料等食材的本地生产能力,并侧重使用当地采购的原材料,以及促进公司海外的研发和数字化供应链运营。

蜜雪冰城是国内新茶饮企业中出海最深、最广的品牌之一。2018 年 9 月,蜜雪冰城就将首家海外门店开在了越南,之后在2020 年进入印尼市场,从2022 年 1 月开始更是陆续把店开到了新加坡、泰国、澳大利亚、日本、韩国。2023年 4 月,蜜雪冰城在印尼的加盟店数量已经达到了 1500 家,越南的门店总数上千家,门店规模甚至超过了南本土知名品牌 Highland Coffee。

蜜雪冰城在东南亚发展迅速

关注度一直不算太高的甜啦啦,也在去年十月在印尼雅加达六店齐开,甜啦啦此前透露保守预计,将在东南亚开出500家店,并拓展至北美、欧洲和中东等全球市场,以实现“遍地开花”。

从速度和广度来看,以加盟模式扩张的腰部品牌显然更加灵活,如果顺利上市,那么全球化战略的布局速度也会提起来。这是一种良性循环,基于门店规模,蜜雪冰城在采购同类型、同质量的原材料时,其成本都要相对更低。

据灼识咨询的报告,以奶粉和柠檬为例,2022 年蜜雪冰城的采购成本较同行业平均分别低约 10% 与 20% 以上。成本优势不仅能够让产品更具性价比,也能够吸引更多加盟商,这又会进一步扩大门店规模,抢占市场占有率。

对于腰部品牌来说,持续发挥门店规模优势,才是长期竞争中的硬道理。

“*股”光环,并不香

扎堆上市的深层原因,还是绕不开新茶饮赛道的内卷加剧。门店规模当然是全方位考量品牌实力的重要因素,但伴随着茶饮与咖饮品牌之间的界限模糊,“五环内”与下沉市场的相互渗透,玩出新意这件事就变得越来越困难。但市场潜力依旧存在,再难的竞争也要迎头赶上。

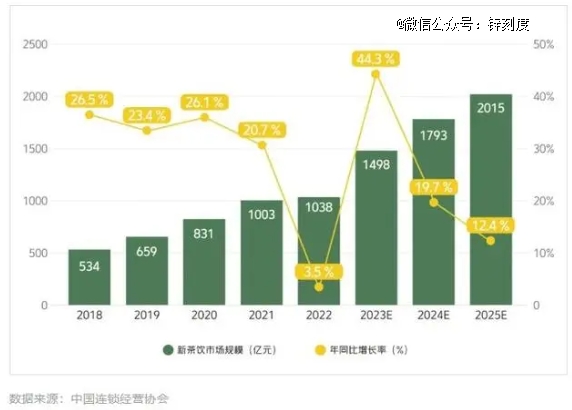

2018-2025年中国新茶饮消费市场规模

此前,中国连锁经营协会新茶饮委员会联合美团新餐饮研究院,在上海共同发布了《2023新茶饮研究报告》(以下简称“报告”)。《报告》显示,全年新茶饮消费市场规模有望达到1498亿元,恢复3年复合增长率近20%的水平,连锁化率整体稳定。至2025年,国内消费市场规模预计进一步扩张至2015亿元。

换而言之,继续扩大规模以触达更多用户,是新茶饮品牌接下来需要持续探索的方向。因此,喜茶、乐乐茶等一直坚持直营的头部品牌也陆续开放加盟,也下调产品售价,就是想要往“五环外”走,品牌调性的前期红利已经不够支撑下半场的白热化竞争了,所以利用现有的品牌力来吸引加盟商入局,共同扩大品牌优势,才会稳住地位。

但对于已经具备一定门店规模的腰部品牌来说,加强品牌力、打造连锁加盟的良性业态则至关重要。奈雪的茶上市以后,股价破发,食安问题更是频频出现。截至发稿,奈雪的茶每股3.240港元,相比发行价每股19.8港元,已经缩水超八成,有业内人士称不仅个人投资者被套牢,机构投资者也没从奈雪的茶身上赚到钱。

奈雪的茶股价缩水超八成

截至10月19日,奈雪的茶在营门店总数达1373家,这一数据在奈雪的茶递交招股书时差不多是450家。上市三年,奈雪的茶并没有从门店规模上拿出“新茶饮*股”的气势,产品推新与出圈程度也同样平平。

但“新茶饮*股”这个头衔却成为了外界无时无刻审视奈雪的茶的标准,消费者与投资者都期待着奈雪的茶能够交出更好的成绩单。那么无论是蜜雪冰城、茶百道还是沪上阿姨、古茗其中任何一家品牌成为了“新茶饮第二股”,都需要面临相同的审视。

尤其是这几大品牌都采用了加盟模式来快速发展,那么帮加盟商赚钱就是关键。前期需要有以供加盟商根据具体情况测算、选择的品牌宣传,后期也要保障加盟店的开店成功率,运营辅导、数字化等加盟辅助缺一不可。

双向奔赴将是未来新茶饮品牌与加盟商、与消费者之间的利益纽带。无论是成为“新茶饮*股”还是“新茶饮第二股”,都只是打开了战斗的新世界。