1月17日开盘,国产ADC龙头荣昌生物股价出现异动,A股快速下挫带动H股下跌,盘中AH股一度双双跌破14%,截至午盘收盘,A股收跌14.88%,H股收跌18.76%。

就在近日,辉瑞首席肿瘤官Chris Boshoff博士曾接受媒体采访时表示:“辉瑞正在寻找远东、中国公司的机会,重点提到了ADC开发”,荣昌生物及国内头部的ADC公司体内的管线被部分行业投资者视为“潜在的目标”,如今随着荣昌生物大跌的影响,整个国内ADC行业板块估值也被随之“带崩”。

尽管股价一跌,诸多不利传言满天飞,但荣昌生物必须承认,公司面前实实在在压着三座大山。

1、*座大山:商业化不尽人意

目前,荣昌生物已有两款进入商业化产品,分别是泰它西普(RC18)、维迪西妥单抗(RC48)。

泰它西普2021年4730万元、2022年约3.3亿元。

维迪西妥单抗2021年8400万元、2022年约4.12亿。

2023年前三季度,荣昌生物收入为7.69亿元,同比增长35.08%(由于荣昌生物在2022-2023年均未披露泰它西普、维迪西妥单抗的具体销售,仅公布两者之和,上述部分带“约”的数据为通过公开数据进行估算)。

乍一看,这两款创新药单品在上市以来的销售额呈现了高速增长,而同时也能感觉到,2023年的销售增长随着体量的增加在放缓。

结合公司的销售费用看,投资者可能有更全面的认知。2021、2022年及2023年前三季度,公司销售费用依次为2.63亿、4.41亿元、5.4亿元,较上年同期分别增长995.8%(2021年是商业化元年)、67.59%、94.41%。

对比下来,2021、2022年及2023年前三季度的销售费用,占产品收入的比重分别为69.7%、59.43%、70.22%(70.22%为占营收比重)。

可以明显感觉到,销售费用的推升带来的产品收入规模的边际效益在降低,甚至让人感觉有“放缓无力”的趋势。

销售人员数量方面,2021年312人(自免团队132人、肿瘤团队180人)、2022年1167人、2023年上半年销售人员约1200人(自免团队超过600人、肿瘤团队近600人)。

再以人均产出视角来看,可标准拎出来看的只有2022年,荣昌生物的销售人员人均产出约为61.83万,而同行信达生物2022年这个数据为137.97万。

尽管对于荣昌生物来说,作为商业化新兵与信达生物相比可比性较弱,但和自己的2023年中报数据相比,销售人员人均产出比有走低的可能性,这一定程度说明了公司在产品推广方面遇到的困境。

2、第二座大山:现金流危机

很多人留给荣昌生物的记忆是为数不多实现AH两地上市的Biotech龙头,两次IPO带来的是巨额现金储备,H股募资39.87亿港元、A股科创板25.06亿元人民币。

如今一瞥荣昌生物的财务数据,赫然发现3年的时间里公司烧钱速度太快,如今公司存在“现金流危机”。

除了2021年荣昌生物因对外授权款项使公司扭亏,2022年及2023年前三季度,公司净利润为-9.99亿、-10.3亿,亏损不断扩大。

截至2023年9月底,荣昌生物货币现金仅剩6.09亿。扩大到较大数额的资产端看,公司还有7.16亿的存货、19亿的固定资产、8.74亿的在建工程。从负债端看,公司偿还短期负债的压力不大,但公司有合计7亿的长期借款和租赁负债,就算不考虑长期非流动性负债,现金捉襟见肘。

荣昌生物的现金流困境,大概率是由于两个核心原因导致,其一是前面提到的商业化不及预期导致的商业化收入短期无法形成正向的循环,其二则是公司在近年医药投融资寒冬下仍然奋力搏击开多项大三期临床,另外体内庞大的管线铺开,也成为消耗公司现金的黑洞。

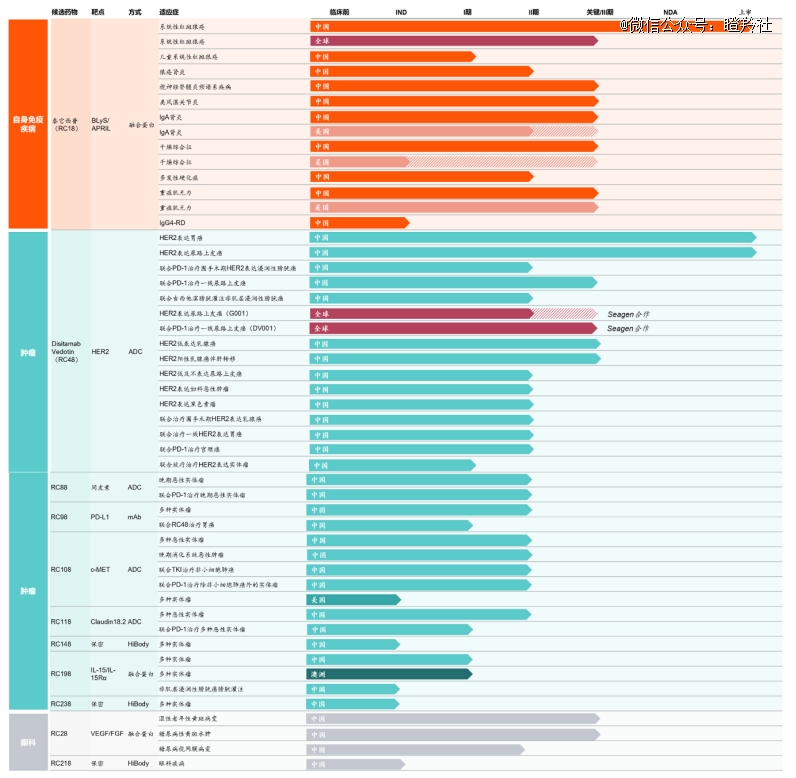

仅以荣昌2023年中报的主要管线图看,公司在研管线超过10项,并且开展了超过40项临床。

(图源:荣昌生物2023中报)

3、第三座大山:左右摇摆的产品路线

近年令市场投资者疑惑的还有荣昌生物产品路线,早年荣昌生物在HER2靶点ADC抢占到先机,迅速完成了RC48的国内商业化,一度享誉“国产ADC龙头”得称号。

可是近年来,这位国内ADC的先驱却被一个接着一个的新出现ADC选手盖过风头,不说科伦博泰和百利天恒,就算是宜联生物和映恩生物的热度也盖过了荣昌。

投资者更疑惑的是,荣昌生物近两年ADC接力RC48扛旗的新管线不仅没了“声音”,同时看到公司将早期发现的一部分重心分给了双抗,2023年7月荣昌生物*双抗RC148获批临床,另外还布局了聚焦肿瘤领域的RC138、RC158,以及针对眼科疾病的RC218、RC228,这4款双抗均处于临床试验申报准备阶段。

有人提到,荣昌生物的这些举动,实际上是其ADC平台“迭代缓”的表现。

质疑不无道理,可以从公司部分管线的细节中瞧出一些端倪。

从RC48审视,作为靶向HER2的ADC产品只能从尿路上皮癌等小适应症进行切入,而不是主流的乳腺癌相关大适应症,能够察觉出其为T-DM1的me-too产品的定位,安全性方面肝脏毒性也并不小。

以技术来源看,RC48一部分技术源自于一家神秘的美国生物技术公司,这也在RC48完成Seagen对外授权后,将一部分技术许可费用授予该公司。

另外,在研管线进展缓慢也是一个迹象,不说合作后的RC48海外临床,以早在2020年获批国内开展临床的c-Met ADC为例,距今三年过去了也未公布一期数据。

我想公司需要好好的跟市场投资者沟通一下公司未来的研发策略路线,让市场释疑。

结语:在当下国内AH股流动性都缺乏的背景下,管线不扎实、安全垫弱的生物科技公司,估值水平将会遭受很大考验,毕竟目前Biotech活下去是*要务。

希望荣昌生物的下跌,不是因为消息先飞,而是其中的多方资金出现“裂痕”。