在非洲卖手机的宁波老板竺兆江,又带着公司赚了50多个亿的利润。

12月末,上市公司传音控股发布业绩预告,预计2023年营收约621.22亿元,同比增长33.32%;归母净利润达54.93亿元,同比增长121.15%。

传音控股,有着“非洲手机*”的美誉,曾依靠*80元/台的功能机产品打开非洲手机市场的大门,获得了高于其他手机厂商的市场占有率和品牌影响力。

和传音的局面大相径庭,过去一年全球消费电子产业都陷于寒冬之中。包括Counterpoint Research、IDC在内的多家行业机构均预期,2023年全球智能手机出货量是近十年*的水平。

究其原因,巨潮发现,除了非洲手机市场*全球复苏这一大环境因素外,传音控股业绩的高增长,与其近两年推广的产品高端化升级与不断开拓新兴市场密不可分。这一发展路径与当初小米、OPPO们如出一辙。亚非拉国家"功能机向智能机切换"的消费升级大趋势,让传音控股得以享受其中红利。

传音主攻的亚非拉新兴市场,从体量规模上看远不及欧美,却拥有庞大的人口基数,和不断增长的中产阶级人口,成长潜力更大。

不过,只有深度出海和拥有本土化能力的玩家,才有资格享受这种并不容易摘到的果实。用一句投资中常用的话总结就是,当机会来临时,在场很重要。

01、独立行情红利

“独立行情”的红利。

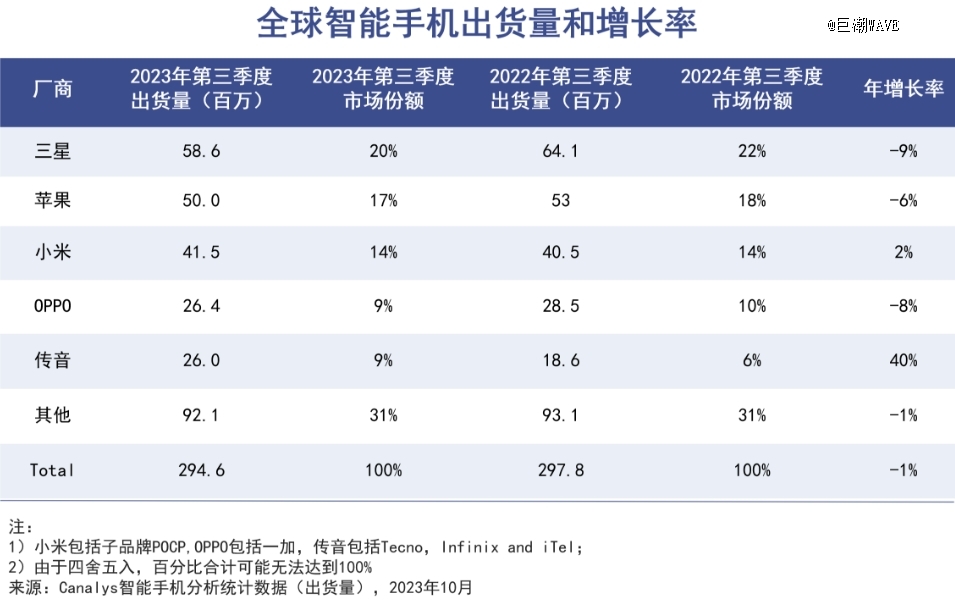

2023年的全球智能手机市场是名副其实的“逆风局”,但传音控股不光是收入和利润创下了历史新高,同时出货量和市场占有率方面也在攀升。

根据市场调查公司Canalys的数据,2023年三季度,传音控股的智能手机出货量为2600万台,同比增长40%,出货量排名首次跃居全球第五。与第四名的OPPO相比,其销量仅少了40万台。

该报告还显示,销量全球前5的智能手机企业当中,只有小米和传音的销量出现了增长。三星、苹果和OPPO的手机销量分别同比下降9%、6%和8%。

对于传音控股来说,其重点覆盖的亚非拉新兴市场的手机消费韧性较强且率先复苏,是其业绩得以翻转最关键的因素之一。

亚非拉新兴市场虽然国家经济发展水平仍低,但人口基数大,人均手机保有量小——这意味着更大的增量空间。另外,这些地区对于智能手机的需求正随着国家发展逐步提升,存在更大的结构性改善需求。

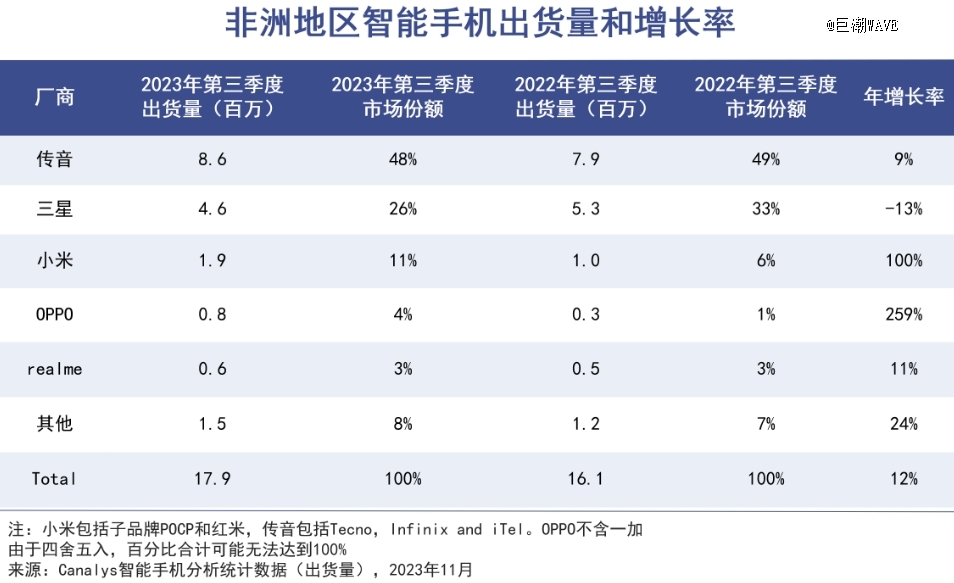

Canalys去年12月发布的报告称,2023年第三季度,非洲地区智能手机连续两个季度实现强势复苏。在不良的全球宏观经济环境下,该地区的智能手机出货量仍同比增长了12%。这与机构对于2023年全球智能手机出货量“同比下降5%”的整体情况预测形成鲜明对比。

作为在非洲深耕多年的企业,传音控股自然可以率先享受这个市场“独立行情”的红利。

IDC数据显示,2023年第三季度,传音控股(包含旗下TECNO、infinix、itel三大手机品牌)在非洲智能手机市场出货量取得了9%的同比增长。市占率为48%。

02、全周期红利

渗透率从低到高的全周期红利。

通常来说,当某企业在单一市场的份额达到50%之后,进一步提升市占率的难度会非常之大。此时无论是消费者偏好的变化,还是其他对手的杀入,对于在位者来说都是不小的挑战。

这是传音在过去数年间面对的主要成长困境之一。根据机构IDC的数据,2019年时传音手机(包含智能机和功能机)在非洲市场的市占率就已经达到了52.5%。

在此背景下,谋求主业的持续快速增长是非常困难的。

为此,传音采取了两个主要策略:一个是开拓非洲以外的其他新兴市场;二是对产品进行高端化升级,以获得更高的品牌溢价和利润。

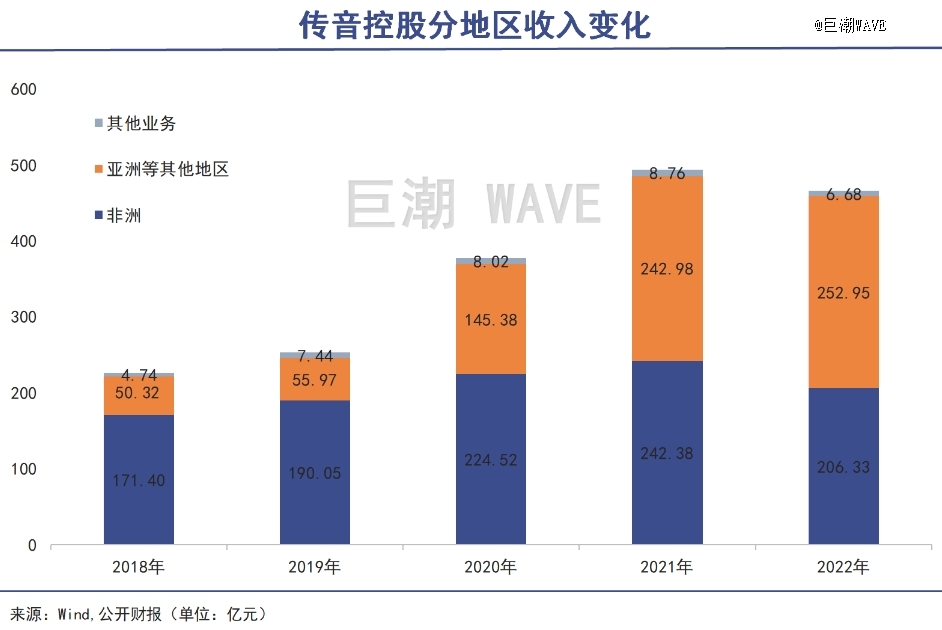

传音开拓新兴市场的策略早已持续数年。2018年-2021年,是传音非洲业务的低潮期,营收增速一直低于20%。这阶段其业绩的增长主要依赖亚洲及其他地区市场,包括印度、孟加拉、巴基斯坦、印度尼西亚等。

随着2022年全球手机市场开始步入寒冬,全球智能手机出货量整体下降12%,传音控股在开拓新兴市场上也很难获得高增长。财报显示,传音控股2022年营收同比下降了5.7%;净利润为24.84亿元,同比下降了36.46%。传音手机的出货量也出现了下滑,比2021年少了4100万部。

在此背景下,传音控股开始转向产品的高端化策略,不断推出新的中高端机型。

巨潮梳理发现,自2022年开始,传音相继上市了配备全球*单反级伸缩人像摄影镜头的PHANTOM X2系列、配备180W快充的INFINIX Zero Ultra等高端机型;2023年2月又推出了*折叠智能手机TECNO PHANTOM V Fold,不断向中高端市场发起冲击。

从2023年暴增的业绩来看,高端化的策略已初见成效。受益于这种产品结构的升级,2023年前三季度,其毛利率达到24.8%,同比提升近5%。

复盘传音控股业绩逆转的过程,其发展策略实际上与多年前的小米颇为相似:先通过低中端产品*程度地占领快速增长的市场,待手机渗透率相对稳定、市场放缓后,再推出中高端产品。通过两步走,赚取一个手机市场从渗透率从低到高的全周期红利。

另一个跟小米相似的是,传音控股也在围绕手机打造“手机+AIoT+软件服务”的商业生态模式。这些业务的体量虽然短时间内没法和手机相比,但同样也存在着可观的成长空间。

同时,手机AIoT生态圈产品渗透的阶段要晚于手机,又与手机存在着互联互通的便利,属于是“送到手机厂商嘴边”的生意。

目前传音通过旗下消费电子品牌Oraimo产品布局AIoT生态,产品包括了TWS蓝牙耳机、智能手表、蓝牙音箱等。Canalys数据显示,在TWS耳机领域,传音在2023年三季度以63%的品牌市占率稳居非洲市场首位,出货量增长高达397%。

03、壁垒与空间

更深的壁垒和更大的想象空间。

2022年业绩大幅下滑之际,传音控股曾被投资者质疑,导致其股价从2021年最高点的246元/股跌至2022年*点的50.92元/股。

传音控股股价表现(自上市至今)

质疑的核心点在于,占传音营收超过50%的非洲手机业务,正在逼近市场天花板;而在亚洲、拉美等新兴市场上,传音则要面对扎根已久的国内大厂如小米、OPPO的夹击——显然投资者并不认为传音在这些大厂面前会有竞争能力。

其2023年的业绩表现,较好地回击了这种质疑。

一方面,传音控股能够在非洲、亚洲的新兴市场上成功推广其定位中高端的新产品,意味着其除了先发优势之外,已经建立了一定的品牌知名度和认可度,占据了当地的用户心智。

当初传音能够占据非洲市场,除了入局较早之外,被人称道的是其深入的本地化、贴近非洲用户习惯,产品特性包括“四卡四待”、“智能美黑”、“手机防水防腐蚀”等。

但巨潮也注意到,在这些容易模仿的产品硬件卖点之外,传音在过去数年间还构建了更深的壁垒。比如其紧密绑定小型经销商占据零散市场,在全球铺开的超过2000个Carlcare服务网点,再比如传音手机OS预装的Boomplay音乐软件平台就在当地发掘了不少音乐人,还赞助了不少本土的综艺节目。这些都帮助构建了其品牌形象和口碑。

另一方面,在非洲大本营以外的印度、孟加拉、巴基斯坦、印度尼西亚等新兴市场,传音虽然面临着小米、OPPO等国内厂商的竞争,但仍能打得有来有回,展示了较强的竞争力。

IDC的报告显示,2023年第三季度,传音已经成功挤掉了Vivo,成为了全球智能机市场的第五名。同时,传音在非洲、巴基斯坦、孟加拉国、菲律宾智能机出货量*,印度智能机出货量排名第六。

当然,需要指出的是,面对强劲的国内大厂对手如小米、OPPO的夹击,传音并不总是能交手成功。

从IDC的报告中可以看到,在龙兴之地非洲,传音已经受到了来自于小米和OPPO两家中国厂商的挑战,这两家企业在2023年第三季度的出货量增速分别高达100%和259%,远高于传音。

当然,传音还能够保持9%的出货量增长,且整体市场占有率还提高了一个百分点,已经*于负增长的三星了。

传音在非洲市场处于防守位置,在亚洲新兴市场处于进攻位置,其与小米、OPPO在不同市场上互相攻防,但仍然能够保持稳中有进,可以说拥有着较强的韧性。

换句话说,虽然传音控股做不到处处*,但有能力可以跟随环境和周期,取得行业平均速度的增长。以现有品牌效应、竞争壁垒和产品战略为根基,传音可以延续增长路径和动能。

展望2024年,机构Counterpoint的《智能手机360报告》 预测,2024年全球智能手机出货量将同比增长3%。同时在新兴市场消费者信心增强和宏观经济改善的背景下,复苏预计将主要集中在新兴市场。

可以预见在新的一年,传音控股大概率还会跟随新兴市场手机消费的大环境继续增长。

拉到更长的周期来看,传音控股目前在非洲、亚洲等新兴市场布局了“手机+AIoT+软件平台+家电”的产品生态,未来布局光伏、储能也并非不可能。这其中每一个业务都有着名义上很高的潜在市场渗透空间。即使是非洲手机市场,数据显示,2022年撒哈拉以南的非洲手机覆盖率和智能手机渗透率仅有43%和51%。

当然产品渗透率提升同时又受到当地经济发展水平落后、居民消费能力有限的限制。这些细分市场何时爆发,渗透率又能跟随经济增长提高到何种程度,仍有待时间给出答案。而传音在做的,就是留在牌桌上,等待和埋伏下一个爆发的新机会。