物流巨头的机场布局,再下一城。

近期,有消息称,中通货运航司及相关产业项目在长沙签约,项目总投资110亿元,总用地规模约750亩,将在长沙自贸临空区打造集总部办公、生产、仓储、物流、跨境电商、金融服务等于一体的全产业生态圈。外界认为,这意味着中通组建航空货运公司有了实质性进展。

至此,从顺丰投建的国内*货运机场在鄂州投运,到京东航空落地南通机场、中国邮政在南京建设航空基地、圆通则计划在嘉兴建设枢纽中心,传统物流公司正悉数入场,一张由航空物流企业划定的枢纽版图即将落定。

版图的另一面,是借力物流巨头的“青睐”,纷纷踏入航空物流“跑道”的中国城市,打造中国版“孟菲斯”成为城市竞逐的新“潮流”。

有实力的物流公司已所剩不多,但仍有航空货运后备城市“嗷嗷待哺”。其中,声量*的莫过于郑州。自2013年河南航投入股卢森堡货航开始,有关“本土货运航司”的畅想就开始不断出现在郑州航空发展的日程表中。10年过去,货运航司来了又走,但郑州本土货运航司发展始终不尽如人意。

如今,面对“掉队”危险,作为内陆货运航空*城的郑州,距离圆梦还有多远?

“瓜分”

这场由物流企业开启的热潮步入后半场,城市参与度与日俱增,“竞争”已然被放在台面上。

中通航空货运公司此番落户长沙之前,当地就曾多次主动抛出橄榄枝,并且与企业进行长时间磨合。

公开报道显示,早在今年3月,湖南省省长毛伟明就曾在长沙与中通一行展开座谈,就合作组建航空货运公司等达成意向,此后更是经过了长达一年的持续沟通,中通方面也多次造访长沙,最终实现项目落地。

对于中通,这是经过长时间谋划后的关键一步。

作为业务量全球*、国内市占率达1/4的快递企业,中通早就将“有飞机”写进公司战略规划中。但在多家物流公司与机场“捆绑”、组建自己的航空公司之时,中通仍保持“轻资产”介入航空,直到如今选定长沙,被外界认为是“*时机”。

而对于长沙,这更是发展航空物流的难得资源和必经之路。眼下,长沙则正向“中部枢纽”发起冲击,从省到市层面出台一系列政策支持航空物流发展,对基地航司的渴求不难理解。

此次中通组建货运航空公司的合资方湖南航空,正是2020年湖南从云南引进的红土航空,也是当地首家本土航司。

一个原因是,如今在国内掀起风潮的“机场+物流企业”的发展模式,既是物流企业“划分领地”,也是城市“瓜分”本就稀缺的货运航司资源,并由此抢夺航空货运发展的“先手权”。

曾有业内人士分析指出,从全球航空行业的发展历程来看,航空公司的基础实力、航线开发和战略布局对枢纽机场的发展起着至关重要的作用,尤其是基地航空公司。

引进大型基地航空公司将会显著提升机场的运输能力,在投放运力、开辟航线网络、航班波建设等方面全方位加快机场枢纽能力建设。

而在一直以来“重客轻货”的国内航空市场,货运发展水平远不及国外成熟,全货运航线和全货机双双缺乏。在尚处于“初级阶段”的货运航空领域,早入场就有更多制定规则的可能。

事实上,经过数年的发展,先行者已然拉开身位,带动其所在城市构架起国内货运航空的基本格局。

从飞机和航线的发展情况来看,顺丰航空货机已增至80架、运营全球航线和航班分别达到120条、2.32万次,其中在鄂州就有54条航线;

圆通则拥有12架全货机,累计开通140余条航线,是国际货运航线覆盖率最高的中国货运航线;

京东航空自去年正式投入运营后,也已开通深圳-杭州、南通-北京、深圳-无锡等多条航线。不难预见,嘉兴、南通也将成为其航线的重点布局城市。

掉队

凭借物流企业“加持”,越来越多城市贴上航空物流“标签”的同时,也有城市仍在排队等待货运航司的青睐。其中,郑州显得格外迫切。

纵观现有格局,物流企业主要集中在两个区域“出手”:

一个是传统“包邮区”长三角,发达的快递业务和近便的出海区位使其荣登航空物流“优选地”;

另一个则是长沙、鄂州所处的中部地区,这里因是走南闯北的“必经之地”而被认为更适合发展陆路交通,如今却成为航空这种“点到点”运输方式发展的热土。

转变是如何发生的?有人分析提到,与习惯“直达”、不愿忍受时间消耗的客运不同,航空货运恰是适合“中转”的运输业务。

通过轮辐式网络结构建设,孟菲斯空港实现了显著的成本下降,助力联邦快递打败传统对手、成为美国*的航空货运公司之一。

此前在谈及顺丰机场选址时,时任顺丰航空总裁李胜也专门将“位于中部地区”作为重要条件。

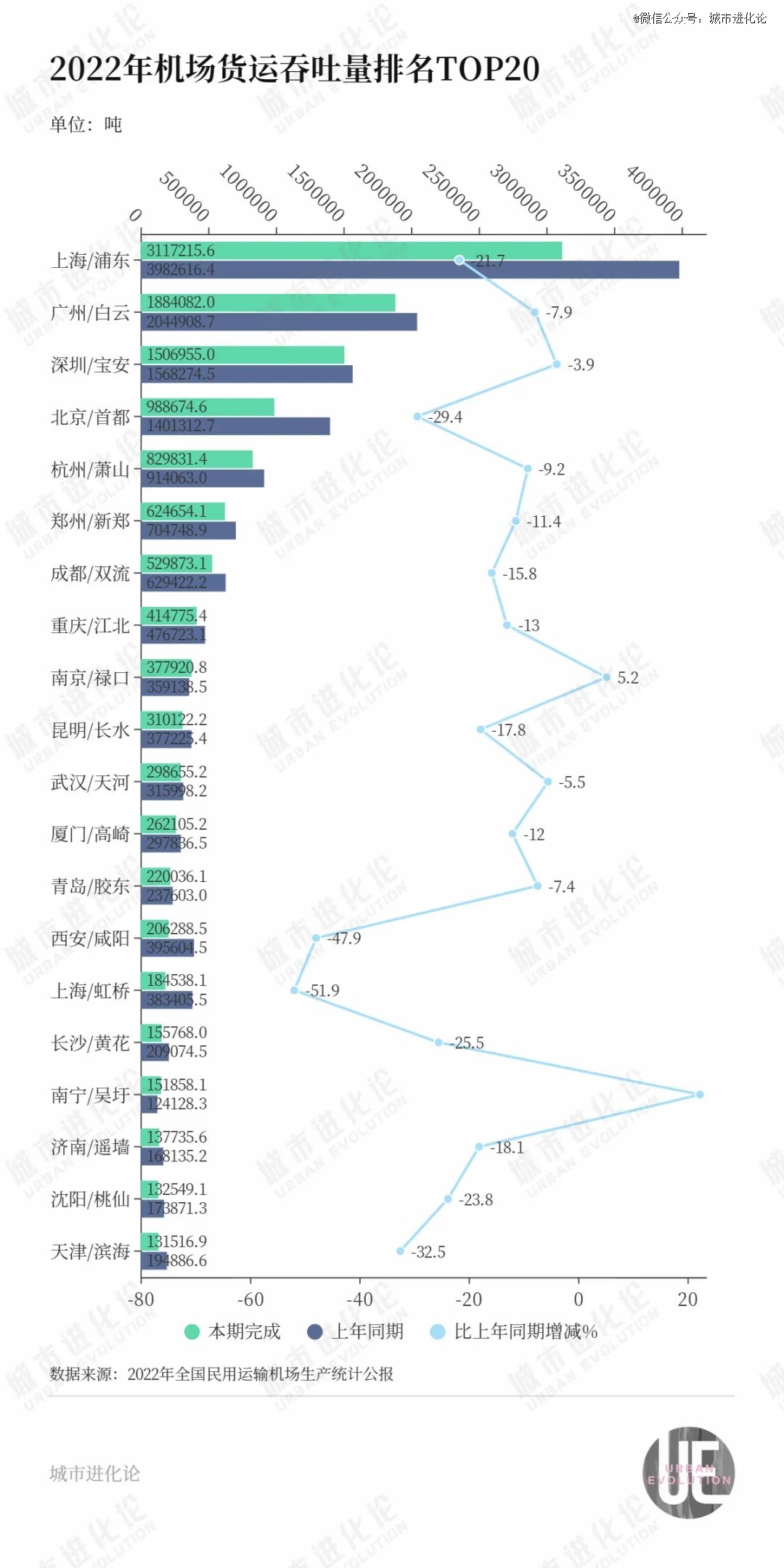

但在中部地区,航空货运最为发达的城市并非长沙或鄂州一旁的武汉,而是郑州。参考去年的数据,郑州机场实现货邮吞吐量达62.5万吨,仅次于上海、广州、深圳、北京、杭州居于全国第六,不仅远超武汉(29.9万吨)和长沙(15.6万吨),而且在内陆城市中*。

然而,在此轮物流企业的布局中,却尚未出现郑州身影。

基地航司一度是郑州航空货运增长的重要动力源。2014年,河南航投入股卢森堡货航,使郑州迎来*“属于河南”的货运航空公司。

加之当时投产的富士康,郑州航空货运一路突飞猛进,货邮吞吐量迅速从2011年的全国20名开外上升至2016年的第7名,到去年11年间翻6倍有余。

仅有一个主基地在海外的航司难解郑州之渴。郑州开始酝酿引进更多货运基地航司,但直到现在,郑州本土基地货运航司发展尚不成熟。

在当地媒体报道中,郑州的急迫感突出体现在极短时间内引进中原龙浩上。2018年底,郑州与中原龙浩航空公司对接洽谈,次年,其先是被河南航投收购重组、更名后,在广州、郑州“双基地”运营,成为当地真正意义上首家基地货运航空公司,而后,于2020年正式将主运营基地迁至郑州。

外界看来,中原龙浩起步晚、规模小、整体实力偏弱,难以为郑州货运航空市场带来根本改变。而郑州发展本土货运航司之难,更突出体现在外迁的中州航空上。

同样是在2019年,由河南中州腾飞国际货运代理有限责任公司等出资组建的中州航空有限责任公司获得公共航空运输企业经营许可证,被认为是郑州首家本土主基地货运航司。然而,在2020年正式开航仅2年后,其主基地从郑州变更为海口。

由于在郑州运营航线不多,有民航专家认为中州出走对郑州机场货运格局影响不大,但也有分析指出,在飞机进口关税优惠政策、货运补贴,以及自由贸易港未来可期的市场发展空间等方面,海口的比较优势明显更为突出。

“洗牌”?

事实上,中部城市有关航空的竞争由来已久。

时间拨回到2011年,货运尚在20名开外的郑州机场,客运同样仅位于21名,而相比之下,长沙和武汉两市则分别居于第12、14名。

到2019年,风水轮流转,郑州机场客运量已取代长沙上升至全国第12名,武汉和长沙却仅位于14、15位,货运量更是仅居于15、18名,远不及郑州的第七位。

货运被认为是郑州航空“逆袭”的关键之一。

2011年,伴随富士康投产,河南作出重要决策,按照“货运为先;国际为先;以干为先”的“三为先”战略方针,把郑州机场构建成为“国际航空货运枢纽”和“国内大型航空枢纽”。

这一反当时国内主要机场客运优先的发展惯性,并由此逐渐探索出航空业的“郑州路径”。

其中就包括一种独特的“以货带客”模式。比如,在入股卢森堡货航之初,除搭建货运航线之外,河南还谋划开通两地间的客运航线,并最终由南航开通两国间这条具有划时代意义的直飞航线。

经过多年布局,2019年郑州成为全国*一个空港型国家物流枢纽,入选首批国家物流枢纽建设名单。彼时不少人认为,郑州的入选,意味着中部航空枢纽花落谁家基本有了眉目。

而眼下货运航司的新一轮布局,则可能为三地的发展带来变数。

业内有一种观点是,一路*的郑州即将步入“换挡期”。与10年前多重红利叠加释放的迅速发展期相比,郑州航空货运赖以增长的富士康相关产业链正步入调整,体现在今年前三季度,郑州进出口总额出现13.8%的下降;与此同时,也有人指出,由于郑州货代企业发展不足,导致卢森堡货航在郑州的经营有客户流失的风险。

而缺乏实力雄厚的基地航空公司,更加剧机场原有红利的消耗。有统计显示,郑州机场货运增速自2018年8月起连续11个月负增长;2019年前9个月,郑州机场货运吞吐量约35万吨,同比下降2.68%。

业内认为,当地现有航司在短时间内尚不能形成有效运力支撑,加快引进和培育基地航空公司并支持其做大做强已迫在眉睫。

长沙和鄂州的发展,更加剧了竞争的强度。

中原经济发展研究院曾发表一份研究指出,郑州机场正面临短期严峻、长期压力大的竞争态势,特别是新兴机场将带来较大冲击,其中就包括有大型综合航空货运服务商入驻的鄂州花湖机场和南通兴东机场等。

而这些“加盟”各地机场的物流企业,还代表了货运航空的未来。如《中国民航报》旗下民航新型智库一则分析文章指出,未来,纯粹的空运物流商将丧失传统的*能力,中国物流体系的未来将由全体系物流商主导,因为他们拥有强大的集成能力(空铁公水)或者巨量货源控制能力(邮政、电商),甚至拥有打造物流枢纽的能力。

如今的问题是,曾因货运闯出一片天的郑州,将能否延续中部*的位置?

文字 | 杨弃非