“明星独角兽已经在降估值了。”

汪越任职于北京一家FA机构,交流中他分享了最近服务的一个项目——对方是一家来自华东的创业公司,去年获得了数亿元C轮融资,彼时估值已超过10亿美元,成为新晋独角兽。

“今年的日子都不太好过。”两个月前,公司一位联合创始人找到汪越,寻求融资服务,主动提出可以降一下估值。“梳理了你们今年的募资报道,想看看哪些机构余粮比较充足。”

此景此景,北京某VC机构创始合伙人感叹,回想几年前市场很热,很多投资决策非常快,可能一周内要做完所有决策,不够快就拿不到好案子,需要去抢。“以前大家关心的是有没有下一笔钱,现在每投出一轮可能就是最后一笔钱。”

这一年,腰部融资少了

融资历来是一级市场的晴雨表。

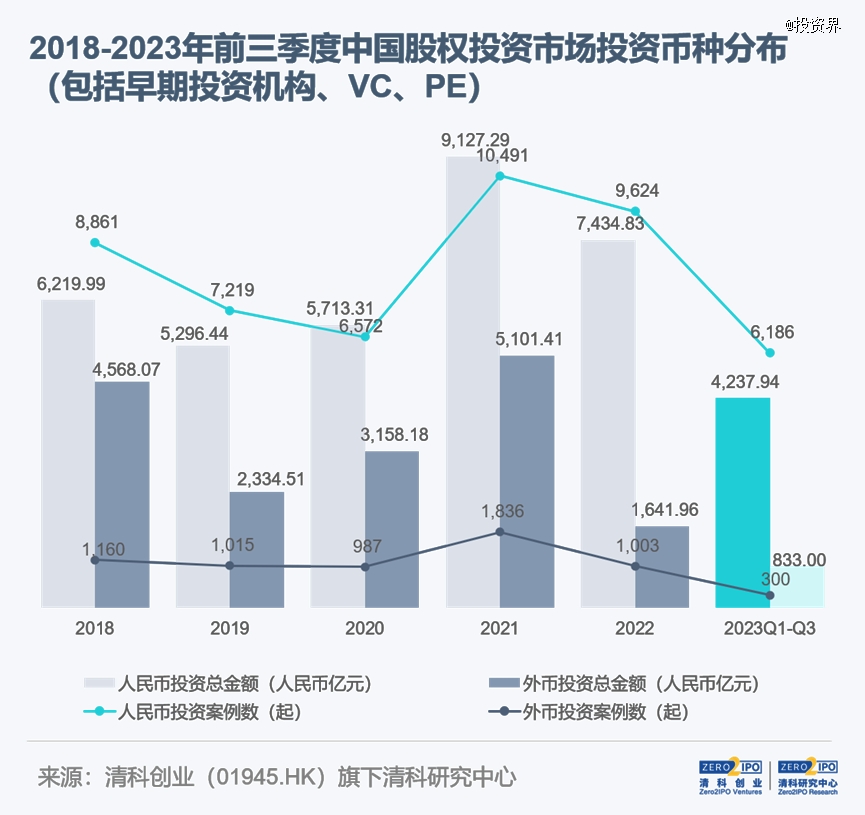

我们先看一组数据——清科研究中心数据显示,2023年前三季度我国股权投资市场共发生投资案例数6510起,同比下滑25.9%;披露投资金额5070.94亿元人民币,同比下滑31.8%。

从投资轮次来看,大家主要投向了早期:其中,A轮共发生投资案例数2039起,居于首位,占比达31.3%;天使轮以1061起案例数位列第2位,占比16.3%。从投资币种来看,2023年前三季度人民币投资主导地位日益增强,案例数占比超95%。

还值得警惕的是,今年一级市场中后期投资稍显冷清。背后原因不难理解,诸多赛道的热门项目估值太高,因此越往中后期投,大家出手愈加谨慎。用投资人的来说“现在投得有多大方,后面算账就有多难看。”

最近汪越获悉,一家VR头部独角兽的业务已经停摆,超百名员工被欠薪,并部分签署了裁员协议。而难以相信的是,该公司在年初才宣布完成数亿元的新一轮融资,投资方包括了某地方国资机构。他打听到,正是因为新一轮投资款并未全部兑现,导致今年公司现金流持续紧张。

情况不止于此。最近两年VC/PE抢着投的芯片、新能源独角兽们,今年也放缓了节奏。

不久前,北京一家GPU芯片独角兽完成新一轮融资,但并未提及融资额及估值。业内流传,此次融资额为数亿元,与以往动辄十亿级相比,融资规模明显收窄。更为戏剧性的是在融资披露时,公司也发布全员信,宣布启动人员优化。

一家硬科技VC合伙人向投资界透露,他之前关注了一家位于中部某省的锂电材料独角兽,在创立初期的几年中,几乎保持了一年一轮的融资节奏,一众VC/PE排队登门,公司估值水涨船高。

“当时我们根据尽调的情况来看,同行给的估值有些偏高,便没有出手。”后来该企业在2021年年底完成了D轮融资后,再无融资动态。直至上半年,上交所公布了他们IPO申报终止的消息。

这样的案例并不罕见。研究机构PitchBook报告显示,全球有超过400家独角兽公司,自2021年以来没有筹集到新一轮资金,占独角兽初创企业的三分之一。为此,有投资人提出一个观点——1/3独角兽已死,只是秘不发丧。

年末最重要的一件事

全员找钱

绝大多数创业公司最重要的任务——找钱。

“现在收到最多的招聘需求是融资总监,动辄百万年薪。”专注于VC/PE圈的猎头Lisa打开话匣子。从2023年初开始,她发现创业公司找来的合作越来越多,梳理下来,主要是急聘融资负责人——帮企业找融资。

“月薪10万起,非常急。”这是Lsia最新寻找的一位候选人。委托客户是一家较为知名的芯片创业公司,目前公司已有300多人,去年完成了国资领投的B+轮融资,投后估值20多亿。这次岗位要求十分清晰:必须熟悉芯片行业或其相关上下游产业,有成功融资案例加分,有成功IPO经验加分,理工专业强加分。

Lsia透露,她从FA和VC机构物色候选人。“这是我今年负责的第二个case。上一家是华南某自动驾驶公司,也是招聘融资总监,薪资范围是50K-80K,15薪。”Lisa记得,对方想要具有政府投资平台背景或者央企背景的候选人。“意图很明显,就是想争取国资和产业资本。”

眼下国内的钱不好拿,创业者也开始将目光瞄向了中东土豪。今年以来,我们看到中东财团不约而同地密集投向中国,其中新能源汽车最为热闹。

今年6月,蔚来与阿布扎比投资机构CYVN Holdings签订股份认购协议,CYVN Holdings将通过定向增发新股和老股转让的方式,向蔚来进行总计约11亿美元的战略投资。令人惊叹的是,时隔半年,CYVN再度宣布战略投资未来,金额总计约22亿美元。

“我们CEO上周也刚刚飞赴阿布扎比,跟几家中东基金洽谈了新一轮融资,预计最快明年二季度就能close掉。”刘洋任职于一家智能汽车产业链独角兽公司,他们刚在11月完成了一笔数十亿的A轮融资,投资方包含了多家产业资本和国资机构。即便如此,公司高层依然没人敢松口气,马不停蹄地开始准备下一轮融资。

在刘洋看来,公司刚完成巨额融资,按理说应该不差钱,但CEO在内部开会的时候却依旧强调,目前一级市场融资环境不好,公司必须未雨绸缪,甚至鼓励全体中层到高管员工对接融资渠道,比如拓展更多的校友圈以及其他产业资本的资源。

“这个现象你们之前也报道过,全员融资。”刘洋感慨道。

投资人提醒:

别纠结估值,抓紧拿钱

江水冷暖,先从募资说起。

清科研究中心数据显示,2023年前三季度,国内新募集基金数量和总规模分别为5344只、13521.53亿元人民币,同比下滑2.1%、20.2%;其中外币基金数量和规模的降幅更为显著,新募集共计57只,募资规模约为917.55亿元人民币,同比降幅分别达45.2%、59.0%,堪称腰斩。

募资不易,大家不约而同收紧了口袋。经纬创投创始管理合伙人张颖近日在内部分享时坦言,以前基于大环境的宽松、上市的便捷,在竞争中导致整个头部基金都很“浪”,但这种日子是一去不复返了。

“如今我们在投资上,对每一分钱的严谨程度,就要以这是最后一期基金为底线。”张颖提醒,现在资金不再像以前那么充裕,缺乏生命力的公司逐渐融不到下一轮。

但与此同时,那些有顽强生命力的公司会更受到追捧,不愁融资。没有以前那么多非理性的资金搅局,优质公司反而能够获得更长远的发展。

启明创投创始主管合伙人邝子平也在一场演讲中表达了相似的看法,他认为现在钱少了,钱更金贵了,如果大家真的有好项目,也许现在创业比市场热的时候更好,因为没有那么多一块出来凑热闹的竞争者。

所以我们看到,虽然今年一级市场冷清,但一些赛道例如AI融资依旧轰轰烈烈。仅仅过去两个月,智谱AI宣布今年累计获得超25亿人民币融资;百川智能也完成3亿美元融资,创下国内大模型初创企业最快晋升独角兽的记录;零一万物也获得了由阿里云领投的新融资,估值已超10亿美元……

当然,投资人比创业者更早感知变化。投资界从多家头部机构获悉,他们从今年下半年开始,就要求投后同事集中服务被投企业的融资事宜,劝说创始人能拿钱赶紧拿,不要太在意估值,赶紧多备粮草。

不久前,达晨财智总裁肖冰在内部再次建议被投企业,要把握好融资的节奏。“融资速度比估值重要,我觉得这一点在现在特别重要,不要纠结估值高10%或低10%,迅速让钱到位可能更重要。”

他感叹,有的企业把估值喊得很高,导致投资机构都很犹豫,投资时间不断往后拖,最后丧失了融资的时间窗口。

正如达尔文在《物种起源》有一段经典论述:存活下来的物种,不是那些最强壮的种群,也不是那些智力最高的种群,而是那些对变化作出最积极反应的物种。

(文中受访人汪越、Lisa、刘洋皆为化名)