今年的冬天异常寒冷。

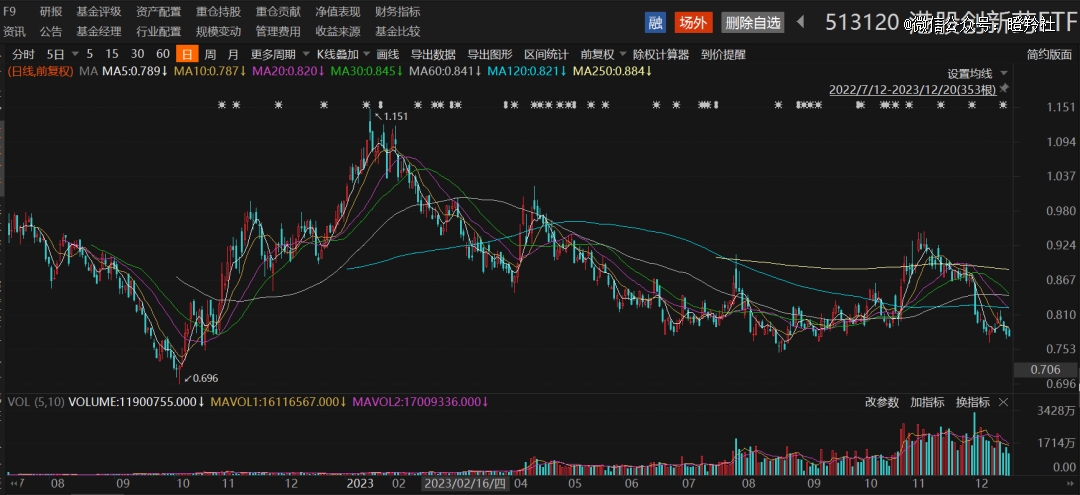

代表国内创新药前沿的港股创新药ETF正在无限接近发行以来的*点,与最近的美国生物科技指数的强势相比显得格格不入。

愈加寒冷的冬天,意味着来年的春天愈生机勃勃。

二级市场的寒冷与低迷,却抵挡不止国产创新药行业一股浓厚的春意。

这股春风来自何方?答案是来自于遥远的西方。

01 全球TOP10销售药物即将变脸,MNC对外引进继续喷发

据凯莱英药闻统计,2023年前10个月,MNC共发生22笔项目交易,涉及金额超389亿美元。

尽管完成了大量的交易,MNC和Pharam们依然拥有充足的弹药。

据Jefferies最近报告显示,2024年及未来,生物制药公司仍拥有充足的现金储备,再以近期的安进与Horizon、辉瑞与Seagen的交易分析,生物制药公司们至少还有6170亿美金的能力支持其完成更多的交易,这意味着未来还有更多大型交易的空间。

值得注意的是,MNC和Pharam的频繁BD引入资产又或是并购有其相当的迫切性。

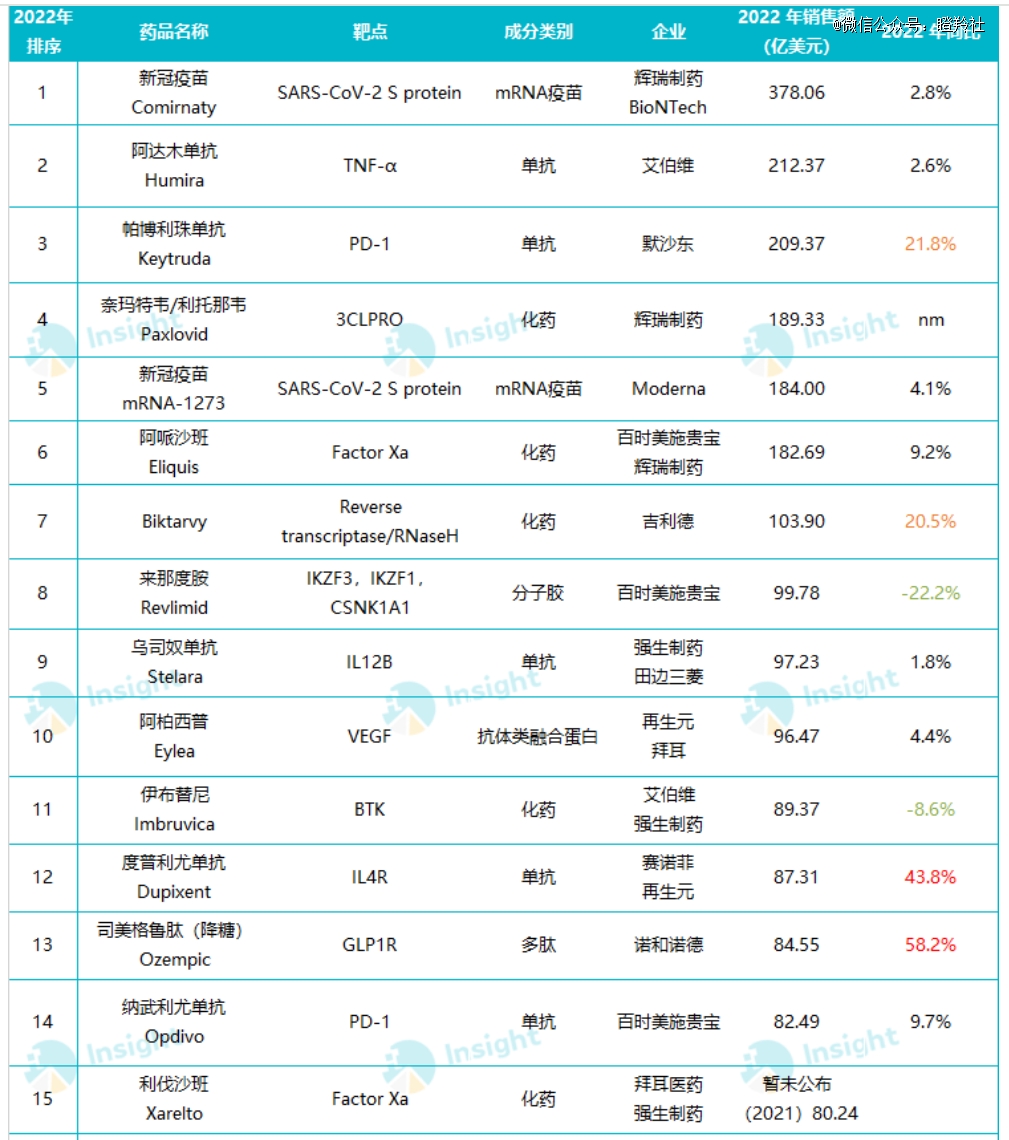

回顾2022年全球TOP15药物销售榜单,被新冠疫苗和药物继续“搅局”,这也使得辉瑞、莫德纳、BioNTech等厂商在短时间内积累了巨大资本;后来大家也看到,辉瑞花巨资收购了Seagen,而BioNTech则是成为了国内ADC资产潜在的*买家之一。

近日,Nature也对2024年百亿大单品/全球TOP10销售药物进行了预测,我们可以看到整体榜单排名相较2022年实际排名,有着较大的变动。

默沙东的K药凭借着PD-1的广谱性及组合疗法在各大肿瘤一线疗法的占位稳坐头把交椅;而阿哌沙班、必妥维(Biktarvy)、O药三款药物榜单排名的变动不大。

5款药物排名波动较大,大部分都在2022年榜单的TOP10开外。首先是降糖&减重药物司美格鲁肽,爆发出了惊人潜力;度普利尤单抗凭借着在在特异性皮炎适应症的大卖加上在COPD适应症的突破,给市场释放了强大未来销售预期;剩余则是治疗多发性骨髓瘤的达雷木单抗、九价HPV佳达修和艾伯维银屑病药物瑞莎珠单抗在各自的大疾病领域继续展现其销售爬坡。

不过,2024年预测的新榜单中有一半的重磅药物在中期内将面临巨大的挑战。比如O药和K药的核心专利分别在2027年、2028年到期,司美格鲁肽中国专利在2026年到期,同时面临礼来替尔泊肽和一众口服、多靶点管线挑战;阿哌沙班已经有仿制药暂时获得FDA批准,因和解和关键诉讼,尽管2026年前高枕无忧,但2027年间将面临严峻考验。

核心药物专利过期或遭遇对手me-better挑战成功的下场和长期过渡周期市场其实有目共睹,参照艾伯维、渤健等。所以,MNC们为了平滑过渡这段困难时期,一般会选择现成有吸引力、贡献相近甚至超过未来损失体量的资产进行并购,这也是近年大型并购愈发频繁的原因,比如BMS以740亿美元收购新基,以131亿美元收购MyoKardia等。

尽管大型并购与国内Biotech无缘,但能看到MNC或Pharam们通过“确定性+前沿选择权”组合配置的策略,通过购买早期管线选择权的方式频繁的“扫货”国内新药资产,这种情况大概率将会在未来几年井喷。

02 好药物不分国界,中国创新药的进步肉眼可见

中国药企研发的创新药正在被全球充分认可,2023年截至目前已经有6款药物获得FDA批准上市(包括生物类似药、改良药物),超过了过去几十年累计FDA获批的国产新药总和,这也打破了市场创新药海外商业化受“地缘政治”的猜疑。

2023年FDA国产创新药批文的井喷,并不意味着偶然性和透支未来,目前有大量的国产创新药管线处于临床后期或商业化阶段,并且有大量的临床早期管线通过对外License out后快速进入关键性临床,有望在未来冲击美国市场或拿到一个较大的授权交易。

如康方生物的双抗AK-112,目前完成EGFR TKI耐药NSCLC三期入组,市场静待临床结果出炉,尽管康方生物将海外权益授予Summit,但Summit仍然可以三期更优异和确定性的结果将该管线海外权益以更高的价格转手给MNC。

海思科的环泊酚,目前市场正在等待其第二个临床的最终结果,尽管丙泊酚在美国市场的销售体量无法比拟一般重磅肿瘤药物,但若三期临床的顺利完成,使投资者对其未来对外授权交易的整体交易结构和金额有更多期待。

百济神州、亚盛医药正在全力推进Bcl-2的全球临床三期,希望抓住机会以维奈克拉“Me better”的身份成为全球第二个商业化的Bcl-2产品。百济神州泽布替尼的快速踏入10亿美元俱乐部以及血液瘤组合产品的潜力,让市场愈发期待百济神州的Bcl-2管线大样本结果和亚盛医药Bcl-2的授权归属。

不难预见,国产创新药更多值得期待的BD和管线海外商业化正在酝酿。

03 汇率环境逐渐先向好,BD大年锁定2024

2024年,依旧是国产创新药对外BD大年的论调毋庸置疑。

美联储主席鲍威尔在最近一次议息会议已经偏“鸽”化,虽然不可偏听偏信,美国核心通胀数据也可能有反复,但美国货币政策“停止加息到降息”的趋势已经逐渐明朗,这是大趋势。

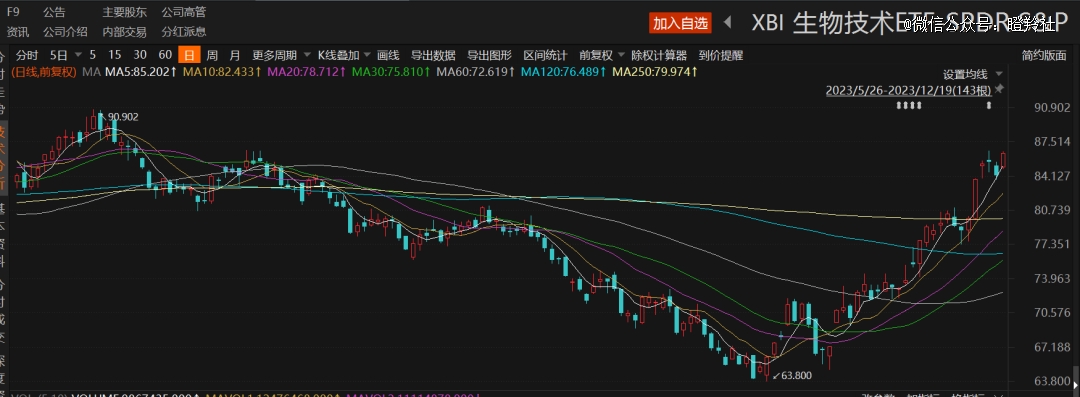

生物医药、科技行业是降息周期*弹性的风险资产,仅次于虚拟货币。基于货币政策转向趋势带来的美元、美十年国债影响,美国生物科技ETF-SPRD(XBI)在不到两个月内从底部上涨超过35%。

有的投资者会发问:近期国内AH创新药整体走势与美国生科指数走势已经割裂,参考价值几何?

中 美生物科技指数走势可以割裂,不过从产业思维确认,汇率必然是影响创新药BD的关键因素。曾采访的一位Biotech创始人表示:欧美大药企是国内Biotech管线对外授权的核心对象,美元汇率下行,除了带来宽松的投融资环境,同时也能在谈判中获取更大的交易价值;了解到不少的Biotech如果资金不是十分紧张,也想等等美国降息后再做BD交易,一方面可以把管线进度往后推一推,另一方面更好去榨取管线的*价值。

为何笃定2024年是国产创新药BD大年?

结合2024年预测TOP10药物榜单和时下MNC热门交易的风向看,大部分离不开四大方向:肿瘤(又以ADC最火)、代谢(GLP-1药物)、神经中枢疾病(阿尔海默症)、自免。

众所周知,阿尔海默症这个方向被誉为“研发黑洞”,而国内甚至全球交易数量或者顺利的药物都稀少;自免药物则是国内缺少有利的支付环境,均以跟随式靶点研发为主。所以,国内创新药BD井喷将集中在肿瘤和代谢领域,尤其是肿瘤。

中国已成为ADC开发的领跑者,不仅在数量上国内企业ADC管线数量已占全球管线的50%,且2022年至2023年5月期间,中国企业ADC对外授权共有35笔交易,而美国同期贡献25笔交易,对外授权数量已经超过美国。

据Insight数据库统计,全球目前以GLP-1R为靶点的药物(含临床前到批准上市)共有289个,其中国内有149个药物,占比达到了52%;尽管国内大量GLP-1管线立项以跟随式研发为主,但亦不乏诚益生物这样的优秀Biotech拿下大BD。

以此倒推,我们不难发现,2024年预测榜单中前两名K药、司美格鲁肽,恰好是这两大领域的*选手,而国内*的ADC领域,正在与PD-1开启下一代的肿瘤免疫时代;而未能尝到减重红利的MNC们,正在热切的寻找更好的小分子GLP-1,以在这一依从性更好的剂型领域来分减重市场的一杯羹。

这一次,我们切实的踩在了风口上。

结语:创新药没有寒冬,感到冷的只是未能洞见趋势的行业投资者,选对方向比努力更重要。