时值年末,如果对新能源车企这一年所做的事情进行复盘,可以看到无数的突破与进步,也有无数变革值得回顾,但如果要寻找一个*共性的举动,非“价格战”莫属。进入2023年最后一个月,大家不约而同的抛出年尾大促信息,让这场旷日持久的“价格战”,真真从年头“战”到了年尾。

1、20大品牌降价,新能源车企“上瘾了”

回顾2023年,新能源汽车已经历三轮*规模的“价格战”。

今年年初,特斯拉国产车型Model 3和Model Y大幅降价,创下历史*价格的纪录。3月,雪铁龙品牌大幅降价,国内主流汽车企业陆续“参战”。

*轮“价格战”余波未平,第二轮已硝烟再起,时至年中,蔚来官方宣布全系车型降价3万元,并启动了针对老用户的百亿补贴,随后比亚迪、广汽埃安、五菱、小鹏等品牌同步跟进,均下调了旗下部分产品的价格。与此同时,特斯拉Model Y官降1.4万,极氪001将价格调整为26.9万起售,大众ID.3降至12.59万起售。

进入12月,已经“上瘾”的新能源车企,再度燃起“价格战”,与此前两轮相比,显然更直接、更激烈。公开信息统计显示,第三轮“价格战”中,新能源车型的优惠力度已越“战”越勇,销量猛冲300万辆目标的比亚迪几乎全系降价,优惠幅度从3000元到2万元不等,零跑全系给出5000元到1.7万元现金优惠,欧拉、哪吒、极氪、理想等品牌则拿出部分车型优惠力度从1万元到5万元区间。

即使刚上市不久的荣威D7和极越01也分别拿出1.2万元和全系降价3万元的优惠,参与到本轮价格战。

更为显眼的当属外资品牌的新能源车型,特斯拉虽声称一个月涨价4次,却在11月28日官宣“降价福利”,年底前提走Model 3/Y,最多可享2.1万优惠。

其中包括:S3XY全系车型限时低息金融政策上线,Model Y最高省11500元。Model 3/Y后轮驱动版现车限时保险补贴上线,可享福利8000元。

传统“大厂”同样不甘落后,大众ID.6 Crozz最高优惠接近7万元,宝马iX3最高优惠竟有17.05万元,而i3车型在符合贷款等条件下,降价力度可达14.6万,奔驰EQE也放下豪车身段,部分车型降价幅度竟然达到16万以上。

近乎“疯狂”的打折降价,增加观望情绪的同时,也让消费者担忧:“价格战”一直打下去,车企会不会扛不住倒下去,自己买的车会不会成为“*”?

2、新能源车企“以战养战”

新能源汽车的“价格战”存在即合理吗?

众所周知,在市场经济中,供需关系是决定商品价格的重要因素之一,新能源汽车能够展开“价格战”,供需关系同样起到了重要作用。

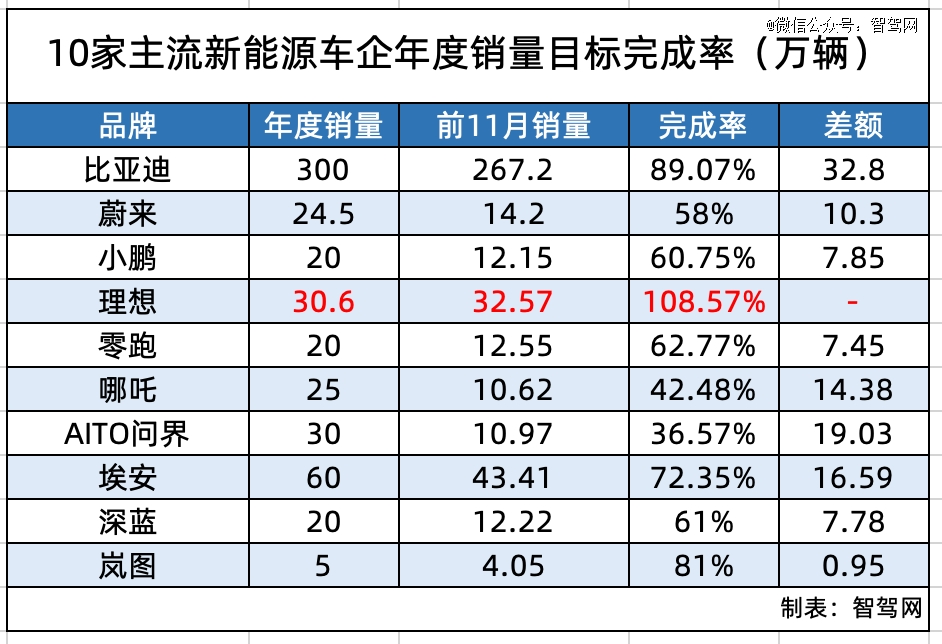

公开资料显示,主流的10家新能源车企中,仅有理想提前完成了年度销量目标;月销30万辆的比亚迪,距离300万辆年度目标仍有32.8万辆的缺口,且在上月亮出优惠活动后,11月销量仅比10月增加了70辆,12月仍有不小的冲刺压力;岚图虽然只制定了5万辆的年度目标,但时至12月仍然还有接近1万辆的待完成指标。虽然销量目标没有亮眼成绩,但上述3家已是主流新能源车企中,年度目标完成率前三名,市场供需关系也由此可见一斑。

供需关系的客观因素以外,无法摆脱激烈竞争的现状,也促成新能源车企相互“贴脸开打”的主观因素。

正如此前极氪副总裁朱凌接受媒体采访时表示:“极氪不想打价格战,但从来不怕打价格战。价格战打起来,我们顶多是忍一忍,别人是在流血。”这一观点至少向我们传递了两重信息:一、“价格战”放自己“血”的同时,对手也在“流血”;二、有资金就有底气把“价格战”打下去。

即使“伤敌一千自损八百”,也终究是场消耗战,新能源车企能有多少资金,让这场“价格战”从年头打到年尾?如果光靠“烧钱”,或许不用等到年尾,很多新能源车企就已经离开“战场”,现实却是新能源车企不仅没有离开,反而越来越赚钱了。

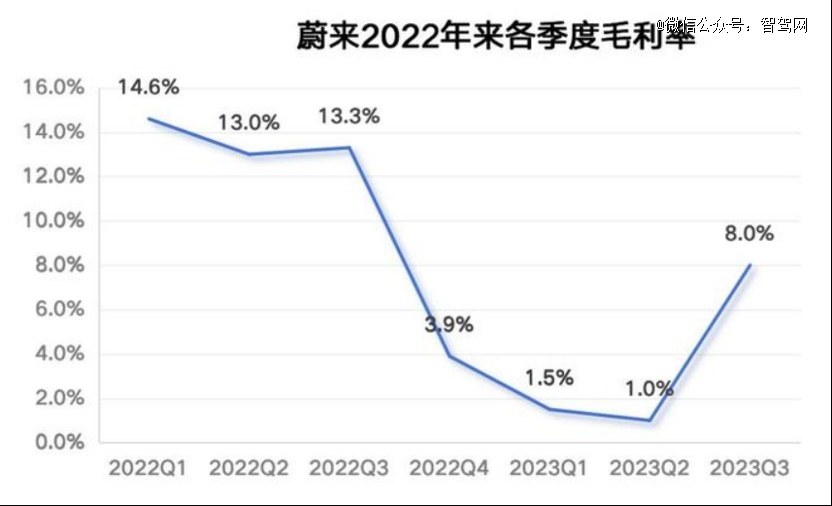

6月中旬,蔚来全系降价3万元,带动蔚来交付量在第三季度回升,其Q3财报显示,蔚来三季度整车毛利率回归两位数达11.0%,公司毛利率为8.0%,较今年Q1的1.5%和Q2的1%,取得较大提升。

而将G6车型售价直接定在20.99万起的小鹏,三季度交付4万辆,其中10月交付突破2万辆,创单月交付新高,小鹏G6成为主力车型。财报显示,小鹏汽车三季度毛利率为-2.7%,今年二季度为-3.9%,环比微增2.5个百分点。

同样情况还出现在零跑身上,果断将C11和C01车型降至15万区间起售的调整,不仅令其收获销量结构提升,更让零跑在三季度财报中,实现毛利率转正。

诸如此类的案例还有很多,似乎常理预见到的“增收不赠利”,并没有让新能源车企逐个按“剧本”退场,反而大多在三季度呈现毛利率提升,反常识的现象背后,原因是什么?

3、“价格战”的底层逻辑:寻找新模式、建立新壁垒

汽车百年历程显示的规律告诉我们,规模经济的属性贯穿汽车发展的每一个重要节点。

亨利·福特发明的世界上*条流水线,让汽车得以实现规模化生产,并把价格“打”了下来;丰田的精益生产,实践出多品种、小批量混合生产条件下的高质量、低消耗生产方式,进一步将汽车多样性和降低成本融合;大众推出的MQB平台,则让汽车零部件实现模块化生产,从而实现维度升级的规模效应。

在新能源时代,新能源车企长期将利润压低,依靠垂直一体化的供应链,形成新的成本优势,同时也构建新的产业壁垒。犹如苹果对消费电子供应链的变革,坚持全栈自研、垂直整合的新能源车企,其供应链体系不再单纯依赖整包供应商,而是通过不断的拆包,自己把关零部件的质量、设计、开发和集成,扁平化的汽车供应链体系,不断挤压供应链利润冗余,客观实现降低成本。

扁平化的汽车供应链体系如果加上规模效应支撑,则会显现出更大的降本威力。

最为明显的例子当属理想汽车,由于理想的L系列在产品上L9/L8/L7三款车型使用统一技术平台和智能系统,让理想通过规模化迅速摊薄平台研发成本,从而取得较高的毛利,上半年毛利润超100亿元,毛利率超21%。

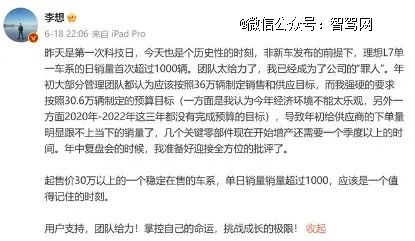

而在年初由于“悲观”预判自称“罪人”的李想本人,也在错失与供应商“近一步”谈价的机会后,“准备好迎接全方位的批评!”

从某种程度上,李想的扼腕叹息,揭示了大多新能源车企参加“价格战”的逻辑闭环——“规模上量→规模降低供应链成本→降低整车成本→降价吸引用户→继续规模上量”,因此也不难解释为何新能源车企如此看重年度目标值。

如此看来,这场从年头持续到年尾的“价格战”,看似旷日持久,实则可能只是个开始,毕竟没有一次变革中的机会允许被错过,同时也没有一种可以盈利的商业模式允许被放弃,或许在一年后的2024年12月,再看到新能源车企以价换量的促销,还有多少人会把这件事当做“新闻”呢?

4、传统车企与新势力等待的终局

在今年这场几乎没有间断的价格战中,可以说所有品牌都疲惫不堪。

但这里有一点可能很多人没有注意到的即是,对于传统车企和纯电动汽车品牌,双方等待的价格战的终局并不是同一个终局。

上汽大众总经理俞经民说:“我们燃油车的销量依然是增长的。”在合资品牌中,上汽大众的iD.系列是最的*的,虽然在报表上亏本,但他有足够的信心能够维持这样的政策,他说:“随着量上去,会渡过盈亏平衡线。”

事实上,他们真正等待的是同行的降价策略不可持续,市场迎来洗牌,将实力弱小的品牌挤出市场,利用规模优势实现剩者为王。

不过,对于打通了智联生态的造车新势力,事实上在等一个苹果App Store时刻的到来。

以极越01为例,其一次全系降价3万,降幅超过了10%,同时对老车主赠送一年的智驾服务。其所谓以价换量,通过软件存在持续与用户产生价值售卖的能力。

在一定意义上,用户越多,其智驾服务的边际成本越小。

这即是苹果建立的App Store生态模式在智能电动汽车领域的复现。只是目前可以让智能电动汽车商可以实现这种稳定收入的应用太少,量变尚未实现质变。

从这个角度看,传统车企有燃油车市场输血,而新势力静等一个智能汽车商业生态更早的到来。

双方期待的结果完全不同,但却是一场殊死之战。

而在这样一个终局到来的期间,最后,我们还要提醒下各家新能源车企,想要笑到最后,还要准备“两手”,一手研发新技术实现降本,而不是持续压榨供应链;另一手增强营销开拓市场赋能经销商,否则经销商库存预警指数持续高于60%,就有竭泽而渔的意味在其中了。