现在,白酒企业多少有点骑虎难下。

一方面,酒企、渠道商去库存压力仍然很大,刺激消费、实现库存去化是首要任务。

下半年以来,各大展销会纷纷遇冷或延期,说明整体渠道库存仍处于高位。不久前,中国酒类流通协会发布通知,由于经销商及代理商积压库存过多,无法进行正常采购,超半数参展企业要求本届展会延期召开,原计划于12月11—13日召开的2023杭州国际酒业博览会延期至2024年5月下旬。

为此,酒企想尽办法促销。以郎酒为例,短短数月时间,郎酒在乌镇世界互联网大会上启动全国800场品鉴会首站;在全国开展了1000地标广告行动;频频亮相各种品牌活动。 <_o3a_page>

另一方面,白酒消费越是受到冲击,酒企越要加大力度控货稳价,不能放任渠道降价促销。

白酒是典型的“面子消费”,一旦在价格带站稳了脚跟就不能轻易降价,否则会反噬品牌。针对渠道方面价格下挫的趋势,贵州茅台近期宣布涨价,此次提价是茅台将近6年来的首次提价,提振产业链信心的目的不言而喻。与此同时,作为酱香酒“老二”,郎酒也于8月针对部分产品进行了一轮价格上调。

正如鲁迅所说:“即使目下还有点逆水行舟,也只好拉纤。”白酒品牌们如今是“既要又要”,销量和价格一个都不能放下。

问题是,除了品牌力突出,享有高端白酒定价及率先提价权的茅台,其他白酒品牌并没有那么高的价值感和稀缺的消费者心智。在行业深度调整期,郎酒为什么要“逆水行舟”,提价促销?

01 择高而立,成为“千亿巨头”的野望

郎酒活跃的市场营销和涨价行为背后,是不加掩饰的雄心。

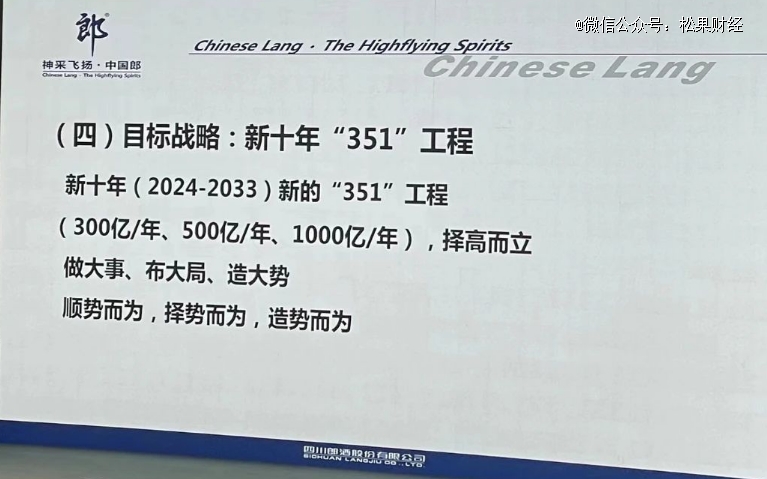

9月,在秋酿开窖大典上,郎酒发布了“百年郎酒总纲领”,提出从2024—2033年实施新的“351工程”,即300亿元/年、500亿元/年、1000亿元/年,目标十年后成为千亿营收的酒业巨头。

图源:郎酒股份

1000亿年营收是个什么概念?

松果财经统计了一下白酒上市公司CR5的业绩。根据公开资料,贵州茅台、五粮液、洋河股份、山西汾酒、泸州老窖等五大上市酒企2023年前三季度营收共计2447.75亿元,占A股白酒板块上市公司营收比例79.19%。

即使在头部优势如此明显的市场,营收千亿也*是个巨大的挑战。除了贵州茅台已连续两年站上千亿年营收的高位,第二名的五粮液2022年营收为740亿,第三名的洋河股份2022年营收为301亿。贵州茅台的断层式*,恰恰证明了酒企冲击“1000亿”的难度。

2022年,郎酒的年营收刚刚突破200亿,距离这个目标还差一个“五粮液”。想要成为千亿营收的行业巨头,郎酒既需要“历史机遇”,吃到行业快速发展的红利,也需要自身具备独特的价值,在行业竞争中保持优势。 <_o3a_page>

那么,是什么给了郎酒“十年增长”的信心?

也许是过去几年飙升的业绩。2018年—2022年,郎酒营收从74.79亿元增长至超200亿。按2022年营收200亿元取整数计算,过去5年郎酒营收的年复合增长率为21.67%,而根据艾媒咨询,2011—2022年行业市场规模CAGR为5.44%。远超行业整体水平的增速,给了郎酒喊出高目标的底气。

然而,从行业来看,红利正在变成红海,白酒行业存量博弈的时代已经到来。

对此,中国酒业协会理事长宋书玉曾表示,受经济大环境影响,中国白酒面临较大的市场压力,同时叠加产业内部长期积累的矛盾,多方面因素构成了白酒行业不得不面对的问题。“相较于上个周期,白酒品类全面增长的黄金时代或许已经不能复制。”

白酒市场进入新一轮调整期,对品牌发展必然带来影响。那么,郎酒还能不能延续过去的高增长?

02 供需矛盾下,酱香系列的“半壁江山”地基不稳

将1000亿营收的目标拆分,郎酒的计划是,红运郎过100亿、青花郎过200亿、红花郎过200亿、郎酒浓酱兼香销售过200亿,总体实现销售收入700亿-1000亿。

红运郎、青花郎、红花郎分别对应酱香酒(超)高端、高端、次高端市场,浓酱兼香系列是郎酒新战略锚点。因此,从计划来看,酱香系列要撑起郎酒“千亿江山”的大半壁,而兼香系列则要成为“第二增长极”。 <_o3a_page>

然而,作为郎酒的基本盘,其酱香系列的高增长计划面临巨大挑战:在同一价格带下,郎酒缺少消费者品类*的大单品,由此也引发了规模增长与价格稳定的矛盾。

首先,酱香酒已是典型的红海竞争,而由于缺少品类*的大单品,郎酒“前有阻碍,后有追兵”。

郎酒以红运郎、青花郎、红花郎、郎牌特曲及小郎酒等品牌涵盖白酒全价位带以及多香型细分市场,看似多元化布局成功。但是酱酒赛道有茅台,浓香赛道有五粮液,兼香酒有白云边、口子窖等一众竞争对手。郎酒整体上产品线丰富,但单品逐个拿出来却都缺少成为“*”的实力。

在酱香酒市场,尽管郎酒一直以“茅香郎味”对标茅台,但是不管是品牌心智还是历史底蕴,茅台都保持着*优势。而习酒窖藏1988的崛起,则让郎酒“200亿”计划的次高端白酒红花郎迎来百亿级大单品的挑战。

如今,消费分层愈发明显,在白酒主要消费场景,要么选茅台五粮液,要么选区域名酒。不成为品类*,就意味着要与众多区域知名酒企竞争加剧。此时,高端强势和大单品的构建至关重要。

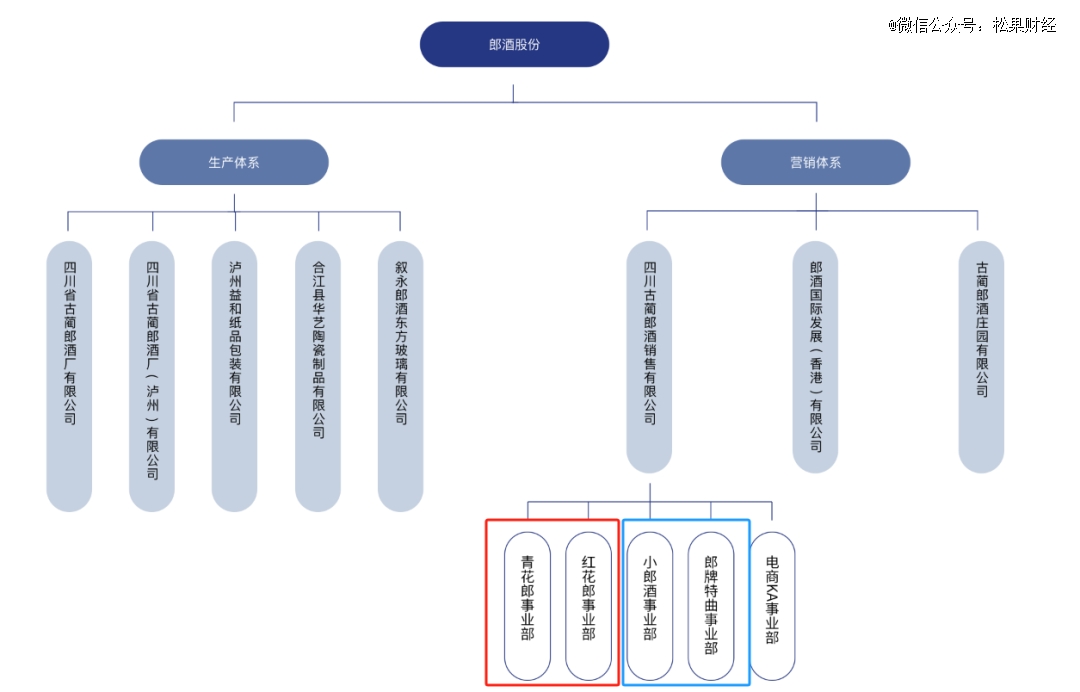

为此,郎酒也确实做出了调整:一方面,做精品牌,做大单品。2023年年初,郎酒启动红运郎“超高端酱香型白酒”市场运营,并拆解青花郎事业部,成立独立的红花郎事业部。 <_o3a_page>

图源:郎酒股份官网

另一方面,提价甩开其他品牌。郎酒今年10月下旬推出第五代青花郎,对外称之为“百年郎酒战略*重要产品创新价值体系”,锚定1500至2000元/瓶的价格目标。显然,郎酒还是意在对标茅台,打造与其他竞争对手差异化的市场定位。

问题是,爆款单品的诞生和独特定位的形成,厂商说了不算,消费者买不买单才是关键。而从青花郎来看,郎酒核心大单品增速没有想象中乐观。经过8月新一轮涨价后,单瓶500mL53度青花郎建议零售价已经来到1666.5元,但在郎酒的京东平台自营店,该产品持续降价。

降价的背后,是郎酒不断扩大产能的计划:据汪俊林介绍,当下,郎酒酱酒年产能达到历史最高,6万吨酱酒年产能,18万吨优质酱酒储能。根据《百年郎酒》总纲领的规划,2025年酱香酒年产能计划将实现7万吨至8万吨;酱香酒储能将达到年30万吨;兼香酒储能将达年30万吨。

扩产导致价格下挫,也反映出郎酒另一大问题:致力于提升产能,扩大销售规模,达成业绩目标的郎酒,对自身市场需求的估计偏高。

诚然,做大单品大品牌必须品质与规模并行,但是渠道能不能消化增加的产能也是必须考虑的。动销难行的情况下,如果让市场自动调节,解决方法其实只有一个:降价。 <_o3a_page>

扩大产能与稳定价格的矛盾,说明郎酒市场暂时无法为当下的产能计划保驾护航。为了“千亿巨头梦”,郎酒需要更多“石料”来构筑更扎实的地基。

03 新酒新故事,能否推动郎酒增长飞轮?

既要销量的“里子”,又要价格的“面子”,郎酒必须主动调整,杀出存量博弈的红海。

郎酒的降价问题不是个例。在理性消费的大趋势下,除了极个别品牌,名酒提价都面临消费动力放缓的严峻挑战,这背后是加剧“内卷”的一、二线名酒。

对此,中国酒业协会理事长宋书玉指出,近十年白酒总产量不断下降,说明产业存在产能过剩,加上横向竞争、健康消费观念带动消费结构变化,使白酒产能未来仍有下降的压力。

郎酒想要保持高增长,就必须开辟有潜力也有竞争力的新赛道。因此,郎酒2023年开始全力推进兼香战略。对此,郎酒股份总经理汪博炜曾表示,浓酱兼香是白酒第四大香型,占到了7%,未来还有很大增长潜力,在消费体量能够持续坐稳第四大香型。

最重要的是,尽管这个市场也有口子窖、白云边以及珍酒李渡等竞争对手,但相比茅台、五粮液,显然不是一个级别的竞争压力。兼香酒赛道没有*龙头,作为头部的口子窖,2022年营收仅51亿元。这意味着郎酒还有机会在这条赛道上弯道超车,成为品类*。

为了提高市场运营的效率,郎酒单独规划了两大事业部发展兼香酒产品线——郎牌特曲事业部和小郎酒事业部。而在产品方面,郎酒也发布“郎牌·黑马特”2023升级款和2023小郎酒主题款三部曲,并表示未来还会打造千元品质的“龙马郎”。

那么,这些产品能不能撑起“200亿营收”?

这个问题的关键在于,离开了“赤水河畔两大酱香白酒”概念,郎酒能不能讲出新故事,保持品牌力。郎酒的做法是,在耗资两百亿打造的郎酒庄园基础上,再建设一座总投资150亿元的世界级酒庄——龙马酒庄,通过酒庄讲一个“高端”的品牌故事。

毫无疑问,郎酒庄园已成为郎酒酱香酒系列高端定位的锚点,这证明了奢华庄园的故事有助于白酒品牌高端化。

然而,相比酱香酒和浓香酒,兼香酒此前并没有高端消费心智的基础,而作为郎酒浓酱兼香此前的主力,小郎酒的受众群体也从来不是高端圈层。

郎酒在品牌塑造上持续挖掘的精神在白酒行业是非常可贵的,但是能否如愿在兼香酒领域打造出高端产品的消费者心智,“走独具郎酒特色的兼香道路”,仍需时间检验。

04 结语

动销难行是高端白酒的集体挑战。

中国酒类流通协会会长王新国指出,目前,虽然酒类市场已进入传统旺季,但整体表现并不尽如人意。名酒集中化的行业马太效应进一步增强,酒类市场消费动力不足,厂商结构失调,渠道广泛承压,价格倒挂现象普遍,行业现状不容乐观。

对此,酒企不能坐以待毙,系统重构竞争力势在必行。郎酒在产品布局和市场营销等方面表现活跃,向市场传递出积极的信号。但是,在“吹牛”成为普遍问题的白酒行业,郎酒的“千亿营收”目标也难免受到外界质疑。

打破这种质疑,郎酒需要更多具体落地执行的动作。毕竟,好故事可以提升品牌内涵,却难以直接转化销量。既然选择逆水行舟,就要有不进则退的意识。